Korekty (zapisy korygujące)

Księgowania wprowadzane do rozszerzonego zestawienia obrotów i sald na koniec okresu obrotowego, w celu zapewnienia zgodności sprawozdania finansowego z zasadami rachunkowości memoriałowej. Istnieją trzy zasadnicze rodzaje korekt. Korekty wynikające z samego upływu czasu odzwierciedlają zaistniałe już zdarzenia gospodarcze. Przykładem mogą tu być bierne rozliczenia międzyokresowe kosztów na koniec okresu dotyczące np. odsetek lub wyliczenie kosztu sprzedanych produktów, towarów i materiałów po zweryfikowaniu stanu zapasów na dzień bilansowy. W kategorii tej mieszczą się również wszelkie niezrealizowane zyski lub straty z tytułu wyceny rynkowej przeznaczonych do obrotu aktywów i instrumentów pochodnych. Kolejny rodzaj korekt odzwierciedla zmniejszenie wartości aktywów lub zobowiązań. Przykładem może tu być amortyzacja lub zmniejszenie zobowiązania po faktycznym wypracowaniu przychodu ujętego w pozycji przychodów przyszłych okresów. Trzeci rodzaj korekt to księgowania korygujące oszacowania księgowe. Za przykład może tu posłużyć rezerwa na należności lub odpisy z tytułu utraty wartości przez aktywa. Z punktu widzenia teorii, korekty różnią się od storn, które mają poprawiać błędy odkryte w księgach i które należy stosować niezwłocznie po odkryciu błędu. W praktyce jednak różnica ta często się zaciera, ponieważ oszacowania księgowe są w pewnej mierze kwestią własnego uznania księgującego. „Błędy” często dostrzega się na koniec okresu, gdy przychodzi do zamknięcia ksiąg i podsumowania wyników. W imię rzetelnej prezentacji, biegli rewidenci mogą nalegać na dokonanie korekt w przypadku błędów istotnych. Korekty stanowią integralną część cyklu obrachunkowego. Po ich dokonaniu zestawienie obrotów i sald można zamknąć i przystąpić do sporządzania rachunku zysków i strat i bilansu.

Korekty błędów księgowych

Księgowania wprowadzane do rozszerzonego zestawienia obrotów i sald w celu poprawienia błędów odkrytych w księgach. Niektóre błędy łatwo wykryć (np. gdy zestawienie obrotów i sald się nie bilansuje), lecz istnieją również błędy samobilansujące się. Generalnie rozróżniamy dwa zasadnicze typy błędów:

- W obrębie jednego ze składników sprawozdania – jest to nieprawidłowa klasyfikacja składnika aktywów/zobowiązań lub przychodów/kosztów. Choć poziom zysku i aktywów netto będzie prawidłowy, sprawozdanie finansowe będzie zniekształcać faktyczny obraz sytuacji;

- Pomiędzy różnymi składnikami sprawozdania – jest to powszechniejszy błąd zniekształcający zarówno rachunek zysków i strat, jak i bilans. Sumy (np. zysku, czy aktywów netto) są błędne, a ich części składowe nieprawidłowo rozliczone. Przykładowo, nieodnotowanie odsetek narosłych od zadłużenia zawyży zysk i zaniży zobowiązania.

Niektóre z błędów „pomiędzy” różnymi składnikami sprawozdania mają charakter trwały (np. obciążenie kosztem konta kapitału wniesionego), podczas gdy wiele innych samoistnie się eliminuje (np. krótkoterminowe bierne rozliczenia międzyokresowe kosztów). Tym niemniej, ponieważ rachunkowość powinna odznaczać się rzetelnością, błędy należy korygować niezwłocznie po ich wykryciu.

Korekty eliminacyjne (przy konsolidacji)

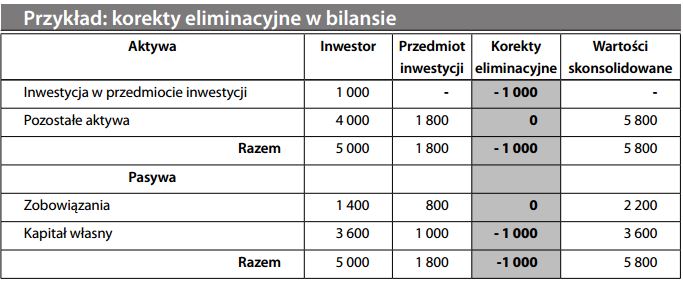

Korekty wymagane w celu eliminacji podwójnych zapisów w czasie sporządzania skonsolidowanego sprawozdania finansowego. Korekty eliminacyjne nie pojawiają się w księgach inwestora ani przedmiotu inwestycji. Zamiast tego, aby uzyskać wartości skonsolidowane, sporządza się arkusze kalkulacyjne lub zapisy informacyjne. Dla celów zilustrowania działania zasady, rozważymy prosty przypadek, gdy inwestor nabył 100% akcji przedmiotu inwestycji w wartości księgowej (1000 USD). W czasie konsolidacji poszczególnych pozycji, inwestycja inwestora musi zostać wyeliminowana, ponieważ aktywa przedmiotu inwestycji uwzględniono bezpośrednio w wartościach skonsolidowanych.

Z podobnych przyczyn, korekty eliminacyjne wymagane są również w skonsolidowanym rachunku zysków i strat. Ponownie, możemy zilustrować je prostym przykładem. Załóżmy, że inwestor zrealizował sprzedaż o wartości 320 USD na rzecz własnego przedmiotu inwestycji. Kwota ta musi być wyeliminowana jako związana z transakcjami ze spółkami powiązanymi kapitałowo, które jeśli chodzi o podmiot objęty konsolidacją nie mogą być ujęte jako dochód, ponieważ nie wiążą się ze sprzedażą na warunkach rynkowych na rzecz strony trzeciej. Załóżmy, że przedmiot inwestycji wypłacił swojemu właścicielowi dywidendę w kwocie 50 USD, a właściciel uznał tę dywidendę za dochód z inwestycji. Jednocześnie, inwestor wypłacił dywidendę w wysokości 220 USD swoim właścicielom. Dywidenda w kwocie 50 USD musi być również wyeliminowana, ponieważ z perspektywy konsolidowanej grupy stanowi transakcję wewnętrzną.

Istnieją inne korekty eliminacyjne, które również mają wyeliminować podwójne liczenie. Na koniec roku należy dokonać eliminacji skonsolidowanych należności i zobowiązań (takich jak pożyczki i odsetki w ramach grupy kapitałowej). Należy wyeliminować również wszelką sprzedaż aktywów trwałych w ramach grupy kapitałowej. Nasz uproszczony przykład nie uwzględnia bardziej powszechnego przypadku ceny zakupu, która odzwierciedla aktualizacje wyceny aktywów i zakup wartości firmy (tj. części ceny zakupu, której nie można przypisać określonym aktywom), co wymagałoby również dodatkowych korekt konsolidacyjnych (zwiększonego umorzenia i – w zależności od sposobu postępowania z wartością firmy – umorzenia wartości firmy, a także zgodnie z MSSF, odpisów z tytułu utraty wartości, jeśli uzasadniają je okoliczności).

Korekty poprzedniego okresu

Skorygowanie uprzednio sporządzonego sprawozdania finansowego na skutek wykrycia podstawowego błędu lub wprowadzenia zmian w przyjętych przez przedsiębiorstwo zasadach rachunkowości. Korekty poprzedniego okresu są nieodzowne do „wyprostowania” uprzednich zapisów księgowych. Można wierzyć lub nie, ale księgowi popełniają błędy, zwłaszcza że sprawozdawczość finansowa opiera się na wielu oszacowaniach. Korekty są jednak dla przedsiębiorstwa dość kłopotliwe i kosztowne, a czasem nawet kompromitujące. Z powodu korekt użytkownicy sprawozdania finansowego muszą dostosować wycenę akcji do nowego obrazu sytuacji finansowej przedsiębiorstwa – niejednokrotnie ze stratą dla inwestorów. Innym wyjściem z sytuacji jest zastosowanie metody „nadrobienia zaległości”. Polega ono na ujęciu skumulowanych efektów podstawowych błędów w okresie, w którym zostały one wykryte; a w przypadku zmian w polityce rachunkowości – w okresie, w którym zmiany te zostały wprowadzone. Jest to rozwiązanie niewątpliwie łatwiejsze, ale zniekształcające obraz sytuacji finansowej okresu bieżącego. Dozwolone podejście alternatywne (patrz MSR 8) zezwala jednak na uwzględnienie kwoty korekty przy ustalaniu zysku lub straty netto za bieżący okres obrotowy, przy czym dane porównawcze należy zamieścić w informacji dodatkowej.

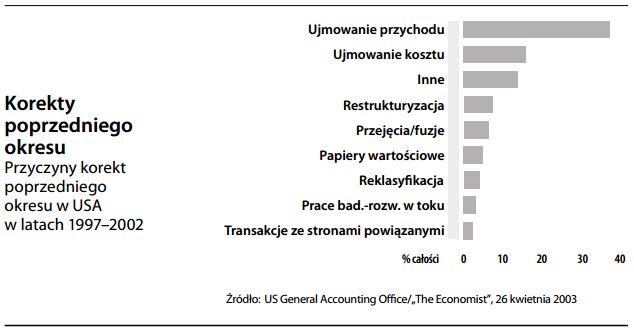

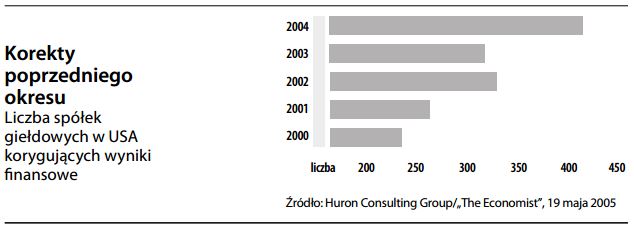

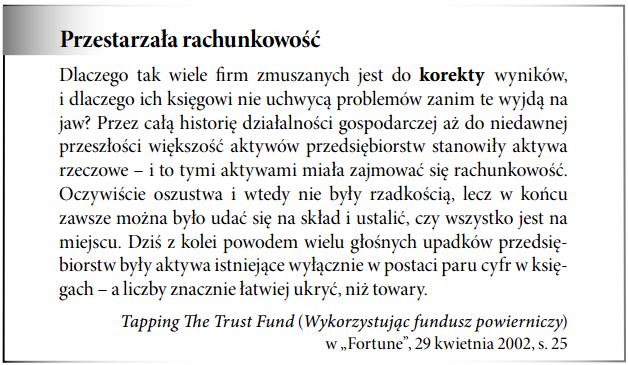

Korekty poprzedniego okresu

Amerykański odpowiednik terminu prior period adjustments (tłumaczonego tak samo, tj. jako ‘korekty poprzedniego okresu’) oznaczającego wsteczne skorygowanie błędu. Z jednej strony, korekty poprzedniego okresu są godne pochwały jako przejaw niezachwianego dążenia do zapewnienia rzetelności sprawozdawczości finansowej. Ponadto, nie są one niczym niezwykłym, ponieważ oszacowania księgowe zawsze są obciążone ryzykiem nieścisłości. Co więcej, sprawozdawczość finansowa staje się coraz bardziej skomplikowana i trudna (zob. cytat poniżej). Z drugiej strony, podobnie jak korekty wszelkich błędów, korekty poprzedniego okresu są niemiłą niespodzianką, zwłaszcza gdy są to korekty na niekorzyść (a zwykle tak jest). Na rynku giełdowym korekty rzadko robią dobre wrażenie. Dyrektor generalny pewnej spółki, który po dokonaniu korekt patrzył jak cena akcji spółki w ciągu jednego dnia spada o 30%, przeżył „najgorszy dzień w swojej karierze” („Harvard Business Review”, lipiec–sierpień 2001, s. 129). Korekty najczęściej wynikają z niewłaściwego ujęcia przychodów i zwykle zalecone są przez organy nadzorujące przestrzeganie standardów rachunkowości (po zbadaniu i zatwierdzeniu sprawozdania finansowego przez biegłego rewidenta). Niepokojący jest fakt, że często stanowią one zły omen zwiastujący najgorszy rozwój wypadków. Na przykład w listopadzie 2000 roku Enron dokonał korekt swoich sprawozdań finansowych, zmniejszając zyski za cztery lata o 591 milionów dolarów i zwiększając zadłużenie o 628 milionów. Większość korekt dotyczyła konsolidacji podmiotów specjalnego przeznaczenia. Zamiast jednak ograniczyć się do zwykłego oczyszczenia bilansu, korekty Enronu były symptomem głębszych uchybień w rachunkowości i preludium do jeszcze nieprzyjemniejszych niespodzianek. Powodem zaniepokojenia w USA jest fakt, że korekty poprzedniego okresu zdarzają się zbyt czę- sto i mogą wynikać z systematycznej słabości sprawozdawczości finansowej (być może spowodowanej kreowaniem wyniku finansowego przez ambitnych dyrektorów lub lekceważeniem obowiązków przez biegłych rewidentów?). Chyba najbardziej rażący przykład korekt poprzedniego okresu dotyczył firmy naftowej Jukos (być może rosyjskiego odpowiednika Enronu?). W 2007 roku jej biegły rewident (PwC) został zmuszony do odwołania swoich opinii z badania sprawozdań firmy za ostatnie dziesięć lat, po wyjściu na jaw wcześniej zatajonych przestępczych transakcji ze stronami powiązanymi (źródło: „The Economist”, 30 czerwca 2007, s. 63). Zob. także podstawowe błędy.

Korekty zdarzeń po dacie bilansowej

Z definicji zdarzenie po dacie bilansowej ma miejsce po zakończeniu okresu obrotowego i zwykle nie stanowi części sprawozdania finansowego poprzedniego okresu obrachunkowego (który ma wyraźnie określoną datę zakończenia). Ujęcie takiego zdarzenia w sprawozdaniu finansowym jest bardziej kwestią ujawniania informacji. Tym niemniej, jeżeli zdarzenie jest faktycznie dodatkowym dowodem dotyczącym warunków, jakie istniały w dacie bilansu, można dokonać retrospektywnej zmiany w sprawozdaniu finansowym. Przykłady korekt, które mogą mieć wpływ na bilans są następujące:

- zwiększenie pasywów (np. ujęcie nie uwzględnionej wcześniej rezerwy)

- zmniejszenie pasywów (np. zlikwidowanie utworzonej wcześniej rezerwy)

- zwiększenie aktywów (np. zmniejszenie ujętego wcześniej odpisu)

- zmniejszenie aktywów (np. z powodu utraty wartości).

Zdarzenia bilansowe, które nie mają widocznego związku przyczynowego z końcem poprzedniego roku nie wymagają zmian we wcześniejszym sprawozdaniu finansowym (zdarzenie zostanie ujęte w następnym okresie obrotowym). Należy zauważyć, że MSR 37 (SSF 12) wyraźnie zabrania ujmowania po dacie bilansu rezerw na zwolnienia pracowników wynikających z restrukturyzacji przedsiębiorstwa.