Obciążenie (amerykański żargon zawodowy) – Burden (USA vernacular)

Rozliczenie stałych kosztów ogólnych przedsiębiorstwa na ośrodki kosztów lub zysków. W stosunku do własnych kosztów bezpośrednich, koszty rozliczane mają charakter „zewnętrzny”. Tym niemniej, poszczególne ośrodki zysków wymagają takich kosztów – nawet jeżeli dzieje się to pośrednio. Działalność fabryki w pewien sposób czerpie korzy- ści z kosztów materiałów biurowych ponoszonych w centrali. To z kolei oznacza, że zysk osiągnięty przez fabrykę musi zostać obciążony godziwą, a przynajmniej logiczną, częścią kosztów ogólnych całego przedsiębiorstwa. Choć ośrodki zysku skupiają się na możliwych do kontroli kosztach krańcowych, uwzględnienie „obciążenia” stanowi próbę stworzenia wewnętrznego rynku na zużywane zasoby za pośrednictwem rachunkowości zarządczej.

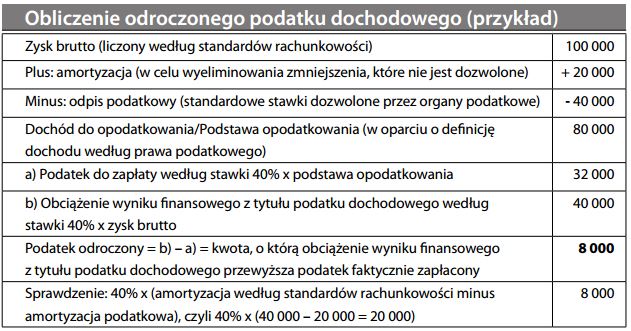

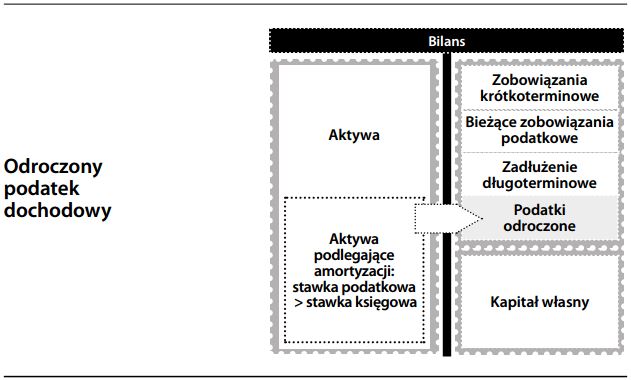

Obciążenie wyniku finansowego z tytułu odroczonego podatku docho- dowego

Teoretyczne zobowiązanie powstające, gdy przedsiębiorstwo płaci podatek dochodowy w oparciu o amortyzację podatkową, która jest wyższa od stawki amortyzacji stosowanej dla celów sprawozdawczości finansowej. W przyszłości, po wyczerpaniu możliwości amortyzacji podatkowej, podatek dochodowy będzie proporcjonalnie wyższy, niż wynikałoby to z zysku obliczonego według zasad rachunkowości. Można powiedzieć, że odroczony podatek dochodowy jest wytworem rachunkowości – w tym sensie, że rzeczywiste zobowiązania podatkowe, naliczane przez organy skarbowe, są płatne niezwłocznie po wykazaniu dochodu do opodatkowania. Aby jednak zobowiązania podatkowe wykazywane były jako stały odsetek wyniku finansowego, musi zostać utworzone zobowiązanie odroczone, ponieważ kwota podatku wyliczonego według standardów rachunkowości rzadko będzie równa faktycznej płatności pieniężnej. Powoduje to powstanie różnicy przejściowej, którą można opisać w następujący sposób:

Podatek odroczony jest rezultatem konsekwentnego stosowania zasady współmierności przychodów i kosztów: bieżące zyski „zużyją” amortyzację podatkową, a po jej wyczerpaniu – rzeczywiste pieniężne płatności podatku dochodowego automatycznie wzrosną. Jednak w przypadku przedsiębiorstw, które się rozwijają i ponoszą stale nakłady inwestycyjne (co niesie ze sobą nowe aktywa amortyzowane według stawek podatkowych), faktyczna zapłata podatku odroczonego może być odsunięta na czas nieokreślony. W tym sensie, podatek odroczony może stanowić jedynie „pseudo-zobowiązanie”.

Fakt ten jest powodem, dla którego wiele osób opowiada się za zniesieniem koncepcji podatku odroczonego, lub co najmniej jej zmodyfikowaniem, pozwalającym na odzwierciedlanie rzeczywistych kwot płatności podatkowych. Odroczone podatki dochodowe można ujmować również w oparciu o „metodę odraczania” (obecnie nie stosowaną) lub „metodę zobowiązań” (obowiązująca praktyka zgodnie z MSR). Ta ostatnia metoda jest ukierunkowana na bilans: jej celem jest możliwie najdokładniejsze ustalenie zobowiązań podatkowych w oparciu o przewidywany wpływ przyszłego odwrócenia różnic przejściowych. Zmiany przyszłego przewidywanego zobowiązania stają się obciążeniem lub zwiększeniem wyniku finansowego z tytułu podatku odroczonego w rachunku zysków i strat.