Strata netto to kwota, o jaką koszty pojedynczej transakcji, lub też szeregu transakcji w danym okresie, przewyższają odpowiadające im przychody. W rachunku zysków i strat strata jest po prostu „zyskiem ujemnym”. Należy zauważyć, że w przypadku gdy wielkość straty nie przekracza kosztów amortyzacji, obniży ona jedynie wartość netto aktywów. Natomiast straty wyższe niż koszty niepieniężne, obniżają zarówno wartość netto aktywów przedsiębiorstwa, jak i jego płynność.

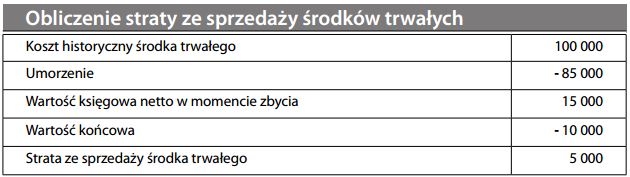

Strata netto na sprzedaży środków trwałych

Ujemna różnica między wartością księgową netto a wartością sprzedaży netto środka trwałego, zbytego na koniec okresu użytkowania. Jeżeli gotówkowa wartość końcowa jest niższa niż wartość księgowa netto środka trwałego, efektem jest strata. Strata taka stanowi w istocie korektę amortyzacji, odzwierciedlającą zaniżenie stawek amortyzacyjnych w okresie użytkowania środka trwałego.

Strata (lub przeciwnie – zysk ze sprzedaży środka trwałego) jest rzeczą praktycznie nieuniknioną w przypadku większości środków trwałych, ponieważ ich wartość końcowa jest niepewna, a musi zostać ustalona przed określeniem rocznych odpisów amortyzacyjnych. Strata taka może zostać po prostu dodana do kosztu amortyzacji za okres, w którym powstała; jeżeli jednak jej wielkość jest istotna, wykazuje się ją jako pozycję nadzwyczajną w rachunku zysków i strat.

Strata podatkowa z lat ubiegłych

Obniżka kwoty podatku dochodowego płatnego w przyszłych okresach, wynikająca z osiągnięcia straty podatkowej (ujemnej podstawy opodatkowania) w okresie minionym. Niektóre (choć nie wszystkie) systemy podatkowe zezwalają na odliczenie poniesionych w minionym okresie strat od przyszłej podstawy opodatkowania, redukując w ten sposób kwotę przypadającego do zapłaty podatku – pod warunkiem jednak, że przedsiębiorstwu uda się odzyskać rentowność. Możliwość dokonania takiego odliczenia podlega różnym uregulowaniom (obejmując np. straty do pięciu lat wstecz i umożliwiając odliczanie ich od dochodu przez np. nie dłużej niż trzy lata). Może ona stanowić cenny składnik aktywów w rękach nabywcy nierentownej jednostki, o ile będzie on w stanie przywrócić jej rentowność. Patrz też luki w prawie podatkowym.