Inwestowanie na giełdzie jest bez wątpienia komfortowym źródłem dochodów dla osób prywatnych, które posiadają kapitał, z którego chcą osiągać zyski.

Jakich instrumentów należy używać, aby stać się inwestorem giełdowym?

Zarządzanie portfelem giełdowym jest często skomplikowane i wymaga pomocy wyspecjalizowanego zarządcy, którego strategia jest nieznana i któremu trzeba oczywiście zapłacić. Na szczęście istnieją teraz znacznie prostsze środki, aby stać się inwestorem giełdowym bez konieczności korzystania z pośrednika innego niż broker, który umożliwia dostęp na żywo do platformy transakcyjnej.

Obecnie brokerzy Forex umożliwiają spekulowanie na kursie akcji i indeksów giełdowych bezpośrednio online przez kontrakty CFD, które są bardzo łatwe w użyciu. Konkretniej, wystarczy otworzyć pozycję kupna lub sprzedaży aktywa giełdowego i zamknąć tę pozycję, gdy różnica kursów jest korzystna, aby zarobić na różnicy.

Rachunek demo jest ciekawym rozwiązaniem, aby zostać inwestorem giełdowym bez konieczności odbycia wcześniejszego szkolenia czy ryzykowania kapitału. Rachunki tego typu skierowane są szczególnie do początkujących, ponieważ ich działanie zostało maksymalnie uproszczone: polega na postawieniu na kierunek, w jakim zmieni się kurs danego aktywa w określonym czasie.

Te dwa instrumenty są teraz zarówno najbardziej dostępne jak i najkorzystniejsze w celu szybkiego zostania inwestorem giełdowym.

Kilka rad, aby zostać inwestorem giełdowym:

Używanie właściwych instrumentów transakcyjnych jest już dobrym krokiem, jeśli chcesz zostać inwestorem giełdowym. Jednakże, trzeba jeszcze wdrożyć rentowne strategie. W tym celu, zastosuj kilka rad:

- Prowadź dziennik, w którym będziesz spisywał różne strategie, aby nie powielać tych samych błędów i znaleźć wygrywające techniki.

- Wesprzyj się analizą techniczną i analizą fundamentalną używając zarówno wskaźników znajdujących się na wykresach brokerów, kalendarza ekonomicznego jak również wyników spółki, na której akcjach spekulujesz.

- Nie wahaj się używać wszystkich narzędzi wspomagających podejmowanie decyzji, które udostępnia broker, takich jak sygnały tradingowe, analizy rynków, trading automatyczny lub moduły tradingu społecznościowego.

TO TRZEBA WIEDZIEĆ O WARSZAWSKIEJ GIEŁDZIE:

- największy rynek Europy Środkowo-Wschodniej

- jeden z najdynamiczniej rozwijających się rynków europejskich

- bogata,różnorodna oferta produktowa dla inwestorów emitentów,

- bezpieczny,transparentny obrót,

- międzynarodowe standardy organizacji rynku.

WIELE MOŻLIWOŚCI INWESTOWANIA

Na GPW inwestorzy mają teraz do dyspozycji szeroki wachlarz instrumentów finansowych.

Akcje giełdowe– są najczęściej handlowanym instrumentem giełdowym. Dają swoim posiadaczom m.in. prawo do udziału w kapitale spółki i uprawniają do otrzymywania dywidend. Akcje spółek podlegających wyższym wymogom dopuszczającym mogą być inwestowane na Głównym Rynku GPW, natomiast akcje mniejszych spółek w początkowej fazie rozwoju mogą być przedmiotem obrotu na rynku NewConnect.

PDA (prawa do akcji)– są instrumentami, dzięki którym możliwe jest zawieranie transakcji kupna i sprzedaży akcji spółki, która sprzedała swoje akcje na rynku publicznym, ale nie zadebiutowała jeszcze na giełdzie.

Prawa poboru– jest przywilejem dotychczasowych akcjonariuszy spółki, polegającym na pierwszeństwie objęcia akcji nowej emisji spółki. Jednakże prawa poboru mogą być również przedmiotem obrotu jako niezależny papier wartościowy. Dotychczasowi akcjonariusze mogą zrezygnować z prawa do objęcia nowych akcji, zbywając je poprzez giełdę.

Obligacje– papiery wartościowe emitowane w seriach na czas określony. Emitent obligacji jest dłużnikiem kupującego (obligatariusza) i zobowiązuje się do zwrotu pożyczonej kwoty oraz do zrealizowania określonej korzyści (zazwyczaj wypłaty odsetek od pożyczonej kwoty). Obligacje emitowane przez Skarb Państwa, obligacje komunalne, korporacyjne i spółdzielcze są przedmiotem obrotu na GPW.

Produkty strukturyzowane– są instrumentami finansowymi, których cena zależy od wartości określonego wskaźnika rynkowego (np. cena akcji, koszyk akcji, wartość indeksu, kurs wymiany walut). Są one emitowane przez instytucje finansowe, najczęściej banki lub domy maklerskie. Emitent produktu strukturyzowanego zobowiązuje się zapłacić kupującemu kwotę rozliczeniową obliczoną według określonej formuły w momencie zapadalności instrumentu. Formuła określająca zasady płatności ułatwia posiadaczom takich instrumentów śledzenie bieżącej wartości danego instrumentu.

Certyfikaty inwestycyjne– emitenci certyfikatów są funduszami inwestycyjnymi zamkniętymi, które tworzą fundusze na czas określony, po którym inwestorzy otrzymują kwotę odpowiadającą liczbie i ostatecznej wycenie posiadanych certyfikatów. Przed tą datą inwestorzy mogą sprzedawać certyfikaty na giełdzie.

ETFy– to fundusze inwestycyjne otwarte, których głównym cel jest odzwierciedlenie zachowania określonego indeksu giełdowego. Pierwszym ETF wprowadzonym na GPW w 2010 r. Jest ETF na WIG20.

Instrumenty pochodne– są instrumentami finansowymi, których cena zależy od ceny innego instrumentu, np. akcje, kurs wymiany, indeks giełdowy. Instrumenty pochodne notowane na GPW obejmują m.in. kontrakty futures na indeksy, waluty, akcje najbardziej płynnych spółek oraz opcje na indeks WIG20. Kontrakty futures na WIG20 są najbardziej popularne wśród inwestorów. Kontrakty futures są instrumentami pochodnymi, które dają możliwość zarabiania zarówno na wzrostach, jak i spadkach, a ich wielką zaletą jest brak konieczności angażowania całej wartości kontraktu przy zawieraniu kontraktu.

W przypadku najbardziej płynnych akcji i obligacji rządowych inwestorzy mogą stosować strategie krótkiej sprzedaży w celu sprzedaży papierów wartościowych, które nie znajdują się na rachunku inwestora. Aby dostarczyć je kupującemu w dniu rozliczenia, inwestor pożycza je na przykład ze swojego domu maklerskiego, a następnie odkupuje papiery wartościowe na rynku, aby je zwrócić. Inwestor przeprowadzający krótką transakcję sprzedaży uzyskuje zysk, jeśli cena, po której odkupił papiery wartościowe, jest niższa niż cena, po której wcześniej sprzedał pożyczone papiery wartościowe.

INWESTORZY INDYWIDUALNI

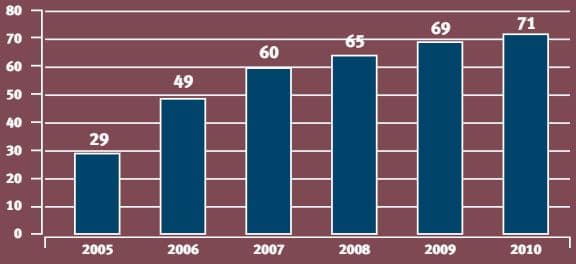

Wśród nabywców i sprzedawców papierów wartościowych notowanych na giełdzie szczególną rolę odgrywają inwestorzy indywidualni. Poprzez swoją działalność tworzą nieprzerwany strumień zleceń i transakcji, zwiększając efektywność rynku giełdowego. Udział krajowych inwestorów detalicznych w obrocie akcjami waha się od 20% na Głównym Rynku do blisko 90% na rynku NewConnect. Połowa obrotów na rynku kontraktów terminowych jest prowadzona przez inwestorów detalicznych.

Struktura inwestorów na Głównym Rynku GPW (%)

Struktura inwestorów na NewConnect (%)

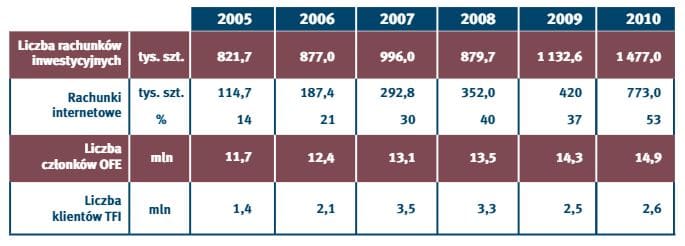

Rynek giełdowy przenika do naszego życia nawet wtedy, gdy nie kupujemy od niego papierów wartościowych. Giełda Papierów Wartościowych w Warszawie inwestuje pośrednio na warszawskiej giełdzie około 15 mln Polaków związanych z OFE, a także nabywców jednostek uczestnictwa lub certyfikatów inwestycyjnych emitowanych przez fundusze inwestycyjne. W ten sposób oszczędności kilku milionów Polaków, głównie bez rachunków inwestycyjnych w biurach maklerskich, są ściśle związane z sytuacją na giełdzie.

OFERTY PRYWATYZACYJNE – OKAZJA DLA INWESTORÓW

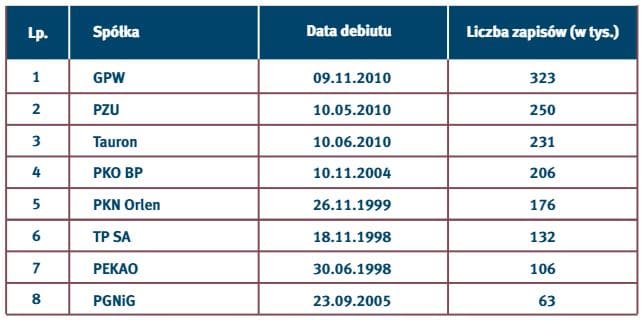

Od początku istnienia giełdy akcje cieszą się największą popularnością wśród inwestorów indywidualnych. Działalność tej grupy jest szczególnie aktywna w okresach, gdy Skarb Państwa oferuje akcje sprywatyzowanych spółek. Polscy inwestorzy chętnie kupują akcje spółek, które znają jako odbiorców swoich usług lub produktów. Bardzo cenne dla tych spółek jest to, że wiara w ich przyszły rozwój, już jako spółek prywatnych notowanych na GPW, może być wynikiem nie tylko postrzegania spółki przez inwestora, ale także przez konsumenta.

Największa liczba zapisów na oferty spółek Skarbu Państwa

RUSZAMY DO AKCJI

Powszechne zainterowanie inwestowaniem w akcje wynika z prostoty tego instrumentu i jego łatwości zrozumienia mechanizmów rządzących zwyżkami i spadkami cen. Nie oznacza to jednak, że zarabianie pieniędzy na inwestowaniu w akcje jest łatwe.

Aby zwiększyć swoje szanse na sukces, musisz mieć jak najwięcej informacji na temat wybranej firmy. Trzeba znać jej mocne i słabe strony, ocenić jej potencjał rozwojowy i ocenić ryzyko, co daje podstawę do podjęcia decyzji. Musimy wiedzieć:

- czym zajmuje się spółka?

- jakie są jej mocne strony?

- czym różni się od innych spółek tej samej lub podobnej branży?

- na jakich rynkach funkcjonuje (regionalnym, ogólnokrajowym, czy może międzynarodowym)?

- jaki jest potencjał jej rozwoju?

- czy ma możliwość rozszerzenia rynku zbytu?

- czy jest w stanie pozyskać nowych klientów?

- jaki jest poziom jej rozwoju technologicznego?

- czy posiada odpowiednią sieć dystrybucji swoich produktów lub usług?

- i wreszcie, czy jest dobrze zarządzana?Jeśli mocne strony przeważą, warto rozważyć inwestowanie w papiery wartościowe tej firmy.

Należy zauważyć, że kompleksowa analiza zalet i wad zwiększa prawdopodobieństwo sukcesu, ale nie gwarantuje go, ponieważ istnieje wiele innych czynników, które mogą mieć wpływ na cenę akcji. Może mieć na to wpływ sytuacja polityczno-gospodarcza w kraju, aktualny i prognozowany trend na giełdzie, a nawet moda czy nastroje inwestorów wobec niektórych spółek. Często niemożliwe jest przewidzenie wpływu wszystkich czynników.

Oczywiście akcje są tylko jednym z instrumentów finansowych dostępnych na warszawskiej giełdzie. Inwestorzy mogą również wybierać spośród innych instrumentów, w tym całej grupy bardziej wyszukanych instrumentów strukturyzowanych i pochodnych. Wymaga to jednak znacznie bardziej zaawansowanej wiedzy od inwestorów.

Bardziej szczegółowy opis tych instrumentów oraz zasad inwestowania na GPW można znaleźć w publikacjach edukacyjnych GPW oraz na stronie internetowej Giełdy Papierów Wartościowych w Warszawie www.gpw.pl

JAK INWESTOWAĆ?

Osoba zamierzająca prowadzić obrót na Giełdzie Papierów Wartościowych w Warszawie musi posiadać rachunek inwestycyjny w jednym z licencjonowanych domów maklerskich. Tam złoży wszystkie zlecenia, tj. instrukcje, co chce kupić lub sprzedać na giełdzie i na jakich warunkach. Za prawidłową realizację zlecenia odpowiada dom maklerski, w którym klient zlecił wykonanie transakcji giełdowej. Wszystkie zlecenia składane przez inwestorów są anonimowe, co oznacza, że inwestorzy nie wiedzą z kim potencjalnie zawierać transakcje.

- przez Internet,

- telefonicznie,

- osobiście w domu maklerskim

Składanie zleceń przez Internet cieszy się coraz większą popularnością wśród polskich inwestorów – rachunki internetowe stanowią połowę wszystkich rachunków inwestycyjnych. Inwestowanie w ten sposób jest szybkie, bezpieczne, pozwala śledzić sytuację rynkową i jest tańsze, ponieważ prowizje od transakcji zawieranych przez Internet są niższe niż w przypadku innych środków komunikacji z domem maklerskim. Złożone zlecenie jest przekazywane do centrali domu maklerskiego, skąd jest przesyłane do systemu komputerowego GPW za pomocą systemu informatycznego.

- stronę/rodzaj oferty (kupno, sprzedaż),

- limit ceny lub rodzaj zlecenia bez limitu ceny,

- termin ważności zlecenia,

- nazwę papieru wartościowego/instrumentu finansowego, który chce

- kupić/sprzedać,

- liczbę papierów wartościowych (wolumen),

- dodatkowe warunki wykonania zlecenia

Istnieje wiele rodzajów zleceń, które pozwalają na realizację różnych intencji kupujących i sprzedających. Najbardziej popularne są zlecenia z limitem ceny. W zleceniach tych inwestor precyzyjnie określa cenę (zwaną również limitem ceny), po której chce kupić lub sprzedać dany składnik aktywów. W zleceniu kupna limitem ustalonym przez inwestora jest maksymalna cena, po której jest on skłonny kupić dany instrument, natomiast w zleceniu sprzedaży limitem jest cena minimalna, po której inwestor zgadza się sprzedać dany instrument. Przykładowo, jeżeli inwestor składa zlecenie kupna 50 akcji spółki “A”, ustalając limit ceny na poziomie 100 zł, oznacza to, że chce kupić akcje nie więcej niż 100 zł każda.

Zawieranie transakcji

System transakcyjny Giełdy Papierów Wartościowych w Warszawie charakteryzuje się tym, że ceny poszczególnych papierów wartościowych są ustalane na podstawie zleceń od kupujących i sprzedających. Oznacza to, że w celu ustalenia ceny sporządzany jest wykaz zleceń zawierających instrukcje kupna i sprzedaży. Innymi słowy, to kupujący i sprzedający sami określają cenę, po której zawierane są transakcje. Zlecenie maklerskie złożone na giełdzie jest wpisywane do tzw. księgi zleceń. W arkuszu zleceń wszystkie zlecenia na dany instrument są automatycznie zlecane i oczekują na realizację. Zlecenie, w którym realizowane są zlecenia, określane jest przede wszystkim na podstawie ceny podanej przez inwestora, a następnie na podstawie czasu złożenia zlecenia. Ci, którzy chcą kupować drożej, mają pierwszeństwo przed tymi, którzy chcą kupować taniej, a ci, którzy chcą sprzedawać taniej, mają pierwszeństwo przed tymi, którzy chcą sprzedawać drożej. Jeśli dwóch lub więcej inwestorów złożyło zlecenia po tej samej cenie, zlecenie, w którym ich zlecenia mają być zrealizowane, jest uzależnione od czasu ich przekazania do systemu giełdowego.

BEZPIECZEŃSTWO INWESTORÓW

Bezpieczeństwo środków zgromadzonych na rachunkach inwestycyjnych zagwarantowane jest przez system rekompensat dla inwestorów zarządzany przez KDPW i nadzorowany przez KNF. Celem systemu rekompensat jest dodatkowe zabezpieczenie aktywów inwestorów przechowywanych na rachunkach oraz częściowe zrekompensowanie wartości utraconych papierów wartościowych i praw majątkowych przysługujących inwestorom z tytułu świadczonych usług. System zapewnia inwestorom wypłatę środków pieniężnych, zgromadzonych przez nich na rachunkach, do wysokości określonej ustawą, w przypadku ogłoszenia upadłości firmy(np. domu maklerskiego) prowadzącej rachunek.

SKĄD CZERPAĆ WIEDZĘ…

Oprócz organizacji funkcji handlowych i nadzorczych, ważnym zadaniem GPW jest także działalność edukacyjna. Od 1999 r. GPW organizuje w kilku polskich miastach program edukacyjny dla początkujących inwestorów pod nazwą “Szkoła Giełdowa”. Kursy prowadzone są we współpracy z kilkunastoma ośrodkami akademickimi w całym kraju. Więcej informacji na temat programu można znaleźć na stronie: www.szkolagieldowa.pl

… I BIEŻĄCE INFORMACJE?

Aby móc świadomie i dokładnie decydować, gdzie inwestować swoje środki finansowe, trzeba mieć wiedzę nie tylko o zasadach funkcjonowania giełdy, sytuacji w gospodarce i branżach, z których pochodzą firmy, którymi jesteśmy zainteresowani, ale również śledzić to, co dzieje się na rynku i w firmach. Giełda udostępnia inwestorom informacje za pośrednictwem bezpłatnych serwisów internetowych.

www.gpw.pl

Jest to kompleksowe źródło informacji z rynku giełdowego. Portal publikuje dane o obrotach na Głównym Rynku GPW, raporty bieżące i uchwały organów GPW, obszerne dane statystyczne, informacje o organizacji, funkcjonowaniu i historii GPW, regulacje prawne, opis systemów obrotu i notowanych instrumentów i wiele innych.

www.newconnect.pl

Portal dedykowany rynkowi dla mniejszych spółek prowadzonych przez Giełdę – NewConnect. Publikuje wartości indeksów rynkowych i cen spółek giełdowych, a także bieżące komunikaty, regulacje prawne, statystyki, wykazy spółek giełdowych i autoryzowanych doradców i wiele innych.

www.gpwcatalyst.pl

Strona Catalyst – Rynek Instrumentów Dłużnych. Portal zawiera dane rynkowe, notowania, materiały edukacyjne dla inwestorów, potencjalnych emitentów, raporty emitentów oraz inne informacje związane z rynkiem.

www.monitorfx.pl

Jest to serwis informacyjny na temat szeroko rozumianego rynku kapitałowego i inwestycjach z nim związanych.