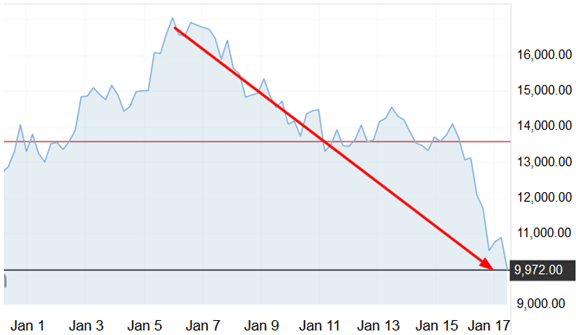

Bitcoin prawdopodobnie najpopularniejsza kryptowaluta na świecie, odnotowuje trudny początek 2018 roku. Po rekordowym, pod względem wzrostów, roku 2017, tylko w styczniu kurs bitcoina spadł już o około 20%.

Kształtując się aktualnie na poziomie 11,500 USD, kurs Bitcoina jest o ponad 40% niższy od grudniowego maksimum, które plasowało się na poziomie 20,000 USD. Kapitalizacja rynkowa zmniejszyła się od grudnia o około 140 mld USD.

Choć jest jeszcze za wcześnie, by ogłosić, że bitcoinowa balanga dobiegła końca, z pewnością odczuwalne jest to, że jego perspektywy rozwoju zmieniają się na bardziej pesymistyczne.

Poniżej przedstawiam pięć czynników, które mogą doprowadzić do upadku Bitcoina.

1. Spowolnienie transakcji

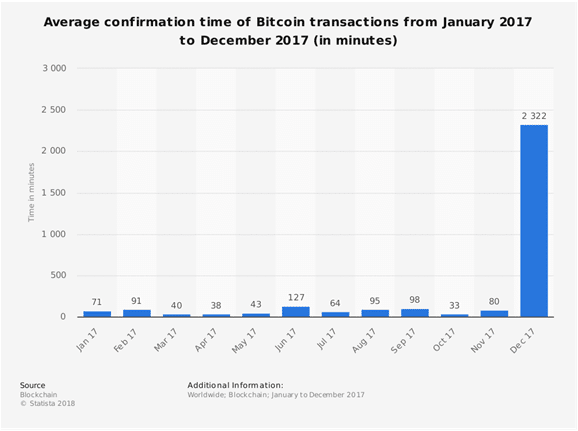

Według Blockchain.com, aktualnie potrzeba około 200 minut aby zatwierdzić pojedynczą transakcję. Średni czas w grudniu wyniósł 2,322 minuty, czyli około 38 godzin, za co eksperci rynkowi obwiniali bezprecedensowe zainteresowanie cyfrową walutą, które doprowadziło do blokowania sieci blockchain.

Spowolnienia transakcji doprowadziły do wielu podziałów na pierwotnym blockchainie Bitcoina. W sierpniu blockchain rozdzielony został na dwa, w tak zwanym procesie „hard fork”. To doprowadziło do powstania nowej alternatywy dla Bitcoina – Bitcoin Cash. Kolejny fork przeprowadzony został w październiku, a w jego następstwie utworzono Bitcoin Gold, ponieważ społeczność próbowała podjąć działania mające na celu zwiększenie rozmiaru bloków w sieci.

Dla porównania, w sieci Ripple można rozliczać do 1,500 transakcji na sekundę. Pozostałe altcoiny również posiadają możliwość zatwierdzenia transakcji w kilka sekund. Przykładowo zatwierdzenie transakcji Ethereum trwa poniżej 20 sekund.

Jednak wszystkie te liczby bledną w porównaniu do tradycyjnych gigantów serwisów płatniczych, takich jak Visa , które mogą zatwierdzić do 24,000 transakcji na sekundę

2. Zawrotne opłaty

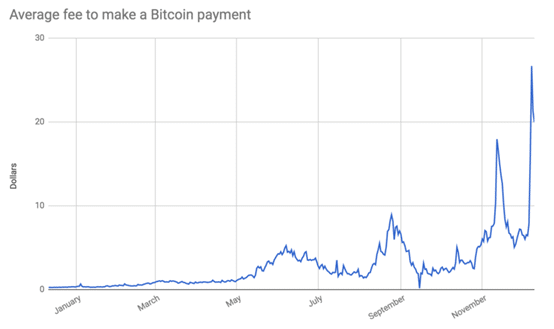

Opłaty za transakcje znacząco wzrosły w przypadku Bitcoina. Początkowo jedną z największych zalet Bitcoina było to, że transakcje płatnicze były szybkie, wygodne i co najważniejsze – tanie.

„Koszty mediacji zwiększają koszty transakcji, ograniczając minimalną wielkość transakcji i możliwości dokonywania drobnych płatności”, jak napisał założyciel Bitcoina Satoshi Nakamoto w komunikacie, ogłaszając nową technologię. Do początku 2017 roku, opłaty bitcoinowe kształtowały się znacznie poniżej 1 USD. Jednak w ostatnich miesiącach, jego gwałtownie rosnąca popularność wyprzedziła zdolności sieci do radzenia sobie z rosnącym popytem.

W rezultacie dzisiejsza sieć Bitcoin, różni się radykalnie od tej, którą obserwowaliśmy na początku jej istnienia. Według danych BitInfoCharts, ludzie płacą obecnie średnio około 25 USD, aby dokonać transakcji przy użyciu cyfrowej waluty, co stanowi znaczy wzrost w porównaniu z początkiem 2017 roku.

Dla kontrastu, średni koszt opłaty transakcyjnej Ripple, wynosi obecnie ułamek centa, podczas gdy Litecoin i Bitcoin Cash mogą pochwalić się średnią opłatą transakcyjną w wysokości odpowiednio 35 centów i 30 centów.

Rozwój ten doprowadził do wzrostu liczby handlowców i firm – którzy próbują zrealizować wizję Bitcoina Satoshiego, jako platformy dla „drobnych codziennych transakcji” – przez co zaczynają odwracać się od BTC, w stronę alternatywnych sieci i kryptowalut.

3. Coraz bardziej rygorystyczne zasady i przepisy

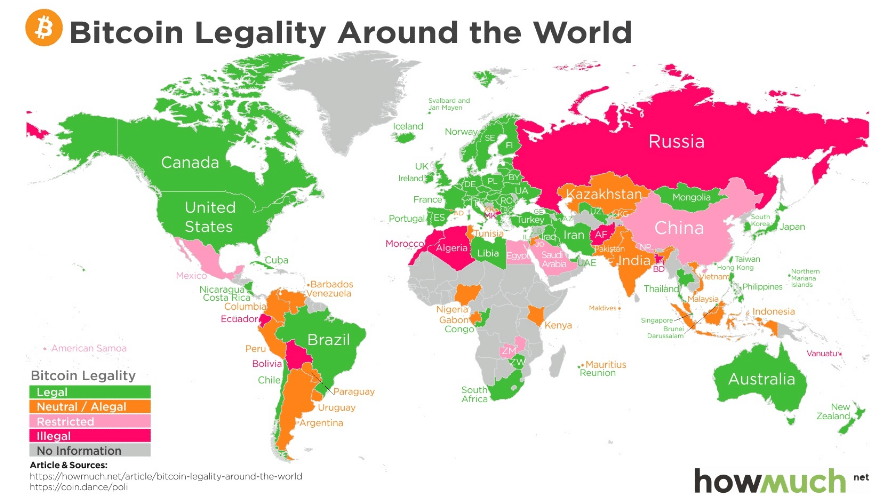

Po zeszłorocznej imponującej serii wzrostów o 1900%, Bitcoin rozpoczął rok 2018 dość niepewnie. Trwające rozmowy o zaostrzeniu zasad i coraz surowszych przepisach wstrząsnęły nastrojami inwestorów, szczególnie w Azji.

Korea Południowa i również w ostatni weekend, Indie, dołączyły do krajów, które wystąpiły przeciwko handlowi Bitcoinem, gdzie minister sprawiedliwości Korei Południowej poinformował, że rząd rozważa „zakaz” handlu kryptowalutowego. Wiele największych prywatnych banków w Indiach zawiesiło konta wymiany kryptowalut powiązane z handlem Bitcoinem. Organy ścigania w Korei Południowej rozpoczęły również dochodzenie w sprawie uchylania się od płacenia podatków największych giełd wymiany kryptowalut w kraju.

W zeszłym roku Chiny wprowadziły podobny zakaz, a ostatnio zasygnalizowały dodatkowo, że zaostrzą obostrzenia w handlu kryptowalutami, celując w platformy internetowe i aplikacje mobilne, które oferują usługi podobne do giełd wymiany cyfrowych walut.

Umacniając jeszcze niepokoje związane ze zwiększoną kontrolą ze strony globalnych organów regulacyjnych, dyrektor banku centralnego Niemiec powiedział w tym tygodniu, że wszelkie próby uregulowania rynku kryptowalut powinny być prowadzone na skalę globalną, ponieważ krajowe lub regionalne przepisy byłyby trudne do wyegzekwowania na wirtualnej, pozbawionej granic społeczności.

Podczas gdy kryptowaluty pokonywały już podobne przeszkody w przeszłości, wspólne wysiłki czołowych rządów i organów regulacyjnych, podjęte w celu rozwiązania tego problemu, mogą być źdźbłem, które ostatecznie przebije bańkę Bitcoina.

4. Problemy z wydobyciem

Chiński rząd planuje zamknąć kopalnie Bitcoina, w ramach ostatniego zaostrzenia regulacji dotyczących kryptowalut. 10 stycznia Leading Group of Internet Financial Risks Remediation, zwrócił się do władz lokalnych o „uporządkowane wyjście” z branży.

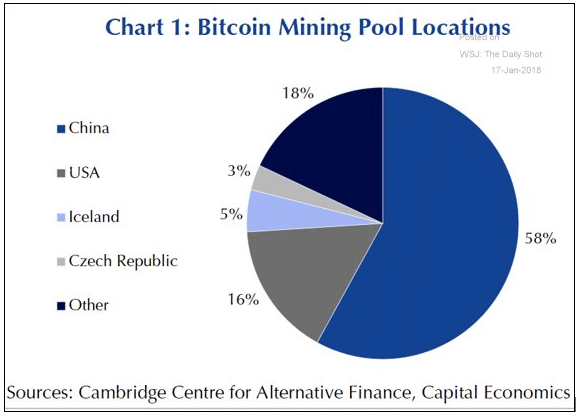

Wiadomości są na tyle znaczące, ponieważ Chiny dostarczają około 60% światowych Bitcoinów, co czyni je zdecydowanie największym krajem pod względem wydobycia tej kryptowaluty na świecie. Zatem fakt, że znaczna cześć procesu wydobycia Bitcoinów ma miejsce w Chinach, może spowodować chaos wśród jego społeczności.

Kolejnym powodem do niepokoju jest fakt, że jedna sesja wydobywcza Bitcoina, początkowo dostarczała 50 Bitcoinów, następnie liczba ta spadła do 25, a aktualnie wynosi zaledwie około 12,5. Niektórzy prognozują, że do 2020 roku, wartość ta spadnie do 6,25 Bitcoinów, co spowoduje, że wydobycie stanie się nieopłacalne.

Jeśli Bitcoin nie jest wydobywany, transakcje nie są zatwierdzane a nowe Bitcoiny nie są produkowane. Ponad 16,800,000 Bitcoinów zostało wydobytych do dnia 13 stycznia, zbliżając się do maksymalnego poziomu – 21 milionów. Po wydobyciu wszystkich bitcoinów, podaż nie będzie już rosła.

5. Utrata anonimowości

Na początku jednym z najbardziej atrakcyjnych aspektów Bitcoina była jego anonimowość. Wydaje się jednak, że to szybko się zmieni, podczas gdy organy regulacyjne i organy podatkowe, próbują wymusić na traderach ujawnienie swojej prawdziwej tożsamości.

Korea Południowa właśnie wprowadziła ważną zmianę w handlu kryptowalutami, stwierdzając, że każdy, w obrębie kraju, kto handluje cyfrowymi walutami, będzie musiał używać swojego prawdziwego nazwiska. W rzeczywistości, każde ograniczenie anonimowości w transakcjach bitcoinowych, pozbawia krytowaluty atrakcyjności.

W listopadzie 2017 roku, wiodąca giełda kryptowalutowa – Coinbase, poniosła poważną porażkę wobec Internal Revenue Service (IRS), kiedy sąd federalny w Kalifornii, nakazał giełdzie, przekazanie danych identyfikacyjnych wszystkich użytkowników, którzy kupili, sprzedali, wysłali lub otrzymali ponad 20,000 USD za pośrednictwem swoich kont w ciągu jednego roku, w latach 2013-2015.

FBI również dało jasno do zrozumienia, że obserwują bitcoina bardzo uważnie oraz że stają się coraz lepsi w odnajdywaniu prawdziwej tożsamość osób, które używają go do nielegalnej działalności. W świetle zagrożenia, jakie stanowi dla poboru podatków, a także rosnących obaw ze strony organów ścigania o jego zdolność do napędzania nielegalnych rynków, nie byłoby specjalnym zaskoczeniem dla władz na całym świecie, aby jeszcze bardziej zaostrzyć regulacje wokół Bitcoina.

Biorąc to wszystko pod uwagę, nie wydaje się, że kryptowaluty znikną w najbliższym czasie. Zakładamy, że w perspektywie długoterminowej, technologia blockchain, na której opiera się Bitcoin, będzie się rozwijać, ale cena samej monety zanurkuje, co spowoduje jej wyparcie przez jednego z jej bardziej wydajnych, młodszych kuzynów. Podczas gdy pewności nie ma nikt, uważamy, że altcoinem, który ma największe szanse na zostanie kolejnym liderem na rynku, w miejsce Bitcoina, jest Ripple, Dash i NEM.

W ostatnich miesiącach, Ripple zarejestrował w swojej sieci blockchain, kilka nowych instytucji finansowych, podnosząc liczbę klientów do ponad 100, uwzględniając w tym wielkie firmy, takie jak hiszpański Santander , włoski UniCredit , szwajcarski UBS Group i brytyjski Standard Chartered . Co więcej, kolejne instytucje finansowe mają podobno przystąpić do rosnącej globalnej sieci Ripple jeszcze w tym roku, ponieważ umożliwia on bankom rozliczanie płatności transgranicznych szybciej i taniej niż obecnie za pośrednictwem konwencjonalnych globalnych sieci płatniczych.

Głównym argumentem stojącym za Ripple jest to, że łączy on banki, dostawców usług płatniczych, cyfrowe giełdy aktywów i przedsiębiorstwa, poprzez swoją technologię rozproszonych rejestrów, RippleNet, aby zapewnić jedno doświadczenie w przesyłaniu pieniędzy na całym świecie.

Dash znalazł się na pierwszych stronach gazet, dzięki oznakom rosnącej akceptacji ze strony sprzedawców internetowych, a nawet sklepów stacjonarnych, jako formy płatności. Jak do tej pory, kryptowaluta ta może być używana na ponad 100 stronach internetowych i 300 sklepach stacjonarnych, jako forma zapłaty za towary lub usługi.

Dash oferuje takie same funkcje, jak Bitcoin, ale dodatkowo posiada zaawansowane funkcje, które rozwiązują wiele problemów, z którymi boryka się jego starszy kuzyn, w tym transakcje natychmiastowe, które sprawiają, że jest to bardziej atrakcyjna opcja płatności.

Wreszcie, oprogramowanie blockchain NEM, obecnie wykorzystywane w komercyjnym blockchainie o nazwie Mijin, który jest aktualnie testowany przez instytucje finansowe i prywatne firmy w Japonii i na całym świecie. Deweloperzy twierdzą, że obniży on koszty instytucjonalne banków o 90%, jednocześnie zwiększając bezpieczeństwo sektora bankowego.