Od 10 do 19 tys. zł netto – tak, zdaniem Polaków, powinna zarabiać osoba, którą można już uznać za zamożną. W porównaniu z innymi krajami europejskimi takich osób w Polsce jest stosunkowo niewiele. Biorąc jednak pod uwagę, że nasze społeczeństwo stopniowo się wzbogaca, można oczekiwać, że każdego roku ta grupa będzie się powiększać.

Determinantami bogactwa są przede wszystkim zgromadzone lub odziedziczone aktywa oraz wysokie, stabilne zarobki. O jakich kwotach mówimy? Niektóre badania, które analizują sytuację finansową osób zamożnych, rzucają światło na ten problem. Według autorów cyklicznego raportu KPMG zamożny Polak to taki, którego miesięczny dochód brutto jest wyższy niż 7,1 tys. zł. Oznacza to, że jego konto powinno otrzymywać co najmniej 5000 co miesiąc. zł. Według autorów raportu liczba takich osób w Polsce po raz pierwszy w Polsce w ubiegłym roku przekroczyła milion. Deutsche Bank postanowił sprawdzić, jak postrzegają to Polacy – biorąc pod uwagę opinie tych, których sami można uznać za bogatych.

Kowalski jako zamożny

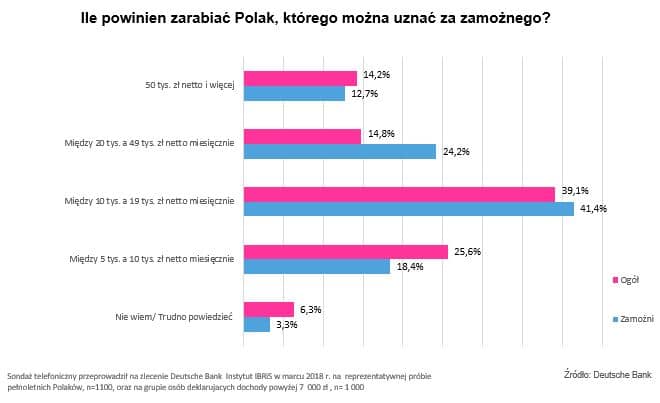

Najnowsze badanie Deutsche Bank wykazało, że w ocenie 39 procent respondentów zamożny jest ten, którego konto zasila od 10 000 do 19 000 miesięcznie netto. Co ciekawe, co czwarty uważa, że aby zostać uznanym za zamożnego, wystarczy miesięczny dochód w wysokości od 5 000 do 10 000. PLN na rękę. – Zdaniem znacznej części społeczeństwa osoba zamożna powinna zarobić co najmniej trzy do pięciu razy więcej niż średnia krajowa – mówi Monika Szlosek, Dyrektor Bankowości Detalicznej i Inwestycyjnej, Deutsche Bank. – Z biegiem czasu kwoty te z pewnością wzrosną, zwłaszcza teraz, gdy presja płacowa staje się coraz bardziej odczuwalna w wielu firmach. Jednocześnie badanie wykazało, że wciąż jesteśmy społeczeństwem w przeszłości – podkreśla.

W rzeczywistości liczba Polaków o wysokich dochodach jest wciąż niewielka, jeśli porównamy ją z innymi krajami europejskimi. Na przykład w Niemczech średnia pensja wynosi 3,9 tys. Euro brutto. W Polsce jest to kwota, która – jak wykazały wyniki badania – już pozwala na zaliczenie się do kategorii zamożnych.

– Warto zauważyć, że dochód przekłada się na wartość aktywów gospodarstwa domowego. W Polsce bogactwo netto rozkłada się nierównomiernie w populacji gospodarstw domowych, a jego silną koncentrację obserwuje się w najbardziej zamożnych gospodarstwach domowych. 10 procent osób najbardziej zamożnych ma około 41 procent. aktywa netto ogółem gospodarstw domowych, podczas gdy aktywa 20% najmniej zamożnych stanowią tylko niewielką część (1%) aktywów wszystkich gospodarstw domowych. To tłumaczy zróżnicowane podejście do poziomów determinujących obraz bogactwa, zwłaszcza, że naszymi respondentami są także osoby o dochodach powyżej średniej – mówi prof. Małgorzata Bombol, ze Szkoły Głównej Handlowej w Warszawie, ekspert w Deutsche Bank.

Zamożny o sobie

Deutsche Bank przyjrzał się również bliżej osobom zamożnym o dochodach przekraczających 7 000. Zł netto miesięcznie. Wynik testu może być zaskakujący. W ich przypadku opinie nie różnią się zbytnio od opinii wyrażanych przez ogół społeczeństwa. Również ich zdaniem zarobki bogatych mieszczą się w przedziale od 10 do 19 tysięcy. zł. Odpowiedzi udzieliło 41 proc. respondenci.

– Pomimo tego podobieństwa widać, że im wyższy dochód, tym większa tendencja do przesuwania granicy w górę, z której postrzegamy bogactwo – mówi Monika Szlosek, Dyrektor Bankowości Detalicznej i Inwestycyjnej, Deutsche Bank. – Osoby o ponadprzeciętnych zarobkach częściej zgłaszały większy zakres kwot. Prawie co czwarte wskazane kwoty wynoszą od 20 do 49 tys. Zł, podczas gdy spośród wszystkich takich odpowiedzi udzielono prawie 15 proc. – wyjaśnia Monika Szlosek.

Bogaci ludzie, mający możliwość oszczędzania większych nadwyżek finansowych, chętniej budują kapitał na przyszłość. I chociaż w swoich decyzjach finansowych są podobni do ogółu społeczeństwa i często wybierają proste i bezpieczne rozwiązania, są bardziej skłonni do inwestycji. Jak pokazują dane NBP, Polacy inwestują swoje aktywa netto głównie w depozyty bankowe. Zgromadzili na nich 738 miliardów złotych. Kwota przeznaczona na produkty inwestycyjne wyniosła 528 mld zł.

– Alternatywą dla niskich stóp procentowych depozytów są fundusze inwestycyjne, które dają szansę na wyższy zysk. Są to elastyczne rozwiązania o różnym poziomie ryzyka i potencjalnej stopie zwrotu. Udziały w nich mogą być w dowolnym momencie gotówką, bez utraty prawa do wypracowanego zysku – wyjaśnia Monika Szlosek. – Warto z nich korzystać w dłuższej perspektywie, dzięki czemu nawet jeśli wartość jednostek spadnie w danym momencie, w dłuższej perspektywie mogą generować atrakcyjny zysk. Aby zminimalizować ryzyko inwestycyjne, dobrze jest przestrzegać zasady dywersyfikacji portfela, tj. Inwestować pieniądze jednocześnie w różne aktywa, np. fundusze inwestycyjne, akcje lub obligacje.

Jak pokazują najnowsze dane, Polacy są przekonani do inwestowania w fundusze. W 2017 r. Liczba osób inwestujących swoje pieniądze w krajowe rozwiązania TFI wzrosła o 150 000. Jest to największy wzrost w skali rocznej od ponad dekady. Alternatywą dla funduszy jest inwestowanie w akcje na giełdzie. Ci, którzy mają więcej kapitału, mogą wybrać obligacje korporacyjne. Ze względu na niskie stopy procentowe Polacy chętniej też kierują swoje kroki na rynek nieruchomości. Zwrot z inwestycji w lokale waha się średnio od 4 do 6 procent. zysk.

Im więcej zarabiamy, tym częściej chcemy zabezpieczyć się finansowo na emeryturę. Oszczędzanie na ten cel powinno być szczególnie ważne dla bogatych, którzy prowadzą własną działalność gospodarczą. Są jedną z grup zagrożonych nagłym pogorszeniem standardu życia po zakończeniu działalności zawodowej. Na rynku dostępnych jest wiele rozwiązań zapewniających długoterminowe oszczędności. Jednym z nich są instrumenty oferowane w ramach trzeciego filaru – IKE i IKZE, które mogą mieć formę np. Depozytów długoterminowych, funduszy inwestycyjnych lub rachunków maklerskich. Obejmują dodatkowe przywileje podatkowe. Mimo korzyści Polacy rzadko sięgają po te narzędzia. Pod koniec ubiegłego roku IKE miało tylko 5,8 procent. liczba osób pracujących, IKZE nawet mniej, bo tylko 4,2 procent.

Niezależnie od tego, czy oszczędzamy w ramach trzeciego filaru czy poza nim, kluczowym kryterium powinno być ukierunkowanie na długoterminowe nadwyżki depozytów. W tym celu możesz skorzystać między innymi z regularnych planów oszczędnościowych, na które w dłuższej perspektywie opóźniamy określoną kwotę, a po zakończeniu działalności zawodowej możemy wypłacić cały zarezerwowany kapitał wraz z odsetkami.