Stosowanie wskaźnika ATR

Odczyt wskaźnika ATR maleje kiedy zmienność spada czyli wtedy, gdy świece będę mniejszych rozmiarów, pokazując konsolidację. Może on posłużyć jako potwierdzenie konsolidacji np. gdy zauważymy, że na wykresie tworzy się formacja trójkąta – odczyt ATR podpowie nam czy rzeczywiście zaczyna postępować kompresja ceny czyli czy w ogóle warto takim trójkątem czy inną formacją się zainteresować. W momencie wybicia z danej formacji wskaźnik ATR powinien wzrastać co wskazuje na rosnącą zmienność i pewne ożywienie po okresie konsolidacji. Służy więc on także do potwierdzania różnego rodzaju wybić.

Najczęściej ATR jest jednak wykorzystywany do ustawiania zleceń stop loss. Gdy zmienność na rynku jest duża zlecenia ochronne powinny być ustawione dalej od ceny wejścia, tak aby pozycja nie była wybita poprzez przypadkowe ruchy cenowe. W przypadku niskiej zmienności nie ma sensu ustawiać szeroko stop lossów.

Nie jest więc to typowe wskaźnik, który daje jasne sygnały kiedy należy kupić a kiedy sprzedać. Spełnia swoje zadanie polegające na informowaniu o stanie rynku oraz potwierdza różnego rodzaju wybicia, w tym zmianę trendu bocznego na wzrostowy lub spadkowy.

Co ciekawe, wskaźnik ATR częśći graczy służy do zajmowania pozycji, mimo tego, że nie wskazuje zazwyczaj na zwrotne momenty na rynku. W jaki sposób dokonać otwarcia nowej pozycji na jego podstawie?

Odczyt ATR wskazuje, że aktualna zmienność to np. 65 pipsów dla wykresu H4. Jeżeli operujemy właśnie na tym interwale czasowym, ustawiamy zlecenie obronne SL właśnie w takiej odległości od poziomu, w którym zdecydowaliśmy się otworzyć pozycję krótką. Takie postępowanie daje nam duże szanse na to, że nie zostaniemy wyrzuceni ze stratą na przypadkowym ruchu ceny.

Metody inwestowania z ATR

Nie ma jednego przepisu, który mówi, jak używać ATR. Należy go traktować jako dodatkowe narzędzie, które pomoże nam skuteczniej inwestować.

Najbardziej oczywistą metodą jest kupno po zamknięciu się ceny powyżej linii ATR i czekanie aż trend się skończy i cena zamknie się poniżej linii ATR.

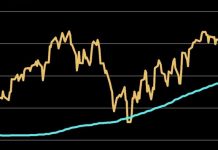

Najlepiej ATR sprawdza się w silnych trendach. Wtedy mamy szansę wejść wcześnie w transakcję i zamknąć ją blisko szczytu. Dobry przykład to ABPL na dziennym wykresie:

Gorzej sytuacja przedstawia się w przypadku ruchu bocznego. Wtedy ATR generuje wiele fałszywych sygnałów, jak widać poniżej. Ale tą wadę można łatwo wybaczyć, bo w końcu ile jest systemów, które dobrze działają w ruchu bocznym?

ATR nałożony na wykres dzienny Elbudowy:

Dobrym pomysłem jest dodatkowa weryfikacja sygnału ze średnią 200-sesyjną. Jeśli kurs znajduje się pod średnią i trend spadkowy jest widoczny, wtedy sygnały kupna ATR należy brać z rezerwą. Gdy kurs jest ponad średnią, możemy ryzykować większą część kapitału.

Jak widać na załączonych przykładach, w przypadku silnego trendu, ATR dość dobrze radzi sobie z korektami i skutecznie powstrzymuje nas przed przedwczesnym zamknięciem pozycji. Oczywiście nie da nam sygnału na samym szczycie, ale często możemy liczyć na sygnał wyjścia dość blisko szczytu, mając za sobą zgarniętą większą część ruchu w górę. Na pewno warto zainteresować się tym narzędziem, bo często uchroni nas przed przedwczesną realizacją zysków.

ATR na tygodniowych wykresach

Na dziennych wykresach jest dużo szumu, który czasem skutecznie zakłóca nam obecny obraz sytuacji. Inwestujący długoterminowo, lub pomnażający swój kapitał na IKE, mogą rozważyć inwestycje bazujące na sygnałach powstałych na wykresach tygodniowych. W dłuższym terminie ATR uchroni nas od zbyt dużych strat i zbyt wczesnej realizacji zysków. Poniżej przykład indeksu WIG20 w widoku tygodniowym i nałożonym ATR: