Dzisiejszy wpis to drugi z cyklu “błędów traderów” – dwa tygodnie temu omówiona została dominacja chciwości, dzisiaj omówię przeciwny rodzaj emocji, który jest powszechniejszy wśród graczy po przejściach, którzy nie chcą, a często boją się dalszych strat. Niestety brak akceptacji strat prowadzi do odwrotnego skutku – boją się straty, rezygnujemy z potencjalnych zysków. O umiejętności akceptowania strat będzie następny artykuł, dzisiaj skupmy się na wprowadzeniu do niego czyli na strachu, który paraliżuje przed otwarciem jakiejkolwiek pozycji.

Dominacja strachu występuje najczęściej po serii porażek lub po jednej ale znaczącej stracie. Drugi przypadek dotyczy raczej graczy początkujących, którzy postawili zbyt dużo i polegli. Często dominacja strachu dotyka już graczy dość doświadczonych, ale jeszcze nie zbyt pewnych siebie i swojej metody. Gracz, który przeszedł długa drogę i sporo się nauczył, stworzył pewien system, którego założenia wydają mu się poprawne, logiczne i być może nawet rzeczywiście takie są – nie ma jeszcze pełnego przekonania do tego co robi. Zaufanie do siebie i do stosowanej metody przychodzi z czasem, kiedy przekonamy się, że mamy w ręku narzędzie potrafiące zarabiać.

Na początku jednak nawet krótka seria strat potrafi zachwiać naszym entuzjazmem i spowodować nadmiar strachu przed dalszą grą. Często jest to tylko seria stratnych transakcji pod rząd, która jest czymś naturalnym, gdyż każdy system miewa lepsze i gorsze okresy. Niestety większości graczy, zwłaszcza dość początkujących brakuje cierpliwości i wytrwałości aby przetrwać serię złych zagrań. Często okazuje się, że wielu początkujących spekulantów miało już w rękach metodę, która mogła zarabiać i tylko przez ich niecierpliwość zrezygnowali z niej i nie dali sobie szansy na wskoczenie na wyższy poziom.

Seria stratnych zagrań pod rząd powoduje uczucie coraz większego, narastającego strachu przed kolejną transakcją, której coraz wnikliwiej się przyglądamy, stajemy się coraz wybredniejsi, ostatecznie rezygnujemy z wielu poprawnych okazji, z których w normalnych warunkach skorzystalibyśmy. Patrzysz na wykres, bardzo wybrzydzasz, nie chcesz już tracić pieniędzy, bo wiesz jak to boli, wiesz, że kolejna strata może Cię dobić. Widzisz sygnał do wejścia, a mimo to nie wchodzisz, lub wchodzisz za znacznie mniejszą stawkę. Co się wtedy dzieje? Oczywiście, patrzysz w jak szybkim tempie, jak wielkie zyski płynęłyby na Twój depozyt ale… nie wsiadłeś do tego pociągu. Rynek jest trochę złośliwy, weryfikuje wszystkie nasze słabości.

Jak sobie poradzić z dominacją strachu?

Są dwa wyjścia – gracze bardziej doświadczeni muszą sobie uświadomić, że seria stratnych zagrań pod rząd jest czymś normalnym. Powinni oni znaleźć informacje o tym, jak sprawdzić wartość oczekiwaną systemu w dłuższym okresie. Warto sprawdzić choćby na kilkudziesięciu próbnych zagraniach np. na koncie demu lub też na wcześniejszych, realnych transakcjach – czy metoda działa, jaką ma skuteczność i jaki stosunek ryzyka do zysku należy zastosować, aby była ona opłacalna. Oczywiście jeżeli wyniki okażą się fatalne, należy zmienić metodę.

Gracze bardziej początkujący mogą zainteresować się tzw. klasyfikatorem sygnałów.

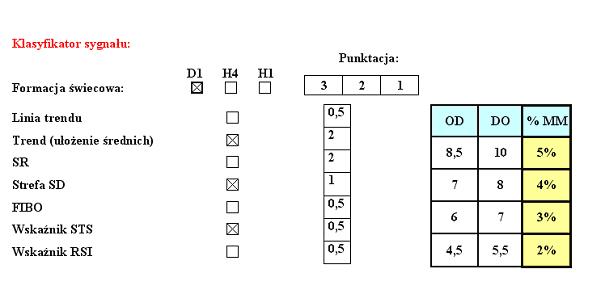

Po lewej stronie wypisujesz jakie elementy składające się na Twój sygnał do wejścia, mają dla Ciebie znaczenie. Obok jest miejsce do zaznaczenia ich. Punktacja – do każdego elementu przypisujesz punkty np. dla mnie sygnał świecowy na D1 ma duże znaczenie więc jeżeli taki mam na wykresie, daję mu 3 pkt. Czasem wchodzę z niższych TF-ów więc jeżeli mam sygnał z H4 doliczam 2 pkt. Jeżeli mój sygnał mieści się w korzystnym wg. mnie ułożeniu FIBO doliczam 0,5 pkt, gdyż uważam, że nie jest to aż tak istotne, ale jednak potwierdza to mój sygnał itd. Następnie zliczasz wszystkie punkty. Po prawej masz kolorową tabelkę, opracowujesz sobie ile musi mieć punktów idealny setup, a następnie dopisujesz do idealnego setupu procent depozytu jaki jesteś w stanie zaryzykować. Oczywiście można wszystko uprościć tak, aby suma punktów dawała odpowiedź TAK – otwieram pozycję o określonej wielkości lub NIE – rezygnuję z dokonania transakcji.

To tylko przykład, ale zapewniam, że jeżeli zrobisz sobie taki klasyfikator dostosowany do własnego stylu grania – w chwilach dominacji strachu, braku pewności siebie – nie ominie Cię żaden dobry sygnał, a w chwilach lekkiej dominacji chciwości – nie otworzysz zbyt dużej pozycji, a czas poświęcony na oglądanie setupu i opisywanie go za pomocą klasyfikatora, sprawi że sytuacja na wykresie, będzie lepiej przeanalizowana, być może zauważysz coś więcej, coś czego na pierwszy rzut oka nie dostrzegłeś.