Ocena kredytowa

Skomputeryzowany system przyznawania kredytów dla wysokiej liczby kredytów konsumpcyjnych, kart kredytowych oraz kredytowania małych firm, który „ocenia” lub klasyfikuje wniosek kredytowy na podstawie elementów prognozujących zdolność kredytową. Elementy te, które powinny być oparte na analizie statystycznej doświadczeń z przeszłości, mogą np. obejmować:

- profil wnioskodawcy (wiek, stan cywilny, historia zatrudnienia, posiadane nieruchomości itp.);

- referencje kredytowe od innych kredytodawców;

- korzystanie z usług bankowych;

- wykorzystanie, okres oraz zakres wcześniej zaciąganych kredytów;

- informacje z biura kredytowego obejmujące klasyfikację kredytową, zapytania lub informacje niekorzystne;

- wskaźniki obsługi długu oparte na dochodzie gospodarstwa domowego w porównaniu ze zobowiązaniem do spłaty długu.

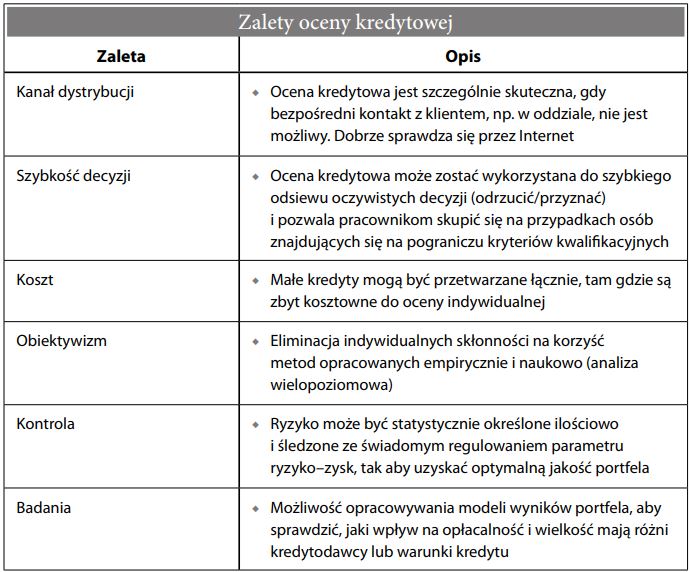

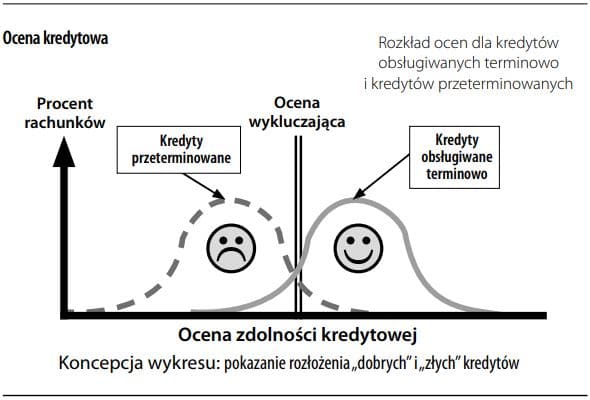

Wniosek zostaje rozpatrzony pozytywnie (przydzielenie kredytu) lub odrzucony, zależnie od postrzeganego prawdopodobieństwa wywiązania się ze zobowiązań (proces znany jako screening). Ocena kredytowa jest oparta na tych samych zasadach, jakie są stosowane w przypadku klasyfikacji każdego zachowania grupy (np. w ubezpieczeniach, marketingu, hazardzie itp.), od najlepszego do najgorszego. Ocena kredytowa ma następujące zalety dla kredytodawców:

Ocena kredytowa może wymagać znacznych inwestycji w zasoby komputerowe (w ujęciu pewnego dostawcy: w „automatyczną platformę decyzji kredytowych”). Jej największym ograniczeniem jest swoista przewidywalność. Nie identyfikuje ona indywidualnych dobrych lub złych klientów, ale raczej prawdopodobieństwo wywiązania się ze zobowiązań dużej grupy. Przy odpowiednio zróżnicowanych portfelach kredytowych o wyraźnym charakterze jest to wystarczające. Jednakże nie jest odpowiednie w przypadku kredytów komercyjnych dla dużych firm (np. pożyczki przekraczające 100 tys. USD), gdzie wymagany jest osobisty osąd bankowca. Ponadto ocena kredytowa najlepiej sprawdza się przy dobrze rozwiniętej infrastrukturze informacyjnej (biuro informacji kredytowej, statystyczna baza danych itp.), chociaż pożądane cechy mogą się opierać na osądzie. Liderem w zakresie wystawiania ocen kredytowych jest Fair Isaac w USA (www.fairisaac.com).

Ocena zdolności kredytowej oparta na analizie behawioralnej

Technika oceny zdolności kredytowej w kredytach detalicznych, w której stosuje się dane z codziennych transakcji w celu klasyfikacji dużych segmentów klientów indywidualnych według ich zachowań i nawyków kredytowych. W odróżnieniu od oceny kredytowej, która wskazuje obraz sytuacji kredytowej klienta w określonym momencie, zazwyczaj po złożeniu wniosku o kredyt, na podstawie historii dokonywania spłat oraz aktualnych kwot niespłaconych długów. Ocena behawioralna zapewnia ciągły przepływ takich informacji, bazując na danych gromadzonych każdego dnia z transakcji przeprowadzanych w banku i innych instytucjach finansowych wykorzystywanych przez klienta. Dane te są przekazywane do banku przez biura informacji kredytowej.

Ocena zdolności kredytowej oparta na analizie wskaźników finansowych

Wskaźniki ryzyka kredytowego, które wykorzystują informacje zawarte w sprawozdaniu finansowym przedsiębiorstwa do oceny (lub klasyfikacji) wyników kredytobiorców w porównaniu do ich konkurentów. Kluczowe wskaźniki finansowe (mierzące zyskowność, wypłacalność, płynność, wzrost itp.) są porównywane do grupy norm i trendów, przekazywanych zazwyczaj przez dostawców danych, takich jak Dun & Bradstreet, Moody’s itp. Znaczące rozbieżności wskazują poziom konkurencyjności lub nieprawidłowość wymagającą bliższej analizy i wyjaśnienia. Stosowaną logiką jest „regresja do średniej”: jeżeli istnieje określony obserwowany poziom, np. średni stosunek dług–kapitał własny w całym sektorze wynoszący 0,8:1, indywidualne firmy powinny mieścić się w normie, jeżeli są w tym samym obszarze konkurencyjnym. Taki cel i porównanie oparte na liczbach jest lepsze niż arbitralne, niepisane zasady. Należy jednak zaznaczyć, że jednowymiarowa analiza nie sprawdza się, gdyż wynik jednej zmiennej może zostać zrównoważony przez wynik innej zmiennej. Na przykład firma ze stosunkową słabą zyskownością może mieć stosunkową silną płynność itp. W takich przypadkach wymagane są kompromisy, aby zdecydować, które zmienne są najważniejsze. Dlatego w ocenie zdolności kredytowej stosuje się raczej podejście wielowymiarowe oparte na łączeniu kilku kluczowych wskaźników, które są ważone według prognoz niewypłacalności udowodnionych statystycznie.