Silne zwyżki na rynku akcji mogą być kontynuowane w pierwszym kwartale, jednak zagrożeniem jest fakt, iż wpływ zapowiadanych przez Trumpa działań fiskalnych na gospodarkę nie będzie odczuwalny do czwartego kwartału.

Wygrana Donalda Trumpa w wyborach prezydenckich w USA jest postrzegana jako czynnik stojący za ostatnim wzrostem optymizmu inwestorów, lecz na początku 2017 trzeba stwierdzić, że być może poświęcono jemu zbyt dużo uwagi. Wiele obecnych trendów było już widocznych przed zwycięstwem Trumpa – należy tu wyróżnić przede wszystkim poprawę nastrojów konsumenckich i inwestycyjnych, wyższe oczekiwania inflacyjne oraz rosnące ceny aktywów.

Czytaj więcej: Jak rozpocząć inwestowanie na Giełdzie Papierów Wartościowych (GPW)?

Podczas gdy rynek akcji pozostaje rozpędzony, to pojawiło się kilka czynników ryzyka, przede wszystkim inflacja, która może w przyszłości przyspieszyć na tyle, że znajdzie się poza kontrolą. Stanowi to istotną przeszkodę dla kontynuacji silnych wzrostów na rynkach akcji.

W uścisku euforii

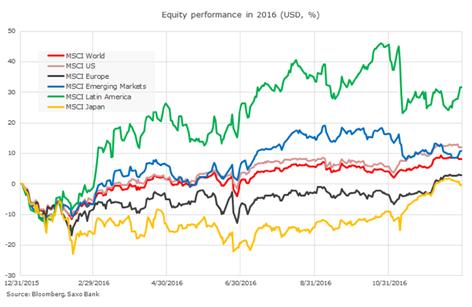

Indeks nastrojów konsumentów w USA wzrósł do najwyższego poziomu od 2004, a amerykańskie rynki akcji znajdują się na najwyższych poziomach w historii. W lutym wiele wskazywało, że 2016 będzie tragiczny, jednak koniec końców był to kolejny pozytywny rok dla rynków akcji – indeks MSCI World wzrósł o 10% w ujęciu dolarowym.

Największym wygranym była Ameryka Łacińska, ponieważ odbicie cen ropy naftowej silnie wsparło brazylijski rynek akcji, który oddalił się od przepaści.

W pierwszej połowie roku gorzej radziły sobie europejskie i japońskie rynki akcji, podczas gdy Dollar Spot Index spadł o 5% a wskaźniki wzrostu gospodarczego były źródłem rozczarowania. Jednak w czerwcu rozpoczął się obecny trend wyższego wzrostu gospodarczego, rosnących płac i nasilających się oczekiwań inflacyjnych, co przełożyło się na umocnienie dolara oraz odbicie europejskich i japońskich rynków akcji, które zakończyły 2016 z lekkim zwrotem.

W obliczu wygranej Trumpa rynki wliczają w ceny zwiększenie wydatków fiskalnych i związane z tymi działaniami przyspieszenie wzrostu gospodarczego. I właśnie dlatego obecny rynek byka ma dość kruche podstawy, ponieważ potencjalne działania Trumpa nie będą miały bezpośredniego wpływu na gospodarkę do października 2017, gdy rozpocznie się rok fiskalny nowego rządu. W konsekwencji, aby rynki akcji kontynuowały obecny pozytywny trend, dane makro w pierwszym kwartale muszą okazać się pozytywne.

Zagrożenie

W naszych ostatnich kwartalnych prognozach makro zwróciliśmy uwagę na fakt, że globalne rynki akcji są wycenione najwyżej od 2003, jednak nie jest to niepokojące, gdyż znajdują się jednocześnie na średnich poziomach w porównaniu do ostatnich 20 lat.

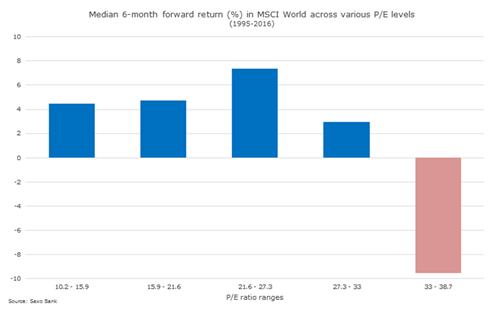

Rynki akcji są na tyle rozpędzone, że trudno jest bezpiecznie zagrać na krótko – wymagałoby to naprawdę wielkiego wyczucia i trafienia w idealny moment. Poniższy wykres przedstawia medianę sześciomiesięcznego przyszłego zwrotu dla pięciu zakresów P/E. Wszędzie można zauważyć oczekiwania zwrotu w krótkim okresie, oprócz sytuacji z poziomem P/E powyżej 33.

Biorąc pod uwagę, że kroczący wskaźnik EPS dla globalnych rynków akcji wynosi 22,1x, to należy stwierdzić, że znajdują się one w optymalnym punkcie, z poziomami wydajności zysku wskazującymi na oczekiwania umiarkowanego wzrostu. Oznacza to potencjał wzrostu wyceny, jeśli wzrost gospodarczy przebije oczekiwania – i właśnie taki scenariusz jest obecnie wliczany w ceny przez inwestorów na rynku akcji.

Trzeba także zauważyć, że stopa dywidendy dla globalnych rynków akcji to nadal około 2,5% wobec 1,5% w przypadku globalnych długoterminowych obligacji. Oznacza to, że akcje nadal mają przewagę w tym obszarze nad obligacjami.

Z drugiej strony, rosnące oczekiwania powodują, że rynki akcji mogą szybko stracić 10%, jeśli napływające dane makro nie będą wspierać narracji, iż globalna gospodarka w końcu wychodzi z Wielkiego Kryzysu Finansowego. Jeśli rynki akcji rozpoczną odwrót, to pierwsze sygnały ostrzegawcze napłyną z sektora finansowego, który jest postrzegany jako najlepszy barometr wzrostu gospodarczego i inflacji.

Inflacja kluczowym czynnikiem

Kluczowym pytaniem w 2017 będzie to, czy zmaterializuje się scenariusz reflacji, będącej wynikiem poprawiającej się sytuacji na rynku pracy i rosnących płac – wynagrodzenia znajdują się obecnie na najwyższym poziomie od 2009, lecz nadal są nisko, patrząc z perspektywy historycznej.

Od czerwca oczekiwania inflacyjne mierzone za pomocą 10-letniej miary Breakeven Inflation (BEI – różnica między nominalnymi rentownościami obligacji a rentownościami obligacji z uwzględnieniem inflacji) wzrosły o 50 punktów bazowych, znajdując się obecnie blisko 2%. Oznacza to, że posiadacze obligacji USA mogą liczyć tylko na niewielki realny zwrot. Prawdopodobieństwo wyższych stóp procentowych wywołało wiele zmian w wycenie akcji i obligacji, ponieważ inwestorzy z nominalnymi obligacjami ograniczają swoją ekspozycję w tej klasie, jednocześnie zwiększając ekspozycję na akcje, które zazwyczaj radzą sobie lepiej w okresach z wyższymi oczekiwaniami inflacyjnymi.

Oczekiwania inflacyjne są więc istotnym czynnikiem, który należy monitorować, jeśli posiada się zwiększoną ekspozycję na akcje w 2017. Jeśli wskaźnik oparty na 10-letniej mierze Breakeven Inflation w USA nie zdoła wzrosnąć powyżej 2% w styczniu, to inwestorzy powinni zabezpieczyć się na wypadek potencjalnego spadku.

Nie należy stawiać na amerykański rynek akcji

Amerykański rynek akcji zanotował kolejny pozytywny rok, radząc sobie lepiej od innych kluczowych rynków akcyjnych. Tym niemniej, naszym zdaniem należy rozważyć pozycję “Niedowaga” w portfelu, jeśli chodzi o rynek akcji USA i jednoczesne zwiększenie ekspozycji na rynek europejski i japoński.

Jeśli spojrzymy na poszczególne sektory to zaobserwujemy, że w indeksie S&P 500 oczekiwania są szczególnie wysokie wobec segmentu energii i opieki zdrowotnej. Jednak te nadzieje mogą okazać się niespełnione, biorąc pod uwagę negatywne informacje płynące z sektora opieki zdrowotnej oraz rosnące koszty opieki (mierzone jako procent PKB). Według prognoz, EPS w sektorze energii wzrośnie w ciągu kolejnych 12 miesięcy o 260%. Mimo że spodziewamy się odbicia, z uwagi na wzrost cen ropy naftowej, to nasze prognozy dotyczące zwyżki EPS są bardziej ostrożne – oczekujemy w najlepszym wypadku podwojenia tego wskaźnika.

Z drugiej strony oczekiwania związane z Fedem będą umacniać USD w krótkim okresie, co będzie korzystne dla spółek z Europy i Japonii, zwiększając ich udział w globalnym eksporcie. Dodatkowo, te dwa rynki radziły sobie gorzej od innych w ciągu ostatnich 12 miesięcy, co oznacza znaczny potencjał ich odbicia. Niedoceniany jest zwłaszcza europejski rynek akcji, ponieważ analitycy zbyt pesymistycznie podchodzą do przyszłych zysków – według nas mogą one okazać się wyższe od obecnych oczekiwań z uwagi na słabsze euro i przyspieszający wzrost, który wynosi obecnie 2,4% w ujęciu rocznym według wskaźnika Euro-coin, śledzącego tę dynamikę w czasie rzeczywistym.

W pierwszym kwartale zadyszkę może złapać chiński rynek akcji, ponieważ władze w Pekinie kontynuują politykę dewaluacji juana w celu zrównoważenia wolniejszego wzrostu gospodarczego. Jednak działania te niosą za sobą niepożądane konsekwencje – rośnie presja na rynkach pieniężnych w Hong Kongu, co stanowi zagrożenie dla rynków akcji w Chinach. Dodatkowo, kryzys zanieczyszczenia w Chinach może zmusić państwo do znacznego obniżenia swoich celów związanych ze wzrostem gospodarczym, co może negatywnie odbić się na chińskim rynku akcji.

Sektory cykliczne mogą notować wzrosty w pierwszym kwartale

Przez większość 2016 sektory defensywne (z wyjątkiem opieki zdrowotnej) radziły sobie lepiej od innych, ale wygrana Trumpa zmieniła tę sytuację – obecnie prym wiodą sektory cykliczne, zwłaszcza finansowy.

Sektor finansowy jest oczywiście wspierany oczekiwaniami związanymi z przyszłymi działaniami Fed, który zasygnalizował, że może dokonać trzech podwyżek stóp procentowych w 2017. Dodatkowo, pozytywnym czynnikiem jest fakt, że amerykański rynek pracy zbliża się do pełnego zatrudnienia, a oczekiwania inflacyjne rosną. Wśród 10 sektorów w gospodarce spółki finansowe najbardziej pozytywnie reagują na wyższe stopy procentowe, ponieważ zazwyczaj oznaczają one szybszy wzrost, a co za tym idzie, popyt na kredyty. Dodatkowo, wzrost stóp to wyższe marże i większe zyski w segmencie FICC wśród banków inwestycyjnych.

Oczywistą strategią na rynku akcji, jeśli stopy będą faktycznie rosnąć, jest pozycja “PRZEWAGA” sektora finansowego w portfelu (wyłączając spółki z segmentu nieruchomości), a także IT, produktów luksusowych i opieki zdrowotnej – te cztery sektory charakteryzują się bowiem najniższym wskaźnikiem zadłużenia netto do EBITDA. Te cztery segmenty odpowiadają za około 53% globalnego rynku akcji. Z uwagi na obecne rozpędzenie rynku i pozytywne perspektywy makro, nasze ogólne nastawienie do rynku akcji w pierwszym kwartale jest pozytywne, z zaleceniem przewagi w portfelu czterech powyższych sektorów.

Wyższe stopy będą także negatywne dla niektórych sektorów, zwłaszcza energii, który charakteryzuje się obecnie największym zadłużeniem – jego wskaźnik długu netto do EBITDA to 6, co jest niebezpiecznym poziomem dla cyklicznego sektora. Jeśli ceny ropy nie będą rosnąć w otoczeniu z wyższymi stopami procentowymi, to spółki z sektora energii mogą wpaść w kryzys zadłużenia.