Nadzór państwowy

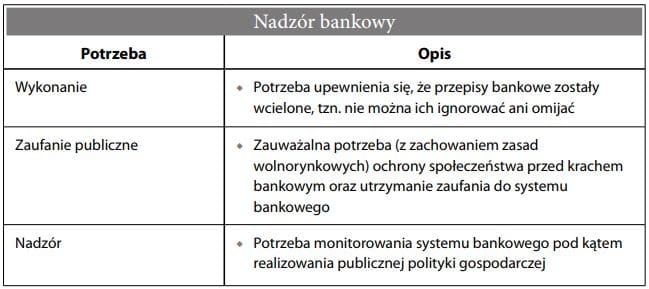

Nadzór, ukierunkowanie, a w odpowiednich przypadkach sprawowanie kontroli organów rządowych nad bankami komercyjnymi. Nadzór państwowy został stworzony w celu potwierdzenia i zapewnienia zgodności procedur z prawem bankowym, podkreślając, że „przepisy” oraz ich „wykonanie” to dwa zupełnie odrębne obszary. Nadzór oraz przepisy są współzależne. Bez skutecznego nadzoru przepisy są nieefektywne i przypominają „kanadyjkę bez wiosła”, by posłużyć się przysłowiem z ojczyzny autora niniejszego Kompendium. Skuteczny nadzór bankowy warunkowany jest trzema potrzebami.

Nadzór to prawdziwe wyzwanie. Zadanie przypomina nieco obowiązki audytora, który musi zorientować się, „co tu się tak naprawdę dzieje”, chociaż pracę utrudnia mu status osoby z zewnątrz, ograniczony czas i zasoby oraz złożoność organizmu bankowego wynikająca z nieprzebranej liczby klientów i transakcji. Nadzorcy banków skupiają się w szczególności na:

- zrozumieniu rosnącej złożoności ryzyka kredytowego, rynkowego oraz operacyjnego, na jakie narażony jest bank;

- koordynacji sieci nadzorczej w przypadku banków globalnych;

- przyglądaniu się działaniom wykraczającym poza zakres bankowości komercyjnej, takim jak bankowość inwestycyjna lub ubezpieczenia.

Istnieją dwie podstawowe koncepcje nadzoru bankowego. Może się go podjąć bank centralny (do 1997 r. taka sytuacja miała miejsce w Wielkiej Brytanii), co uzasadnione jest logiką, że w najwyższym interesie gospodarczym pożyczkodawcy ostatniej instancji leży niedopuszczanie do krachów bankowych, ponieważ właśnie na nim spoczywałby obowiązek ratowania sytuacji. Obowiązki takie może alternatywnie wykonywać niezależny, autonomiczny organ (jak w Niemczech). Pozwala to bankowi centralnemu zachować całkowitą niezależność oraz skupić się wyłącznie na prowadzeniu polityki pieniężnej. System amerykański, ze swoim wielopodmiotowym mechanizmem nadzoru (Rada Rezerw Federalnych, Federalna Instytucja Nadzorcza – ang. Comptroller of Currency, Federalna Korporacja Ubezpieczeń Depozytów oraz stanowe organy nadzorcze), wymyka się powyższej klasyfikacji. Programowe rozproszenie odpowiedzialności między instytucjami stanowi prawdopodobnie jedną z głównych zalet systemu. Tak jak w wypadku innych zewnętrznych procedur kontrolnych, kluczowym elementem skutecznego nadzoru państwowego jest ryzykowna metoda harmonicznego leczenia newralgicznych obszarów banku, a nie powierzchowne „odhaczanie” skontrolowanych pozycji, które prowadzi

do pominięcia wielu spraw i nie pozwala zgłębić istoty rzeczy (zob. poniższy cytat). Wytyczne dotyczące skutecznego nadzoru zostały określone w 1997 r. w rozporządzeniu Komitetu Nadzoru Bankowego w Bazylei: „Podstawowe zasady efektywnego nadzoru bankowego” (ang. Core Principles for Effective Banking Supervision).

Powierzchowne rozwiązania

Banco de España, organ odpowiedzialny za nadzór hiszpańskiego systemu bankowego, nie dysponował wystarczającą liczbą inspektorów, którzy byliby w stanie ocenić jakość aktywów instytucji finansowych oraz poprawność ich wykorzystania. Inspektorzy zaangażowani byli głównie w działania administracyjne, pilnowali, by instytucje egzekwowały przepisy dotyczące stóp procentowych, obowiązujących wskaźników inwestycyjnych itd. Nie istniały żadne mechanizmy, które pozwalałyby na interwencję w bankach sprawiających problemy.

Dokument roboczy BIS nr 13: Bank Failure in Mature Economies, s. 29