Złoto (symbol au, od łac.aurum)jest pierwiastkiem metalicznym, rzadko występującym w przyrodzie, znajdującym się przeważnie w stanie wolnym jako bryłki lub samorodny piasek, a także w postaci minerałów. Nie rozpuszcza się w kwasach ani w zasadach, z wyjątkiem wody królewskiej (łac. aqua regia), będącego mieszanina stężonego kwasu solnego i azotowego (w stosunku3:1). Topnieje w temperaturze od 1061°C.

Próba mennicza – standardowy stosunek w jakim złoto jest mieszane (alianżowane) z innymi metalami (np. srebrem, miedzią), wyraża się on ilością złota przypadającą na 1000 g (gramów), czyli 1 kg; np. na początku XX wieku, dla złotych monet przyjmowano powszechnie próbę 900, tzn., co oznacza, iż wybijano je z mieszaniny, w której na 1000 g metalu przypadało 900 g czystego złota.

Uncja trojańska (ang. troy ounce) to podstawową miarą złota, równa 31,10 gramom. Jest to także główny wskaźnik cenowy, w którym podawane są rynkowe notowania kruszcu. W transakcjach terminowych, np. na nowojorskim COMEX przedmiotem obrotu kontraktowego jest 100 uncji złota, zaś na Tokyo Commody Exchange umowna jednostką obrotu zarówno dla rynku opcji i futures na złoto jest 1 kilogram kruszcu (tj. ok. 32,15 uncji).

Karat – jednostka masy stosowana w branży jubilerskiej, w przypadku złota jest to miara jego zawartości w 1000 gramowych stopach. Złoto 24 karatowe = 1000 gramów czystego złota (24/24), 22 karatowe (22/24) = ok. 91,7 % złota i ok. 8,3 % innych metali, 18 karatowe (18/24) = 75 % złota i 25 % innych metali.

Stopy i barwy – w przypadku złota postrzeganego jako naturalny surowiec branży jubilerskiej warto pamiętać, że jubilerzy nie używają praktycznie czystego metalu, gdyż czyste złoto jest zbyt miękkie, aby być w tej postaci użytecznym. Dlatego też stosuje się je najczęściej w związkach: z miedzią (odcień czerwony), miedzią i srebrem (odcień żółty), z samym srebrem (odcień zielony), z żelazem, a dawniej jeszcze z arszenikiem (odcień szary). W celu uzyskania odcienia białego – wykorzystuje się z dodatki palladu i niklu, a pragnąc otrzymać kolor fioletowy dodaje się aluminium. Zakres tworzenia odcieni uzależniony jest więc od proporcji i kolorów metali wykorzystywanych w stopach. Podstawowa próba, z której wyrabia się biżuterię, jest zmienna w zależności od części świata. W większości krajów Azji oraz obu Ameryk istnieje bardzo duża dowolność. Sprawia to, że spotkać się tam można z wyrobami o niezwykle wysokiej, jak i też bardzo niskiej próbie. W samych Stanach Zjednoczonych najczęściej w jubilerstwie stosuje się złoto 10 karatowe. Niższe progi 9 – 8 karatowe występować mają powszechnie w Wielkiej Brytanii, Niemczech czy Włoszech. Z kolei w Belgii, Szwajcarii oraz w krajach skandynawskich (Norwegia, Dania) przyjęto na ogół wykorzystywać złoto 14 karatowe. Z bardzo wysokich norm w tym zakresie od dawna słynie Francja, gdzie jest to przede wszystkim efekt historycznych ustaleń. Dawny edykt królewski zalecał bowiem używanie złota 20 karatowego, z czasem zastosowano pewne „poluzowanie” dla niniejszych restrykcji, jednak dopuszczalną barierę, poniżej zawartość czystego kruszcu nie powinna się już obniżać – przyjęto uważać pułap 18 karatowy. W Polsce, w krajowym obrocie jubilerskim najczęściej oferowane są wyroby wykonane ze złota 14 karatowego (14/24) i 12 karatowego (12/24), czyli odpowiadające próbom: 583 oraz 500.

Rynek złota – najważniejsze informacje

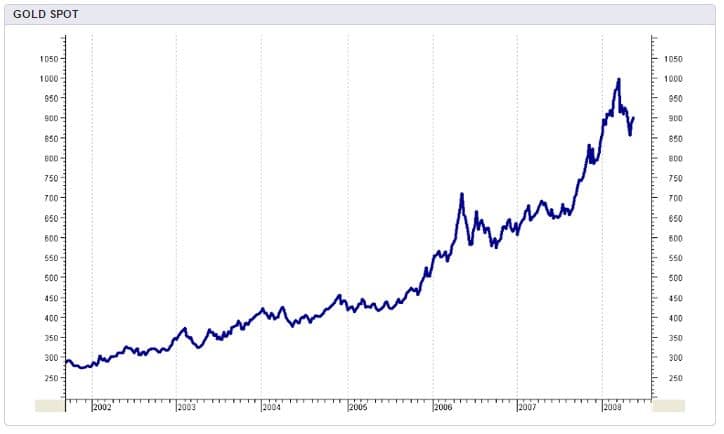

W ciągu ostatnich kilku lat złoto nadal zyskiwało na wartości. W 2001 r. Kosztowało 250 USD, a dziś osiąga ceny zbliżone do 1500 USD. Jakie czynniki powodują zmiany na rynku tego metalu szlachetnego? Czy inwestorzy w Polsce mogą skorzystać na wzrostach i spadkach cen złota? Ile pieniędzy sam musisz zainwestować w złoto?

Co powoduje zmiany cen złota ?

Złoto jest kolejnym, obok ropy naftowej, ulubionym towarem dla inwestorów finansowych. Długie lata bessy są zdecydowanie za nim. złoto na 20 lat, od 1980 do 2000 r., straciło na wartości. Podczas kryzysu paliwowego cena złota wynosiła nawet około 700 USD za uncję (a dokładniej: uncja trojańska – w skrócie oz. W kolejnych latach zmienność cen złota była bardzo wysoka, ale nie przekraczała 500 USD / uncja Od 1988 r. Spadła zmienność, a cena spadła spokojnie i powoli.

2001 był przełomem. 13 lipca Pekin, stolica Chin, został wybrany gospodarzem igrzysk olimpijskich w 2008 roku. W Pekinie brakowało wszystkiego: hoteli, stadionów, infrastruktury, więc inwestorzy oczekiwali rosnącego popytu. Zgodnie z oczekiwaniami ceny metali i paliw zaczęły rosnąć. Wybór miejsca na igrzyska stał się zatem impulsem do zmiany trendu. Bessa rozkwitła. Po kilku latach 700 USD za uncję złota. Po większej korekcie w drugiej połowie 2006 r. Ceny ustabilizowały się na poziomie 650 USD / oz. Poprzedni i bieżący rok to jednak kolejne przyspieszenie wzrostu cen złota na świecie. Przez kilka miesięcy cena wzrosła o około 50%, osiągając rekordowy poziom 1000 USD. Obecnie mieliśmy kolejną korektę, która spowodowała, że cena wyniosła około 850 $ / oz. Po zdobyciu siły rynek szybko nadrabia stracony miesiąc i znów zmierza w kierunku magicznej bariery tysiąca dolarów.

Kontrakty na złoto są przedmiotem obrotu w Chicago Board of Trade i New York Mercantile Exchange (Comex Gold). Kontrakt wynosi 100 uncji troy, tj. 3 kg i 110 g złota z próbką 0,995, które należy dostarczyć w 1 lub 3 sztabkach. Miesiące ważności na obu giełdach to luty, kwiecień, sierpień, październik oraz lipiec i grudzień. Ostatnim dniem handlowym jest dzień roboczy miesiąca od końca serii od końca. Jedynie symbole cytatów różnią się między tymi wymianami. Na CBOT symbolem złota jest skrót ZG, podczas gdy na NYMEX to GC.

Ogólnie rzecz biorąc, złoto jest towarem, podobnie jak olej, kakao, miedź i sok pomarańczowy. Dlatego decydując się na kupno lub sprzedaż, należy kierować się przyszłym popytem i podażą złota na świecie.

Inwestorzy traktują również złoto jako formę ochrony przed katastrofalnymi wydarzeniami na świecie. Złoto jest przydatne w okresach bardzo wysokiej inflacji, ponieważ utrzymuje swoją siłę nabywczą znacznie lepiej niż papierowe pieniądze.

Złoto jest ujemnie skorelowane z dolarem amerykańskim (korelacja -75%). Oznacza to, że jeśli dolar osłabnie o około 4%, złoto będzie droższe o około 3-5%. Wynika to z faktu, że złoto na świecie jest notowane w USD. Jeśli niektóre instytucje, na przykład banki centralne, chcą zwiększyć swoje rezerwy złota, muszą za to zapłacić w dolarach, co spowoduje wzrost ich podaży na rynku, aw konsekwencji deprecjację wartości $. Innym powodem jest to, że słabnący dolar oznacza tańsze złoto dla inwestorów z inną walutą. Powoduje to wzrost popytu na złoto z innych krajów.

Wielu inwestorów traktuje złoto jako „bezpieczną przystań”. Gdy tylko pojawią się oznaki niepokoju, np. z Bliskiego Wschodu lub Afryki natychmiast staje się jasne, jak duży wpływ na współczesne otoczenie gospodarcze ma polityka i niepewność gospodarcza. Z tego powodu inwestorzy postrzegają złoto jako okazję do uniezależnienia się od trudnych i niepewnych czasów. Kupowanie szlachetnych rud pozwala zachować spokój, ponieważ złoto w takich warunkach nie traci wartości. Traktując złoto jako „bezpieczną przystań”, aby czekać na okres niepewności na rynkach, inwestorzy kupią je, a cena złota wzrośnie.

Jak i gdzie możemy zarabiać na złocie ?

Aby samodzielnie inwestować w złoto, nie musisz budować skarbu w domu ani mieć ogromnych pieniędzy. Wszystko czego potrzebujesz to konto w domu maklerskim, który oferuje instrumenty finansowe za złoto. Zalecane są kontrakty wymiany różnic (CFD). Dzięki nim możemy zarabiać na zmianach cen płacąc depozyt początkowy, który stanowi zaledwie ułamek procentu wartości transakcji. W Efix Polska jeden kontrakt CFD dotyczy 10 uncji złota, a depozyt potrzebny do otwarcia kontraktu wynosi 3% wartości transakcji. Dlatego potrzebujesz 10 * 880 USD * 3%, aby kupić lub sprzedać jeden kontrakt, tj. 264 USD lub 580 PLN. Jeśli inwestor kupi kontrakt, a cena jednej uncji złota wzrośnie o 1 USD za uncję, zysk wyniesie 10 USD. Warto zauważyć, że zmiany notowań o co najmniej 10 USD za uncję występują średnio 1-2 razy tydzień.

Przykład transakcji na kontrakcie na złoto:

Cena zakupu: 880 $

Depozyt zabezpieczający: 10*880*3% = 264 $

Cena sprzedaży po tygodniu: 890 $

Zysk: 10*10$ = 100 $

Gra marginesowa oznacza dźwignię. W powyższym przykładzie widzimy, że marża 264 USD może przynieść 38% zysk po kilku dniach. Należy pamiętać, że dzięki dźwigni finansowej możemy pomnożyć zarówno nasze zyski, jak i straty.

Rachunki z kontraktami CFD mogą być otwierane przez inwestorów o wartości kilku tysięcy złotych. Oprócz złota będziemy mieli dostęp do transakcji na kilkudziesięciu globalnych indeksach giełdowych, walutach, tysiącach akcji, ropie, obligacjach i stopach procentowych. Możemy zarabiać zarówno na wzrostach, jak i spadkach na wszystkich tych instrumentach. Dla wielu polskich inwestorów jest to szansa na przeprowadzenie dochodowych transakcji w różnych warunkach rynkowych, niezależnie od sytuacji gospodarczej.

Uczestnicy rynku złota

Producenci złota

Ogólnie złoto pierwotnie wchodzi na rynek od przedsiębiorstw wydobywczych złota. Działają one zarówno w formie małych przedsiębiorstw, jak i dużych korporacji. Logiczne jest, że wpływ firmy na rynek zależy od ilości dostarczonego złota. W związku z tym inni uczestnicy rynku zwracają szczególną uwagę na działalność największych producentów złota.

Przemysł

Do tej kategorii można zaliczyć przedsiębiorstwa przemysłowe i jubilerskie, a także firmy zajmujące się rafinacją (oczyszczanie i uszlachetnianie złota).

Giełda

W niektórych krajach, na największych giełdach, istnieją odrębne sekcje, które zajmują się sprzedażą metali szlachetnych, a zwłaszcza złota.

Inwestorzy indywidualni

Inwestorzy obecni na rynku mają różne interesy, co z kolei prowadzi do inwestowania różnymi sposobami w instrumenty związane ze złotem. Z reguły najbardziej popularnym instrumentem wśród inwestorów na rynku złota są kontrakty różnicowe (CFD).

Sektor bankowy

Banki centralne odgrywają wielowątkową rolę na rynku metali szlachetnych. Są to najwięksi operatorzy na rynku złota, którzy jednocześnie ustalają zasady obrotu złotem. Należy zauważyć, że aktywna sprzedaż złota rezerwowego nie jest ich głównym celem, ale dowodzi chęci aktywnego korzystania z rezerw. Banki centralne mają duży wpływ na warunki rynkowe, co stało się szczególnie zauważalne w latach 90-tych XX wieku.

Pośrednicy i dealerzy

Profesjonalni pośrednicy i dealerzy na rynku złota to wyspecjalizowane firmy i banki komercyjne. Ich rola jest jedną z najważniejszych, ponieważ prawie całe złoto przechodzi przez ich ręce.

Rynek fizycznego metalu

Największy wolumen transakcji z fizycznym złotem przypada na Londyn i Zurych. Początkowo dominująca części handlu złotem odbywała się w Londynie, do czego w szczególności przyczyniła się dostawa metalu z krajów Wspólnoty Brytyjskiej (głównie z Republiki Południowej Afryki), która przyciągnęła kompetentną organizację handlu metalami szlachetnymi. Z Londynu złoto zostało przeniesione do Europy kontynentalnej, a stamtąd do krajów Bliskiego i Dalekiego Wschodu.

Czynniki wpływające na cenę złota

Współczesne tendencje cenowe mają swój początek w przełomowych wydarzeniach 1971 r., W wyniku narastających problemów gospodarki amerykańskiej (deficyt budżetowy i bilansu handlowego) ówczesny prezydent Stanów Zjednoczonych Richard Nixon podjął decyzję o zaprzestaniu obowiązującej od 1949 r. (na mocy układu z Bretton Woods) wymienialności dolarów USA na złoto. W ten sposób nastąpiło faktyczne uwolnienie cen złota. W latach 1971 – 1980, dekadzie dwóch kryzysów naftowych (1973 r. oraz lata 1979/1980) i wysokiej inflacji w krajach Zachodu, średnioroczne ceny uncji złota wzrosły z poziomu 41 do 307 dolarów, czyli siedmioipółkrotnie. Apogeum tej fazy wzrostu przypadło na rok 1980 r., w którym przeciętna cena żółtego metalu uległa podwojeniu wzrastając do ok. 615 USD/oz.

Złoto jest towarem, który ze względu na swoje specyficzne i wielowymiarowe właściwości tworzy pewien ukształtowany na drodze rozwoju społeczno – gospodarczego zbiór funkcji i czynników wpływających na jego cenę. Od strony funkcjonalnej obrót złotem umożliwia realizację celów: inwestycyjnych, tezauryzacyjnych i zaopatrzeniowych, w które z kolei wpisują się takie czynniki jak: koniunktura gospodarcza, wahania kursów walut (i innych rynkowych aktywów), poziom rynkowych stop procentowych, sezonowość popytu, czynniki geopolityczne itp.

Z podmiotowego punktu widzenia realizacja celów zakupowych odbywa się na poziomie zarówno instytucji (publicznych i niepublicznych), jak i osób prywatnych. Z przedmiotowego punktu widzenia ma to postać fizyczną (np. sztabki, monety) lub zdematerializowaną (kontrakty terminowe, certyfikaty itp.)

Analiza długookresowych (tj. dekadowych) tendencji cenowych dla złota, a precyzyjniej „narracji” jaka temu towarzyszy, wskazuje się występowanie diametralnych zmian nastawienia do tego rynku. Przykładem może być sytuacja z lat 90. poprzedniego stulecia, gdy zainteresowanie kruszcem jako przedmiotem inwestycji kapitałowych było znikome i postrzegane głównie w kategoriach anachronicznych. Interpretacje te dotyczyły nie tylko nabywania złota w formie zmaterializowanej, ale w dużym stopniu odnosiły się też i do kontraktów terminowych na ten kruszec. Swoistą egzemplifikacją takiego podejścia do złota była decyzja sporej grupy banków centralnych z Zachodniej Europy, które od 1999 r. przez dziesięć lat realizowały program redukcji swoich rezerw złota. Pierwsza dekada nowego stulecia oraz kryzys finansowy zapoczątkowany jesienią 2008 r. spowodował zdecydowany „powrót do złota”, i to nie tylko w formie zdematerializowanej.

Z obecnej perspektywy trudno jednak przesądzać na ile tendencja ta jest trwała, a na ile jest wyrazem okresowych obaw i chęci zabezpieczenia się przed nierozpoznawalnymi do końca skutkami kryzysu. Tym bardziej, że wartość złota w ostatecznym rachunku ma wymiar umowny, jest bowiem wypadkową pewnej „mistyki finansowej”. Warto o tym pamiętać kiedy mowa jest o dogmacie złocie jako tzw. bezpiecznej przystani.

Analiza średnio i krótkookresowych tendencji rynkowych przypisuje złotu pewien standardowy, czyli stosunkowo prosty do odczytania algorytm cenowy. Warto jednak zauważyć, że postrzeganie tych relacji w kategoriach pewnego „absolutu” nie do końca uwalnia od ryzyka. Zagrożenia z tym związane odnoszą się również do największej „sojuszniczki” złota, tj. inflacja. Istnieje pogląd, i to wcale już nie odosobniony, że złoto nie tylko nie potrafi już zlikwidować inflacji, ale nawet samo w sobie generuje coraz większe impulsy inflacyjne. Dzieje się tak zarówno za sprawą rosnących i samonakręcających się cen kruszcu, jak i towarzyszących temu, zmasowanemu przyrostowi podaży. Ocenia się, że ok. 1/3 całej znanej w dziejach ludzkości masy złota wyprodukowano w ciągu dwóch minionych dekad. W sumie od początku świata ludzkość miała wydobyć i przerobić ponad 150 tys. ton czystego złota. W literaturze spotkamy się obrazowy opisem mówiącym o tym, że można by utworzyć z tego wolumenu budynek w kształcie sześcianu o długości boków wynoszących ok. 20 metrów.

Wielkość rezerw złota banków centralnych wybranych krajów i MFW (czerwiec 2009)

| Wyszczególnienie | Ilość złota (w tonach) |

| Stany Zjednoczone | 8 133,5 |

| Niemcy | 3 412,8 |

| Międzynarodowy Fundusz Walutowy | 3 217,3 |

| Włochy | 2 451,8 |

| Francja | 2 450,7 |

| Chiny | 1 054,0 |

| Szwajcaria | 1 040,1 |

| Japonia | 765,2 |

| Holandia | 612,5 |

| Rosja | 536,9 |

źródło: World Gold Council

Główne centra handlu złotem

Światowy rynek złota jest wprawdzie ciągle kojarzony z określonymi centrami handlu, to jednak w wymiarze zdematerializowanego obrotu jest on już przede wszystkim rynkiem zdecentralizowanym typu OTC, o charakterze sieciowym, elektronicznym, ze schyłkową, i selektywną na ogół formą transakcji parkietowych. Zasadniczy rytm obrotu złotem, a de facto zakładami na zmianę jego ceny, wyznacza całodobowy handel, odbywający się przez pięć dni w tygodniu. Pod względem organizacyjnym w rozumieniu transakcji instrumentami finansowymi ma on zasadniczo postać hybrydową. Z jednej strony, obroty określonymi walorami (np. kontraktami terminowymi) dokonywane są podczas trwania giełdowych sesji. Na przykład na nowojorskim COMEX-ie funkcjonującym w ramach Chicago Mercantile Exchange Group (do której należy też NYMEX) obrót odbywa zarówno poprzez handel elektroniczny i częściowo jeszcze na parkiecie (w formie open outcry). Z drugiej strony, handel prowadzony jest też za pośrednictwem platform transakcyjnych (np. CME Globex, handel trwa ponad 23 godziny) stanowiących integralną część (m.in. poprzez izbę clearingową CME ClearPort) połączonych w ramach CME Group rynków towarowych z Chicago i Nowego Jorku. Rynek złota upodobnił się więc do rynku walutowego FOREX, z tą istotną różnicą, że w przeciwieństwie do walut i wielu innych towarów, posiada swój najbardziej historyczny zinstytucjonalizowany benchmark. Funkcje tę pełni od 1919 r. tzw. London goldfixing, na którym dwukrotnie w ciągu dnia (o 10:30 i 15:00 czasu lokalnego) ustalana jest londyńska cena złota.

Pewnym mankamentem rynku złota jest niewątpliwie jego ograniczona przejrzystość jeśli chodzi o wielkości zawieranych transakcji i wolumeny obrotów. Wynika to w dużej mierze ze specyfiki rynku OTC i trudności z bieżącym, kompleksowym monitorowaniem tych wielkości. Problem ten w przypadku rynku organizowanego przez CME Group częściowo rozwiązują dzienne i okresowe (miesięczne czy kwartalne) biuletyny informacyjne. Nie mniejsze utrudnienia informacyjne wynikają z hurtowego obrotu złotem – realizowanego między bankami i instytucjami finansowymi i za ich pośrednictwem. Transakcje te wywierają zdecydowanie największy rezonans cenowy na kruszec jako instrument bazowy.

W tradycyjnym rozumieniu najważniejszymi ośrodkami handlu złotem są: w Europie – Londyn i Zurych, w Ameryce Północnej – połączone rynki Chicago i Nowego Yorku, w Azji Hongkong i Tokio, a w Australii – Sydney. Usytuowane w tych miastach centra obrotu „żółtym metalem” są niejednorodne zarówno pod względem organizacji i form obrotu oraz roli jaką pełnią w międzynarodowym handlu złotem. Przykładowo Londyn i Zurych kojarzone są przede wszystkim z obrotem hurtowym, gdzie możliwość zawierania transakcji przysługuje wyłącznie uprawnionym do tego członkom. Rynek złota w Zurych kontrolowany jest przez największe banki, które obsługują gros dostawców kruszcu z Rosji i Południowej Afryki. Zurych jest globalnym dystrybutorem w zakresie fizycznego obrotu złotem.

Obrót walorami opartymi na kruszcu uległ w ostatnich latach dużym przemianom instytucjonalnym. Oprócz połączenia głównych ośrodków handlu w USA, podobną formę konsolidacji „pod jednym dachem” dla rynku papierów wartościowych i instrumentów pochodnych na złoto była fuzja Sydney Futures Exchange z Australian Securities Exchange oraz przejęcie funkcji Hongkong Futures Exchange przez Hongkong Exchanges & Clearing Limited.

Instrumenty finansowe oparte na złocie

Warto jednocześnie nadmienić, że wprowadzenie „kruszcowych instrumentów” nie wszędzie jeśli chodzi o zainteresowanie zdało egzamin. Najlepszym przykładem może być giełda papierów wartościowych w Budapeszcie, która w 2006 r. zorganizowała handel kontraktami terminowymi na złoto. Przedsięwzięcie to nie spotkało się jednak z większym odzewem ze strony tamtejszych inwestorów.

Wykaz instrumentów pochodnych na złoto oferowanych przez COMEX (kwiecień 2010)

| Nazwa instrumetu | Opis oferty Instrumentu | Jednostka obrotu minimalna zmiana ceny | Sposób i czas handlu* | |

| parkiet | elektronicznie | |||

| CG Gold | Z punktu widzenia czasu oferta obejmuje w sumie 44 produkty opcyjne, miesięczne, kontrakty z terminem zapadalności od maja 2010 do grudnia 2014 | 1uncja złota/USD tick: 0,10 USD | 8:20 – 13:30 | Całodobowo (tj. od 18:00 w niedzielę do 17:15 w piątek) |

| Mini E-Gold futures | 5 produktów futures o dwumiesięcznych terminach zapadalności: c zerwiec 2010 sierpień 2010 październik 2010,grudzień 2010 luty 2011 | 1uncja/USD tick: 0,10 USD | nie prowadzony | Całodobowo (tj. od 18:00 w niedzielę do 17:15 w piątek) |

| Mini Gold Futures | 5 produktów futureso dwumiesięcznych terminach zapadalności: czerwiec 2010 sierpień 2010 październik 2010,grudzień 2010luty 2011 | 1uncja/USD tick: 0,10 USD | nie prowadzony | Całodobowo (tj. od 18:00 w niedzielę do 17:15 w piątek) |

| Asian Gold Futures | Z punktu zapadalności oferta dla tego produktu obejmuje 12-miesięcznych kontraktów futures od maja 2010 do kwietnia 2011 | 1000 gramów/USDminimalna zmiana ceny 0,005 USD | nie prowadzony | całodobowo(tj. od 18:00 w niedzielę do 17:15 w piątek) |

źródło: na podstawie CME Group; * wg czasu nowojorskiego

Stosunkowo nowym wymiarem rozwoju rynków finansowych jest dynamicznie rozwijający się segment rynku produktów strukturyzowanych oraz funduszy typu ETF, w tym zwłaszcza ETFs Gold. Oferujący jednostki uczestnictwa funduszy, których aktywa w całości (lub prawie) oparte są na faktycznie posiadanym złocie. Do największych tego typu podmiotów na świecie należą m.in.:

- SPDR Gold Trust (GLD)

- IShares COMEX Gold Trust (IAU)

- ZKB Gold (ZGLD)

- ETFS Physical Gold (PHAU)

Segment rynku ETFs jest w dużej mierze komplementarnym do rynka akcji producentów złota, które uważane są za jedną z ważniejszych możliwości inwestowania w złoto.

Ogółem na światowych rynkach obraca się papierami ponad 60 firm zajmujących się wydobywaniem, przetwarzaniem lub sprzedażą złota. Do najważniejszych firm wydobywających kruszec należą:

- Barrick Gold (ABX) z siedzibą w Kanadzie

- Newmont Mining Corporation (NEM) z siedzibą w USA

- AngloGold Ashanti (UA) DRDGOLD (DROOY)

- Harmony Gold Mining (HMY) z siedzibą w RPA

- Goldcorp (G) siedzibą z Kanadzie

- Gold Fields (GFI) z siedzibą w RPA

- Newcreast z siedzibą w Australii

- Agnico – Eagle (AEM) z siedzibą w Kanadzie