Dzisiaj omówimy prosty system piramidowania pozycji.

Na początek główne założenia:

- piramidowanie pozycji ma na celu maksymalizację zysków;

- wzrost narażenia na działanie pozycji nie może iść w parze ze wzrostem ryzyka;

- żadne trendy na rynku nie utrzymują się w nieskończoność.

Te trzy założenia stanowią podstawę naszej prostej strategii. Teraz trzy etapy handlu:

1. Sygnał otwarcia pierwotnej pozycji – sygnał świecy, który pojawia się na ważnym poziomie wsparcia lub oporu, najlepiej zgodnie z trendem (warunek drugorzędny). Główny przedział czasowy H4 lub D1.

2. Podtrzymanie sygnału – wskaźnik RSI w głównym przedziale czasowym (H4, D1) – tak długo, jak wskaźnik potwierdza ruch zgodny z sygnałem otwarcia, będziemy szukać możliwości zawierania kolejnych transakcji.

3. Sygnał dokładki – moment wyjścia ze strefy kupna lub sprzedaży na RSI (30 i 70), a SL jest ustawiony na poziomie poprzedniego odwiertu.

Tak więc otwieramy i nadzorujemy pozycję w wyższym interwale czasowym, i dodajemy kolejne w niższym odstępie czasu. W ten sposób gra będzie zgodna z trendem wyższego rzędu. Cała pozycja jest zamykana, gdy wyższy przedział kończy się podtrzymaniem sygnału, czyli RSI, np. kończy się okres wzrostu do strefy wykupu.

W przypadku wskaźnika RSI poziomy 20 i 80 są stosowane w wyższych przedziałach czasowych oraz 30 i 70 w niższych przedziałach czasowych.

W zakresie zarządzania kapitałem pierwotna pozycja wynosi 2% salda depozytów. Każdy kolejny dodatek jest mniejszy o 0,5%, więc przyjmujemy maksymalnie 4 części jednej pozycji. W momencie otwarcia nowej pozycji zlecenie SL powinno być tak skorygowane, aby ryzyko pozostało na tym samym poziomie lub spadło. Niedopuszczalne jest zwiększanie ryzyka. W przypadku ostatniego narzutu (dla 0,5% kapitału) całość SL ustawiamy na poziom BE (break even – poziom wejścia) w momencie, gdy zysk z niego osiągnie wskaźnik RR na poziomie 1-2.

Brzmi to skomplikowanie, ale wszystko zostanie wyjaśnione na przykładzie:

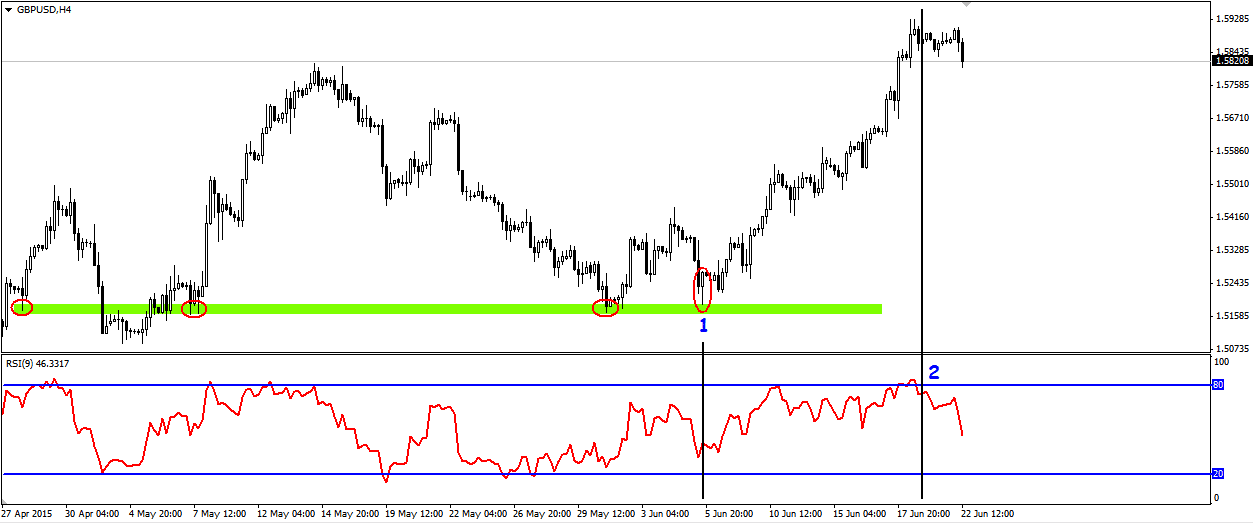

Wykres przedstawia parę GBP/USD w przedziale H4 (główny przedział). Mamy zaznaczoną strefę wsparcia, z której cena odbijała się kilkakrotnie (czerwone kółka). Punkt 1 to otwarcie długiej pozycji – szpilka na wsporniku. Punkt 2 to moment zakończenia piramidowania, ponieważ wskaźnik RSI przełamuje 80% od góry, co może wskazywać, że momentum się skończyło. Tak więc od kroku 1 do kroku 2 szukamy niższego odstępu czasu, aby powiększyć naszą dotychczasową pozycję. Jest to okres od 5 czerwca (pin bar) do 18 czerwca (spadek RSI).

Otwarcie pierwotnej pozycji:

- Depozyt wynosi 10 000 zł

- Kupno nad pin barem: 1,5275

- SL pod świecą: 1,5189

- Ryzyko: 86 pipsów, przyjmując założenie, że 1 pips na tej parze to ok. 0,35 zł – ryzykujemy 2% całości czy 200 zł – wychodzi, że możemy otworzyć pozycję wielkości 0,0664, a więc w zaokrągleniu 0,07 lota.

- Do stracenia jest więc 210,70 zł – to jest nasze ryzyko.

Możliwe jest zastosowanie pozycji otwarcia np. w korekcji sygnału, ale nie chcę komplikować przykładu, stąd klasyczna gra. Oczywiście w czasie rzeczywistym musimy cały czas oglądać wykres H4 i wskaźnik RSI, na przykładzie widzimy cały okres, w którym RSI zachował sygnał kupna i pozwolił na rozwój długiej pozycji. Tak więc przechodzimy do interwału H1 i szukamy okazji do „dodawania”.

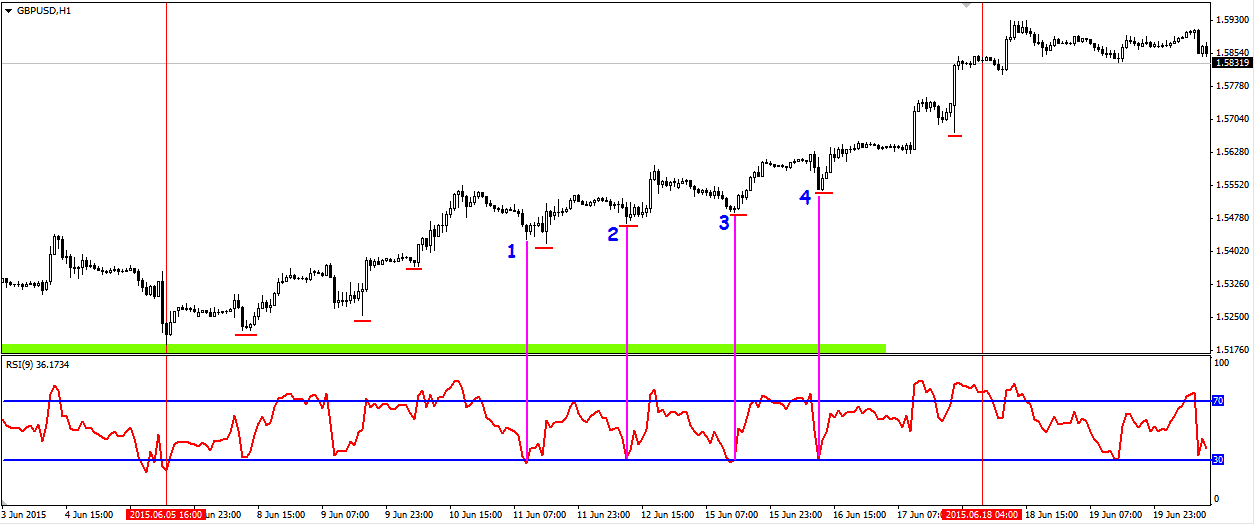

Wykres pokazuje okres pomiędzy liniami pionowymi, kiedy sygnał kupna lub RSI wzrastał w wyższym odstępie czasu, aż opuścił strefę wykupu od góry. Czerwone kreski poziome są kolejnymi wyższymi i wyższymi otworami. Oznaczyłem liczbami momenty, kiedy RSI dawał sygnał kupna, z wyjątkiem punktów 2 i 4, kiedy wskaźnik zatrzymał się na poziomie 30 i odbił się od niego w górę. Takie sygnały mogą być traktowane jako moment zakupu, chociaż trzymamy się wcześniej przyjętych zasad i nie otwieramy nowych pozycji w takim miejscu.

Punkt 1: Mamy sygnał kupna z dość szerokim SL, ponieważ poprzednia dziura jest dość niska. Na tej podstawie dokonujemy transakcji kupna. Jest to pierwsza dokładna pozycja dla pozycji oryginalnej, która już obecnie zarabiałaby około 190 pipsów.

- Kupno: 1,5461

- SL: 1,5367

- MM: 1,5%

- Ryzyko: 94 pipsy. 1,5% z 10 000 to 150 zł – wychodzi, że możemy otworzyć pozycję wielkości 0,05 lota.

Uwaga – podczas dodawania nowych części nadal korzystamy z poziomu depozytu obliczonego przed zajęciem pozycji, tj. do momentu zamknięcia całego rachunku za GBP/USD – depozyt wynosi dla nas 10 000 PLN.

Po otwarciu 2 części SL na całość, czyli na nową precyzję i na pierwotną pozycję, przechodzi ona do ostatniego otworu, czyli do poziomu 1.5367. Oznacza to, że w momencie nagłego spadku i wybijając go, strata na precyzji wyniesie 164,50 zł, a zysk na pierwotnej pozycji wyniesie (92 pipsy z 0,07 lota) 225,40 zł. Ostateczny wynik w przypadku straty wynosi +60,90 zł. Widać, że zwiększając pozycję prawie dwukrotnie, ryzyko nie tylko nie wzrosło, ale i spadło – ryzykujemy tylko wypracowane zyski, ale nie zaksięgowane. Nie ryzykujemy już naszego depozytu.

Tutaj widać zalety i wady piramidowania – mogliśmy bezpiecznie zarezerwować znaczny zysk YOY 1-2.2 z pierwszej pozycji. Zaletą jest jednak to, że jeśli trend się utrzyma, możemy zarobić znacznie więcej, ryzykując „tylko” niezarejestrowany zysk. Każdy musi sam zdecydować, z którym podejściem czuje się lepiej.

Dochodzimy do punktu 3, gdzie mamy kolejny sygnał do otwarcia pozycji.

- Kupno: 1,5504

- SL: 1,5464

- MM: 1%

- Ryzyko: 40 pipsów. 1% z 10 000 to 100 zł – wychodzi, że możemy otworzyć pozycję wielkości 0,07 lota.

SL dla całości, tj. wszystkich 3 części, dochodzi do poziomu poprzedniego otworu, tj. 1,5464. Gdy cena spada i złapiesz ją, tracisz 98 zł na ostatnim detalu. Zarabiamy na pierwotnej pozycji 463,05 zł. A na pierwszym detalu 5,25 zł. Całkowity wynik transakcji w przypadku odwrócenia ceny wyniósłby w tym momencie +370,30 PLN. Jak widać, ryzyko znów spadło: z pierwotnej pozycji -210,70 zł, po pierwszej wpłaty +60,90 zł, a teraz +370,30 zł.

W punkcie 4 było niewiele braków do następnego sygnału kupna. Nie zagraliśmy tam jednak. Nie było więcej sygnałów w okresie, kiedy RSI na H4 wzrastał. Cała transakcja składająca się z 3 części jest zakończona, gdy H4 RSI spada z góry na górę, przebijając poziom 80. Odbywa się to po cenie 1,5826 – wtedy ręcznie zamykamy wszystkie nasze pozycje. Nigdy nie wiadomo, czy cena będzie nadal rosła, czy też trend się zakończy – należy trzymać się przyjętych zasad i nie myśleć „jeśli” lub „co jeśli….”.

- Podsumowując całość:

- Pierwotna pozycja (0,07 lota) – zysk 551 pipsów czyli 1349,95 zł

- 1 dokładka (0,05 lota) – zysk 365 pipsów czyli 638,75 zł

- 2 dokładka (0,07 lota) – zysk 322 pipsy czyli 788,90 zł

Cały zysk wynosi 2777,60 zł. Tym samym zwiększa początkowy depozyt o ponad 27%. Główną zaletą tego rozwiązania są znaczące zyski i brak ryzyka w kolejnych uzupełnieniach. Minusem jest to, że nie zawsze znajdziemy piękny i płynny trend. Grając przez dłuższy czas, a to zakłada piramidowanie należy wziąć pod uwagę fakt, że wiele transakcji zakończy się stratą lub częściej będziemy musieli rezygnować ze znaczącego zysku z pierwotnej pozycji, ponieważ pierwszy dodatek przyniesie stratę. Długi okres oczekiwania na w pełni udaną piramidę, gdzie rezerwujemy zysk na każdym szczególe, może powodować frustrację i niecierpliwość, a jest to pierwszy krok, aby zacząć na siłę szukać okazji do gry i w rezultacie popełnić szerszy zakres błędów.