Długoterminowy certyfikat depozytowy to dłużny papier wartościowy emitowany przez banki, o określonym terminie wykupu powyżej 1 roku, o stałym lub zmiennym oprocentowaniu.

Certyfikat depozytowy łączy:

- Cechy standardowego depozytu bankowego – określony czas trwania, całkowita ochrona zainwestowanego kapitału w przypadku jego zatrzymania do dnia wykupu, przy zobowiązaniu do zapłaty posiadaczowi autoryzowanej kwoty pieniężnej, tj. Kwoty nominalnej wartość wraz z należnymi odsetkami.

- Cechy inwestycji na rynku kapitałowym – możliwość uzyskania dodatkowego zysku związanego z utrzymaniem wybranego wskaźnika rynkowego (odsetki premium).

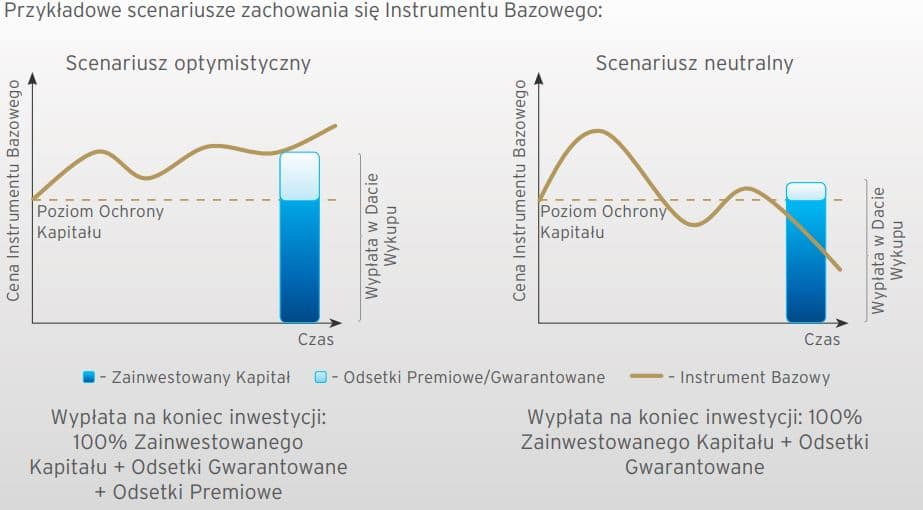

Ochrona Kapitału w Dacie Wykupu – przykład

- Potencjalny zysk w postaci odsetek premiowych zostanie wypłacony w przypadku wzrostu instrumentu bazowego.

- Inwestor nie ponosi straty w przypadku zachowania instrumentu bazowego niezgodnego z oczekiwaniami (spadku Instrumentu Bazowego poniżej poziomu początkowego).

Zalety

- Możliwość osiągnięcia wysokiej stopy zwrotu w postaci odsetek premiowych.

- Brak opłat początkowych za inwestowanie w certyfikaty depozytowe.

- Wybór strategii inwestowania w oparciu o różne wskaźniki rynkowe: waluta, akcje, surowce, stopa procentowa.

- Zobowiązanie Banku do wypłaty 100% zainwestowanego kapitału, pod warunkiem zachowania Certyfikatu Depozytowego do dnia wykupu, każdorazowo określonego w Szczegółowych Warunkach Emisji Bankowych Papierów Wartościowych Banku

- Certyfikat Depozytowy są objęte gwarancją Bankowego Funduszu Gwarancyjnego – do 100 000 EUR, zgodnie z obowiązującym prawem (w odniesieniu do portfela wszystkich produktów depozytowych posiadanych przez klienta).

- Możliwość dostosowania certyfikatów depozytowych do indywidualnych potrzeb i oczekiwań klienta.

- Certyfikaty depozytowe oferowane są w subskrypcjach, zwykle miesięcznych, ustalanych przez Bank w zależności od sytuacji rynkowej.

- Rynek wtórny – możliwość sprzedaży BPW przed terminem zapadalności. Certyfikat depozytowy ma cechy zabezpieczenia. Oznacza to, że można go sprzedać przed datą wykupu po bieżącej cenie rynkowej. Jeżeli Certyfikaty Depozytowe zostaną sprzedane przed datą wykupu, Inwestor akceptuje bieżącą wycenę rynkową, narażoną na ryzyko utraty części zainwestowanego kapitału.

Charakterystyka certyfikatu depozytowego

Złożoność Niska

Warianty instrumentu Zależnie od mechanizmu oprocentowania: o zmiennej stopie procentowej albo o stałej stopie procentowej.

Dokumenty informacyjne List emisyjny udostępniany przez emitenta.

Profil zysków i strat Instrument liniowy

Rynek obrotu Certyfikaty depozytowe mogą podlegać wtórnemu obrotowi na rynku międzybankowym lub też na rynku regulowanym, jeśli są dopuszczone do obrotu regulowanego.

Depozyt zabezpieczający Brak wymogów

Opis składników Instrument prosty

Gwarancje Brak. Niemniej zobowiązania banków w polskim systemie bankowym są gwarantowane do określonej wysokości przez Bankowy Fundusz Gwarancyjny. Szczegółowe informacje na temat gwarancji zawierają przepisy Ustawy o Bankowym Funduszu Gwarancyjnym.

Dźwignia finansowa Brak

Zmienność ceny Niska / średnia – zależnie od mechanizmu oprocentowania, terminu do wykupu oraz zmian zdolności kredytowej emitenta.

Ryzyko płynności Średnie / wysokie – zależnie od rynku obrotu oraz od kształtowania się popytu i podaży na poszczególne emisje certyfikatów.

Ryzyko stopy procentowej Niskie / średnie / wysokie – zależnie od mechanizmu oprocentowania oraz terminu do wykupu.

Ryzyko kredytowe Niskie / średnie – zależnie od zdolności kredytowej banku.