Wskaźnik rentowności kapitału własnego (ang. return on equity, ROE, rentowność kapitału własnego, a także stopa zwrotu z kapitału własnego). Wskaźnik rentowności pokazuje ile zysku spółka zdołała osiągnąć z wniesionego kapitału własnego.

Co to jest ROE, jak go obliczyć, jak interpretować, od czego to zależy, jak wpływa na cenę akcji, jak rentowne są spółki Giełdzie Papierów Wartościowych? Odpowiedzi na te i inne pytania uzyskasz w poniższym artykule.

Co to jest ROE? Wzór z omówieniem

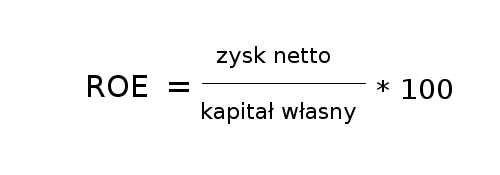

Return on Equity ROE oznacza zwrot z kapitału własnego. Jest to jeden z najważniejszych wskaźników w analizie wskaźnikowej. Tworzy się go poprzez podzielenie zysku netto przez kapitał własny.

Wysoki poziom wskaźnika ROE oznacza, że firma ma pewną przewagę konkurencyjną nad innymi firmami. Zaletą może być jej marka, unikalny produkt lub technologia, którą dysponuje. Mówiąc wprost – im wyższy zwrot z kapitału (ROE), tym lepsza firma.

Dostępność danych

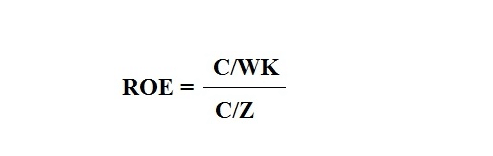

ROE jest bardzo popularnym i łatwo dostępnym wskaźnikiem. Znajdziesz go za darmo na wielu portalach analitycznych. Ponadto można go obliczyć samodzielnie przy użyciu określonych wskaźników ceny / zysku i ceny / wartości księgowej, zgodnie z następującym wzorem:

Wskaźniki C/Wk i C/Z dla spółek GPW są dostępne m.in. na stronie GPW.

Sposoby obliczania wskaźnika ROE

Różne wartości wskaźników podane z różnych źródeł mogą również wynikać z różnych metod obliczeniowych. ROE jest dostępny w różnych wariantach. Kapitał własny i zysk są ujmowane w różny sposób:

- Kapitał własny – wartość średnia czy bieżąca? Zdarza się, że przyjmowana jest stała wartość – z danego okresu rozliczeniowego. Czasami kapitał własny jest średnią wartości początkowej i końcowej danego okresu.

- Zysk – kapitał całkowity czy wspólny? Czasami w spółkach występują akcje uprzywilejowane do dywidendy. Istnieje opcja ROE, w której zysk nie jest całkowity, ale zysk przeznaczony jest dla zwykłych akcjonariuszy. Jednak w Polsce potrzeba tej opcji praktycznie nie istnieje (tego rodzaju preferencje nie są popularne).

Jak rentowność kapitału (ROE) zmienia się w czasie?

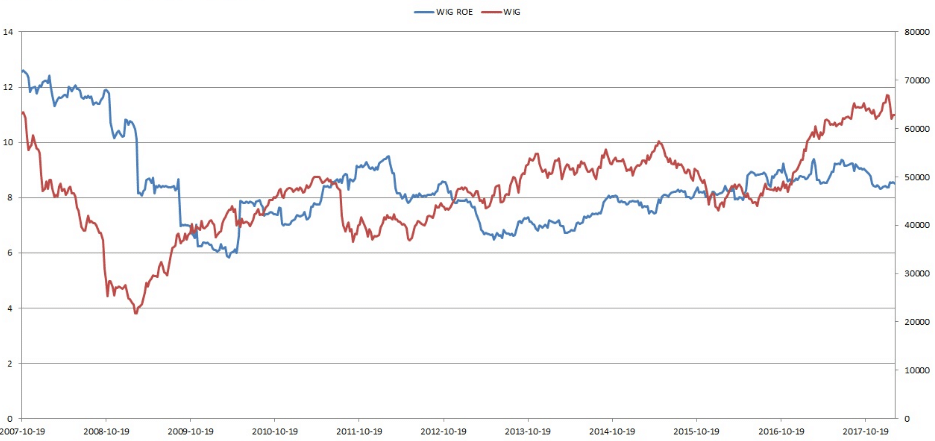

Rentowność kapitału (ROE) nie jest wartością stałą. Poniżej znajduje się wykres pokazujący zmiany ROE dla indeksu WIG w czasie. Jak widać, wskaźik ROE w dużej mierze zależy od fazy cyklu, w którym zlokalizowany jest rynek kapitałowy. Zyski mogą podlegać silnym wahaniom, co znajduje odzwierciedlenie w zwrocie z kapitału własnego. Można oczekiwać, że zmiany ROE w stosunku do spółek będą analogiczne do zmian dla indeksu.

ROE a stopa zwrotu

Czy im wyższy ROE, tym wyższa powinna być stopa zwrotu z inwestycji w daną firmę? W teorii, tak. Trudno jednak wykazać istotność statystyczną. Przede wszystkim ROE zmienia się z czasem. Każda firma powinna być analizowana osobno pod kątem zmiany kursu i wskaźnika ROE.

Postarajmy się przynajmniej dotknąć tego tematu. Obliczyłem współczynnik korelacji dla obecnych poziomów ROE (firmy WIG140 – III kwartał 2017 r.) I ich stóp zwrotu (zmiany ich stóp procentowych) w okresie 36 miesięcy. Współczynnik korelacji wynosił tylko 0,35. Można zatem zauważyć, że związek między ROE a stopą zwrotu nie jest liniowy. Rzeczywistość jest bardziej skomplikowana. Są po prostu inne czynniki, które również należy wziąć pod uwagę.

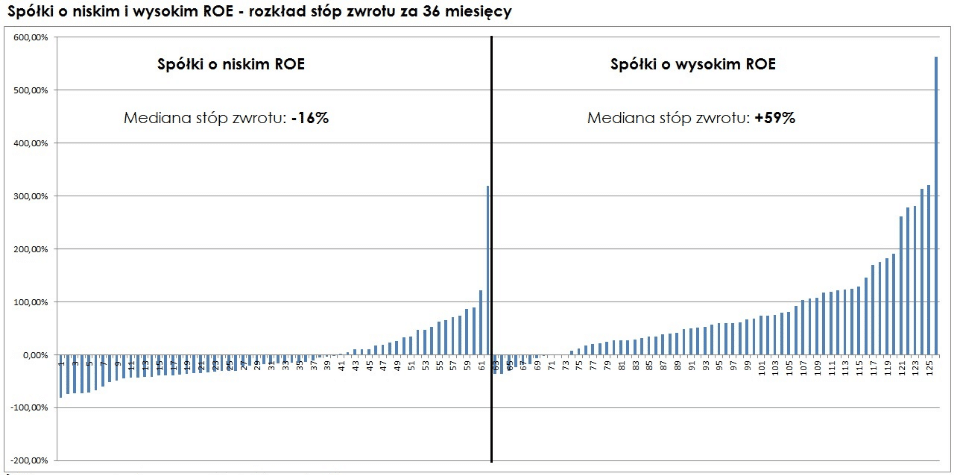

ROE ma jednak swoje znaczenie. Można to zobaczyć na poniższych schematach. Firmy WIG140 są klasyfikowane według poziomu ROE i podzielone na dwie równe grupy – wysoki ROE i niski ROE. Zwrot z spółek o wysokim ROE był wyraźnie wyższy. Mediana stóp zwrotu (zmiana kursu 36M) wśród firm o wysokim ROE wyniosła prawie 60%, a wśród firm o niskim ROE – 16,33%. To oczywiście nie jest dowód statystyczny, ale jest wskazówką, w którym kierunku warto podążać.