Kiedy handlujesz, poziom margin jest często wymienianym pojęciem na stronach brokerów działających na rynku forex. Margin to nic innego jak poziom zabezpieczenia, który jest potrzebny w celu utrzymania otwartej pozycji. Margin jest określany również jako poziom depozytu zabezpieczającego i jest automatycznie odejmowany przy otwieraniu każdej nowej pozycji handlowej, a jego poziom zwiększa się przy zamykaniu transakcji.

W chwili gdy wartość depozytu stanie się mniejsza niż 50 % wszystkie otwarte transakcje mogą zostać zamknięte automatycznie, po aktualnej cenie rynkowej.

- Wymagany Depozyt [Margin] – wyraża sumę wartości depozytów niezbędnych do utrzymywania pozycji.

- Wolne Środki Pieniężne [Free margin]– ich wielkość równa jest różnicy „Salda Rejestru Operacyjnego” i „Wymaganego Depozytu Zabezpieczającego” oraz straty netto na otwartych pozycjach, informuje o środkach dostępnych na otwarcie kolejnych pozycji.

- Poziom zabezpieczenia [Margin level] – jest wynikiem ilorazu „Salda Rejestru Operacyjnego” i wielkości „Wymaganego Depozytu Zabezpieczającego”. Jeżeli jego poziom spadnie do 100% pasek „Saldo” w zakładce [Handel] zostaje podświetlony. Po spadku do 30% i poniżej, transakcja przynosząca największą stratę zostaje automatycznie zamknięta. Jeżeli najbardziej stratna transakcja zawarta jest na instrumencie, który w danej chwili nie jest notowany, zamknięta zostaje pierwsza stratna transakcja z rynku na którym są notowania w danym momencie. Jeżeli na otwarciu sesji wystąpi luka cenowa, powodująca spadek „Poziomu zabezpieczenia” poniżej wartości 30% to najbardziej stratna transakcja zamykana jest po cenie otwarcia.

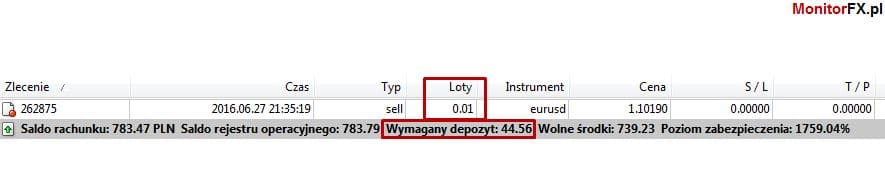

Na poniższym zdjęciu otwarta pozycja o wielkości 0.01 lota na parze eur/usd. Wymagany depozyt do otwarcia tej pozycji wynosi 44.56 zł. Oznacza to minimalną kwotę na rachunku aby otworzyć tego typu transakcję .

Wartość Margin Call można wyliczyć w następujący sposób:

Equity/margin * 100%

Przykład Margin

- waluta EUR/USD

- Dźwignia finansowa 1:1 (de facto oznacza grę bez lewara)

- margin (wymagany depozyt do otwarcia pozycji) ściśle związany jest z dźwignią finansową.

- Im wyższa dźwignia tym niższy wymagany depozyt ale większe ryzyko

Zakładają, że chcesz kupić 1 mikro lot (1000 sztuk) na parze walutowej EUR/USD po cenie 1,295. Kwota wymaganego marginesu, aby otworzyć pozycję kupna wynosiłaby 1000 x 1,295 = 1295 €

Jeżeli na rachunku forex posiadasz depozyt w wysokości 10.000 €, a następnie podczas otwarcia pozycji o wartości 1000 (0.01 lota), kwota 1295 € zostanie zamrożona tak długo jak pozycja jest otwarta. Wysokość margin zostanie uwolniona dopiero po zamknięciu pozycji.

Różnica między wartością margin (wymagany depozyt), a wartością equity (saldo rejestru operacyjnego) określane jest mianem free margin (wolne środki). Ten wolny margines może być używany do otwierania innych, nowych pozycji na rynku forex.

Margin Call – oznacza zdarzenie podczas, którego broker forex automatycznie zamyka otwarte zlecenia zapobiegając w ten sposób pojawienia się ujemnego salda na rachunku.

Obliczanie marginu

Waluty

Podstawowa formuła służąca do obliczania depozytu zabezpieczającego wygląda następująco:

ilość kontraktów * rozmiar pozycji * cena / lewar = depozyt zabezpieczający

Standardowy kontrakt oznacza pozycję o wielkości 100 000 jednostek. Poziom lewara zależy od rodzaju rachunku. Na przykład, przy wykorzystaniu lewara 100, wymagany depozyt zabezpieczający to liczba standardowych kontraktów pomnożona przez 100 000 $, a następnie przez iloraz bieżącego kursu i lewara.

Przykład Chcesz otworzyć jeden standardowy kontrakt przy lewarze 100 na parę walutową EUR/USD.

- Wymagany depozyt zabezpieczający będzie wyglądał następująco: 1 * 100 000 $ * 1,0975 $ / 100 = 1097,50 $

- Wyższy lewar obniża depozyt zabezpieczający, jak widać w poniższym przykładzie: 1 * 100 000 $ * 1,0975 $ / 500 = 219,50 $

- Zwiększenie liczby kontraktów zwiększa depozyt: 5 * 100 000 $ * 1,0975 $ / 100 = 5487,50 $

Towary i Surowce

Podstawowa formuła służąca do obliczania depozytu zabezpieczającego wygląda następująco:

ilość kontraktów * rozmiar pozycji * cena / lewar = depozyt zabezpieczający

Większość CFD na towary wymaga depozytu zabezpieczającego liczonego po stałej cenie. Tylko w przypadku kilku z nich charakteryzuje się zmiennym depozytem zabezpieczającym, obliczanym w sposób zbliżony do par walutowych. Stały depozyt zabezpieczający nie jest zależny od aktualnej ceny aktywów, a jedynie od ilości kontraktów składających się na transakcję.

Przykład Rozmiar pozycji dla złota wynosi 100 uncji troy, a co z tego wynika depozyt zabezpieczający wynosi: 1 x 100 uncji troy x $1075 / 100 = $1075

Indeksy

Depozyt zabezpieczający dla CFD na indeksy jest stały. Wysokość depozytu zabezpieczającego jest zależna tylko i wyłącznie od ilości kontraktów standardowych składających się na transakcję.

Akcje

Depozyt zabezpieczający dla CFD na akcje jest związany z liczbą kontraktów i oblicza się go jako procent wartości rynkowej. Podstawowa formuła służąca do obliczania depozytu zabezpieczającego wygląda następująco:

ilość kontraktów x rozmiar pozycji x cena x wymagany depozyt = depozyt zabezpieczający

Pojęcie „wymagany depozyt” odnosi się do procentowej wartości, określanej w zależnej od aktywów bazowych oraz ilości standardowych kontraktów składających się na transakcję.

Przykład W przypadku normalnego brokera, aby zainwestować w 100 akcji firmy Apple wartych 113$ każda, potrzebne jest 11 300 $. Kontrakt na różnicę wymaga depozytu zabezpieczającego, który zostaje obliczony w oparciu o wymagania dotyczące depozytu, które dla Apple wynoszą 10%: 1 x 100 x 113 $ x 10% = 1130 $

Wezwanie do podniesienia depozytu zabezpieczającego

Definicja

Określenie „wezwanie do podniesienia depozytu zabezpieczającego” odnosi się do sytuacji, w której saldo rachunku znajduje się poniżej określonego poziomu i dział firmy odpowiedzialny za realizację zleceń wzywa do zwolnienia dodatkowego kapitału. Wezwanie do podniesienia depozytu zabezpieczającego wiąże się z koniecznością zamknięcia części otwartych pozycji lub podwyższenia kapitału, poprzez zdeponowanie dodatkowych środków. Niepodjęcie żadnego z powyższych działań może wiązać się z automatycznym zamknięciem otwartych pozycji.

50% – wezwanie do podniesienia depozytu zabezpieczającego

Gdy wolne saldo Twojego konta stanowi tylko 50% depozytu zabezpieczającego, otrzymasz powiadomienie ostrzegające o możliwości automatycznego zamknięcia pozycji.

Przykład Posiadasz 10 000 $ kapitału początkowego i decydujesz się otworzyć 5 standardowych kontraktów (długich) na parę walutową EUR/USD z lewarem 100. Depozyt zabezpieczający przy bieżącej cenie sprzedaży wynoszącej 1,10 $ to 5,500 $.

Twój rachunek jest obecnie wyświetlany w postaci trzech wartości:

-

Depozyt zabezpieczający 5500 $ -

Dostępny kapitał 4500 $ -

Zysk i starta 0 $ -

Saldo rachunku 10000 $

__ saldo rachunku = depozyt zabezpieczający + dostępny kapitał __

Powyższa formuła wskazuje, że zmiana ceny w kierunku odwrotnym do Twoich otwartych pozycji, pomniejszy dostępny kapitał, a co za tym idzie saldo rachunku. Otrzymasz wezwanie do podniesienia depozytu zabezpieczającego, gdy saldo rachunku spadnie do 50% wymaganego depozytu zabezpieczającego. W naszym przykładzie jest to 2750 $ (50% z 5500 $). Zysk i strata wskazują w takim wypadku stratę 7250 $, a EUR/USD jest wyceniane na 1,0855 $. Zysk i strata = 5 x 100,000 x (1,0855 – 1,10) = (-7250$)

20% – zamknięcie pozycji

Gdy po dokonaniu tych samych obliczeń, saldo rachunku będzie pokrywać tylko 20% depozytu zabezpieczającego, pozycja zostanie automatycznie zamknięta. W naszym przykładzie stanie się to, gdy saldo rachunku wyniesie 1100 $. Strata wyniosłaby tutaj 8900 $, a kurs EUR/USD 1,0822 $.