„Tylko ci, którzy potrafią zaryzykować i pójść za daleko, mogą odkryć, jak

daleko potrafią dojść.”

Albert Einstein

Zalety rynku Forex

Czym jest rynek Forex?

Rynek Forex jest miejscem handlu, które pozwala inwestorom handlować walutami w trakcie dnia handlowego. Jest to największy na świecie rynek z dziennym obrotem od 3 do 5 bilionów dolarów amerykańskich.

Rynek ten jest otwarty 24 godziny na dobę, przez 5 dni w tygodniu. Wartości walut zmieniają się z momentu na moment w trakcie dnia handlowego, zgodnie z poziomami popytu i podaży.

Rynek Forex jest najbezpieczniejszym sposobem inwestowania na świecie, w porównaniu z innymi rozwiązaniami związanymi z czynnikiem ryzyka, jak np. papiery wartościowe, opcje, obligacje i inne.

Tak jak na zwykłym rynku kupujemy i sprzedajemy warzywa, a na rynku papierów wartościowych kupujemy i sprzedajemy papiery wartościowe; na rynku Forex kupujemy i sprzedajemy waluty – to jest nasz produkt. Na świecie jest ponad 100 par walut, którymi możemy handlować.

Kursy wymiany walut są jednolite na całym świecie. Jeśli kurs wymiany Euro w stosunku do dolara amerykańskiego wynosi 1.5220 w Londynie, wyniesie 1.5220 w Kongo, Nowym Jorku, Australii i Hong Kongu.

Rynek Forex tworzą głównie spekulanci. Spekulanci to ludzie tacy jak ja, lub być może wy, którzy kupują i sprzedają waluty, aby zarobić na różnicy w kursie wymiany waluty. Jedynie pięć procent transakcji odbywa się w celach faktycznie komercyjnych, takich jak: przemysł, turystyka itp. Pozostałych 95 procent odbywa się w celach spekulatywnych.

Jest to gra o sumie stałej: suma zysków równa jest sumie strat. Aby ktoś mógł zarobić, ktoś inny musi stracić. Tak jak w biznesie. Tylko na rynku odbywa się to dużo szybciej.

Co wpływa na rynek Forex?

Na rynek Forex wpływają jedynie dane makroekonomiczne, nie mikroekonomiczne. Czym są dane makroekonomiczne? Wzrost stopy procentowej w kraju, stopień bezrobocia kraju oraz konflikty polityczne wewnątrz kraju. Natomiast dane mikroekonomiczne to dane bilansowe bardzo dużych przedsiębiorstw w kraju, duże transakcje biznesowe, jakie duże firmy mają zawrzeć i/lub zawarły itd.

- Dane mikroekonomiczne nie obchodzą rynku Forex i nie mają na niego wpływu.

- Innymi słowy, na rynek Forex mają wpływ międzynarodowe wydarzenia na dużą skalę.

- Rynek Forex składa się z: walut i towarów. Obecnie niektórzy brokerzy forex pozwalają także na handel indeksami, kontraktami futures i niektórymi papierami wartościowymi.

- Wszystkie strategie i analizy techniczne, jakie tu poznasz, dotyczą zarówno walut, jak i towarów.

Zanim dowiemy się, czym jest kurs wymiany i jak kupuje się i sprzedaje waluty, zajmijmy się lepszym zrozumieniem zalet rynku Forex w oparciu o jego cechy, o których już powiedziałem:

Rynek Forex ma 2 główne zalety:

Pierwszą zaletą jest: płynność.

Czy zdarzyło wam się kupić akcje i nie móc ich sprzedać w odpowiednim momencie?

Przykład: Kupiliście pewne akcje. Ich wartość bardzo wzrosła w zaledwie kilka miesięcy i nagle Dyrektor Generalny rezygnuje; w tym momencie była kilkugodzinna przerwa w handlu, a następnego dnia wartość akcji spadła o 10%.

Utknęliście z akcjami!

Na rynku Forex nic takiego nie może mieć miejsca.

Jeśli masz Euro, Funty, Franki Szwajcarskie lub jakąkolwiek inną walutę handlową, możesz ją

sprzedać w dowolnym momencie.

Nigdy nie utkniecie z walutą – jest to wielka zaleta handlu walutami. Dla handlowca nie ma

znaczenia, co kupuje: ważne jest, że w dowolnym momencie może spieniężyć swoje dobra –

zawsze będzie na nie kupiec.

Jest tylko jedna bardzo ważna zasada do zapamiętania: Dopóki nie spieniężysz swoich dóbr, nie da się stwierdzić czy zyskałeś czy straciłeś.

Druga zaleta: rynku Forex nie kontrolują zewnętrzne ciała finansowe.

Spekulant, bez względu na to, jak jest wspaniały, nie ma wpływu na kurs wymiany.

Banki centralne interweniują w handlu raz na dekadę i udaje im się zmienić wartość waluty o dwa procent. Takie zachowanie trwa tylko przez kilka godzin, po czym kurs wymiany wraca do swojej naturalnej ceny.

Ukazuje to, że handel walutami jest sprawiedliwy i żadna instytucja, bez względu na swoją

wielkość, nie ma wpływu na rynek.

Z drugiej strony, w przypadku akcji i opcji, większy broker jest w stanie wprowadzić dziesiątki milionów dolarów, tym samym zmieniając cenę akcji o dziesiątki punktów procentowych – i, niestety, od czasu do czasu tak właśnie robią.

Jakie korzyści mamy z rynku, na który wpływają dane makroekonomiczne, a nie mikroekonomiczne?

Pierwsza korzyść: o wiele łatwiej jest go śledzić i na nim handlować, ze względu na minimalną ilość danych.

Dla akcji, na przykład, jest wiele czynników, które należy śledzić.

Wyobraź sobie, że posiadasz 4-5 akcji na Nowojorskiej Giełdzie Papierów Wartościowych (NYSE). Załóżmy, że jesteście poważnymi inwestorami, a nie hazardzistami.

Musisz wiedzieć, kim są akcjonariusze w każdej z firm, w które inwestujesz, jaki jest jej współczynnik, jak wyglądają zestawienia bilansów, raporty zysków i strat, informacje wewnętrzne, jak np. rezygnacja manager, duży kontrakt w przyszłości, i tak dalej. Należy znać tyle danych, że śledzenie ich, na co dzień wymagałoby wielu godzin każdego dnia.

Na rynku Forex mamy pięć – sześć istotnych danych miesięcznie. Firma, przez którą handlujesz dostarczy Ci te dane w czasie rzeczywistym, a Ty, z posiadanymi informacjami, będziesz odpowiednio handlował.

Czy rozumiesz, jak to jest istotne? 5-6 Interesujących nas informacji miesięcznie, to wszystko. Nie będziesz musiał żyć w ciągłej pogoni za zmianami w firmach, w które zainwestowałeś.

Druga zmiana korzyść– ważna informacja dociera do wszystkich w jednakowym czasie.

Załóżmy, że jestem managerem marketingowym dużej firmy farmaceutycznej i lecę właśnie z Chin, a w moich rękach jest zamknięta umowa z Chińskim rządem – umowa, która ma zwiększyć zyskowność firmy o 100 milionów USD rocznie.

Kto wie o tej umowie? Ja, Dyrektor Generalny, jego żona i jej brat. I oni nic z tą wiedzą nie zrobią, prawda? <śmiech> Rozśmieszyłeś mnie!!!

Zanim zostanie opublikowane w wiadomościach, że w Chinach zawarto ogromny kontrakt, pewni ludzie już o tym wiedzą, już do wykorzystali, a cena akcji już będzie odpowiednia do ogromu kontraktu. Będziesz na drugim poziomie podejmujących decyzje.

Nie zdarzyło Ci się nigdy spotkać kogoś, kto powiedział Ci, że kupił/a określone akcje w oparciu o informacje wewnętrzne, a następnego dnia wzrosły o 20%? Tak, tak… to się zdarza…

Na światowym rynku wymiany walut, kiedy Gubernator Amerykańskiego banku rezerw

federalnych publikuje decyzję o wzroście stopy procentowej, cały świat dowiaduje się o tym

w tej samej sekundzie i może natychmiast odpowiedzieć – kupując lub sprzedając USD. Nikt

nie ma wcześniej dostępu do wewnętrznych informacji, i nikt nie może ich niesprawiedliwie

wykorzystać.

Badania i analiza rynku

Są dwa główne sposoby analizowania zachowań rynku Forex: “analiza fundamentalna” i “analiza techniczna”.

Analiza fundamentalna skupia się na teoriach finansowych i ekonomicznych, a także ruchach politycznych, w celu określenia stopnia popytu i podaży.

Analiza techniczna skupia się na poziomach cen i wolumenach transakcji, formując na ich podstawie oczekiwania, co do przyszłych poziomów rynku.

Główną różnicą pomiędzy analitykami technicznymi, a analitykami fundamentalnymi jest taka, że analitycy fundamentalni koncentrują się na powodach zachowań rynku, natomiast analitycy techniczni koncentrują się na efektach zachowań rynku.

Pytanie 1:

Jaki jest obrót Rynku Wymiany Walut?

A. $100,000USD na dzień

B. $500,000,000USD na tydzień

C. $3,000,000USD na dzień

D. Ponad $3,000,000,000,000USD na dzień

Pytanie 2:

Czy rynek zachowujący płynność stanowi korzyść dla handlarza?

A. Zdecydowanie, ponieważ zapobiega to utknięciu handlarza z towarem, dla którego nie

ma popytu lub podaży

B. Nie, rynek zachowujący płynność nie stanowi żadnej względnej korzyści

C. Czasami, w zależności od godzin handlowych

D. Tak, tylko na czas danych i informacji

Pytanie 3:

Jakie są główne zalety Rynku Wymiany Walut?

A. Nie ma czynników, które mogą wpływać na rynek

B. Bardzo łatwo jest śledzić rynek, ze względu na dostępność i małą ilość danych

C. Informacje docierają do wszystkich w tym samym czasie

D. Wszystkie powyższe odpowiedzi są prawidłowe

Pytanie 4:

Na Rynek Wymiany Walut główny wpływ ma:

A. Duże, międzynarodowe wydarzenia

B. Dane mikro

C. Dane makro

D. Odpowiedzi A i C są prawidłowe

Pytanie 5:

Jaki jest odsetek spekulantów na Rynku Wymiany Walut?

A. 10%

B. 30%

C. 75%

D. 95%

Pytanie 6:

Kiedy kurs Euro w Londynie wynosi 1.2000, jaki jest kurs Euro w Australii?

A. 1.3000

B. 1.2500

C. 1.2000

D. Wszystkie powyższe odpowiedzi są prawidłowe

Pytanie 7:

Ile istotnych informacji pojawia się na Rynku Wymiany Walut w przeciągu miesiąca?

A. 3

B. 5-6

C. 20

D. 50

Odpowiedzi:

D,A,D,D,D,C,B

„Istota wiedzy polega na tym, by posiadając ją również z niej korzystać, a

nie posiadają jej, przyznać się do swojej niewiedzy.”

Konfucjusz

Podstawowe koncepcje rynku Forex

Pary walut, ceny kupna i sprzedaży

W handlu walutami zawsze występują pary walut – waluta bazowa i waluta kwotowana.

Waluta bazowa, która jest w istocie naszym produktem, stoi po lewej stronie pary walutowej. Jest tą pierwszą w parze walutowej.

Zawsze kupujemy lub sprzedajemy walutę bazową.

Waluta kwotowana jest środkiem płatniczym i stoi po prawej stronie pary walutowej.

W transakcji dotyczącej EUR/USD kupuję lub sprzedaję Euro wobec USD, gdzie środkiem

płatniczym jest USD.

Kurs wymiany to cena jednej jednostki kwoty bazowej, wyrażona w walucie kwotowanej. Spójrzmy na Euro wobec USD: Jedno Euro równa się 1.5220 USD.

Spread

Spread to różnica pomiędzy ceną kupna a ceną sprzedaży i jest prowizją, jaką płacisz, jako

uczestnik rynku walutowego.

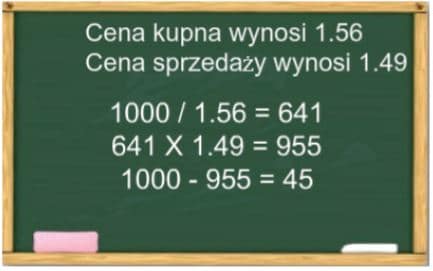

Na przykład: chcesz wymienić USD na Euro w banku. Powiedzą Ci, że cena kupna wynosi 1.56, a cena sprzedaży 1.49. Innymi słowy, aby kupić jeden Euro, musiałbyś zapłacić nieco ponad półtora USD. Gdybyś w dokładnie tym samym momencie chciał sprzedać swoje jedno Euro bankowi, bank kupi Euro w cenie nieco niższej niż półtora USD. Tak, więc jeśli sprzedałeś bankowi 1000 USD, otrzymałeś 641 Euro. Sprzedając ponownie Euro otrzymasz jedynie 955 USD.

Zapłaciłeś 1000 USD I otrzymałeś 955 USD, więc gdzie podziało się pozostałych 45 USD?

To jest zysk (w naszym przykładzie banku) kantoru – prowizja, jaką pobierają od swoich klientów.

Jest to jedyna prowizja, jaką zapłacisz; na rynku Forex nie ma żadnych innych dodatkowych prowizji.

Tym samym sugeruje się, że zawsze stracimy z powodu spread w pierwszej

sekundzie po transakcji.

Pipsy

Kolejnym istotnym konceptem na rynku Forex są “pipsy” – pip (l. pojedyncza), pipsy (l. mnoga).

Na rynku Forex kurs wymiany wzrasta o pipsy i spada o pipsy. Dla większości walut pip zapisywany jest na czwartym miejscu po przecinku.

Innymi słowy, jeśli kurs EUR/USD wynosi 1.52200, numer pip wynosi 0.

Jeśli kurs wymiany wcześniej wynosił 1.52200, a teraz wzrósł o jeden pip, kurs wymiany wyniesie 1.52210.

Jeśli kurs wymiany spadł o 10 pipsów, wyniósłby 1.52110 i tak dalej

Yen Japoński jest inny: dla Yena Japońskiego pip zapisywany jest dwa miejsca po przecinku, co oznacza, że jeśli USD/JPY wynosi 88.570, pip równa się 7. Jeśli kurs wymiany wzrośnie o 3 pipsy, wyniósłby 88.600, a jeśli spadnie o 27 pipsów, kurs wymiany wyniósłby 88.300.

Średnie dzienne wahania

Aby zapoznać się z konceptem, średnie dzienne wahania EUR/USD wynoszą około 100 pipsów na dzień. W bardziej burzliwe dni, wahania osiągają 200-300 pipsów, w spokojniejsze dni wahania osiągają 50-60 pipsów.

A w kategoriach procentów?

Jeśli kurs wymiany wynosi obecnie 1.52200 i chcę jutro ogłosić, że wzrósł o jeden procent, byłoby to przedstawione przez wzrost o 152 pipsy.

Gdybyśmy, więc stwierdzili, że dzienne wahania EUR/USD wynosi około 100 pipsów na dzień, średnio, o jaki procent waha się EUR/USD? Około 0.7%-0.8%. A w bardziej burzliwych okresach najwyżej 2%.

Poznajemy tu kolejną ważną korzyść istniejącą na rynku Forex – jest to rynek stabilny, a mówię tu przede wszystkim o głównych walutach: Euro, USD, Funt, Yen i Frank Szwajcarski.

Jest to rynek stabilny, z wahaniami kursu wymiany o pół procenta do półtora procenta w ciągu dnia. Nie jest możliwe, byś handlując walutą stracił 10%-15% w jeden dzień.

Wartość pipsów

Nauczmy się teraz jaka jest wartość każdego pipa w ramach konkretnej transakcji. Jeśli kurs wymiany EUR/USD wynosi 1.5220 i chcesz kupić 100,000 Euro, ile USD musisz zapłacić? 152,200 USD, oczywiście. Mija chwilka I kurs wymiany wzrasta do 1.5221. O ile pipsów wzrósł kurs wymiany? O jeden pip. I jaka jest obecna wartość 100,000 Euro? 152,210 USD. Czyli o 10 USD więcej.

Wartość jednego pipa w transakcji 10,000 Euro wynosi jeden USD.

Innymi słowy: W transakcji 100,000 Euro, każdy pip ma wartość 10 USD.

A w transakcji jednego miliona Euro – 100 USD.

Jak obliczane są pipsy?

Bierzemy kwotę wykonanej przez nas transakcji wyrażoną w walucie bazowej i dzielimy ją przez 10,000 – oto wartość jednego pip, wyrażona w walucie kwotowanej.

Na przykład: Dla transakcji 100,000 Euro, dzielimy przez 10,000 i otrzymujemy 10. To oznacza, że wartość każdego pipa to $10.

Jeśli przeprowadzimy transakcję 30,000 Euro, każdy pip warty jest 3 USD. Dla Yena Japońskiego obliczenia są nieco inne. Dzielimy przez kwotę transakcji wyrażoną w walucie bazowej przez 100 i wtedy otrzymujemy wartość pip.

Na przykład: transakcja 100,000 USD w parze walutowej USD/JPY, dzielimy przez 100 I otrzymujemy wynik 1,000 Yen. Zakładając, że kurs wymiany wynosi 88.00, dzielimy 1,000 przez 88, otrzymując 11.36 USD na pip.

Przykładowo: weźmiemy parę walutową EUR/GBP i transakcję na 100,000 Euro. Każdy pip warty jest 100,000 dzielone przez 10,000, czyli 10 USD. A w jakiej walucie płacimy? W funtach. Czyli każdy pip równy jest 10 Funtom.

Rozmiar spreadów

Czy wiesz, ile wynosi przyjęty spread kupno/oferta dla kursu wymiany EUR/USD? 1 pips.

Także w celu przeprowadzenia transakcji 100,000 Euro(1lot), co równa się 152,000 USD, jak wysoką prowizję trzeba zapłacić?

Jeśli każdy pip jest warty 10 USD w transakcji 100,000 Euro, a spread wynosi 1 pips, zapłacimy 10 USD prowizji – jednorazowej zapłaty, w której zawarte jest kupno i sprzedaż.

Prowizje

W porównaniu ze stawkami prowizji płaconymi na rynku papierów wartościowych, stawki prowizji na rynku Forex są bardzo niskie.

Na przykład, przy transakcji na 10,000 Euro, prowizja wynosi pół procenta, a więc 50 Euro. Natomiast w Forexie zapłacisz tylko 1 USD prowizji za transakcję na 10,000 Euro, za transakcję na 100,000 Euro zapłacisz tylko 10 USD prowizji I tak dalej.

Oczywiście stawki prowizji są zależne od konkretnego brokera i podane są tu dla przykładu.

Zasady handlu

Jeśli handlujesz jakimś produktem i myślisz, że jego cena wzrośnie, kupisz go, a jeśli cena faktycznie wzrasta zarobisz sprzedając go. A jeśli się mylisz i cena spada, stracisz.

Na przykład, jeśli handlujesz drewnem i myślisz, że cena drewna wzrośnie, kupisz 10 ton drewna, kiedy jego cena wynosi 100 USD za tonę. A później sprzedasz je, kiedy cena wzrośnie do 150 USD za tonę. Zarobiłeś 500 USD.

Jeśli myślałeś, że cena drewna spadnie, poczekałbyś aż cena osiągnie 50 USD za tonę i wtedy kupiłbyś te same 10 ton za jedyne 500 USD.

Zasady:

Handlarz, który uważa, że wartość jego produktu wzrośnie, kupuje więcej towaru i czeka na wzrost ceny, aby go sprzedać.

Handlarz, który uważa, że wartość produktu spadnie, śpieszy się ze sprzedażą towaru, aby uzyskać jak najwięcej pieniędzy.

Handlowcy nie zawsze tracą wszystko lub zyskują wszystko, transakcja może zostać zatrzymana w środku – taka sytuacja zostanie dłużej opisana dalej.

Przetłumaczmy to na warunki rynku Forex:

Jeśli spodziewasz się, że kurs wymiany waluty wzrośnie, kupujesz ją.

Jeśli spodziewasz się, że kurs wymiany waluty spadnie, sprzedajesz ją.

Suma, jaką zyskujesz lub tracisz zależy od rozmiaru transakcji, jaką przeprowadzasz. Im większa transakcja, tym więcej możesz zyskać, ale podejmujesz większe ryzyko. Im mniejsza transakcja, tym mniejszy będzie zysk, ale podejmiesz mniejsze ryzyko.

Handel walutami jest dokładnie taki sam, jak sprzedawanie drewna, pomidorów I ogórków. Kupujemy towar, kiedy myślimy, że cena wzrośnie, a sprzedajemy go, gdy myślimy, że cena spadnie.

Transakcja / Pozycja

W celu zrealizowania transakcji musimy dokonać kupna i sprzedaży. Jeśli nie dokonamy kupna i sprzedaży, transakcja nie zostanie zrealizowana i nie ma znaczenia czy zyskasz, czy stracisz w trakcie tej transakcji.

Pamiętaj, to jest ważna zasada: realizacja zysku lub straty następuje tylko przy

zrealizowanej transakcji.

Otwarcie pozycji – otwarcie transakcji dla pary walutowej.

Otwarta pozycja – pozycja, która nie została jeszcze zamknięta; innymi słowy transakcja nie została jeszcze zrealizowana.

Zamknięta pozycja – transakcja, która została zrealizowana, dokonano kupna i sprzedaży.

Dźwignia finansowa

Tym, co zmienia cały obraz i przekształca rynek Forex w rynek możliwości zarobienia dużych pieniędzy w krótkim czasie, jest dźwignia.

Ale… oczywiście dźwignie sprawiają, że handel staje się bardziej ryzykowny.

Tak, więc czym jest dźwignia?

Brokerzy Forex pozwalają dokonywać transakcji w sumach pieniędzy, które znacznie przewyższają ilość, jaką posiadasz fizycznie na koncie inwestycyjnym. Czasem nawet do 100 razy więcej, niż zainwestowałeś.

Na przykład: Zdeponowałeś 1000 USD, kurs wymiany Euro wobec USD wynosi 1.52200. Wierzysz, że cena Euro wzrośnie o 100 pipsów. Takie jest twoje zdanie.

Możesz chwycić za telefon i zadzwonić do brokera, lub złożyć zlecenie przy użyciu komputera, 24 godziny na dobę: “proszę kupić mi 100,000 Euro”.

Mimo że zdeponowałeś 1000 USD, a 100,000 Euro kosztuje 100,000 USD, w tym przypadku wykorzystałeś dźwignię o mocy 100 razy ilość pieniędzy, jaką posiadasz na koncie. W transakcji 100,000 Euro, ile warty jest każdy pip? Już się tego uczyliśmy, pamiętasz? 10 USD. Załóżmy, że kurs wymiany zaiste wzrósł do 1.53200. Ile pipsów zyskałeś? 100. A ile zarobiłeś pieniędzy? 100*10 = 1000 USD.

Odejmijmy prowizję, a otrzymamy zysk netto transakcji: 990 USD.

Niemal 100% zysku w jeden dzień. Świetnie!

Ale… co się stanie, jeśli kurs wymiany spadnie do 1.5120?

Straciłeś 100 pipsów, straciłeś całe swoje 1000 USD.

Czy powinieneś korzystać z dźwigni?

Później nauczymy się, kiedy warto jest korzystać z dźwigni przy transakcjach i o jakiej mocy. Jednak zawsze należy pamiętać, jeśli chce się używać dźwigni: opcja ta jest zawsze dostępna, ale ryzykowna.

Przy dźwigni o mocy 100 razy, możesz także wykonać transakcję na 100,000 Euro, a jeśli cena wzrośnie to 100 pipsów, możesz zarobić nawet 100% zysku w jeden dzień. Ale jeśli kurs wymiany spadnie o 100 pipsów, przy depozycie 100 euro stracisz wszystko, co zainwestowałeś.

Dlaczego firmy pozwalają nam używać dźwigni?

Odpowiedź jest prosta: Dla nich lepszym jest, jeśli wykonujemy transakcję na 100,000 Euro niż transakcję na 10,000 Euro. Tym sposobem broker zarabia 10USD prowizji, a nie 1 USD.

Później nauczysz się, co leży w Twoim interesie i dlaczego korzystanie z

dźwigni nie powinno być kuszące.

Pytanie 1:

Co znaczy słowo “SPREAD”?

A. Bazowy kurs wymiany

B. Kurs wymiany waluty

C. Kurs wymiany waluty kwotowanej

D. Różnica pomiędzy ceną kupna a ceną sprzedaży

Pytanie 2:

Jakie są średnie dzienne wahania głównych walut na Rynku Wymiany Walut?

A. 10%

B. 1%

C. 15%

D. 100%

Pytanie 3:

W parze walut EUR/USD, kupiłeś Euro. Transakcja była na €150,000. Jaka jest wartość każdego pipsa?

A. 1.5$

B. 10$

C. 15$

D. 20$

Pytanie 4:

Czym jest waluta kwotowana i gdzie się znajduje?

A. Waluta kwotowana jest naszym produktem i zawsze znajduje się po prawej stronie pary

walutowej

B. Waluta kwotowana jest środkiem płatniczym i zawsze znajduje się po lewej stronie pary

walutowej

C. Waluta kwotowana jest naszym produktem i zawsze znajduje się po lewej stronie pary

walutowej

D. Waluta kwotowana jest środkiem płatniczym i zawsze znajduje się po prawej stronie pary

walutowej

Pytanie 5:

W momencie otwarcia transakcji, konto będzie w stanie:

A. Dodatniego bilansu w wysokości10 pipsów

B. Ujemnego bilansu w wysokości 10 pipsów

C. Dodatniego bilansu w wysokości spreadu

D. Ujemnego bilansu w wysokości spreadu

Pytanie 6:

W parze walutowej EUR/USD kurs walut wynosi 1.2203/1.2200. Zakupiłeś €200,000. Kurs walut osiągnął 1.2253/1.2250 i zamknąłeś pozycję. Ile pipsów zarobiłeś?

A. 57.

B. 47.

C. 50.

D. 53.

Pytanie 7:

W parze walutowej EUR/USD kurs walut wynosi 1.2203/1.2200. Zakupiłeś €200,000. Kurs walut osiągnął 1.2253/1.2250 i zamknąłeś pozycję. Ile pieniędzy zarobiłeś?

A. 1140$

B. 940$

C. 1000$

D. 1060$

Odpowiedzi:

1D,2B,3C,4D,5D,6B,7B

„Stosuj wiedzę tak, jakbyś bał się jej stracić.”

Konfucjusz

Zlecenia i dyrektywy na rynku Forex

Zlecenie Stop-Loss

Znaczenie tego zlecenia jest tak proste, jak jego nazwa na to wskazuje. Zlecenie odcina naszą transakcję na wcześniej określonym kursie wymiany, lub raczej ogranicza naszą stratę, jeśli taka następuje, do znanej i wcześniej ustalonej wysokości.

Na przykład, jeśli kupiliśmy Euro po określonym kursie wymiany i umieściliśmy zlecenie stop-loss na poziomie 100 pipsów poniżej kursy wymiany kupna, wiemy, że przy tej transakcji możemy stracić tylko 100 pipsów.

Korzyści to:

- Zlecenie to zobowiązuje nas do stworzenia ułożonego i dobrze rozłożonego w czasie planu dla naszej pozycji oraz do zarządzania ryzykiem z wyprzedzeniem.

- Powstrzymuje duże straty i ogranicza naszą stratę do maksymalnej, wcześniej ustalonej kwoty.

- Powstrzymuje interwencję emocji, “przeczucia”, które mogą wpływać na nasze decyzje.

- Zlecenie jest wprowadzane w skomputeryzowany i ustalony sposób. Powstrzymuje potrzebę ciągłego śledzenia naszej pozycji.

Stop-loss sprawia, że rynek Forex jest jednym z bezpieczniejszych rynków na świecie

Załóżmy, że kurs wymiany wynosi 1.5220 i uważasz, że wzrośnie do 1.5320. Jeśli chcesz zyskać 1000 USD poprzez transakcję 100,000 Euro, ale nie jesteś gotowy na ryzyko większe niż 200 USD, co zrobisz? Chwytasz telefon, dzwonisz do brokera i prosisz, by “kupił 100,000 Euro i umieścił zlecenie Stop Loss na kursie wymiany 1.5200, 20 pipsów poniżej kursu wejściowego”.

Innymi słowy, jeśli kurs wymiany wzrośnie, świetnie – zyskaliśmy. Jeśli kurs wymiany spada i osiąga 1.5200, transakcja zostanie zamknięta w momencie osiągnięcia określonego przez zlecenie kursu i nasza strata wyniesie jedynie 200 USD.

Dzięki umieszczonemu zleceniu stop-loss możemy być spokojni i nie stracimy więcej niż ile sami pozwalamy sobie stracić. Nie ma kanały inwestowania, w którym można ustalać ryzyko z absolutną pewnością.

W efekcie mamy kolejną ważną zaletę rynku Forex: zlecenie stop-loss – możliwe jest określenie maksymalnego ryzyka w transakcji. Nauczymy się więcej o tej dyrektywie później.

Pytanie: mam 1,000 USD na koncie, kupiłem 100,000 Euro przy kursie wymiany 1.5220.Kurs spadł o 120 pipsów. Jaka będzie moja pozycja?

To bardzo proste, w transakcji 100,000 Euro, każdy pip jest warty 10 USD, a raczej 120 pipsów jest równych 1,200 USD. Czy bank pozwoli mi zejść poniżej poziomu mojego zabezpieczenia? Nigdy.

Pamiętaj: Jeśli nie określasz stop-loss w transakcji, wtedy stop-loss jest sumą pieniędzy, jaką masz na swoim koncie u brokera. Jeśli nie masz już żadnego zabezpieczenia, transakcja zostanie natychmiast zakończona. Dlatego ważnym jest umieszczanie zlecenia stop-loss.

Stop kroczący

Chcę teraz pokazać interesującą strategię handlową. Masz możliwość przesuwać stop-loss I przy małym ryzyku możesz zarobić dużo pieniędzy. Strategia ta jest wprowadzana poprzez stop kroczący. Na przykład, wszedłeś w transakcję 100,000 Euro, każdy pip warty jest jeden USD, przy 1.5220, i określiłeś stop loss na $50, co oznacza, że transakcja zostanie automatycznie zamknięta przy kursie wymiany 1.5170. Jeśli kurs wymiany osiągnie poziom zlecenia stop-loss, stracimy 50 USD. Następnego dnia dokonujemy kolejnej transakcji i znów osiągamy limit stop-loss. Straciliśmy kolejnych 50 USD.

Wreszcie nadchodzi ten dzień i przy trzeciej transakcji kurs wymiany zaczyna wzrastać. Na koniec dnia kurs wymiany wzrósł o 100 pipsów. Teraz możemy podnieść limit stop-loss do punktu wejściowego. Teraz nie tracimy żadnych pieniędzy w transakcji. Bierzemy udział w transakcji z potencjałem niekończącego się zysku bez ryzyka.

Albo spadnie z powrotem do oryginalnego kursy wejściowego, na jakim ustawiliśmy stop loss, lub utworzy się trend rosnący. Czym jest trend rosnący? Trend rosnący jest to sytuacja, w której kurs wymiany zaczyna rosnąć i rosnąć. Na globalnych rynkach finansowych zawsze istnieją trendy. Można zauważyć trend 700 pipsów, 1000 pipsów a nawet więcej.

Wracając do naszej historii: następnego dni Euro wzrasta o kolejnych 100 pipsów. Kiedy jest 200 pipsów ponad kursem wymiany kupna, możemy przesunąć limit stop-loss wyżej.

Jest to bardzie podobne do surfowania na falach: dopóki fala się nie kończy, nie wychodzimy. nJeśli jest to transakcja 10,000 Euro i każdy pip jest warty $1, średnia fala 700 pipsów da nam zysk 700 USD, a jeśli dostaniemy się na większą falę, możemy zarobić 1,500 USD w tydzień lub dwa, z ryzykiem na 50 USD.

Na wielu platformach handlowych jest zlecenie “stop kroczący”, co oznacza, że jest automatyczny stop kroczący i nie musisz siedzieć cały czas przy komputerze. Takie zlecenie śledzi każde zachowanie każdego pipa na rynku i stop sam odpowiednio się dostosowuje.

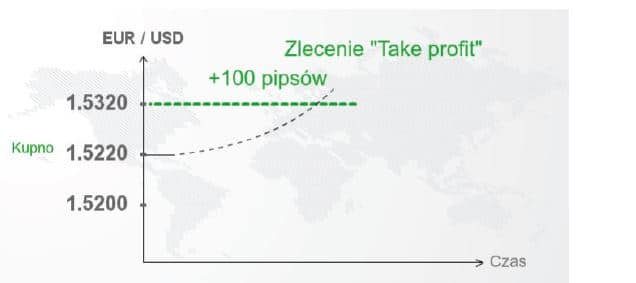

Zlecenie Take Profit

Zlecenie „take profit” przewidziane jest dla scenariusza, w którym transakcja jest zyskowna, a zmiany w kursie wymiany oznaczają wzrost zysków. Jeśli klient nie jest zainteresowany ciągłym śledzeniem transakcji, tylko wyjściem z rynku na określonym poziomie zysku, wszystko, co musi zrobić to umieszczenie take-profit na kursie wymiany wyższym niż stawka kupna, lub raczej określić kwotę pieniężną, przy której chce opuścić transakcję.

Na przykład: kupiliśmy Euro przy określonym kursie wymiany i umieściliśmy zlecenie take profit na 100 pipsach ponad poziomem kursu wymiany kupna. Wiemy, że w danej transakcji możemy zyskać maksimum 100 pipsów.

Te dwa zlecenia nie wiążą się z żadną opłatą czy prowizją: mogą zostać umieszczone na początku transakcji, być zmieniane w trakcie transakcji, być przenoszone lub usuwane, dopóki nie zostaną wykonane. Ważnym jest by zauważyć, że niektórzy brokerzy pozwalają umieszczać zlecenia tylko po otwarciu transakcji. Z drugiej strony, inni brokerzy pozwalają umieszczać zlecenia na początku transakcji – wszystko zależy od wewnętrznych ustaleń firmy.

Luka ucieczkowa

W sytuacjach, gdzie istnieje luka (duża rozbieżność) w cenie waluty bazowej i waluty kwotowanej lub obszarach na grafie, gdzie nie nastąpiła wymiana, większość brokerów nie może wykonywać zleceń. W przypadku, gdzie klient ustawił zlecenie i wystąpiła luka ucieczkowa, broker postara się usunąć użytkownika z transakcji przy najlepszej możliwej cenie.

Niektórzy brokerzy obiecują swoim klientom realizację zleceń na obiecanym kursie wymiany, bez względu na warunki panujące na rynku.

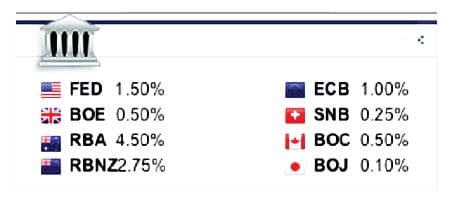

Różnica oprocentowania między walutami – Rolowanie

Zanim omówimy ten temat koniecznym jest zauważenie, że większość brokerów wykonuje rolowanie automatycznie i nie ma potrzeby, aby interweniował handlarz. Aby zrozumieć znaczenie rolowania należy wiedzieć, że oprocentowanie walut nie jest identyczne, i że jest określane od czasu do czasu przez lokalny rząd, jako część polityki pieniężnej.

Odsetki z rolowania są to odsetki płacone lub otrzymane za trzymanie pozycji przez noc. Każda waluta ma swoje własne oprocentowanie, a ponieważ handel Forex przeprowadzany jest w parach walutowych, każda transakcja zawiera nie tylko dwie waluty, ale także ich oprocentowanie. Jeśli oprocentowanie waluty, którą kupiłeś jest wyższe od oprocentowania waluty, jaką sprzedałeś, otrzymujesz odsetki z rolowania (rolowanie pozytywne). Jeśli oprocentowanie waluty, którą kupiłeś jest niższe niż oprocentowanie waluty, którą sprzedałeś, musisz zapłacić odsetki z rolowania (rolowanie negatywne). Odsetki z rolowania mogą dodać istotny koszt lub zysk do Twojej transakcji.

Przykład: Kiedy kupujesz parę EUR/USD, kupujesz Euro i sprzedajesz USD w celu zapłacenia za nie. Oprocentowanie z bloku Euro wynosi 1%, a oprocentowanie w Stanach Zjednoczonych wynosi 1.5%. Skoro w tym przypadku kupiłeś walutę o niższym oprocentowaniu, zapłacisz odsetki z rolowania – 0.50% w skali roku. Odwrotnie, jeśli sprzedajesz parę walutową EUR/USD zapłacisz odsetki z Euro, a otrzymasz odsetki z USD, a więc otrzymasz odsetki z rolowania wysokości 0.5%.

Wzór matematyczny wygląda następująco:

0.5% z różnicy pomiędzy oprocentowaniem dwóch krajów, podzielone przez 365 dni i pomnożone przez kwotę transakcji.

Opóźnienia wykonania lub brak wykonania transakcji

Takie opóźnienia mają miejsce w następujących sytuacjach: jeśli dane ekonomiczne są publikowane i są problemy z Twoim połączeniem internetowym, lub kiedy następuje przeciążenie serwerów u pośrednika handlowego lub banku. Informacja, która dotarła z opóźnieniem dziesiątków sekundy może zostać odrzucona.

Jeśli myślałeś, że system międzybankowy jest idealny, myliłeś się. System międzybankowy może także wyświetlić wiadomość o ponownym notowaniu, systemy bankowe mogą także doświadczyć odrzucenia transakcji lub częściowego wykonania zlecenia.

Pytanie 1:

Jakie zlecenie podaje się, by wziąć zysk?

A. STOP LOSS

B. SELL STOP

C. SELL LIMIT

D. TAKE PROFIT

Pytanie 2:

Jakie zlecenie podaje się, by zatrzymać stratę?

A. STOP LOSS

B. SELL STOP

C. BUY STOP

D. Wszystkie powyższe odpowiedzi są prawidłowe

Pytanie 3:

Czy możliwe jest umieszczenie zleceń STOP LOSS i TAKE PROFIT w jednej otwartej pozycji?

A. Tak

B. Nie

C. Czasami

D. Wszystkie powyższe odpowiedzi są prawidłowe

Pytanie 4:

Czy możliwe jest posiadanie negatywnego bilansu, który przekracza zabezpieczenie umieszczone u brokera?

A. Nie, nigdy

B. Tak

C. Tylko w przypadku istotnego wydarzenia światowego

D. Zależy od tego, czy rynek ma płynność

Pytanie 5:

Umieściłeś instrukcje/dyrektywy na platformie handlującej i wyłączyłeś komputer. Czy te specyfikacje pozostaną ważne?

A. Tak

B. Nie

C. Tylko, jeśli komputer pozostanie włączony

D. Odpowiedzi A i B są poprawne

Pytanie 6:

Rozpocząłeś transakcję w parze walutowej EUR/USD na kwotę €30,000 przy kursie 1.2200. Kupiłeś Euro i umieściłeś zlecenie STOP LOSS na 1.2100. Aby ta transakcja była dochodowa, kurs musi iść w górę czy w dół?

A. W górę

B. W dół

C. Pozostać bez zmian

D. Wszystkie powyższe odpowiedzi są poprawne

Pytanie 7:

Rozpocząłeś transakcję w parze walutowej EUR/USD na kwotę €30,000 przy kursie 1.2200. Kupiłeś Euro i umieściłeś zlecenie STOP LOSS na 1.2100. W przypadku wykonania zlecenia, ile straciłeś?

A. Jeśli zlecenie zostało wykonane, transakcja będzie dochodowa

B. $300 USD

C. $30 USD

D. Nie ma możliwości umieszczenia zlecenia STOP LOSS niższego niż kwota kupna

Odpowiedzi:

D,A,A,A,A,A,B

„Po drugiej stronie strachu jest wolność.”

Wygrywająca strategia dla początkującego tradera/ inwestora

Wygrywająca strategia

Co jest naszym celem w handlu?

Naszym celem jest, ostatecznie, zainwestowanie określonej sumie pieniędzy i czerpanie możliwie największych zysków. Powiedzmy 20% zysku w jeden rok. Jeśli zainwestowałeś 100,000 USD, zysk wyniesie 20,000 USD rocznie – marzenie każdego inwestora.

Wykonajmy kilka obliczeń i sprawdźmy, ile trzeba by było zarabiać każdego dnia. Nie licząc weekendów i świąt, otrzymujemy 200 aktywnych i pełnych dni handlowych. Innymi słowy, musimy zarabiać 100 USD dziennie.

Jeśli zainwestowałeś 100,000 USD w papiery wartościowe, a teoretycznie ich wartość może spaść o 10-15% w jeden dzień, co mieliśmy niedawno okazję zobaczyć, oznaczałoby to, że ryzykujesz 10,000-15,000 USD dziennie na rynku papierów wartościowych, aby zyskać 100 USD na dzień.

Po co ryzykować tak wiele, skoro możesz wykonać transakcję na 10,000 USD na rynku Forex, zaryzykować mnie a zyskać więcej?

W tej lekcji nauczę Cię wygrywającej strategii – reszta zależy od Ciebie I tego, ile motywacji, woli i cierpliwości posiadasz do wykonania jej.

Analiza rynku

Na rynku pieniężnym są analitycy, ekonomiści i prognostycy. Każdy próbuje przewidzieć, w którą stronę zwróci się rynek i czy wzrośnie lub spadnie, czy nie. Jeśli oni mogą to robić, to i ja mogę przewidzieć czy Euro wzrośnie czy spadnie, a wspomnieliśmy już, że rynek Forex jest znacznie łatwiejszy do przewidzenia; ty także możesz nauczyć się to robić I zawsze możesz zwrócić się do nich po pomoc.

Pamiętaj: Na tym rynku nikt nie ma nad Tobą przewagi.

Wróćmy do transakcji, którą omawialiśmy, transakcję na 10,000 Euro. Wartość każdego pipsa wynosi 1 USD. Zakładając, że miałem rację i Euro wzrosło o 100 pipsów w jeden dzień, zyskałem 100 USD w jeden dzień. Umieszczę zlecenie stop-loss na 50 pipsach i zaryzykuję 50 USD, lub umieszczę zlecenie stop-risk na 100 pipsach I zaryzykuję maksymalnie 100 USD. Dlaczego mam ryzykować 10,000 do 15,000 USD na rynku pieniężnym, aby zarobić 100 USD, skoro na rynku Forex mogę zaryzykować maksymalnie 100 USD?

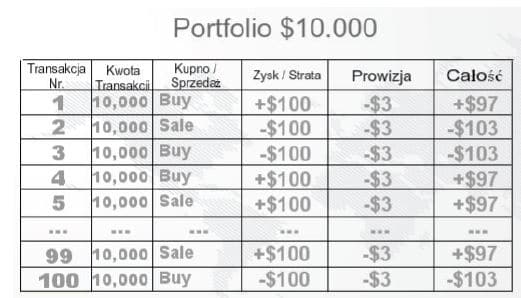

Dotarliśmy teraz do interesującej części lekcji. Zobaczymy jak ograniczać poziom ryzyka na rynku Forex do jedynie opłat prowizyjnych, czyli 3 pipsów na transakcję, i jak będziemy w stanie osiągnąć 50% zysku rocznego.

Mam małe dziecko, pięcioletniego Tomash, I zrobię z niego managera inwestycji Forex. Mam portfolio z 10,000 USD i każdego poranka w drodze do szkoły pytam go: Tomash, synku, co tatuś ma dziś zrobić? Kupić Euro czy sprzedać USD? Cokolwiek dziecko powie, ja to robię. Jeśli mówi kupuj, kupuję 10,000 Euro. Jeśli mówi sprzedaj, sprzedaję 10,000 USD. i tak dalej, przez 100 dni. Dla każdej transakcji ustalałeś zlecenie stop-loss na 100 pipsów i zlecenie take-profit przy 100 pipsach. Oznacza to, że jeśli dziecko ma rację, zarabiam 100 USD, a jeśli się myli, tracę 100 USD. Ile razy, jak sądzisz, ze 100 transakcji mój syn zarobił 100 USD, a ile razy stracił 100 USD? Odpowiedź brzmi: 50-50. To statystyki. Ostatecznie sprowadza się to do 50 na 50.

Mój syn zgaduje, a Euro może rosnąć lub spadać, nie ma innej możliwości. To jak rzut monetą.

Jaki będzie bilans konta mojego syna po 100 transakcjach? 50 zyskownych transakcji I 50 niezyskownych transakcji. 10,000 USD to początkowa suma, minus płacone prowizje. Zakładając, że prowizja wynosi 3 pipsy, a każdy pip warty jest 1 USD, to 3 razy 100, czyli 300 USD. Oznacza to, że stan mojego konta wyniesie 9,700 USD.

Uwaga:pięcioletnie dziecko handluje bez żadnej wiedzy w tej dziedzinie I traci jedynie

prowizję.

Jak wytłumaczycie, że pięcioletnie dziecko jest lepsze od doświadczonych graczy Forex? Jak ryzykuje jedynie prowizję? Teraz was tego nauczę.

Aby znaleźć się w sytuacji, gdzie maksymalnym ryzykiem jest wyłącznie prowizja, trzeba przestrzegać dwóch zasad.

Zasada łączenia – odpowiednia dźwignia + informacje statystyczne = gwarantowane zwycięstwo

Aby osiągnąć minimalne ryzyko należy podzielić swoje portfolio na wiele mniejszych porcji. Można to także wyrazić inaczej: nie wolno ryzykować więcej niż 2-3 procent naszego portfolio w jednej transakcji. Co to znaczy? Jeśli otworzę minimalne portfolio z 10,000 USD, nie ryzykuję więcej niż 200 – 300 USD w jednej transakcji. Jak to robię? Ustalam zlecenie stop-loss na odległości 200-300 pipsów. A dlaczego? Kiedy rzucasz monetą, otrzymujesz sekwencje orłów i reszek. Nie wypadają same orły, ani same reszki. Może to być pięć razy reszka, trzy razy orzeł.

Kiedy zsumujemy wyniki, otrzymujemy 50-50.

Statystyka jest po Twojej stronie, kiedy jest wiele transakcji. I, jak powiedzieliśmy, z 20 rzutów, moneta spada 13 razy na orle i 7 razy na reszce, ale nie ma co się martwić – później się to wyrówna. Cóż możemy zrobić, statystyka jest dokładną nauką. Dlatego też nie wolno znaleźć się w sytuacji, gdzie nie zostały już żadne pieniądze do handlu, ponieważ wtedy gra się kończy i cała teoria, którą teraz przedstawiam przestanie mieć znaczenie.

Jaka jest szansa, że mój syn w drodze do szkoły straci 20 razy z rzędu, lub że rzucę monetą 20 razy i za każdym razem spadnie na orle? Odpowiedź: pół do potęgi dwudziestej, czyli 1 na milion. Szansa, że przegrasz 20 razy z rzędu, nawet jeśli jesteś pięcioletnim dzieckiem, jest jedna na milion.

A jaka jest szansa, że przegrasz 30 razy z rzędu? Jedna na miliard.

Nigdy się to nie wydarzy, nigdy nie będziesz w stanie wymazać swojego całego portfolio. Statystyka jest po Twojej stronie.

Także nigdy nie zapominaj o zasadzie: nie ryzykuj więcej w jednej transakcji niż 2-3 procent, więc jeśli stracisz w kilku transakcjach z rzędu nic się nie stanie, bo nadal będziesz miał wystarczająco pieniędzy by kontynuować handel i, ewentualnie, konto się wyrówna.

Pułapka 1: wielkość dźwigni

Sprawdźmy, dlaczego wszyscy wpadają w tą pułapkę.

Omówmy istotność wielkości dźwigni: poznałeś strategię handlową i zaczynasz zyskiwać, strategia działa. Przychodzi dzień, kiedy handlujesz już na rynku kilka miesięcy i Twoje zyski są już bardzo pokaźne. Stałeś się ekspertem w dziedzinie Euro – Euro jest Twoim życiem. I wtedy, pewnego dnia, jesteś pewien, że Euro jest na paśmie rosnącym. Przeczytałeś o tym w artykułach, graf analizy technicznej ukazuje skok, a G8 jest na konwencie i mówią, że muszą zwalczać rosnące w siłę Euro. Wszyscy już wiedzą: Euro idzie w górę, a Ty mówisz “moje pieniądze nic nie robią, dlaczego nie wykonać dużej transakcji na milion Euro? Nie ma wątpliwości, że Euro wzrośnie.”

I wtedy myślisz: “nie, nie, powiedzieliśmy, że to zabroniona dźwignia.” Utrzymałeś się, nie pozwoliłeś emocjom przejąć kontroli i postąpiłeś zgodnie z zasadami – otworzyłeś transakcję na 10,000 Euro, cóż, to było oczywiste: Euro urosło o 100 pipsów. Na koniec dnia czujesz się jak głupek, że wykonałeś tak małą transakcję. Zyskałeś 100 USD, bo jakbyś użył dźwigni, zarobiłbyś 10,000 USD. I mówisz sobie: “Moje pieniądze nic nie robiły i nie wykorzystaliśmy ich – nic strasznego, ważne jest to, że trzymam się zasad, które sobie postawiłem.” Mija kolejny dzień I mówisz “Dziś Euro zdecydowanie zacznie się korygować i spadnie,” i otwierasz kolejną małą transakcję i miałeś rację. I tak dalej przez kolejną transakcję lub dwie. Teraz zaczynasz się łamać. I w końcu przychodzi dzień, kiedy jesteś pewny, że Euro wzrośnie i kusi Cię otwarcie transakcji na 100,000 Euro. I co wtedy się dzieje? Rynek jest po Twojej stronie, zarabiasz! Zarobiłeś dziesięciokrotnie więcej, 1,000 USD w jeden dzień. Przyjemnie zarabiać 1,000 USD dziennie, prawda? Teraz zaczynasz dawać się ponosić. Jesteś w stanie zarobić 1,000 USD w jeden dzień, 2,000, 3,000 USD, a w końcu tracisz 5,000 USD w jeden dzień. Ani nie zauważyłeś, że wylądowałeś w wielkim kasynie świata. Ostatecznie, wszyscy tracą pieniądze w kasynie. Statystyka.

Pytanie: czy myślisz, że teraz możesz wrócić do handlowania w transakcjach 10,000?

Już nie.

Pułapka 2: niepoprawne użycie Stop Loss i Take Profit

Umieściłeś zlecenie stop-loss na 100 pipsów poniżej ceny wejściowej i zlecenie take-profit na 100 pipsów powyżej ceny wejściowej, cena spada o 100 pipsów, osiąga kurs wymiany, na który ustaliłeś zlecenie stop-loss, stop-loss wykonuje się i transakcja zostaje automatycznie zamknięta. I wraz z zamknięciem transakcji, kurs wymiany podnosi się z powrotem o 200 pipsów. Po dwóch dniach wykonujesz podobną transakcję, rynek spada i transakcja zostaje automatycznie zamknięta w punkcie stop-loss, spada o kolejnych 10-15 pipsów, po czy znów się podnosi o 250 pipsów. W tym momencie mówisz sobie: „Gdybym tylko przesunął limit stop-loss nieco niżej, nie wyszedłbym ze stratą 100 USD, wyszedłbym z zyskiem 100 USD.” Po kilku takich razach (i wierzcie mi, zdarza się to często), łamiesz się i mówisz sobie: „Na następną transakcję obniżę limit stop-loss o kolejnych 20 pipsów, w sumie 120 pipsów.”

Zaczynasz transakcję z nowym limitem stop-loss. Cena spada o 110 pipsów, po czym zawraca i wzrasta, a Ty kończysz dzień z zyskiem 100 USD, zamiast ze stratą 100 USD. Jesteś zadowolony – jako że przesunąłeś limit stop-loss o dodatkowych 20 pipsów, zarobiłeś pieniądze. Świetnie! Następnego dnia dzieje się dokładnie to samo. Przychodzi trzeci dzień, cena spada, a Ty przenosisz limit stop-loss na 150 pipsów i zarabiasz pieniądze! Za czwartym razem spada bardziej i bardziej, a Ty przesuwasz limit do 200, 250, 300, 350,

nawet 400 pipsów. Straciłeś już 4000 USD. I wiesz, że nie ma szans, żeby kurs wymiany wrócił do pozycji, gdzie się wcześniej znajdował.

Nie mogłeś zamknąć pozycji na 300$, więc na 4000$ Twoja ręka zadrży. Poza tym, jesteś przekonany, że nie ma szans, żeby rynek ciągle poruszał się wbrew Twojej pozycji.

Pułapka 3: degradacja

Ok, musisz zdobyć więcej pieniędzy. Pożyczyłeś coś od znajomych. Wiesz, że waluta się skoryguje, ale nie wiesz kiedy to nastąpi. Skoro już tam byłeś, jak miałoby cię nie być, kiedy to nastąpi? Z powodów emocjonalnych nie możesz zamknąć pozycji i wciąż zaciągasz nowe pożyczki, a strata wciąż rośnie.

Hej, macie ubezpieczone domy? Czy płacicie składki swojego ubezpieczenia? Czy macie ubezpieczenie na życie? Ubezpieczenie samochodowe? Zlecenie stop loss jest waszą składką ubezpieczeniową, abyście nigdy nie stracili więcej, niż sami pozwalacie sobie stracić.

Wiecie, jak wygląda zestawienie bilansowe przegrywających klientów na rynku Forex? 98% ich transakcji przynosi zyski.

Większość handlowców zyskuje w małych ilościach, a traci w ogromnych ilościach. Właśnie tak większość ludzi idzie na dno.

Ale każdy, kto wie jak nie tracić więcej niż 2-3 procent w jednej transakcji, kto wie jak używać dźwigni, ustawia ryzyko na rynku Forex na poziomie straty prowizji. Znasz siebie i swój charakter i wiesz, że nikt nie zmusi Cię do użycia stukrotnej dźwigni finansowej.

Każdy, kto wie, że jego charakter nie pozwoli mu właściwie używać dźwigni i nie ryzykować więcej niż 2-3 procent portfolio w jednej transakcji, nie powinien angażować się w rynek Forex. Lepiej będzie, jeśli zajmie się hazardem w Las Vegas, bardziej mu się tam będzie podobało.

Jak zyskiwać

Do tej pory omówiliśmy jak chronić nasze portfolio i jak tracić tylko prowizje. Ale Ty nie chcesz uczyć się jak tracić prowizje czy finansować brokerów. Chcesz nauczyć się, jak zarabiać pieniądze.

Teraz zaczyna się interesująca część lekcji. Sprawdźmy, ile pieniędzy można zarobić na rynku Forex w ciągu jednego roku, ryzykując tylko prowizje.

Czy jest na świecie ekonomista, który wie jak obliczyć z pewnością w którą stronę pójdzie Euro, w którą złoto czy NASDAQ? Jakie będzie oprocentowanie? Czy będzie inflacja?

Czym jest licencjat z ekonomii, magister, doktorat, Nagroda Nobla, firma inwestycyjna, portfolio manager – dlaczego w ogóle istnieje cały ten przemysł?

Po prostu po to, by zrozumieć, że możliwe jest obliczenie z pewnością, w celu zarobienia.

Ile? Zobaczysz za moment.

Właściwe zarządzanie kapitałem

Aby ustalić poziom ryzyka na poziomie prowizji, jaką zapłacimy, potrzebna jest wiedza finansowa, która pozwoli na przełamanie balansu i wykonanie kilku więcej dochodowych transakcji, w przeciwieństwie do transakcji stratnych.

Czego należy się nauczyć, by wiedzieć kiedy Euro będzie rosło?

Pierwsza rzecz – analiza techniczna. Jest to analiza cen konkretnej waluty w celu zidentyfikowania trendów itp. A jaka jest pierwsza zasada ekonomii? Idź z trendem rynku. Jest to nauka i tego trzeba się nauczyć, to nie jest skomplikowane. W naszych lekcjach dla zaawansowanych nauczymy Cię jak patrzeć na grafy i identyfikować trendy. Czy jest to dokładna nauka? Nie zawsze, w przeciwnym wypadku wszyscy by zarabiali. Ale, jeśli będziesz przeprowadzał wszystkie swoje transakcje od dziś w zgodzie z trendem, a nie przeciwko niemu, w końcu będziesz w stanie mieć o kilka dochodowych transakcji więcej niż stratnych. Na tym polega cała gra.

Drugą rzeczą, jakiej należy się nauczyć jest analiza danych ekonomicznych. Można wyjaśnić, że kiedy oprocentowanie w kraju rośnie, wartość lokalnej waluty rośnie, ponieważ popyt na depozyty w tej walucie wzrośnie, ludzie ją kupują, a ona rośnie w siłę.

Nawet sprzedawca pietruszki na rynku, po 20 latach wie dokładnie jak wygląda pietruszka dobrej jakości. Patrzy na liście i natychmiast wie, czy to jest dobry produkt czy nie. Nie ma wyższego wykształcenia w studiach pietruszkowych, ale żyje i oddycha pietruszką.

Doświadczenie jest warte więcej niż edukacja. Tak samo dla Ciebie – po kilka latach handlu Euro, zaczniesz rozumieć Euro. Obudzony w środku nocy będziesz w stanie powiedzieć, że kurs wymiany Euro to 1.4266, że o 10 rano następuje lekki handel, a nocą uśpiony. Należy być ostrożnym w okresie świątecznym, a kiedy oprocentowanie jest obniżone, leci potem w górę.

Tak więc musisz nauczyć się analizy technicznej, poznać dane ekonomiczne,

eksperymentować, ćwiczyć i zarabiać.

Sprawdźmy teraz, co możesz zrobić, kiedy zdobędziesz podstawową wiedzę i doświadczenie, kiedy przełamiemy balans.

Teraz zaprezentuję Ci prosty szablon biznesowy: otwieram firmę, jej nazwa to Euro i Synowie Ltd. Deponuję 10,000 USD i jestem Euro królem świata.

Niektórzy sprzedają pizze, inny ziemniaki, a moja firma sprzedaje i kupuje Euro. Pracuję po dziesięć minut dziennie, wykonuję jedną transakcję w drodze do szkoły z moim synem, Tomash em – pamiętacie go jeszcze? Albo zarabiam 100 USD, albo tracę 100 USD. W przeciwieństwie do mojego syna, ja nie zgaduję. Czytam finansowe gazety, czytam analityków, przewiduję, wykorzystuję moje doświadczenie i podejmuję racjonalne decyzje finansowe.

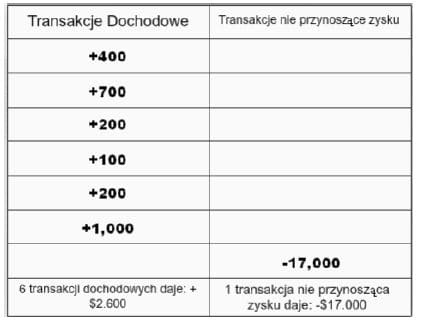

Mój syn, z 22 transakcji miesięcznie, traci 11 razy i zyskuje 11 razy. Ile pipsów traci każdego miesiąca na prowizjach? Jeśli założymy, że spread wynosi 3 pips, to 66 pipsów. Strata na prowizjach wynosi 3 razy 22 transakcje.

Cel biznes planu: być lepszym niż mój syn. Tylko raz w miesiącu. Zebrać informacje, które posiadam i przetłumaczyć je w zwycięstwo. Zamiast 11-11, byłoby 12-10 na moją korzyść. Czy to możliwe?

Jeśli jeszcze nie zrozumieliście, zaczynami handel na rynku Forex z 50% szansą. Chcę wygrać z rynkiem za pomocą wiedzy tylko raz. Czy pewnym jest, że będę w stanie ukończyć o jedną transakcję więcej na moją korzyść z 22 transakcji? Nie, nie ma gwarancji w biznesie, ale nie ma szansy bez ryzyka. A jeśli przegram, stracę tylko prowizję, nie brałbym pożyczek od znajomych, ani banków, nigdy nie wpadłbym w kłopoty na tym rynku.

Większość handlarzy świata wie jak identyfikować trend, ale ich problemem jest zarządzanie pieniędzmi. Ja osobiście odnoszę sukces od lat, pracując w ten sposób. Większość inwestorów, którzy nauczyli się tej i następnych lekcji, udało się przełamać balans, ale niestety nie udało się przestrzegać instrukcji i zasad, które ustaliłem.

Prosta matematyka

Sprawdźmy co się stanie, jeśli odniosę sukces w jednej transakcji, która będzie kolejnym sukcesem na moją korzyść; kilka prostych obliczeń:

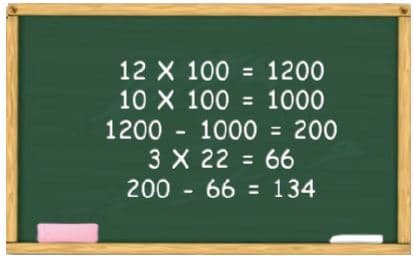

Mówiliśmy o 12 dochodowych transakcjach przeciw 10 stratnych, prawda?

12 dochodowych transakcji pomnożonych razy 100 pipsów daje 1200 pipsów miesięcznie. 10 tracących transakcji pomnożonych razy 100 pipsów daje 1000 pipsów miesięcznie.

Ile jest 1200 minus 1000? 200 pipsów. nOdejmiemy prowizję (spread), którą zapłaciłem by wykonać transakcje – 3 pipsy razy 22 transakcje wynosi 66 pipsów prowizji.

Całkowity wspólny zysk wynosi 200 pipsów minus 66 pipsów prowizji – zarobiliśmy 134 pipsy w miesiąc.

Chcę stwierdzić jedno: jeśli uczysz się Euro, uczysz się analizy technicznej, rozumiesz ważne dane, które wpływają na Euro, przyzwyczaisz się do tego, a następnie raz w miesiącu będziesz odnosił większy sukces od pięciolatka. Gdyby nie było to możliwe, nie uczylibyśmy Cię tego. Jeśli dla Ciebie to nie działa, przestań handlować. Wygląda na to, że nie zrozumiałeś, że jeśli graf wzrasta i mówi Ci się, że masz kupować, to masz kupować. Wygląda na to, że nie zrozumiałeś, że jeśli zarządca banku podnosi oprocentowanie, waluta wzrośnie. Ale jeśli udało Ci się i zrozumiałeś, to masz 134 pipsy miesięcznie, pracując 10 minut dziennie, to wszystko.

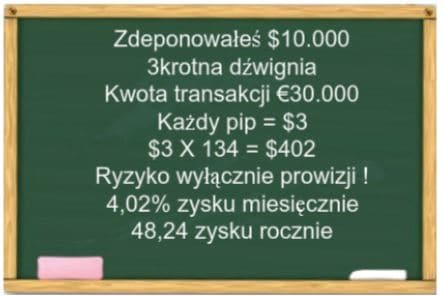

Przetłumaczmy to na pieniądze: Masz 10,000 USD na koncie. Załóżmy, że zaczynasz transakcją 30,000 Euro (trzykrotna dźwignia); dla tej transakcji każdy pip warty jest 3 USD. 3 USD razy 134 pipsy to 402 USD. 4.02% zysku rocznie, dochodzi do 48.24 procent. Ryzykując tylko prowizję!

A co, jeśli zgromadzisz więcej doświadczenia i wiedzy i masz 13 dochodowych transakcji, na 9 tracących transakcji, a nie 12-10? To już 96.5% zysku. Znasz jakąś inwestycję z takim zyskiem? Bo ja naprawdę nie znam.

Jaką kwotę powinieneś zainwestować?

Weź minimalną kwotę, jaką chcesz zarobić w miesiąc i pomnóż ją razy 20. Dlaczego?Mówiliśmy o zysku miesięcznym 5%, więc jeśli chcesz zarobić 500 USD miesięcznie, zainwestuj 10,000 USD na otwarcie konta. Ale nie oszukuj się, nie inwestuj 10,000 USD aby zarobić 5,000 USD w miesiąc, ponieważ na pewno stracisz. Dlaczego? Ponieważ każdy, kto próbuje uzyskać 50 zysku w miesiąc, nadużywa dźwigni i nigdy nie odniesie sukcesu.

Narzędzia sukcesu

Damy Ci obszerne kursy on-line, zapoznasz się z tym, nauczysz się i wtedy zaczniesz handel.

Jeśli po jakimś czasie zobaczysz, że zarabiasz 134 pipsów miesięcznie, powiększ swoje portfolio i zacznij wykonywać większe transakcje. Powiększysz swoje portfolio i zaczniesz operować w taki sposób, że każdy pip będzie warty 20 USD.

Poznałeś tu podstawowe elementy bezpiecznego handlu Forex i kwoty, jakie sam możesz osiągnąć, kiedy staniesz się doświadczonym traderem.

Wiesz, jak wspaniałym jest otrzymywanie tygodniowych wypłat, nie będąc od nikogo zależnym, z dowolnego miejsca świata. Być może nie zostaniesz milionerem w ten sposób, ale rzucony w dowolne miejsce na świecie z laptopem i odrobiną pieniędzy, będziesz mógł dobrze zarobić na życie, ponieważ będziesz miał umiejętności i wiedzę do określenia kierunku Euro raz w miesiącu.

Skoro już poznałeś i zrozumiałeś podstawowe funkcje rynku, zalecamy abyś kontynuował naukę z zaawansowanym kursem naszej firmy, który uczy analizy technicznej i kilku więcej strategii. Powodzenia.

„Cztery najbardziej niebezpieczne słowa w inwestowaniu to: tym razem będzie inaczej.”

John Templeton

Strategie dla początkujących

Strategia Trend Signal

Ogólny opis

Używając tej strategii, szukamy świecy, która wskazuje powrót do poprzedniego trendu przed korektą. Jest to strategia odpowiednia dla czasu 15 minut i powyżej, gdzie im dłuższy czas, tym wyższa precyzja.

Strategia ta jest odpowiednia dla wszystkich par walutowych, towarów, wskaźników, akcji i przyszłych kontraktów.

Zarządzanie transakcją

Sygnał do kupna ma miejsce gdy zidentyfikowany zostanie trend wzrostowy, po którym następuje korekta (trend spadkowy) i pojawia się długa świeca bullish, której długość uwzględnia trzy poprzedzające świece bearish.

Sygnał do sprzedaży ma miejsce, gdy zidentyfikowany zostanie trend spadkowy, po którym następuje korekta (trend wzrostowy) i pojawia się długa świeca bearish, której długość uwzględnia trzy poprzedzające świece bullish.

Transakcja powinna zostać rozpoczęta na początku pierwszej świecy, która otwiera się po sygnale. Stop Loss powinien zostać ustawiony w odległości około 20% długości świecy korekty i przesunięty na początek każdej nowej fali, aby zablokować zyski.

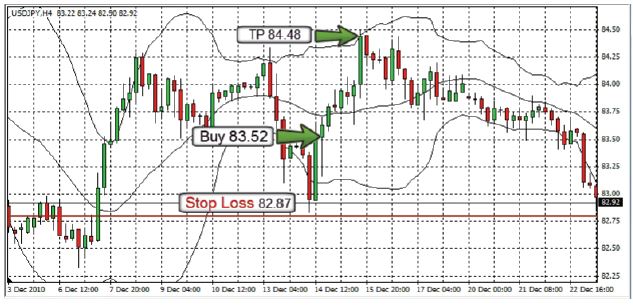

Przykład kupna:

W tym przykładzie przyjrzymy się strategii w parze walutowej AUD/USD w okresie jednej godziny, gdzie zidentyfikowany został trend wzrostowy i jego korekta. Sygnał został otrzymany przez długą, korekcyjną świecę bullish, której długość uwzględnia trzy poprzedzające świece bearish.

Po zidentyfikowaniu tego sygnału, rozpoczniemy kupno na początku następnej świecy. Świeca korekcyjna ma długość 72 punktów bazowych, z których 20% to 14 punktów, co oznacza, że stop loss zostanie umieszczony na wartości otwierającej świecie minus 24 punkty. W tym przypadku, wartość wynosi 0,9689.

Stop loss będzie aktualizowany dla każdej fali wzrostowej, aby zablokować zyski.

Przykład sprzedaży:

W tym przykładzie przyjrzymy się strategii w parze walutowej GBP/JPY w okresie jednej godziny, gdzie zidentyfikowany został trend spadkowy i jego korekta. Sygnał został otrzymany przez długą, korekcyjną świecę bearish, której długość uwzględnia trzy poprzedzające świece bullish.

Świeca korekcyjna ma długość 1972 punktów bazowych, z czego 20% to 358 punktów, cooznacza, że stop loss zostanie ustawiony na wartość startową nowej świecy minus 358. W tym przypadku wartość wynosi 199,81.

Stop loss będzie aktualizowany przy każdej fali spadkowej, by zablokować zyski. W tym przypadku zarobilibyśmy 7163 punktów w 7 miesięcy.

Strategia Kanałowa

Opis ogólny

W tej strategii będziemy szukać przerwy we wzorze tunelu. Strategia jest odpowiednia dla okresu 4 godzin lub dłuższego. Strategia jest odpowiednia dla wszystkich par walutowych, towarów, wskaźników, akcji i przyszłych kontraktów.

Zarządzanie transakcją

Tunel występuje wtedy, gdy kilka szczytów i wgłębień układa się w jednolity trend. Przerwa w tunelu sygnalizowana jest, gdy wartość przekracza skrajne wartości tunelu o 30 punktów. Należy kupować, gdy tunel znajdzie się w trendzie spadkowym i zostanie przełamany trendem wzrastającym. Należy sprzedawać, gdy tunel znajdzie się w trendzie wzrastającym i zostanie przełamany trendem spadkowym. Stop loss należy ustawić o 20 punktów od przeciwnej granicy tunelu i aktualizować przy każdej nowej fali, dopóki się nie uruchomi.

Przykład kupna:

W tym przykładzie przyjrzymy się strategii w parze walutowej EUR/USD w okresie 4 godzin. Trend spadkowy został zidentyfikowany przez granice tunelu, czyli szczyty i wgłębienia świec. Należy kupować, gdy pojawi się świeca o wartości o 30 punktów wyższej niż tunel, jak pokazano tutaj. Stop loss powinien zostać ustawiony o 20 punktów od przeciwnej granicy tunelu i powinien być aktualizowany przy każdej nowej fali aż nie zostanie uruchomiony.

Przykład sprzedaży:

W tym przykładzie przyjrzymy się strategii w parze walutowej GBP/USD w okresie jednego tygodnia. Trend wzrostowy możemy zidentyfikować, gdy granice tunelu będą wyznaczone przez szczyty i wgłębienia świec. Należy sprzedawać, gdy pojawi się świeca o wartości o 30 punktów niższej niż tunel, jak pokazano tutaj. Stop loss zostanie ustawiony o 20 punktów od przeciwnej granicy tunelu i będzie aktualizowany przy każdej nowej fali aż nie zostanie uruchomiony.

W tym przykładzie, zarobilibyśmy 131 punktów bazowych w 3 miesiące.

Strategia Fraktalna

Opis ogólny

W strategii fraktalnej szukamy: Połączenia średnich i fraktali, które wskazują na możliwość nadchodzącego trendu. Strategia jest odpowiednia dla okresów 15 minut i dłuższych, przy czym im dłuższy okres, tym wyższa precyzja. Strategia jest odpowiednia dla: Wszystkich par walutowych, towarów, wskaźników, akcji i przyszłych kontraktów. Użyte wskaźniki: Alligator, Fractals.

Zarządzanie transakcją

Sygnał pojawi się, gdy zostaną spełnione następujące warunki: rynek bez trendów, scharakteryzowany przecinaniem się trzech linii średnich wskaźnika Alligator, przy czym wartości pary fraktalnej muszą być wyższe od wartości pary, która je poprzedzała. Pojawia się świeca, która mija stosunek fraktalny przy szczycie transakcji kupna lub przy wgłębieniu transakcji sprzedaży, uwzględniając zasięg bezpieczeństwa wynoszący 30 punktów, aby uniknąć „fałszywego” przełamania. Stop loss powinien być ustawiony w odległości 30 punktów od przeciwnego fraktala. Należy zakończyć transakcję, gdy pojawi się świeca, której wartość zamykająca znajduje się w zasięgu średnich.

Wskaźniki

Dodamy następujące wskaźniki: wskaźnik Alligator, który znaleźć można w Insert >Indicators- >Bill Williams->Alligator, i pozostawimy mu wartości domyślne – 13, 8, 5 oraz wartość zmienną – 8, 5, 3. Dodamy również wskaźnik Fractals, który znaleźć można w Insert->Indicators->Bill Williams-> Fractals.

Przykładowe kupno:

W tym przykładzie przyjrzymy się strategii w parze walutowej GBP/USD w okresie 4 godzin. Wstępny sygnał ma miejsce, gdy ruchome średnie wskaźników przecinają się i pojawia się para fraktali, która jest zbliżona do siebie bardziej niż pary poprzedzające.

Transakcję należy rozpocząć, gdy wartość przekroczy górny fraktal o 30 punktów. Przykład takiej transakcji można zobaczyć tutaj. Stop loss powinien zostać ustawiony na 30 punktów od wartości niższego fraktala. Transakcję należy zakończyć, gdy pojawi się świeca, której wartość zamykająca znajduje się w zasięgu średnich.

Przykładowe kupno:

W tym przykładzie przyjrzymy się strategii dla pary walutowej EUR/GBP w okresie 4 godzin. Wstępny sygnał ma miejsce, gdy ruchome średnie wskaźnika przecinają się i pojawia się para fraktali, która jest zbliżona do siebie bardziej niż pary poprzedzające.

Transakcję należy rozpocząć, gdy wartość przekroczy niższy fraktal o 30 punktów. Przykład takiej transakcji można zobaczyć tutaj. Stop loss powinien zostać ustawiony na 30 punktów od wartości wyższego fraktala. Transakcję należy zakończyć, gdy pojawi się świeca, której wartość zamykająca znajduje się w zasięgu średnich.

W tym przykładzie zarobilibyśmy 239 punktów w 6,5 dnia.

Strategia Fishing Strip

Opis ogólny

Strategia Fishing Strip polega na szukaniu punktów zwrotnych. Punkty te wskazują na możliwość zmiany kierunku trendu i pozwalają nam na podjęcie odpowiednich działań. Strategia jest odpowiednia dla okresów czasu od 15 minut lub dłuższych, przy czym im dłuższy czas, tym wyższa precyzja. Strategia jest odpowiednia dla wszystkich par walutowych, towarów, wskaźników, akcji i przyszłych kontraktów.

Wykorzystane wskaźniki: Bollinger Bands.

Kupno

Wstępny sygnał ma miejsce, gdy pierwsza świeca pojawia się pod siecią rybacką a następna świeca zamyka się w owej sieci. Należy rozpocząć transakcję na początku trzeciej świecy. Stop loss powinien zostać ustawiony 5 punktów poniżej najniższej wartości osiągniętej przez pierwszą świecę. Transakcję należy zakończyć po zarobieniu 100 punktów lub po dosięgnięciu drugiego końca linii – w zależności co nastąpi pierwsze.

Sprzedaż

Wstępny sygnał ma miejsce, gdy pierwsza świeca zamyka się pod siecią rybacką a kolejna zamyka się w linii. Należy rozpocząć transakcję na początku trzeciej świecy. Stop loss powinien zostać ustawiony 5 punktów powyżej najwyższej wartości osiągniętej przez pierwszą świecę. Zyski należy wybrać w momencie zarobienia 100 punktów lub dosięgnięcia drugiego końca linii – w zależności co nastąpi pierwsze.

Wskaźniki

Dodaj wybrany wskaźnik, klikając Insert->Indicators->Trend->Bollinger Bands. Użj domyślnych ustawień – 20, 0, 0, 2 – i ustaw kolor czarny.

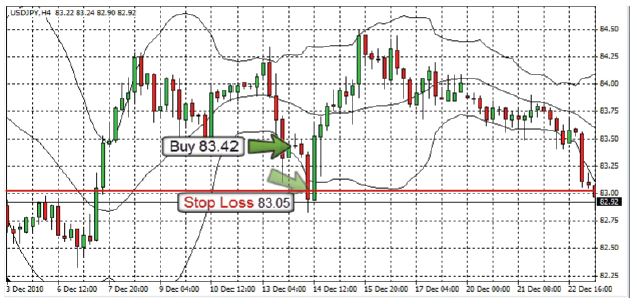

Przykład kupna:

W tym przykładzie przyjrzymy się strategii w parze walutowej USD/JPY w okresie 4 godzin. Jak można zauważyć, pierwsza świeca zamknęła się pod siecią rybacką a kolejna w zakresie sieci.

Rozpoczniemy transakcję na początku trzeciej świecy. Stop loss powinien zostać ustawiony 5 punktów poniżej najniższej wartości osiągniętej przez pierwszą świecę.

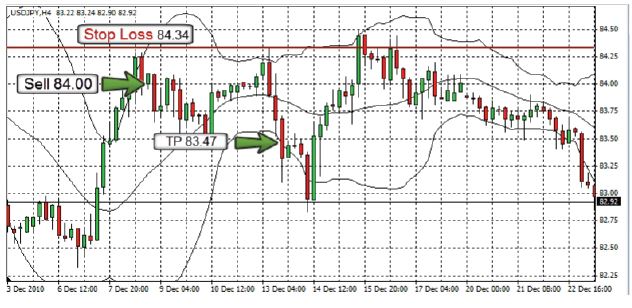

Przykład sprzedaży:

W tym przykładzie przyjrzymy się strategii w parze walutowej USD/JPY w okresie 4 godzin. Jak widać, pierwsza świeca zamknęła się pod siecią, natomiast druga zamknęła się w zakresie sieci.

Transakcję należy rozpocząć na początku trzeciej świecy. Stop loss powinien zostać ustawiony 5 punktów powyżej najwyższej wartości osiągniętej przez pierwszą świecę. Transakcję należy zakończyć po zarobieniu 100 punktów lub po dosięgnięciu drugiego końca linii – w zależności co nastąpi pierwsze. Jak widzimy, w tym przypadku, wartość dosięga drugiego końca linii.

W tym przypadku zarobilibyśmy 53 punkty w ciągu 3,5 dnia.

Uwaga. Prosimy pamiętać, że korzystanie z tych strategii nie gwarantuje zysków, ponieważ warunki na rynku mogą być inne i inwestowanie w walutę oznacza istotne ryzyko strat oraz może nie być odpowiednie dla wszystkich inwestorów.

Pamiętaj :

Po serii sukcesów – weź urlop.

Po serii porażek – zrób przerwę i zacznij się uczyć!

Bądź cierpliwy i pracuj na podstawie ustalonych planów.

Nie musisz inwestować codziennie – rynek nigdzie nie ucieknie.

Nie inwestuj niezgodnie z trendem – rozpoznaj trend i dołącz do niego.

Powszechny błąd, który należy podkreślić: nie zarabiaj małych kwot tracąc duże kwoty.

Nie pozwalaj, aby straty narastały. Korzystaj ze zlecenia Stop loss w każdej transakcji.

Nie „żeń się” z transakcją. Działaj szybko, aby zmienić kierunek, jeśli to przedstawia wykres.

Zaakceptuj stratne transakcje i wyciągaj z nich wnioski.

I przede wszystkimi:

Nie przejmuj się małymi stratami, ale ciesz się z wielkich zysków.

Glosariusz pojęć

A

Analiza Fundamentalna

Analiza danych ekonomicznych i politycznych w celu prognozowania zachowań rynków finansowych.

Analiza techniczna

W odróżnieniu od analizy fundamentalnej, cały proces oceny wysokości osiągniętych w przyszłości zysków z inwestycji w analizie technicznej przebiega w odmienny sposób. Metoda służy prognozowaniu zachowań rynku poprzez analizę takich danych jak:

wykresy, trendy cenowe i średnie, wolumen obrotów, itd.

Animator Rynku

Dealer, który regularnie sprzedaje i kupuje waluty po określonych cenach i jest gotowy do utworzenia dwustronnego rynku dla dowolnego instrumentu finansowego.

Aprecjacja

Aprecjacja waluty polega na wzroście ceny w odpowiedzi na popyt rynku; wzrost wartości aktywa.

Arbitraż

Wykorzystywanie różnicy cen na różnych rynkach poprzez kupno lub sprzedaż instrumentu i jednoczesne objęcie równej, przeciwnej pozycji na pokrewnym rynku, w celu uzyskania zysku z owych różnic cenowych.

AUD

Dolar Australijski.

B

Back Office (zaplecze)

Działy i procesy związane z rozliczaniem transakcji finansowych (np. pisemne potwierdzenia i rozliczenia handlu, prowadzenie rejestru).

Bank Centralny

Rządowa lub quasi-rządowa organizacja, która zarządza polityką pieniężną kraju oraz drukuję narodową walutę. Na przykład, bank centralny Stanów Zjednoczonych jest

Rezerwą Federalną, inne to m.in. ECB, BOE, BOJ.

Bilans Handlu

Zestawienie wartości importu i eksportu towarów w określonym czasie.

Bilans Płatności

Zestawienie obrotów pieniężnych między stronami.

Bilans Rachunku

Ilość pieniędzy na rachunku.

Broker

Osoba lub firma działająca, jako organ pośredniczący, zestawiający kupujących ze sprzedającymi, zazwyczaj za opłatę bądź prowizję. Natomiast “diler” inwestuje kapitał i przyjmuje jedną stronę pozycji, w nadziei na zyskanie różnicy (zysku) przez zamknięcie pozycji w dalszym handlu z inną stroną.

Buba

Bundesbank, Bank Centralny Niemiec.

Byk

Inwestor, który wierzy, że cena/rynek wzrośnie.

C

Cena Bid

Cena, jaką zaakceptuje kupujący, cena oferowana za walutę.

Cena dwukierunkowa

Kurs z podaniem zarówno ceny kupna, jak i sprzedaży dla transakcji Forex.

Chartist (Doradca Techniczny)

Osoba, która korzysta z wykresów i diagramów i interpretuje dane historyczne, aby znaleźć trendy i przewidywane przyszłe zmiany na rynku, również określana, jako Technical Trader (doradca techniczny).

D

Data Realizacji

Dzień, w którym zawierana jest transakcja.

Data Waluty

Termin rozliczenia transakcji walutowej między stronami, np. wymiana opłat. Dla transakcji walutowych spot data waluty zazwyczaj ma miejsce dwa dni po jej zawarciu. Zwana także datą dojrzałości.

Day Trading

Otwieranie i zamykanie jednej lub kilku pozycji w trakcie jednej sesji handlowej.

Dealer

Osoba lub firma, która działa, jako zleceniodawca lub odpowiednik transakcji. Zleceniodawcy zajmują jedną ze stron stanowiska, mając nadzieję zarobić na spreadach (różnicach cenowych), poprzez zamknięcie pozycji w dalszej transakcji z drugą stroną. Natomiast broker to osoba lub firma, która działa, jako pośrednik, łącząc kupujących i sprzedających za opłaty lub prowizje.

Deficyt

Ujemne saldo w handlu lub płatności.

Depozyt

Udzielanie i zaciąganie pożyczek pieniężnych. Stawka, za którą udzielane/zaciągane są pieniądze to stopa procentowania wkładów bankowych. Certyfikaty depozytowe (CD`S) są również instrumentami transakcyjnymi.

Depozyt Zabezpieczający

Wymagane środki deponowane przez klienta, jako zabezpieczenie pozycji.

Deprecjacja

Spadek wartości waluty z powodu czynników rynkowych.

Derywat

Umowa, której wartość uzależniona jest od zachowań wartości pokrewnych lub bazowych, terminowych lub innych fizycznych instrumentów. Opcja jest najczęściej spotykanym instrumentem pochodnym.

Dewaluacja

Zamierzona korekta, która polega na administracyjnym obniżeniu sztywnego kursu waluty, zwykle przez oficjalne ogłoszenie.

Dostawa

Faktyczna dostawa, gdzie obie strony przekazują sobie wzajemnie posiadane waluty, których dotyczyła transakcja.

Dźwignia finansowa

Stosunek kwoty, na jaką opiewa transakcja, do wymaganego depozytu.

E

ECB Europejski Bank Centralny

Bank Centralny Europejskiej Unii Walutowej.

End Of Day (Mark-to-Market)

Przedsiębiorcy rozliczają pozycje na dwa sposoby: albo poprzez stopniowy wzrost (accural) albo mark-to-market. System stopniowego wzrostu ma miejsce jedynie w wypadku przepływów środków pieniężnych; w związku z tym pokazuje tylko rzeczywiste zyski lub straty. Natomiast metoda markto- market to wycena wartości rynkowej tzw. trader’s book na koniec każdego dnia roboczego, na podstawie cen zamknięcia kursu giełdowego lub wskaźnika aktualizacji wyceny. Wszelkie zyski lub straty są księgowane i przedsiębiorca rozpocznie następny dzień od pozycji netto.

Euro

Waluta Europejskiej Unii Walutowej (EMU), która zastąpiła Europejskie Jednostki Walutowe (ECU).

F

Fed – Bank Rezerw Federalnych

Bank Centralny Stanów Zjednoczonych.

Flat (Square, Balanced)

Nie sprzedawać i nie kupować znaczy to samo, co być flat lub square (kwadrat). Posiada się rachunek flat, jeśli nie ma się pozycji, lub jeśli wszystkie pozycje wzajemnie się anulują.

FOMC – Federal Open Market Committee

Komitet pieniężny Rezerwy Federalnej.

Forex – Foreign Exchange

Równoczesna transakcja kupna waluty za inną w handlu pozagiełdowym (OTC).

Większość transakcji odbywa się na walutach kwotowanych wobec dolara.

Forward

Z góry określony kurs wymiany walut w transakcji z wyznaczoną datą realizacji, oparty na różnicy stóp procentowych pomiędzy tymi dwoma walutami.

FRA – Forward Rate Agreements

Operacja forward rate agreement (FRA) umożliwia pożyczanie w ustalonej stopie procentowej w danym okresie czasu w przyszłości.

Front i Back Office

Dwa działy banku, Back Office – zajmuje się dalszą „obróbką” zawartych transakcji rynku międzybankowego i klientowskiego, płatnościami i kontrolą. Dealerzy z działu handlu (Front – Office) nie mają dostępu do operacji przeprowadzanych przez backoffice i pracownicy back- officu nie mają prawa zawierania transakcji ani na rynku międzybankowym ani z klientami.

G

G5

Pięć najbardziej uprzemysłowionych krajów świata: Stany Zjednoczone, Niemcy, Japonia, Francja, Wielka Brytania.

G7

Siedem najbardziej uprzemysłowionych krajów świata: Stany Zjednoczone, Niemcy, Japonia, Francja, Wielka Brytania, Kanada, Włochy.

GTC – Good-Till-Cancelled Zlecenie ważne do odwołania

Zlecenie zakupu lub sprzedaży waluty po ustalonej cenie, ważne do momentu odwołania zamówienia przez klienta.

H

Hedge

Pozycja lub układ pozycji, które redukują ryzyko początkowej pozycji.

I

Inflacja

Stan gospodarki, w którym wzrasta poziom cen dóbr konsumpcyjnych, a tym samym zmniejsza się wartość waluty.

Interwencja

Akcja podjęta przez bank centralny w celu wpłynięcia na wartość jego waluty, polegająca na jego wejściu na rynek. Wspólna interwencja określa akcję podjętą przez kilka banków centralnych w celu kontroli kursów walut.

K

Kiwi

Dolar nowozelandzki.

Kontrahent

Uczestnik, bank lub klient, z którym dokonuje się transakcji finansowych.

Kontrakt Terminowy (Futures)

Umowa wymiany dobra lub instrumentu po konkretnej cenie w przyszłości. Podstawowa różnica między Future i Forward jest taka, że Futures są zazwyczaj przedmiotem obrotu wymiany (Exchange- Traded Contacts – ETC), w przeciwieństwie do Forwards, które uważane są, jako umowy pozagiełdowe (OTC). OTC to każdy kontrakt nieobracany na giełdzie.

Kurs Krzyżowy

Kurs wymiany dwóch walut. O kursie krzyżowym mówi się, że jest on niestandardowy w kraju, w którym para walutowa jest notowana. Na przykład w USA notowanie pary walutowej GBP / CHF, będzie uważane za kurs krzyżowy, podczas gdy w Wielkiej Brytanii i Szwajcarii jest to jedna z głównych par walutowych.

Kurs Najwyższy/Najniższy

Zazwyczaj najniższa i najwyższa cena danego instrumentu w ciągu bieżącego dnia handlu.

Kursy Międzybankowe

Kursy walut, według których duże banki międzynarodowe rozliczają wzajemne transakcje.

L

Libor – London InterBank Offered Rate

Londyńska międzybankowa stopa procentowa (LIBOR) to stopa używana przez duże międzynarodowe banki do pożyczania pieniędzy od innych banków.

Likwidacja

Zamykanie istniejącej pozycji poprzez otworzenie innej, aby ją zrównoważyć.

Linia Oporu

Termin używany w analizie technicznej, wskazujący określony poziom ceny, po której waluta nie będzie zdolna do przekroczenia powyższego progu. Powtarzający się wzór niemożności przekroczenia tego progu przez cenę zwykle jest przedstawiany za pomocą linii prostej.

Linia wsparcia

Technika wykorzystywana w analizie technicznej, która wskazuje określony pułap cen oraz limit, w którym dany kurs wymiany będzie się automatycznie korygował. Przeciwieństwo linii oporu.

Long

Zakup instrumentu o większej wartości niż jest sprzedawany, a więc wzrost jego wartości w przypadku wzrostu cen rynkowych.

Loonie

Dolar kanadyjski.

Lot

Miara wielkość transakcji. Wartość transakcji

zawsze odnosi się do liczby całkowitej.

N

Niedźwiedź

Inwestor, który wierzy, że cena/rynek będzie spadać.

Notowanie

Orientacyjna cena rynku; pokazuje najwyższą cenę kupna i/lub najniższą cenę sprzedaży, dostępną w danym momencie.

O

Obligacje

Obligacje są instrumentami zbywalnymi (zabezpieczeniami długów), emitowane przez pożyczającego w celu zwiększenia kapitału. Wypłacane są stałe lub obrotowe odsetki, zwane kuponem. Kiedy stopa procentowa spada, ceny obligacji wzrastają i vice versa.

Ochrona przed ryzykiem

Stosowanie analiz finansowych i technik transakcyjnych celem zebezpieczenia przed możliwym ryzykiem.

OCO – One Cancels the Other, Zlecenie anuluje zlecenie

Zlecenie likwidacji pozycji – wykonanie jednego zlecenia automatycznie likwiduje poprzednie.

Odkup

Ten typ transakcji obejmujący sprzedaż, a następnie odkupienie instrumentu w określonej dacie i cenie. Ma miejsce na krótkoterminowym rynku pieniężnym.

Opcje

Porozumienie, które pozwala jej posiadaczowi na kupno/sprzedaż aktywów, w określonej cenie, w określonym czasie. Dostępna są dwie opcje zwane – call i put; call to prawo kupna, put to prawo sprzedaży.

Open order, Zlecenie otwarte

Zlecenie, które zostanie wykonane, kiedy określony kurs zostanie osiągnięty. Zazwyczaj wiązane ze zleceniem Good-Till-Cancelled.

Order

Zlecenie kupna/sprzedaży w najlepszej cenie, dostępnej, gdy zlecenie osiągnie zamierzony cel na rynku.

Overnight Position

Pozycja pozostająca otwarta przez noc do kolejnego dnia sesyjnego.

P

Para Walutowa

Dwie waluty, które razem składają się na kurs wymiany walut. Na przykład EUR/USD).

PKB – Produkt Krajowy Brutto

Całkowita wartość krajowej produkcji, dochodu oraz wydatków, uzyskanych wewnątrz fizycznych granic danego państwa.

Płynność

Zdolność rynku do przyjęcia dużej transakcji z minimalnym bądź żadnym wpływem na stabilność cen.

PNB – Produkt Narodowy Brutto

Produkt Narodowy Brutto – Produkt Krajowy Brutto, plus dochód pochodzący z inwestycji lub pracy poza granicami państwa.

Początkowy Depozyt Zabezpieczający

Depozyt początkowy wymagany, jako zabezpieczenie przed zajęciem pozycji na rynku.

Potwierdzenie

Dokument wymieniany pomiędzy kontrahentami transakcji, która określa warunki wspomnianych transakcji.

Pozycja

Pozycja to przegląd transakcji wyrażony przez kupujących lub sprzedających. Może odnosić się do kwoty waluty posiadanej lub należącej do inwestora.

Pozycja Długa

Pozycja, która zyskuje na wartości w przypadku wzrostu cen na rynku. Gdy waluta bazowa w parze jest kupowana, o pozycji mówi się, że jest długa.

Pozycja Krótka

Pozycja inwestycyjna przynosząca dochody, kiedy ceny spadają. W przypadku, gdy waluta bazowa w parze jest sprzedawana, o pozycji mówi się, że jest krótka.

Pozycja otwarta

Aktywna transakcja z odpowiednimi niezrealizowanymi zyskami i startami (P&L), która nie została zrównoważona przez równą o przeciwnym kierunku transakcje.

Premia

Na rynkach walutowych, jest to ilość punktów dodawana do ceny spot w celu ustalenia cen transakcji terminowych forwad lub futures.

Prowizja

Opłata transakcyjna pobierana przez brokera forex lub dom maklerski.

Punkt Bazowy – Pip

Jedna setna procentu. W terminologii rynku kapitałowego najmniejsza jednostka zmiany kursu walutowego. Jeden punkt bazowy to 0,0001 (w przypadku par takich jak EUR/USD, GBD/ USD, USD/CHF) lub,01 (USD/JPY).

Punkty Terminowe

Punkty forward (pip) są dodawane do lub odejmowane od obecnego kursu by otrzymać stopę forward.

R

Rachunek

Zapis wszystkich transakcji.

Rolowanie

Proces, w którym uregulowanie transakcji jest odroczone do kolejnej daty płatności. Koszt tego procesu ustalany jest na podstawie różnicy oprocentowania dwóch walut.

Rozliczenie

Proces, poprzez który transakcja jest zaksięgowywana przez kontrahentów transakcji. Rozliczanie transakcji walutowych może lub nie wiązać się z faktyczną, fizyczną wymianą jednej waluty na drugą.

Rynek Byka

Rynek wyróżniający się wydłużonym okresem wzrastania cen. (Przeciwieństwo rynku niedźwiedzia).

Ryzyko Walutowe

Ryzyko ponoszenia strat wynikających z niekorzystnych zmian kursów wymiany.

S

Short

Wybranie opcji „krótko” oznacza sprzedaż instrumentu bez faktycznego posiadania go, a także utrzymywanie krótkiej pozycji w oczekiwaniu, że cena spadnie, więc możliwe będzie wykupienie instrumentu w przyszłości z zyskiem.

Spot

Transakcja jest natychmiastowa, jednak przepływ funduszy następuje zazwyczaj w ciągu dwóch dni roboczych po jej zawarciu.

Spot Price, Cena Spot

Aktualna cena rynkowa. Rozliczenie transakcji spot zwykle następuje w ciągu dwóch dni roboczych.

Spread

Różnica pomiędzy ceną kupna a ceną sprzedaży; miernik płynności rynku. Zazwyczaj im niższy jest spread, tym wyższa jest płynność.

Stały kurs walutowy – kurs reprezentatywny

Oficjalny kurs wymiany walut ustalony przez władze monetarne dla jednej lub więcej walut. W praktyce, nawet stałe kursy wymiany walut podlegają wahaniom między górnym, a dolnym zakresem, doprowadzając do interwencji.

Swap

Swap waluty to jednoczesne kupno i sprzedaż tej samej ilości danej waluty w oparciu o przyszły kurs wymiany.

Swap Stopy Procentowej

Kontrakt wymiany płatności odsetkowych o różnych strumieniach płatności. Transakcja zazwyczaj wymienia dwie równoległe pożyczki: jedną stałą i jedną zmienną.

T

Tick

Minimalna zmiana kursu w górę lub dół.

Tomorrow Next (Tom/Next)

Równoczesny zakup i sprzedaż waluty z dostawą w dniu następnym.

U

Umowa

Standardowa jednostka transakcyjna.

US Prime Rate

Stopa procentowa kredytów oferowana przez banki amerykańskie ich kluczowym klientom.

W

Waluta

Każda forma pieniędzy wydanych przez rząd lub bank centralny i używanych, jako podstawa oraz prawny środek płatniczy w handlu.

Waluta Bazowa

Waluta, w której inwestor lub wystawca prowadzi swoją księgowość; waluta, względem, której podawane są ceny innych walut. Na rynku Forex zazwyczaj dolar Amerykański uznawany jest za walutę “bazową” dla podawanych cen, a więc ceny są wyrażone, jako jednostka $1 USD na inną walutę podaną w parzę.

Wolumen

Liczba lub wartość otwartych kontraktów w danym okresie czasu.

Wskaźnik

Cena jednej waluty wyrażona w drugiej.

Wskaźniki wyprzedzające

To wskaźniki, których wskazania zmieniają się przed zmianami ekonomicznymi (np. bezrobocie, wskaźnik cen towarów i usług, indeks cen dóbr produkcyjnych, sprzedaż detaliczna, dochód od osób fizycznych, stawka podstawowa, stopa dyskontowa oraz stopa procentowa na rynku rezerw banków komercyjnych).

Wyczyszczenie

Proces rozliczania transakcji.

Wykres Słupkowy

Typ wykresu, który składa się z czterech istotnych punktów: wysokich i niskich cen, które tworzą pionowy słupek, ceny otwarcia, oznaczonej małą poziomą linią na lewo od słupka oraz ceny zamknięcia, która oznaczona jest małą poziomą linią na prawo od słupka.

Wykres Świeczkowy

Wykres, który wskazuje zakres obrotu na dzień, jak również ceny otwarcia i zamknięcia. Jeśli cena otwarcia jest wyższa niż cena zamknięcia, to prostokąt pomiędzy ceną otwarcia i zamknięcia będzie zacieniony. Jeżeli cena zamknięcia jest wyższa niż cena otwarcia, to obszar wykresu nie będzie zacieniony.

Z