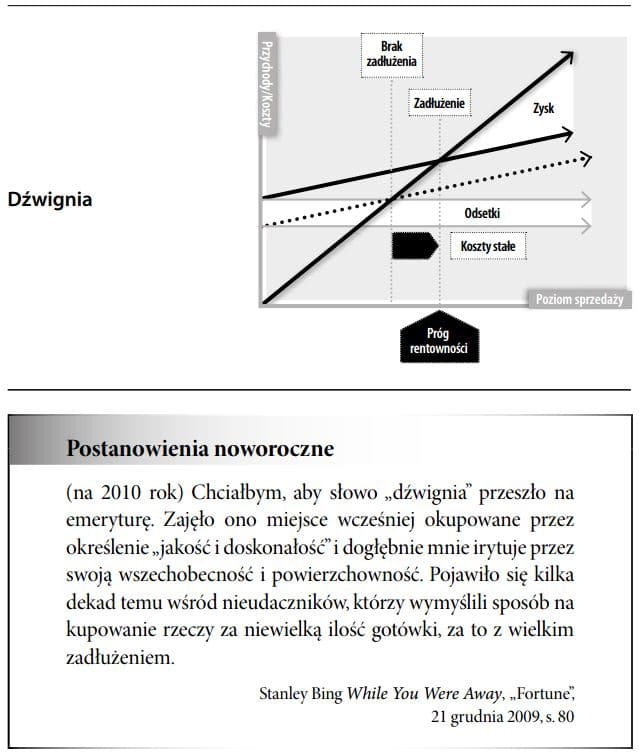

Wartość kosztów stałych związanych z prowadzoną działalnością gospodarczą. Na dźwignię składają się dwa elementy: dźwignia operacyjna i dźwignia finansowa. Oba te składniki są źródłem kosztów stałych, które muszą zostać pokryte z przychodów, po odjęciu kosztów zmiennych. Bez dźwigni firma osiąga zysk przy każdej wielkości sprzedaży, o ile tylko przychody pokrywają koszty zmienne. Natomiast dźwignia wymaga osiągnięcia progu rentowności.

Przy wykorzystaniu dźwigni konieczne jest osiągnięcie określonego minimum lub przekroczenia progu rentowności sprzedaży. Dźwignia powiększa zyski akcjonariuszy, ale powoduje również większą wrażliwość zysku netto na wahania wielkości sprzedaży – może więc narazić przedsiębiorstwo na straty, jeżeli wynik na sprzedaży jest poniżej progu rentowności. Ze względu na to ryzyko, z dźwigni należy korzystać z odpowiednią rozwagą. W związku z tym, dźwignia operacyjna staje się funkcją technologii wykorzystanej w procesie produkcyjnym i mniej uznaniowa, jeśli firmy chcą być efektywne. Jednakże poziom dźwigni finansowej jest raczej kwestią indywidualnych decyzji. Większość firm korzysta z długu w swojej strukturze kapitałowej. Gdy poziom długu osiąga wyjątkowo duże rozmiary, termin „dźwignia” – podobnie jak określenie „firma posługuje się dźwignią w celu zapewnienia zwrotów swoim akcjonariuszom” – może także wskazywać na bardzo wysokie i niebezpieczne uzależnienie od finansowania się długiem. Patrz efekt dźwigni i optymalna relacja ryzyka i dochodu.

Dźwignia w finansach

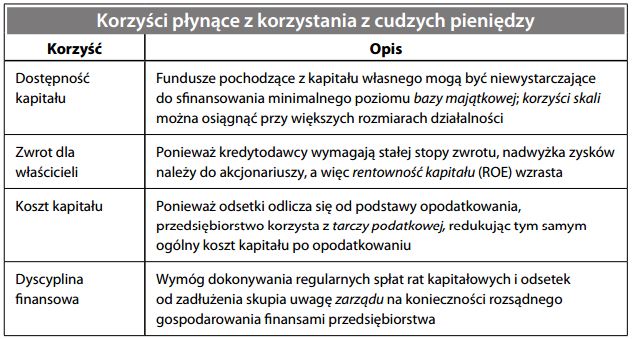

Korzystanie z długu, jako składnika struktury kapitałowej, w celu finansowania aktywów przedsiębiorstwa. Dźwignia znajduje szerokie wykorzystanie w działalności gospodarczej ze względu na szereg związanych z nią korzyści:

Korzystanie z zadłużenia ma jednak swoją cenę: powiększa ryzyko niedotrzymania zobowiązań, co z kolei prowadzić może do likwidacji (upadłości) przedsiębiorstwa, bądź zastosowania przez kredytodawców bardziej restrykcyjnych warunków kredytowania i wyższych odsetek. Korzystanie z dźwigni finansowej jest decyzją z zakresu zarządzania finansami, polegającą na ustaleniu takiego poziomu zadłużenia, przy którym relacja ryzyka i dochodu będzie optymalna. Decyzja ta stanowi kompromis między standardami kredytowymi kredytodawcy, a tolerancją ryzyka kredytobiorcy. Ogólnie rzecz biorąc, im mniejsze ryzyko, tym bardziej można się zadłużyć Klasycznym tego przykładem może być przedsiębiorstwo użyteczności publicznej, działają- ce na rynku monopolu regulowanego, posiadające zagwarantowany poziom sprzedaży i mogące agresywnie się zadłużyć przy umiarkowanym poziomie ryzyka.

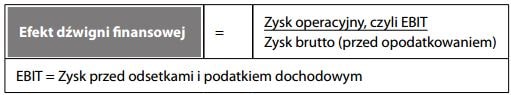

Efekt dźwigni finansowej

Miara wpływu dźwigni finansowej na zysk netto, w zależności od wahań poziomu sprzedaży. Efekt dźwigni finansowej wyrażony jest następującym równaniem: