Sposoby ustawienia zlecenia stop loss i realizacji straty budzą bardzo wiele kontrowersji. W tej dziedzinie pomyłka kosztuje bardzo wiele, a czasem nawet cały depozyt. Dlatego też jest to jedna z podstawowych kwestii, z którymi trader powinien się uporać już na samym początku. Już na starcie naszej przygody ze stratami odkryjemy dwa duże problemy:

1. Straty oddziałują bardzo mocno na naszą psychikę rozbudzając trudne do opanowania emocje. Pozycja ‘poza pieniądzem’ jest dla tradera bardzo dużym wyzwaniem, a jej następstwa mogą rozciągać się również na transakcje przyszłe za co odpowiada wyprowadzona z równowagi psychika tradera.

2. Fakt, że nie ma jednej słusznej drogi prowadzenia stratnej transakcji bardzo utrudnia znalezienie ‘właściwego’ modelu postępowania ze stratnymi transakcjami.

Powyższe powody sprawiają, że temat strat jest niezmiernie trudny i potrafi ciągnąć się za osobami próbującymi tradingu przez długi czas – często wręcz do nieszczęśliwego końca. Naczelną zasadą zyskownego tradingu, jak się powszechnie uważa, jest ograniczanie (“cięcie”) strat. Jest to faktycznie reguła, od której być może są wyjątki, i dlatego nie będziemy tutaj wdawać się w rozważania nad jej zasadnością, a przejdziemy do zastanowienia się nad sposobami jej realizacji w tradingu. Również nie zamierzamy omawiać tutaj zasadności bądź jej braku, jak chodzi o używanie zleceń obronnych w ogóle. Poniżej proponujemy kilka rozwiązań wraz z wadami i zaletami tak, abyście Państwo mogli rozważyć, który sposób “cięcia strat” będzie dla Was najodpowiedniejszy.

Jak chodzi o stosowanie zleceń obronnych, to kluczowe będzie dla nas to, aby zlecenie było jednocześnie blisko ceny wykonania naszego kontraktu (ograniczenie potencjalnej straty) i na tyle daleko ceny rynkowej, aby akcja do niego nie dotarła.

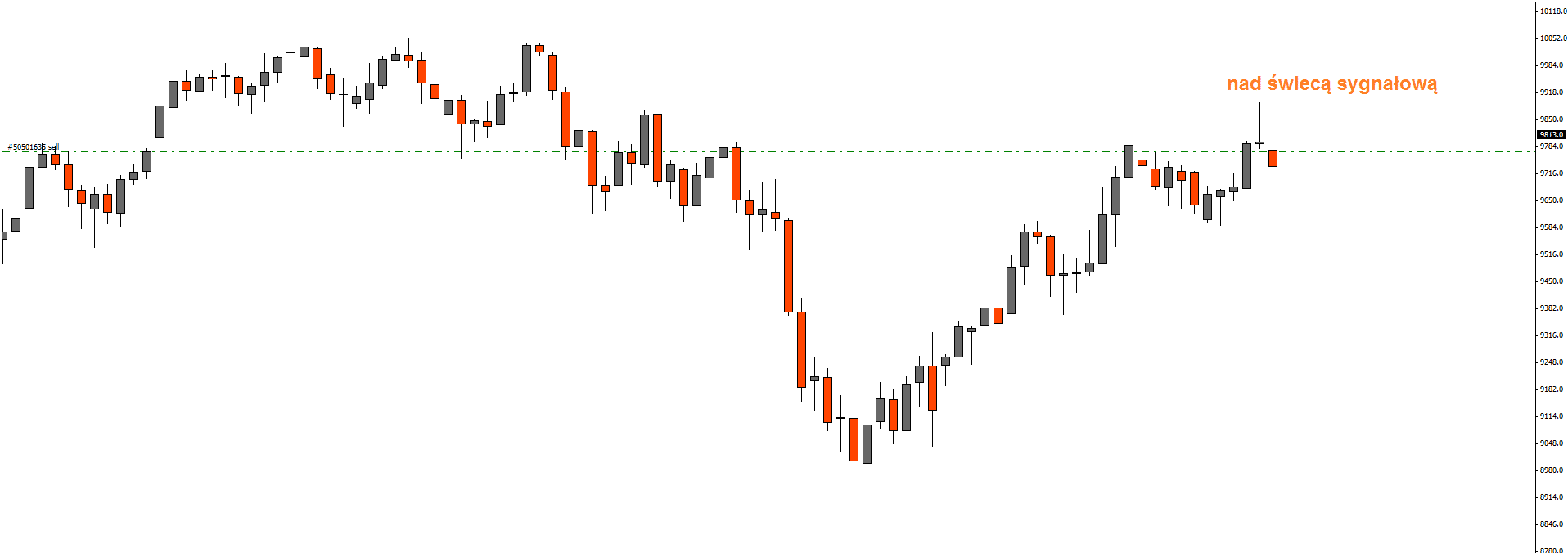

- Stop loss ustawiany za świecą lub formacją będącą sygnałem otwarcia pozycji. W tym przypadku, kiedy przy wykorzystaniu Price Action lub technik AT otrzymujemy odpowiedni sygnał zawarcia transakcji, Stop Loss możemy ustawić po przeciwnej stronie formacji zwiastującej ruch na rynku. Jeśli handlujemy z założeniem, że objęcie bessy sugeruje zwycięstwo podaży i rychłe spadki, to rozsądnie będzie ustawić Stop loss kilka punktów/pipsów powyżej tej formacji – popyt musiałby zanegować ten sygnał, by trafić w nasze zlecenie.

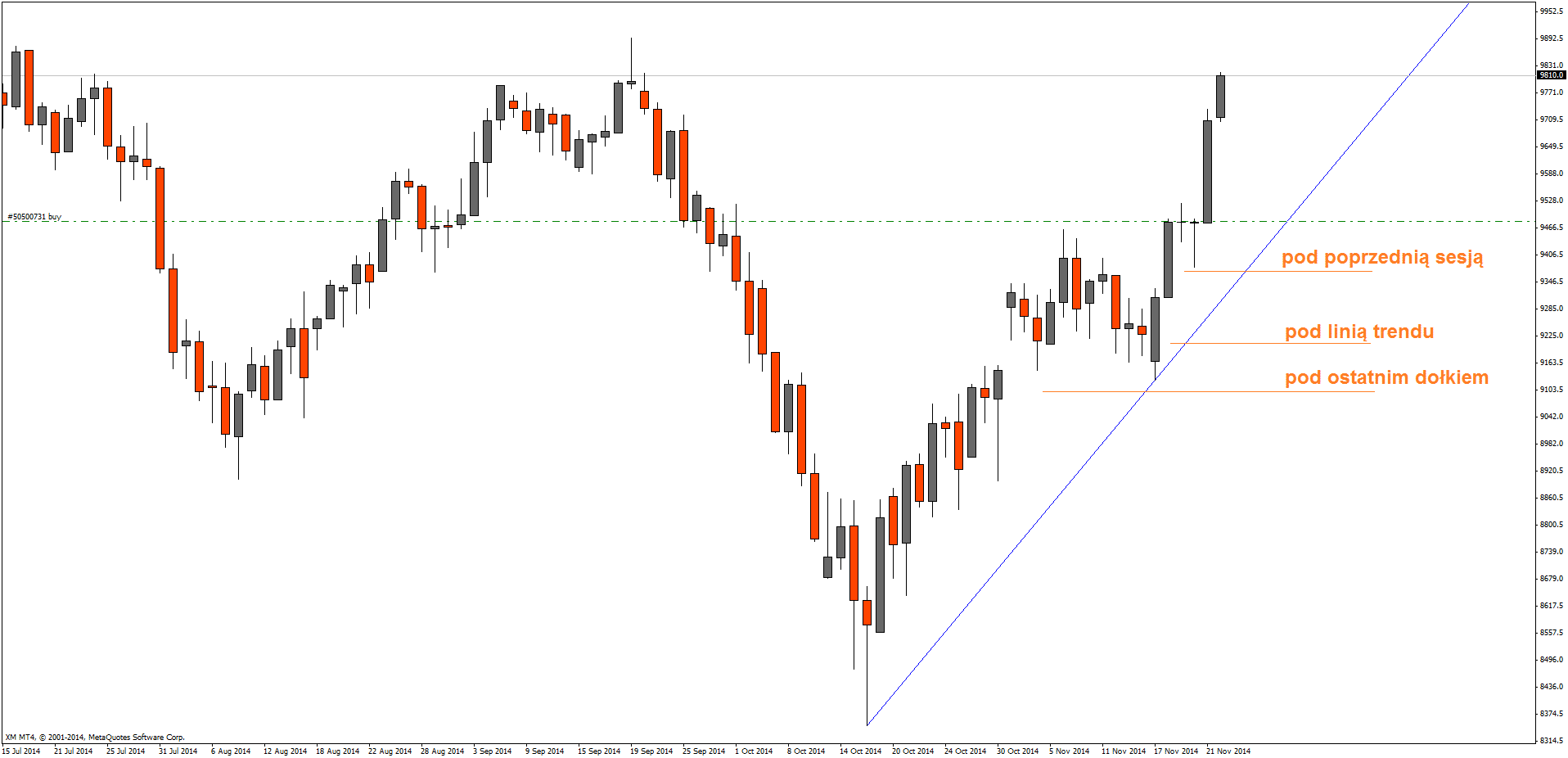

- Stop loss za ostatnim minimum/maximum sprawdza się szczególnie dobrze w silnych trendach, które z reguły tworzą kolejne ekstrema wyżej (w trendzie wzrostowym) lub niżej (w trendzie spadkowym). W takim miejscu nasz Stop loss jest względnie bezpieczny, jednak wadą takiego podejścia będzie odległość od ceny wykonania naszego kontraktu, które może wynosić nawet długość całego impulsu w trendzie. Aby rozwiązać ten problem często stosuje się stop loss na mniejszej fali wchodzącej w skład dużego trendu – metodę tę opiszemy w jednym z kolejnych artykułów.

- Stop loss za ekstremum poprzedniej sesji może być dobrym pomysłem kiedy znajdujemy się w średnioterminowym trendzie i wychodzimy z założenia, że aby dominujący kierunek został utrzymany, minimum sesji (w trendzie wzrostowym) albo maksimum (w trendzie spadkowym) powinno zostać utrzymane. Wadą takiego rozwiązania jest fakt, że ciężko będzie nam osiągnąć wysoki stosunek zysku do ryzyka, szczególnie w przypadku, kiedy poprzednia sesja była bardzo zmienna. Z kolei spokojna sesja może być niewystarczającym wsparciem dla akcji cenowej w kolejnych dniach.

- Stop loss za linią trendu lub średnią, jeśli stosujemy te narzędzia do określenia ceny oraz dynamiki trendu na wykresie, możemy również posłużyć się nimi przy wyznaczaniu poziomu straty, przy którym dalsze utrzymywanie pozycji nie będzie miało sensu. Zaletą tej metody będzie uzależnienie naszego pozostawania w pozycji od utrzymania przez rynek momentum, a także mniejszy SL względem metody opartej o poprzednie ekstremum. Wadą takiego rozwiązania jest natomiast to, że przebicie przez cenę linii trendu czy średniej nie jest automatycznie równoznaczne ze zmianą trendu. Spadek momentum może być jedynie chwilowy i może się okazać, że cena wróci do trendu w późniejszym czasie, ale już bez naszego udziału.

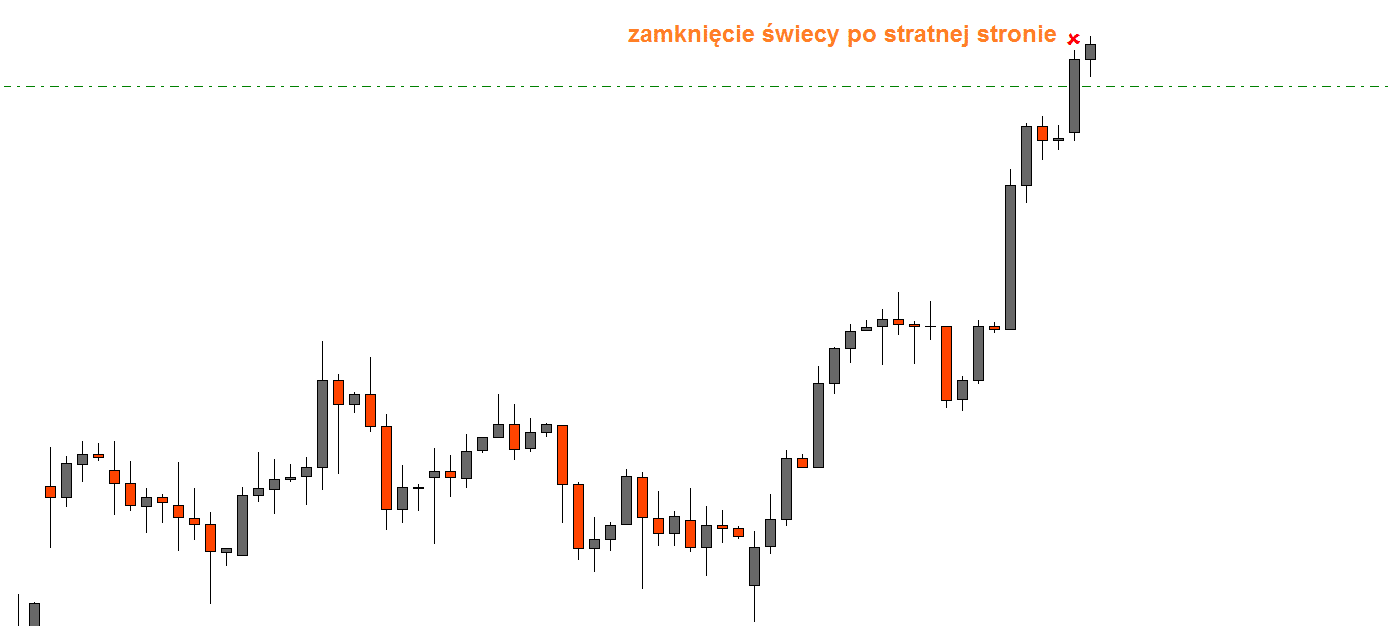

- Stop loss po zamknięciu świecy/sesji jest rzadko używany i polega na tym, że zamykamy transakcję dopiero wtedy, kiedy któraś z kolejnych świec lub cała sesja, zamknie nas po niewłaściwej stronie rynku. Jest to sygnał, że cena nie poszła od razu po naszej myśli i prawdopodobieństwo zakończenia transakcji z sukcesem maleje znacząco. Zaletą takiego rozwiązania będzie to, że często znacząco ograniczymy nasze straty. Wadą z kolei będą wszystkie te sytuacje, kiedy akcja cenowa zdołałaby się jeszcze odwrócić na naszą korzyść mimo chwilowego postoju po ciemnej stronie naszej pozycji. Inna negatywna strona takiego rozwiązania, to nasza psychika, która wielokrotnie utrudni decyzję o zamknięciu pozycji. Również brak prądu, awaria internetu, czy nasza nieobecność przy terminalu handlowym uniemożliwi zamknięcie takiej transakcji manualnie. Dlatego też zalecamy używać równolegle oddalonego nieco automatycznego zlecenia stop-loss, które w razie niemożności manualnej ingerencji w pozycję ochroni nasz kapitał przed niespodziewanym ruchem rynku.

- Stop Loss mentalny, czyli w praktyce brak zlecenia obronnego w platformie i mocne postanowienie inwestora, że zamknie pozycję kiedy sprawy przybiorą tak niekorzystny obrót, że inwestor przestaje wierzyć w możliwość odzyskania straconych pieniędzy. W praktyce jest to źródło licznych problemów z prowadzeniem pozycji i nierzadko bankructwa. Zdecydowanie odradzamy tę formę obrony zlecenia.