Jak często widziałeś sygnał lub potencjalny setup na rynku, ale z jakiegoś powodu nie wykorzystałeś tej okazji, tylko po to, by wstać następnego dnia i zorientować się, że cena gwałtownie poszła do góry, ale ty nie jesteś na rynku? To zdarza się czasem wszystkim z nas i wiem, że – delikatnie to ujmując – jest to bardzo frustrujące. Ale co, jeśli powiedziałbym ci, że często istnieje możliwość wykorzystania drugiej szansy, by wejść w transakcję, którą początkowo przegapiłeś?

Dzisiejszy artykuł ma pokazać ci, jak wejść i poruszać się na rynku, kiedy na początku przeoczyłeś dobrą okazję. Jednak nie powinieneś „uganiać się” za rynkiem, więc musisz się nauczyć, jak robić to tak, by nadal mieć optymalny stosunek ryzyka do zysku. Oto kilka technik, które wykorzystuję w przypadku okazji, które na początku przegapiłem…

Sygnał jest poprawny, do czasu, aż przestanie taki być…

Ważne by zrozumieć koncepcję, że sygnały Price Action obowiązują aż do czasu, kiedy zostaną zanegowane, trend na rynku trwa do czasu, aż zmienią się warunki, co oznacza, że kiedy siły na wykresie się zmienią, to zneutralizują poprzedni sygnał, który powstał. Ale zanim te siły się zmienią i zneutralizują sygnał albo trend, to ten sygnał lub trend jest ciągle poprawny i można go zagrać.

Chcę pokazać ci, jak wejść, gdy początkowy sygnał jest nadal aktywny, bo czasami dostajemy drugą szansę, którą możemy wykorzystać. A więc następnym razem, kiedy zobaczysz przegapiony sygnał, nie panikuj, wróć i ponownie przeczytaj ten artykuł, który możesz traktować jako poradnik, co robić, kiedy przeoczyłeś dobry sygnał.

Jak odnaleźć szansę na ponowne wejście na rynek:

1. Pierwszy przykład, który chcę omówić, to sygnał PA, który się pojawił, a ty go przegapiłeś. Spójrz na sygnał pin bar i załóż, że zaczął się ruch, w którym nie uczestniczyłeś od razu po zamknięciu tej świecy, spójrz na niego i po prostu uświadom sobie, że go przegapiłeś. To o wiele lepsza opcja niż wskakiwanie za późno i uganianie się za rynkiem albo niewykorzystanie tego sygnału w ogóle…

Czekaj na pullback albo powrót do średniej ruchomej lub horyzontalnego wsparcia czy oporu, a potem wejdź w tej okolicy. Jeśli widzimy byczy pin bar, to tak długo, jak cena znajduje się powyżej zamknięcia pina, to jest on cały czas poprawny i póki rynek nie cofnie się w kierunku tego sygnału, to może on być rozumiany jako potencjalna okazja do wejścia. Szukamy przede wszystkim cofnięć do poziomów takich jak średnie kroczące lub poziom wsparcia w przypadku byczego pin bara

Spójrzmy na przykład…

2. Następny przykład podążania za ceną, kiedy z początku zlekceważyłeś sygnał, to ruchy, które powstają na ważnych poziomach wsparcia czy oporu. Jeśli rynek posiada takie poziomy i zaczyna się od nich odbijać, a ty przegapiłeś pierwszy ruch w górę, to nie martw się, rynek wykona pullback, użyj go do wejścia, najlepiej z sygnałem, ale nie zawsze musi on wystąpić – przeczytaj mój artykuł o wejściach na ślepo, by dowiedzieć się więcej. Silny trend, który powstał w pobliżu kluczowego poziomu jest nadal obecny, zanim cena nie zamknie się po drugiej stronie tego poziomu.

Popatrz na przykład…

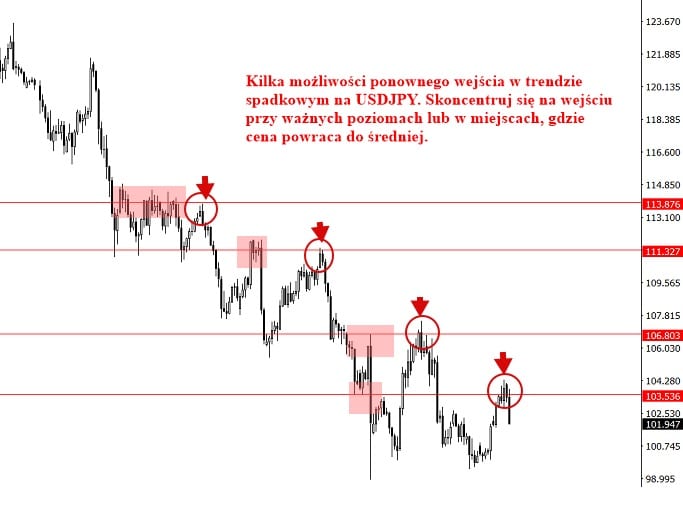

3. Ostatnim i prawdopodobnie nie tak rozpowszechnionym schematem jest to, że trend mógł już wcześniej obowiązywać tygodniami albo nawet miesiącami, przed tym, zanim spojrzałeś na wykres.

Istnieje wiele sposobów, by wtedy wejść, ale idea polega na tym, że jeśli trend wygląda na naprawdę oczywisty oraz długotrwały, który powraca do krótkoterminowej średniej kroczącej i za każdym razem się odbija i/lub cena ustanowia cora to nowe szczyty lub dołki, to ruch w kierunku oporu jest jasny. Pewnie znasz trendy, o których piszę, to te, na które patrzysz i myślisz „Przegapiłem je”, które się utrzymują i podążają dalej bez ciebie.

Idea ponownego wejścia polega na czekaniu na pullback do średniej kroczącej lub do krótkoterminowego poziomu, przewidywany jest nagły skok powyżej. Możesz wtedy zobaczyć sygnał na ważnym poziomie, ale nie zawsze tak będzie.

Popatrz na przykład, który to ilustruje…

Ważną rzeczą, o której możesz myśleć, jest to, jak definiuję mój stosunek ryzyka do zysku w tych technikach drugiej szansy? To może nie być tak proste, jak przy wejściu od razu po pojawieniu się sygnału początkowego, dobrym pomysłem może być odniesienie się do wskaźnika ATR, SL powinien być powyżej lub poniżej najbliższego logicznego poziomu wyznaczanego przez średnią ruchomą lub drugi sygnał. To może wymagać trochę wyczucia, ale jest to cena, którą płacisz za bycie na rynku pod wpływem sygnału, jeśli go przegapiłeś, w końcu wtedy lepiej być na rynku niż nie. Ustawienie SL w wejściach drugiej szansy może być odrobinę bardziej intuicyjne niż początkowy stosunek ryzyka do zysku, który miałbyś za pierwszym wejściem, musisz jak najlepiej zapoznać się z sygnałem, który widzisz i znaleźć logiczny poziom czy sygnał, by umieścić stop loss za nim. Po to, by zabezpieczyć się przed stratą, posłuż się wskaźnikiem ATR, by zaplanować odległość stop lossa.

Zakończenie

Mam nadzieję, że ta lekcja rzuciła trochę światła na to, jak możesz podpiąć się pod duży trend, kiedy przegapiłeś jego rozpoczęcie. Kiedy przeoczyłeś dobry setup, to nie panikuj i nie wskakuj od razu po gorszej cenie. Zamiast tego zachowaj spokój, bądź cierpliwy i czekaj na jedną z możliwości ponownego wejścia, które pokazałem w tym artykule, bo często one powstaną. Zapamiętaj te techniki i powracaj do tego artykułu, jesli chcesz odświeżyć wiedzę.