Premia za ryzyko jest to dodatkowa stopa dochodu, której żądają inwestorzy lub kredytodawcy jako rekompensaty za ponoszenie dodatkowego ryzyka w porównaniu do zysków możliwych do osiągnięcia przy bezpieczniejszej alternatywie inwestycyjnej. Jeśli więc „bezpieczna” stopa dochodu (zazwyczaj zakłada się, że chodzi tu o długoterminową stopę dochodu z obligacji skarbowych) wynosi np. 5%, to rozsądni inwestorzy potrzebowaliby około 10% premii lub 15% stopy dochodu, aby inwestować.

Suma premii za ryzyko oparta jest na optymalnej relacji ryzyka i dochodu kalkulowanej przez inwestora, gdy zadaje on sobie pytanie:

- „Jak duże jest ryzyko i jak dużej potrzebuję rekompensaty, by je zaakceptować?”.

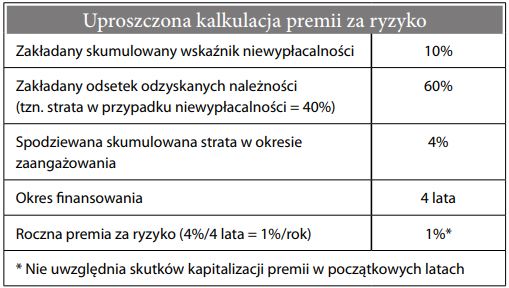

Dla kredytodawców premia za ryzyko odzwierciedla ich zaufanie do trafności prognoz spłat w kontekście prawdopodobieństwa niewypłacalności dłużnika, odsetka odzyskanych należności i czasu do zapadalności (zob. poniższą kalkulację). Dlatego roczne premie za ryzyko trzeba gromadzić w funduszu przeznaczonym na pokrycie spodziewanych strat. W przypadku akcji w obrocie giełdowym ryzyko odzwierciedla chwiejność zysków firmy i samego rynku. Premie za ryzyko pojawiają się z powodu niepewności co do przyszłych przepływów pieniężnych. Gdyby ilość gotówki otrzymywanej od dziś do dnia Sądu Ostatecznego była znana z wyprzedzeniem, nie byłoby konieczności wprowadzania premii za ryzyko. Według zasad wyceny aktywów finansowych obliczana jest wartość bieżąca netto przy stopie dyskontowej, zgodnej z obowiązującymi na rynku stopami procentowymi.