Leasing, rozliczanie w rachunkowości

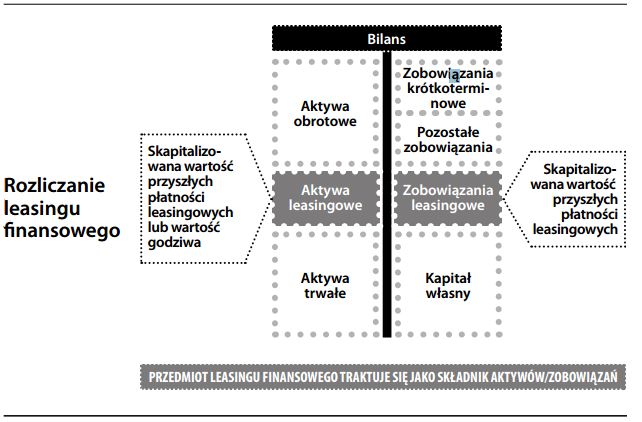

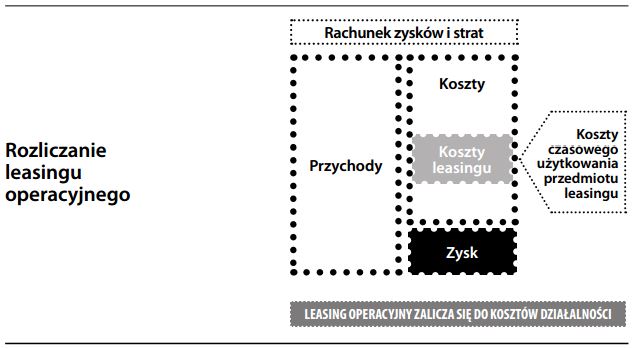

Leasing jest umową, na mocy której właściciel składnika aktywów („leasingodawca”) przekazuje użytkownikowi („leasingobiorcy”) prawo do posiadania i wykorzystywania danego składnika aktywów przez określony czas i za określoną cenę. Jeżeli czas ten jest stosunkowo krótki (w porównaniu z ekonomicznym okresem użytkowania danego składnika aktywów), umowa jest równoznaczna z umową dzierżawy i w rachunkowości określa się ją mianem „leasingu operacyjnego”. Jeżeli jednak okres trwania umowy jest zbliżony do ekonomicznego okresu użytkowania składnika aktywów, a warunki umowy przyznają leasingobiorcy prawa zbliżone do praw własności, umowę taką traktuje się w rachunkowości jako formę finansowania aktywów i określa mianem leasingu „kapitałowego” (w USA) lub „finansowego” (w terminologii MSR). Leasing operacyjny, jako prosta umowa odpłatnego użytkowania, jest stosunkowo mało kontrowersyjny. W rachunkowości rozlicza się go następująco: u leasingobiorcy – Debet na koncie „koszty leasingu” w rachunku zysków i strat, i Credit na koncie środków pieniężnych w bilansie; u leasingodawcy – Debet na koncie środków pieniężnych i Credit na koncie „przychody z tytułu leasingu”. W przypadku zmiany harmonogramu spłat (np. z racji zawieszenia wpłat na pewien okres), koszt leasingu powinno się wykazywać na zasadzie liniowej, z odnotowaniem w bilansie zobowiązania odroczonego. Zobowiązania z tytułu leasingu muszą ponadto być ujawniane w informacji dodatkowej do sprawozdania finansowego. Leasing finansowy przedstawia więcej problemów, ponieważ rachunkowość musi odwołać się do zasady nadrzędności treści ekonomicznej nad formą prawną, uznając w bilansie istnienie składnika aktywów i związanego z nim zobowiązania (mimo iż z punktu widzenia prawa właścicielem przedmiotu leasingu jest leasingodawca). Międzynarodowe Standardy Rachunkowości określają kryteria definiujące leasing jako finansowy w oparciu o to, kto faktycznie czerpie korzyści i ponosi ryzyko wynikające z posiadania przedmiotu leasingu. Przedmiot ten ujmowany jest w bilansie albo według wartości godziwej nie przekraczającej wartości bieżącej minimalnych przyszłych płatności leasingowych. Następnie jest amortyzowany na zasadach normalnie stosowanych w przedsiębiorstwie dla aktywów tej kategorii. Po stronie zobowiązań, wartość bieżącą płatności leasingowych kapitalizuje się w zobowiązaniach długoterminowych jako „zobowiązanie leasingowe”. W miarę upływu czasu, płatności na rzecz leasingodawcy są rozdzielane na koszty odsetek związanych ze zobowiązaniem i zmniejszenie niespłaconego zobowiązania leasingowego, przy zastosowaniu efektywnej stopy procentowej (patrz umorzenie dyskonta/ premii od zadłużenia długoterminowego).

Rachunkowość leasingodawcy powinna być odbiciem rachunkowości leasingobiorcy. W przypadku leasingu finansowego, przychody leasingodawcy pochodzą ze sprzedaży składnika aktywów. Uznawanie przychodu (ze sprzedaży przedmiotu leasingu lub z tytułu działalności finansowej) uzależnione jest od klasyfikacji leasingu (czy jest to leasing równoważny sprzedaży, bezpośredniemu finansowaniu, czy tzw. leasing lewarowy). Rozliczanie leasingu finansowego w rachunkowości bywa bardzo złożone, bo sama transakcja często obliczona jest na uzyskanie skomplikowanych celów w zakresie finansowania i opodatkowania. Szczególnie trudne są zagadnienia takie jak opcja okazyjnego zakupu, warunkowe płatności leasingowe, transakcje sprzedaży i ponownego oddania w leasing, czy umowy sub-leasingu. Powyższy opis podsumowuje jedynie zasadnicze cechy większości umów leasingowych. Patrz również finansowanie leasingiem.