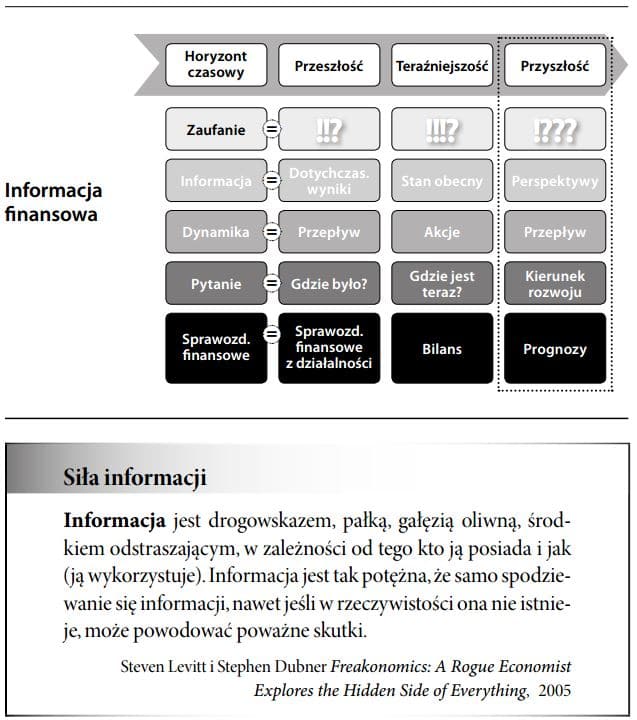

Informacja finansowa

Wgląd w rzeczywistość finansową, którą można ujawnić dzięki studiowaniu raportów finansowych. Żeby zaklasyfikować coś jako „informację”, a nie tylko zwykłe „dane” – użytkownicy zewnętrzni muszą umieć zredukować niepewność i mieć lepsze pole do podejmowania decyzji. Bowiem naprawdę wartościowa informacja rzuca światło na przyszłość. Przydatność raportów przygotowywanych w oparciu o dane historyczne musi opierać się na wyciąganiu wniosków. Dotychczasowy przebieg działalności będzie wskazywał kierunek przedsiębiorstwa w przyszłości.

Informacja finansowa i operacyjna

Informacja finansowa i operacyjna spółki dostarczona inwestorom w celu uzupełnienia i wzbogacenia treści statutowych sprawozdań. Może zawierać takie informacje, jak techniczne dane na temat produktów i innowacji, informacje prasowe, raporty badawcze analityków, opracowania ekonomiczne. Zob. także Ujawnienie wybranych informacji analitykom giełdowym.

Informacja o spodziewanej korekcie zysku

Publiczne ogłoszenie, że jeszcze nie opublikowana kwota zysku w sposób istotny różni się od oczekiwań rynkowych. Zgodnie z zasadą ostrożnej wyceny, informacja taka zazwyczaj powiadamia inwestorów, że wyniki finansowe są niższe od spodziewanych. Informacje o spodziewanych zyskach podawane są do wiadomości z następujących powodów:

- organy regulujące rynek, takie jak Komisja Papierów Wartościowych i Giełd (SEC) w USA, KNF w Polsce wymagają ujawniania takich faktów w celu ograniczenia zmienności na rynku giełdowym, a także by zapobiec nadużyciom ze strony osób mających dostęp do wewnętrznych informacji;

- aby utrzymać dobre relacje z akcjonariuszami nie należy sprawiać im przykrych niespodzianek.

Informacje dla analityków (giełda)

Spotykana na rynku giełdowym praktyka, polegająca na dobrowolnym udostępnianiu wewnętrznych informacji wpływowym inwestorom takim jak inwestorzy instytucjonalni lub wybranym analitykom. Informacje te są często przekazywane w trakcie wyjazdowych prezentacji dla inwestorów, na telekonferencjach lub w komunikatach prasowych z embargo (przekazywanych wcze- śniej niż data dopuszczenia do opublikowania). Ich wartość znajduje często potwierdzenie w zwiększeniu obrotu przedmiotowymi akcjami. Bardziej szkodliwym nadużyciem selektywnego ujawniania wewnętrznych informacji finansowych jest sytuacja, w której wykorzystywane jest ono jako narzędzie do ukarania krytykujących analityków przez wykluczanie ich z kręgu osób wtajemniczonych. Choć na mocy uregulowań w zakresie obrotu papierami warto- ściowymi selektywne ujawnianie wewnętrznych informacji jest niedozwolone, w praktyce trudno jest kontrolować to zjawisko. Przedsiębiorstwa mogą twierdzić – czasem nie bez racji – że działania takie to jedynie aktywne relacje z inwestorami. Innym częstym punktem obrony jest fakt, że przeciekające informacje nie są istotne. Niemniej jednak są one jedną z przyczyn, dla których hipoteza rynku efektywnego niezupełnie sprawdza się w praktyce. Patrz również wykorzystanie informacji niejawnych.