Na polskim rynku istnieje wiele funduszy inwestycyjnych: od najbezpieczniejszych funduszy dłużnych i rynku pieniężnego, poprzez fundusze mieszane lub dzielone, pomiędzy akcje i obligacje, skończywszy na agresywnych funduszach.

Te ostatnie oferują wysoki potencjał zysku z rynku akcji o wysokim ryzyku inwestycyjnym.

Jak więc wybrać fundusz inwestycyjny? Gdzie zacząć?

Pewnie wyda ci się to zaskakujące, ale wyboru funduszu inwestycyjnego nie należy zaczynać od przeglądania gazet lub wyszukiwania porównań i podsumowań w Internecie. Powinieneś zacząć od siebie.

Zastanawiasz się co mamy na myśli? W takim razie czytaj dalej.

Jak inwestować w fundusz inwestycyjny, w pięciu prostych krokach

- Wybierz najlepszą platformę: eToro.

- Załóż konto.

- Dokonaj pierwszej wpłaty.

- Znajdź wybrane pozycje na liście aktywów.

- Kup bezpośrednio lub wybierz dodatkowe opcje.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Najlepszy fundusz inwestycyjny 2026:

[side_by_side_comparison id=”3380″ type=”Stocks”]

Obowiązująca w Polsce unijna dyrektywa MIFID najlepiej odpowiada na pytanie, co to znaczy „zacząć od siebie”.

Jej celem jest ochrona klientów przed zakupem rozwiązań, które nie odpowiadają ich potrzebom lub poziomowi wiedzy.

Dlatego przy sprzedaży funduszu inwestycyjnego instytucje finansowe muszą zadać klientowi zestaw pytań.

Dobrze zrobisz, jeśli odpowiesz sobie na nie wcześniej. Samodzielnie.

Dzięki temu lepiej odnajdziesz się w szerokiej palecie funduszy, które znajdziesz na rynkach finansowych.

Jakie są zatem najlepsze fundusze inwestycyjne?

Czym warto kierować się przy wyborze tego idealnego dla siebie?

Sprawdź w artykule!

Kup fundusze inwestycyjne u najlepszego brokera! Sprawdź ranking

Potencjał zysku z funduszy inwestycyjnych nie zależy tylko i wyłącznie od nich. W grę wchodzą również opłaty związane z obsługą funduszu, a także prowizje dla pośredników.

Dlatego tak ważny jest wybór odpowiedniego brokera lub banku, zanim zdecydujesz się na inwestycję. Poniżej znajdziesz kilka najlepszych propozycji z branży.

1. eToro

- Blisko 150 funduszy ETF do handlu bez prowizji;

- Poza tym ponad 2000 innych aktywów;

- W ofercie zarówno kontrakty CFD, jak i prawdziwe aktywa;

- Nowoczesna, przyjemna i łatwa w obsłudze platforma transakcyjna;

- Najlepszy w branży social i copy trading;

- Bezpieczeństwo (działa pod nadzorem m.in FCA i CySEC).

Przeczytaj pełną recenzję eToro!

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

2. XTB

Polski broker XTB działa na rynku niemal od dwóch dekad. Ponadto spełnia kryteria regulacyjne Komisji Nadzoru Finansowego oraz kilku innych ważnych organizacji. W jego ofercie znajdziesz m.in. kontrakty CFD na akcje, kryptowaluty, waluty, towary, indeksy czy aktywa na rynku forex.

Broker zapewnia dostęp do autorskiej platformy inwestycyjnej – xStation 5. Ta jest dostępna zarówno na stronie internetowej, jak i w aplikacji mobilnej. W dodatku obejmuje przydatne narzędzia analityczne.

XTB cieszy się zainteresowaniem wśród początkujących traderów, gdyż oferuje konto demo z wirtualnym saldem oraz materiały edukacyjne. Natomiast doświadczeni inwestorzy docenią możliwość handlu z dźwignią.

XTB nie ustalił kwoty minimalnego depozytu. Wpłaty mogą być realizowane poprzez różne kanały, w tym karty płatnicze, e-portfele i przelewy bankowe. Dział obsługi klienta zapewnia wsparcie przez 24 godziny na dobę w dni robocze.

Zalety:

- Bezpieczny i regulowany broker;

- Bogaty wybór instrumentów inwestycyjnych;

- Intuicyjna platforma xStation 5;

- Dostęp do konta demo i zasobów edukacyjnych;

- Wiele opcji płatności.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty.

3. Pepperstone

Broker Pepperstone z Australii udostępnia klientom ponad 1200 instrumentów finansowych, w tym kontrakty CFD na akcje, kryptowaluty, towary i aktywa na rynku forex. Ponadto działa zgodnie z normami regulacyjnymi ASIC, FCA i DFSA, zapewniając bezpieczeństwo inwestycji.

Pepperstone oferuje niskie spready i prowizje. Ponadto umożliwia handel na różnych platformach, w tym MT4 i MT5. Natomiast konto demo pozwala na bezpieczne testowanie własnych strategii inwestycyjnych. Co ważne, firma oferuje program lojalnościowy dla aktywnych inwestorów ze zniżkami na opłaty handlowe.

Broker akceptuje różne metody płatności, w tym karty kredytowe i debetowe, e-portfele czy przelewy bankowe. W razie problemów technicznych możesz liczyć na wsparcie działu obsługi klienta przez 24 godziny na dobę i 5 dni w tygodniu.

Zalety:

- Bezpieczny i regulowany broker;

- Obszerna oferta ponad 1200 instrumentów finansowych;

- Dostępność różnych platform handlowych;

- Konto demo dla nowych użytkowników;

- Wiele metod płatności.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty.

4. Libertex

- Ponad 20 lat doświadczenia na rynku;

- Zerowe spready (broker zarabia na niskich prowizjach od transakcji);

- Kameralna selekcja ok. 200 aktywów w ofercie (tylko w formie kontraktów CFD);

- Dwie platformy transakcyjne do wyboru: autorska oraz MetaTrader 4;

- Możliwość zautomatyzowania handlu;

- Bezpieczeństwo (działa pod nadzorem CySEC).

Dlaczego warto kupować fundusze inwestycyjne?

Istnieje wiele powodów, z racji których fundusz inwestycyjny jest dobrym miejscem na lokatę kapitału. W wielu przypadkach jest nawet lepszy od indywidualnych inwestycji.

Dlaczego?

Czytaj dalej, a poznasz odpowiedź.

Dywersyfikacja ryzyka

Jako że za pomocą funduszy inwestycyjnych nie kupujesz tylko jednego rodzaju aktywów, ale kilka lub nawet kilkanaście naraz, minimalizujesz ryzyko utraty dużej części kapitału.

Lokujesz pieniądze w wielu miejscach, więc spadek wartości akcji jednej spółki tylko w małym stopniu oddziałuje na cenę całego funduszu.

Oczywiście ma to również minus. Jeśli np. akcje jakiejś pojedynczej spółki radzą sobie bardzo dobrze, w niewielkim stopniu podniosą wartość całego funduszu.

Jednak jest to małe poświęcenie, jeśli weźmiesz pod uwagę drastyczne obniżenie ryzyka inwestycji.

Wygoda

Nie musisz co chwila monitorować ceny funduszu, co u inwestorów z pojedynczymi aktywami jest nader częstą praktyką.

Docenisz to przede wszystkim wtedy, gdy dopiero zaczynasz przygodę z giełdą i nie znasz się na analizie rynku.

Zresztą większość inwestorów nie chce zaprzątać sobie głowy analizą aktywów. Nieważne, czy mówimy o analizie fundamentalnej, czy technicznej. Zwykle po prostu nie mają na to zbyt wiele czasu.

Jednak mimo wszystko przy indywidualnych inwestycjach to konieczność, aby być na bieżąco z informacjami z branży.

Jeśli zaś chodzi o fundusze inwestycyjne, możesz je zostawić bez kontroli nawet na kilka tygodni i nic wielkiego się nie stanie.

Emerytalny fundusz inwestycyjny

Dla ludzi, którzy chcą regularnie inwestować, bardzo dobrym rozwiązaniem będzie emerytalny plan oszczędnościowy na bazie funduszy inwestycyjnych.

Polega on na tym, że co jakiś czas następuje transfer określonej z góry kwoty z twojego konta na fundusz inwestycyjny.

Taki zautomatyzowany i regularny system inwestycji małych kwot sprawia, że krok za krokiem budujesz swoje bogactwo. Ponadto jeszcze bardziej obniżasz ryzyko, ponieważ nie inwestujesz naraz ogromnych środków.

Duży potencjał zysku

Z winy bardzo niskich stóp procentowych w bankach i postępującej inflacji waluty tracą wartość.

Zaś fundusze inwestycyjne to najlepszy i najmniej ryzykowny sposób na to, aby początkujące osoby weszły na rynek finansowy. Zwrot takiej inwestycji jest o wiele wyższy, niż kiedykolwiek zarobisz pasywnie w banku.

Szeroki zakres możliwości

Często zapominamy o fakcie, że indywidualny inwestor nie zawsze ma możliwość lokaty kapitału w niektóre klasy aktywów. Czasem próg wejścia w jakąś inwestycję wynosi — bagatela — 100 000 EUR.

Jednak w grupie, czyli w funduszach inwestycyjnych, taka operacja staje się jak najbardziej możliwa.

Dzięki temu całe zastępy indywidualnych inwestorów uzyskują dostęp do ekskluzywnych aktywów, co odblokowuje potencjał lepszych zysków oraz dalszej dywersyfikacji portfolio.

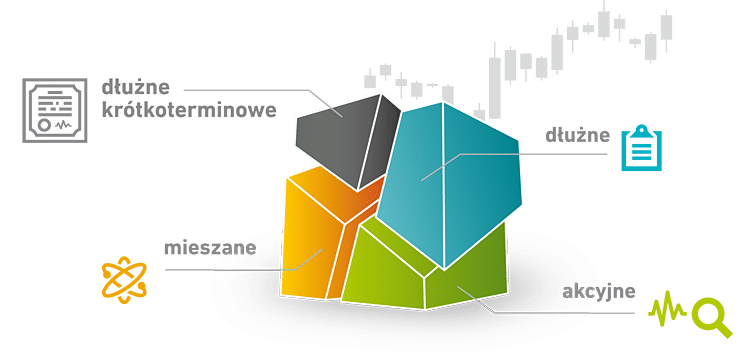

Rodzaje funduszy inwestycyjnych

Fundusz inwestycyjny niejedno ma imię (i niejeden rodzaj). Dzieli się ze względu na:

- typ kapitału, który zbiera;

- rodzaj dystrybucji dóbr (dalsza inwestycja lub wypłata wypracowanego zysku);

- klasę aktywów, w których lokuje kapitał;

- rodzaj (otwarty lub zamknięty).

Ostatni podział jest najważniejszy, ponieważ z góry ustala zasady, wedle których działają fundusze inwestycyjne. Dlatego poniżej znajdziesz dokładne wyjaśnienie otwartego i zamkniętego funduszu.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Fundusze inwestycyjne otwarte

Cechą, która wyróżnia fundusze inwestycyjne otwarte, jest ich dostępność. Są otwarte dla każdego i inwestują pieniądze w wiele różnych aktywów. Udziały w tego typu funduszach inwestycyjnych kupisz i sprzedasz w dowolnym momencie.

Wyobraź je sobie jako ogromne i otwarte słoiki z pieniędzmi, do których w każdej chwili włożysz kapitał i go wyjmiesz.

Co więcej, fundusze inwestycyjne otwarte działają w sposób transparentny. Regularnie publikują dane na temat aktualnie posiadanych aktywów i tego, ile są warte jednostki uczestnictwa. Wszyscy wiedzą, na czym stoją.

Wiedz także, że fundusze inwestycyjne otwarte dzielą się między sobą na dwie grupy: aktywne i pasywne.

Fundusze aktywne

Ten typ funduszy inwestycyjnych posiada swojego menadżera, który decyduje, jakie aktywa trafią do wspólnej puli. Ów menadżer pobiera od wszystkich uczestników funduszu prowizję jako wynagrodzenie za swoją pracę.

Zwykle ten dodatkowy koszt się zwraca, ponieważ dzięki swojemu doświadczeniu człowiek obsługujący fundusz generuje większy przychód, niż w alternatywnej opcji.

Fundusze pasywne

Fundusz inwestycyjny otwarty w wersji pasywnej nosi także nazwę funduszu ETF. Nie posiada menadżera, więc grupa inwestorów płaci mniejsze prowizje.

Tego typu fundusze zwykle naśladują konkretny indeks giełdowy, np. WIG20. Kupując je, kupujesz wszystkie aktywa w indeksie.

Fundusze inwestycyjne zamknięte

Grupa uczestników takiego funduszu tworzy społeczność inwestorów, którą zwykle rozwiązują dopiero po latach, kiedy dany obiekt na powrót spieniężą.

Z tego powodu fundusze zamknięte są ograniczone. Nie masz możliwości kupna lub sprzedaży jednostek uczestnictwa w dowolnym momencie.

Najlepszy fundusz inwestycyjny, czyli jaki?

W związku z mnogością różnych funduszy inwestycyjnych, bardzo często pojawia się pytanie: na co warto się zdecydować, aby zarobić jak najwięcej?

Generalnie każdy inwestor ma nieco inne wymagania związane z funduszami, dlatego też kieruj się własnymi preferencjami.

Dotyczą one przede wszystkim poziomu ryzyka, ale warto również wziąć pod uwagę inne czynniki — w tym czas trwania funduszu czy opłaty, które są z nim związane.

Cel inwestycyjny i horyzont

Pierwszym pytaniem, które powinieneś sobie zadać przy inwestowaniu w fundusze, jest to, jaki cel chcesz osiągnąć i ile czasu poświęcasz na jego wdrożenie? Czy chcesz sfinansować zakup domu za 5 lat? Edukację dzieci za 10 lat z pieniędzy, które inwestujesz teraz w fundusz? A może mają one zapewnić utrzymanie standardu życia po przejściu na emeryturę?

Pieniądze, które włożysz w towarzystwo funduszy inwestycyjnych (TFI), nie powinny być twoimi jedynymi oszczędnościami.

W przeciwnym razie, jeśli pojawią się jakieś nagłe wydatki, być może będziesz musiał sprzedać swoje jednostki funduszy w niewłaściwym czasie. W efekcie narazisz się na stratę.

Apetyt na ryzyko

Następne pytanie dotyczy ryzyka. Fundusze inwestycyjne nie gwarantują zysków. Ogólnie rzecz biorąc gdy inwestujesz musisz pamiętać, że im większy potencjał zysku, tym większe ryzyko inwestycyjne.

Fundusze inwestujące całość lub część kapitału w akcjach mogą w niektórych okresach tracić. Im dłuższy horyzont, tym większa szansa na wyrównanie tych strat w kolejnych cyklach wzrostu i osiągnięcie założonego zysku.

Nie oznacza to jednak, że każda osoba, która zdecyduje się zainwestować na kilka lub kilkanaście lat, powinna inwestować w fundusze akcyjne.

Każdy inwestor powinien znać swój charakter. Jeśli nie będzie w wystarczającym stopniu się kontrolował, prawdopodobne przy dużych wahaniach na rynkach zareaguje emocjonalnie i sprzeda swoje jednostki uczestnictwa ze stratą. Odporność psychiczna jest tutaj bardzo ważna.

Dywersyfikacja

Na tym etapie warto pamiętać o jednej z podstawowych zasad inwestowania, czyli dywersyfikacji.

Może obiło ci się o uszy powiedzenie: „nie wkładaj wszystkich jajek do jednego koszyka”?

To właśnie dywersyfikacja.

Zróżnicowanie inwestycji ma kilka wymiarów.

Przede wszystkim jeden cel, a tym samym jeden horyzont inwestycyjny, jest rzadki.

Zazwyczaj chcemy przeznaczyć część oszczędności na nieco bardziej odległe plany, a resztę wykorzystać na emeryturę. Dlatego zawsze warto kupować jednostki kilku funduszy.

Po drugie, dywersyfikacja środków między różnymi funduszami towarzystwa funduszy inwestycyjnych (TFI) zwiększa odporność inwestycji na błędy i pomyłki kierowników.

Po trzecie, dywersyfikacja oznacza również rozłożenie zakupu jednostek uczestnictwa w czasie.

Jest to szczególnie ważne w przypadku funduszy, które kupują akcje. Decydując się na nie, warto regularnie dzielić oszczędności i inwestować w fundusze raz w miesiącu lub raz na kwartał.

Pozwala to na tzw. uśrednienie ceny zakupu, czyli redukcję ryzyka, że kupisz jednostki uczestnictwa na „górce”.

Regularne inwestowanie ma jeszcze jedną zaletę – pozwala zminimalizować opłaty.

Opłaty w funduszach inwestycyjnych

Fundusze inwestycyjne pobierają dwa rodzaje opłat. Pierwszą z nich jest opłata dystrybucyjna, znana również jako prowizja za zakup jednostek uczestnictwa funduszy.

Jest określony jako procent i pobierany jednorazowo przy wpłacaniu pieniędzy. Im bardziej ryzykowny jest fundusz, tym więcej akcji ma w portfelu, tym wyższa opłata.

Jeśli zamierzasz inwestować w dany fundusz przez wiele lat, wysokość opłaty dystrybucyjnej będzie miała niewielki wpływ na przyszłe zyski. Jednak zwróć na to uwagę, jeśli decydujesz się na regularne płatności.

Zwłaszcza że wiele propozycji towarzystwa funduszy inwestycyjnych (TFI) oferuje regularne produkty oszczędnościowe, które całkowicie unikają płacenia opłaty dystrybucyjnej.

Drugi rodzaj kosztów to opłata za zarządzanie. Opłata ta jest również określana procentowo, a jej wysokość, podobnie jak w przypadku opłaty dystrybucyjnej, zależy od rodzaju funduszu.

Ponieważ jednak jest naliczana co roku od całej zainwestowanej kwoty, ma bardzo znaczący wpływ na zyski.

Ile można zarobić inwestując w fundusze inwestycyjne?

Przede wszystkim pamiętaj, że historyczne wyniki funduszu przedstawione przez sprzedawców nie gwarantują podobnych wyników w przyszłości.

Jednak poszczególne fundusze zachowują się inaczej podczas spadków i wzrostów, a dane z wielu lat pozwalają na ich analizę.

Podsumowując: nie inwestuj w jeden fundusz inwestycyjny, wybierz kilka z nich. Upewnij się, że są odpowiednie dla ciebie pod względem ryzyka inwestycyjnego.

Nie sugeruj się reklamą ani wynikami historycznymi. Doświadczeni inwestorzy twierdzą, że to jak jazda samochodem patrząc w lusterko boczne.

A jeśli już mówimy o lustrze – przyjrzyj się sobie jako inwestorowi. Łatwiej będzie ci zainwestować w to, co naprawdę ci odpowiada.

Podsumowanie, czyli zalety i wady funduszy inwestycyjnych

Jeśli nadal masz wątpliwości, czy ulokować kapitał w funduszach inwestycyjnych, przypomnij sobie ich najważniejsze plusy i minusy. Zebraliśmy je dla ciebie poniżej.

W fundusze zainwestujesz za pośrednictwem eToro. Pośrednik cieszy się uznaniem inwestorów na całym świecie.

Zalety:

- Nie wymagają zbyt wiele uwagi;

- Tworzą sieć doświadczonych inwestorów;

- Zwykle są dobrze zdywersyfikowane, więc niewiele ryzykujesz;

- Dołączysz do grona uczestników funduszu nawet z małym kapitałem.

Wady:

- Duże koszty obsługi (w przypadku funduszu inwestycyjnego otwartego aktywnego);

- Zysk zależny od osób trzecich;

- Nie masz wpływu na to, jakie aktywa trafią do funduszu.