Banki jako instytucje zaufania publicznego muszą zadbać o to, aby pożyczane przez nie pieniądze, będące wkładami innych klientów, zostały zwrócone do banku, wraz z odsetkami. W związku z tym muszą badać wiarygodność potencjalnego pożyczkobiorcy, oceniając w ten sposób ryzyko kredytowe. Kredyt może zostać udzielony osobie, która posiada tzw. zdolność kredytową, czyli posiada dochody pozwalające na regularną spłatę zaciągniętego zobowiązania. Bank zwraca szczególną uwagę na stabilność i wielkość dochodów.

Ocena zdolności kredytowej ma miejsce na początku procedury ubiegania się o kredyt. Bank weryfikuje wysokość raty, którą kredytobiorca będzie w stanie regulować po odjęciu od miesięcznego dochodu wszelkich istniejących zobowiązań kredytowych, pożyczek, stałych opłat, codziennych kosztów utrzymania. Kolejnym czynnikiem branym pod uwagę jest status majątkowy osoby oraz liczba osób znajdujących się na jej utrzymaniu.

Bank, mając wiedzę na temat dochodów wnioskodawcy, może wyznaczyć maksymalną wysokość kredytu współmierną do poziomu ponoszonego ryzyka, związanego z jego udzieleniem. Ze względu na istotę badania zdolności kredytowej oraz wymogi nakładane przez przepisy polskiego prawa, bank nie może pominąć tego etapu. W sytuacji, gdy o kredyt ubiegają się łącznie dwie osoby, analiza obejmuje sytuację finansową obu wnioskodawców.

Banki i spółdzielcze kasy oszczędnościowokredytowe przekazują informacje o swoim kredytobiorcy do Biura Informacji Kredytowej (BIK) i przed udzieleniem kredytu uzyskują stamtąd informację, jak w przeszłości wnioskodawca regulował swoje zobowiązania kredytowe.

Banki często stosują systemy punktowe w celu zbadania zdolności kredytowej. Polegają one na przyznawaniu punktów za spełnienie określonych warunków. Tym samym suma punktów powyżej pewnej ustalonej granicy decyduje o przyznaniu kredytu. Mniejsza liczba punktów może wiązać się ze zmniejszeniem wysokości kredytu lub koniecznością okazania dodatkowych zabezpieczeń (np. poręczeń zaświadczających, że inna osoba zobowiązuje się spłacić kredyt, jeśli my go z jakichkolwiek powodów nie spłacamy).

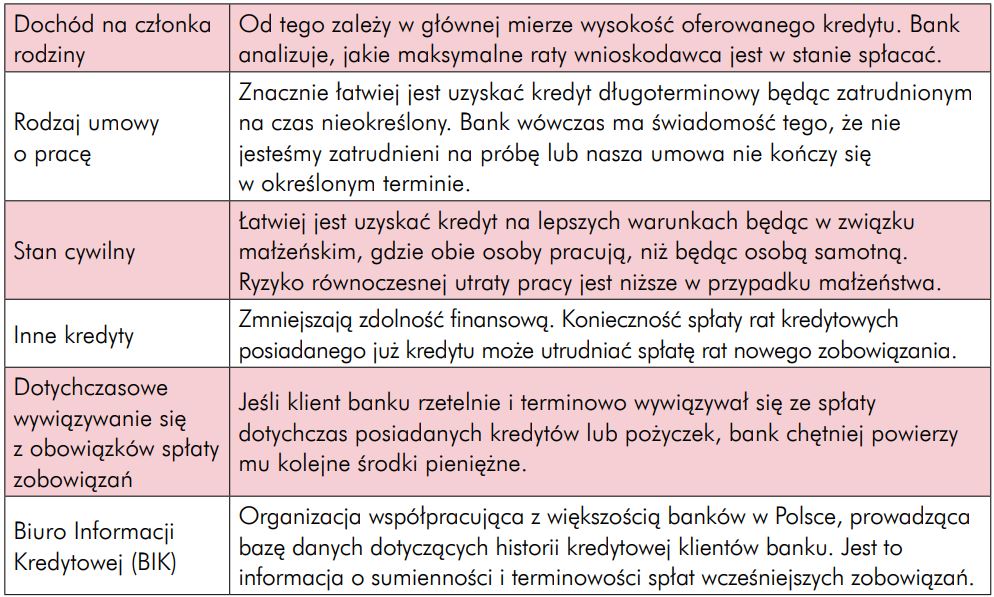

Czynniki brane pod uwagę przez bank podczas ubiegania się o kredyt:

Może dojść do sytuacji, że osoba ubiegająca się o kredyt ma już kilka zaciągniętych kredytów lub pożyczek, przez co nie wykazuje zdolności kredytowej. Wówczas rozwiązaniem może być kredyt konsolidacyjny przeznaczony na spłatę dotychczasowych zobowiązań. Zastępuje on wszystkie dotychczasowe zobowiązania kredytowe jednym, przez co:

- kilka kredytów zmienia się na jeden długoterminowy, najczęściej jest to kredyt o niższym oprocentowaniu,

- kredytobiorca spłaca jedną ratę, zamiast kilku rat w różnych bankach,

- miesięczna rata jest mniejsza niż suma rat kredytów spłacanych dotychczas,

- okres kredytowania wydłuża się.

A jeśli bank odmówi udzielenia kredytu?

Może się tak zdarzyć i jest to całkiem częsta sytuacja. Okazuje się, że gdy potencjalny kredytobiorca nie posiada określonej zdolności kredytowej, bank nie chce wziąć na siebie ryzyka ewentualnej niemożliwości spłaty pożyczki. Bardzo niebezpieczne jest wtedy korzystanie z usług firm pożyczkowych. Proponują one bardzo często atrakcyjne oprocentowanie pożyczek, a jednocześnie naliczają klientom dodatkowe opłaty, np. za obsługę klienta w domu lub ubezpieczenie spłaty kredytu. Efekt jest taki, że suma opłat i kosztów związanych z zaciągnięciem pożyczki sięga kilkudziesięciu procent kwoty pożyczki, a czasem więcej. Ludzie nie potrafiący poradzić sobie ze spłatą długu popadają w bardzo poważne tarapaty finansowe.

Przestroga jest prosta i już przywoływana: Bądź ostrożny, czytaj uważnie umowy, pytaj, nie podpisuj, jeśli czegoś nie rozumiesz.