„Trudną, twardą rzeczywistością tradingu jest to, że każda transakcja ma nieokreślony z góry zysk” – Mark Douglas

Chciałbym, żebyś jeszcze raz przeczytał ten cytat od (niestety) zmarłego Marka Douglasa, który był jednym z najlepszych znawców psychologii tradingu, jeżeli nie najlepszym. Niepewność wysokości wygranej jest powodem, czemu tak trudno ustalić, kiedy zamknąć transakcję.

Prawda jest taka, że mamy wrodzoną chęć do kontrolowania rzeczy, sytuacji, a nawet innych ludzi. Kiedy takie wrodzone pragnienie spotka się z niedającym się kontrolować rynkiem, może to wywołać kognitywny dysonans. Kiedy sytuacja nie dzieje się tak, jak tego chcemy czy oczekujemy, to wywołuje w nas frustrację, złość lub smutek. To właśnie dlatego nie powinieneś z góry zakładać, ile dokładnie zarobisz w pojedynczej transakcji; jeśli to zrobisz, to ogarnie cię burza negatywnych emocji, co spowoduje, że popełnisz błąd, który może zrujnować konto, jeśli nie zarobisz tyle, ile oczekiwałeś.

By uniknąć popełniania takich błędów, ważne byś zrozumiał psychologiczne mechanizmy stojące za ustalaniem poziomu zysku…

Każda transakcja przynosi losowy zarobek

„Kiedy całkowicie zaakceptujesz niepewność każdego celu oraz niepowtarzalność każdego momentu, to skończy się twoja frustracja spowodowana tradingiem” – Mark Douglas

Jak napisał w swojej książce „W transie inwestowania” Mark Douglas, transakcje są od siebie niezależne. Ta prawda jest podstawą do zrozumienia, jak ustalać poziom zarobku oraz tego, czemu tak wielu traderów się tego obawia. Ten powód sprawia, że wielu ludzi wierzy bardzo mocno, że jeśli ostatnia transakcja dała zarobić, i jeśli sygnał wygląda tak samo jak ostatni, to rezultaty będą te same lub bardzo podobne. Jednak takie myślenie uruchamia nadmierne zamartwianie się, a Douglas ciągle powtarza w swojej książce, że każdy zysk z transakcji jest z góry nieokreślony i jest zdarzeniem losowym.

Może być trudno zrozumieć, jak możesz zarabiać na rynku, jeśli każde zlecenie przynosi losowy dochód, bo wydaje się, że ten fakt jest w konflikcie z innym faktem, że traderzy są w stanie systematycznie zarabiać długoterminowo i to jest możliwe. Trudność leży w fakcie, że powinieneś patrzeć na to z dwóch różnych stron jednocześnie, nawet jeśli wydaje się to stać ze sobą w sprzeczności. Pierwsza kwestia jest taka, że możesz systematycznie zarabiać, jeśli będziesz postępował zgodnie ze swoją strategią. Druga kwestia – nie jesteś w stanie kontrolować rynku; każde zlecenie jest zdarzeniem losowym i nie zależy od zysków z wcześniejszych transakcji.

Teraz należy połączyć te dwa fakty razem – jesteś w stanie zarabiać, mając zawsze pozornie losowy zysk, jeżeli działasz według swojego planu systematycznie przez wiele transakcji.

Powyższe zdanie jasno pokazuje, w jaki sposób kasyna zarabiają tak dużo na pozornie losowych grach. W kasynach wiedzą, że nawet jeśli twoim „celem” jest 5% zarobku, to jednak znaczy, że przez wystarczająco długą serię prób zarobią 5% na każdym dolarze zaryzykowanym w tym kasynie, wliczając w to nawet duże wygrane, które mogą się pojawić. Podstawą jest wykonywanie swojego planu systematycznie przez dużą serię transakcji, żeby dał rezultaty.

„Istnieje pewna zdolność do wierzenia w nieprzewidywalność gry na poziomie mikro i jednocześnie wiara w przewidywalność gry na poziomie makro, co sprawia, że kasyna i profesjonalni hazardziści są efektywni i odnoszą sukces w tym, co robią” – Mark Douglas

Oczekiwania są wrogiem udanego tradingu

Teraz przyjrzyjmy się psychologii stojącej za usiłowaniami traderów, by móc jakoś przewidzieć zyski oraz na tej podstawie wiedzieć, kiedy wyjść z rynku, obojętnie czy ze stratą, czy z zyskiem.

Jak wspomniałem w nagłówku, oczekiwania niepokoją traderów na rynku. Trader, który nie wierzy albo nie jest świadomy tego, że każda transakcja generuje losowy wynik, niezależny od wcześniejszych zleceń, nie będzie przygotowany mentalnie na zajmowanie się wynikami, które nie pasują do oczekiwań. To dlatego podstawa sukcesu w tradingu opiera się na zrozumieniu losowości każdego zlecenia. Kiedy naprawdę zrozumiesz i zaakceptujesz to, że każda transakcja ma losowy wynik, oraz abstrahować od tego, jak wyglądała wcześniejsza, nie powinieneś być zdziwiony czy podekscytowany rezultatami obecnej transakcji – dlatego, że nie powinieneś mieć żadnych oczekiwań.

„Kiedy wchodzę na rynek, wszystko czego oczekuję, to to, że coś się wydarzy” – Mark Douglas

Jedynym oczekiwaniem, które powinieneś mieć, jest to, że JEŚLI będziesz podążać za swoim planem przez wystarczająco długą liczbę transakcji, pod koniec tej serii powinieneś wyjść na plus, oczywiście jeśli twoja strategia jest efektywna.

By bliżej wyjaśnić ten punkt dotyczący losowych oczekiwań, pomyśl o sprzedawcy samochodów. Sprzedawca nie wie, który klient kupi jaki samochód, a nawet czy w ogóle go kupi: ma on losowe oczekiwania co do każdego klienta. Pomaganie klientowi jest swego rodzaju „ryzykiem”, ponieważ poświęca czas, który może nie przynieść żadnego efektu, ale może równie dobrze zakończyć się dużym zakupem.

Najlepszy sposób podejścia do określania zysków i wychodzenia z rynku

„Dlaczego kasyna systematycznie zarabiają na wydarzeniach, które dają losowy przychód? Ponieważ wiedzą, że po długiej serii zdarzeń los jest po ich stronie. Wiedzą także, że by móc zarobić czy mieć szczęście po swojej stronie, muszą uczestniczyć w każdym wydarzeniu” – Mark Douglas

Może czytałeś moje artykuły o podejściu „ustaw i zapomnij” czy o minimalistycznym tradingu. Jeśli tak, to dzisiejszy artykuł dotyczący psychologii stojącej za wychodzeniem z rynku pomoże ci zrozumieć, czemu stosuję minimalistyczne podejście w swoim handlu oraz czemu uczę tego innych. Nie mamy żadnej kontroli nad rynkiem, ale jedyną techniką zarządzania transakcją, która da twojej strategii najlepszą szansę na rozegranie się i pójście w oczekiwaną stronę po serii transakcji, jest po prostu danie zleceniu czasu na rozegranie się bez twojego współudziału.

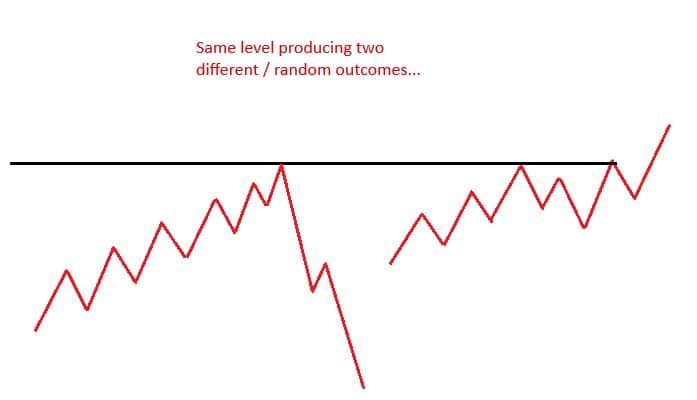

Po tym jak wejdziemy na rynek, nie wiemy, jak daleko będzie się poruszał w pożądanym przez nas (lub nie) kierunku, musimy być świadomi tego faktu i odpowiednio postępować. Popatrz na poniższy diagram reprezentujący losowe wyniki zastosowania tej samej strategii (w tym przykładzie sprzedaż na ważnym poziomie oporu), może dać dwa różne wyniki.

Popatrzmy teraz na diagram i wyobraźmy sobie tradera, który gra na podstawie poziomów wsparcia i oporu poprzez usuwanie ich, kiedy cena do nich dojdzie (sprzedawanie siły i kupowanie słabości), wtedy możemy zrozumieć losowość każdego zlecenia w realnym świecie…

Trader nie wie, jak daleko rynek będzie się poruszał dalej od tych poziomów albo czy się odwróci lub w granicach poziomu rozpocznie nowy trend. Wszystko co wie, to to, że te „znikające” poziomy wsparcia i oporu są oparte na jego strategii i musi realizować ten sposób raz za razem, by po dłuższym czasie być na plusie.

Trader podejmuje ryzyko, ale ma też możliwość zarobić, podobnie działają kasyna. Profesjonalny trader myśli podobnie jak pracownicy kasyna czy bukmacherzy, czyli w kategoriach prawdopodobieństwa czy szans – ryzykowanie małej kwoty może przynieść duże pieniądze, ale znowu, taka wygrana jest losowym oczekiwaniem.

Losowe oczekiwania co do każdej transakcji oznaczają, że istnieje losowa dystrybucja strat i wygranych dla każdej strategii. Nie możesz wiedzieć przed wejściem na rynek, czy TA transakcja się uda czy nie, wszystko co wiesz, to to, że JEŚLI będziesz działał zgodnie ze strategią, to powinieneś być na plusie po serii zleceń. Musisz zaakceptować fakt, że nawet jeśli twoim celem było 200 pipsów, możesz zyskać tylko 175 pipsów; musisz się z tym pogodzić. Umiejętny trader będzie używał intuicji gdy chodzi o wyjście z pozycji, nie ma nic złego w takim postępowaniu, ale rozwinięcie intuicji wymaga treningu, czasu oraz doświadczenia.

Jeśli czytałeś mój artykuł o rynkowych czarodziejach albo nawet jeśli czytałeś tę książkę, to wiesz, że wiele sławnych traderów nie używa automatycznie zdefiniowanych reguł wejścia i wyjścia, używają oni częściej własnego rozeznania oraz intuicji.

Kończąc, w tradingu nie chodzi o to, by za każdym razem mieć rację. Jak zwracał uwagę Mark Douglas, chodzi o prawdopodobieństwa, a dokładniej uczenie się myślenia w kategoriach prawdopodobieństwa. Kiedy połączysz strategię mającą wysokie prawdopodobieństwo zysku (np. PA) ze zrozumieniem oraz akceptacją losowego zysku podczas każdej transakcji, będziesz w stanie systematycznie zarabiać, jeśli oczywiście zachowasz dyscyplinę przez długą serię transakcji.