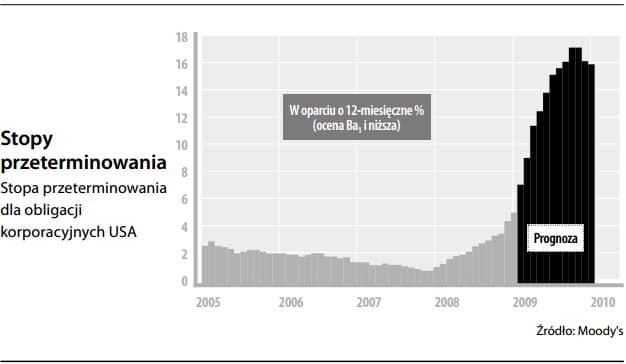

Odsetek długu występujący na danym rynku, który nie jest obsługiwany zgodnie z umową. Może to obejmować niezapłacone lub opóźnione płatności, bankructwo, sekwestr sądowy lub wymuszoną konwersję na kapitał. W przypadku rynku obligacji korporacyjnych stopy przeterminowania podają interesującą historię wyników sektora przedsiębiorstw. Stopy przeterminowania naturalnie odzwierciedlają ratingi kredytowe, czyli – jeśli są one dokładne, przy obligacjach klasy inwestycyjnej – ryzyko naruszenia warunków umowy powinno występować rzadziej niż w obligacjach klasy spekulacyjnej. Nic więc dziwnego, że agencje ratingowe dokładnie śledzą stopy przeterminowania, żeby potwierdzić słuszność swoich ratingów. A ratingi kredytowe zweryfikowane przez faktyczne stopy przeterminowania skutkują różnicami w oprocentowaniu, a przez to określają koszt kapitału. Zmiany stóp przeterminowania odzwierciedlają również ogólne warunki ekonomiczne oraz poszczególnych sektorów. Naruszenie warunków umowy jest nieoczekiwane, ale nie jest rzadkie. Według agencji ratingowej Moody’s spośród 15 700 emitentów korporacyjnych, których agencja oceniała od 1920 roku, 3280 w pewnym momencie naruszyło warunki umowy (źródło: Moody’s Investor Services, Historical Default Rates of Corporate Bond Issuers, 1920–1999).