Ujemna wartość firmy – sytuacja powstająca w rachunkowości w przypadku, gdy cena nabycia aktywów netto jednostki gospodarczej jest niższa od wartości godziwej tych aktywów.

Podczas dokonywania konsolidacji w sprawozdaniach nabywcy powstaje saldo po stronie credit, mające wypełnić lukę między wyższymi wartościami aktywów figurującymi w księgach jednostki dominującej, a ich łącznie niższym kosztem nabycia. W porównaniu ze zwyczajnie dodatnią wartością firmy, wartość ujemna występuje stosunkowo rzadko. Istnieje po temu szereg powodów. Zasada ostrożnej wyceny powoduje, że wartości księgowe są zazwyczaj niższe od wartości rynkowych. W okresach inflacji wartości rynkowe zazwyczaj urastają powyżej kosztów historycznych. Istnieje również potrzeba zachęcenia akcjonariuszy do sprzedaży, przez zaoferowanie atrakcyjnej ceny nabycia. Wszystkie te czynniki sprawiają, że cena płacona za działające przedsiębiorstwo typowo przewyższa zarówno wartości księgowe, jak i godziwe wartości rynkowe jego poszczególnych aktywów. Z kolei przypadek ujemnej wartości firmy podnosi w rachunkowości kilka interesujących kwestii. Może kupujący nabył spółkę po okazyjnej cenie, a nadwyżka wartości godziwej powinna zostać niezwłocznie ujęta jako dochód? Skoro aktywa są więcej warte osobno, niż razem wzięte, można byłoby z korzyścią je wyprzedać – może w takim przypadku powinno się ująć przychód po sprzedaży aktywów po ich wartości godziwej? Zakładając, że nabywca i sprzedawca osiągnęli racjonalne porozumienie w warunkach rynkowych (tj. że nie była to faktycznie transakcja okazyjna), może nadwyżka godziwej wartości jest iluzoryczna – co wskazywałoby, że wartości godziwe są nieprawidłowe lub że istnieją zobowiązania warunkowe.

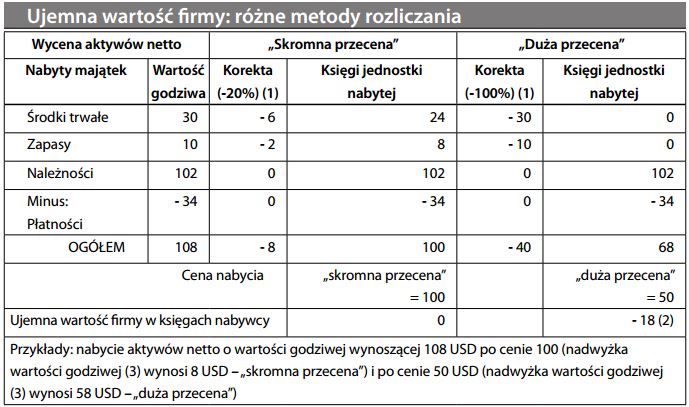

Taka sytuacja sugerowałaby niezwłoczne dokonanie odpisu wartości godziwej w celu wyeliminowania ujemnej wartości firmy. Przedstawiamy przykład:

Odnośniki do powyższych pozycji:

- Odpis wartości godziwej: Środki trwałe (w odróżnieniu od aktywów umownych, posiadających pewniejszą wartość) są niezwłocznie proporcjonalnie odpisane, odpowiednio o 20% i 100%, w celu wyeliminowania dyskonta od ceny nabycia. W przypadku skromnej przeceny, redukcja wartości aktywów w księgach nabytej jednostki powoduje jednoczesne wyeliminowanie ujemnej wartości firmy. Jeżeli wartości godziwe są rzeczywiście miarodajne, zyski zrealizowane będą później, w momencie zbycia aktywów.

- Odpis godziwej wartości + przychód przyszłych okresów: W przypadku nabycia po dużej przecenie, ujemna wartość firmy powstaje przy konsolidacji między nabywcą (płacącym 50) a jednostką nabytą (wykazującą aktywa netto po wartości 68, po dokonaniu maksymalnego odpisu środków trwałych); kwota ta odzwierciedla potencjalną górną wartość okazyjnej ceny nabycia; jednostka dominująca wykazuje ją w skonsolidowanym bilansie jako przychód przyszłych okresów, uznając ten przychód w miarę jak wartość aktywów netto będzie realizowana.

- Przychód przyszłych okresów: Podejście alternatywne polega na skonsolidowaniu wszelkich nadwyżek wartości godziwej (8 w przypadku skromnej przeceny lub 58 w przypadku dużej przeceny) w celu stworzenia kapitału rezerwowego w księgach nabywcy; powstały w ten sposób kapitał rezerwowy amortyzuje się w czasie (odpowiednio do realizacji zysków), stopniowo uznając okazyjność ceny nabycia (tj. fakt, że była ona niższa od wartości godziwej).

Po pewnych debatach, międzynarodowe standardy rachunkowości wymagają obecnie, by w pierwszej kolejności dokładnie zweryfikować prawidłowość wartości godziwych i upewnić się, czy nie istnieją żadne ukryte zobowiązania. Dopiero potem, jeżeli ujemna wartość firmy nadal występuje, należy ją wykazać w rachunku wyników jako zysk (z tytułu ubicia dobrego interesu). Termin „ujemna wartość firmy” został zastąpiony ponoć bardziej zrozumiałym, lecz zdecydowanie bardziej zawiłym terminem „nadwyżka wartości godziwej netto możliwych do zidentyfikowania aktywów nabytej jednostki pomniejszonych o zobowiązania i zobowiązania warunkowe nad kosztem nabycia”. Brr!