Obecny system emerytalny ma dwie ogromne wady.

Po pierwsze — jest uzależniony od dzietności, a jako że dzieci rodzi się coraz mniej, przyszłe emerytury stoją pod wielkim znakiem zapytania.

Po drugie — wiele osób nie dożywa wieku emerytalnego lub nie cieszy się nim zbyt długo, w wyniku czego ich pieniądze przepadają w ZUS-ie. Dodatkowym minusem jest wysokość emerytur, która rzadko kiedy jest zadowalająca.

Właśnie dlatego coraz więcej ludzi szuka alternatywnego sposobu zabezpieczenia siebie na starość. Wiedzą, że składka emerytalna w ZUS-ie to za mało, więc zwracają swoją uwagę na fundusze emerytalne.

Co to takiego? Czy warto się nimi zainteresować? Czy to lepsze rozwiązanie niż tradycyjna emerytura? Odpowiedź na te i inne pytania znajdziesz w artykule.

Jak zacząć inwestować w fundusze emerytalne w pięciu prostych krokach

- Wybierz najlepszą ofertę: eToro.

- Załóż konto.

- Dokonaj pierwszej wpłaty.

- Znajdź fundusz emerytalny na liście aktywów.

- Kup bezpośrednio lub wybierz dodatkowe opcje.

61% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Najlepsze fundusze emerytalne 2026

[side_by_side_comparison id=”3380″ type=”Stocks”]Co to jest fundusz emerytalny?

Jak sama nazwa wskazuje, jego przeznaczeniem jest równoległa akumulacja środków, które posłużą człowiekowi na starość (czyli gdy dotrze do wieku emerytalnego).

Wszystkie fundusze mają osobowość prawną. Ich organem są towarzystwa emerytalne. Właśnie one tworzą fundusze, a także zarządzają nimi i reprezentują.

Każdy rodzaj funduszu emerytalnego odpowiada własnym majątkiem za zobowiązania, które zaciągnął u indywidualnych osób.

Majątek ów nie wlicza się do środków członków funduszu ani środków, którymi dysponuje towarzystwo emerytalne. To osobna pula, zabezpieczająca pieniądze na każdym indywidualnym rachunku.

Jeśli zaś chodzi o towarzystwa emerytalne, występują w dwóch rodzajach:

- Jako Powszechne Towarzystwo Emerytalne;

- Jako Pracownicze Towarzystwo Emerytalne.

61% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Co to jest OFE (Otwarty Fundusz Emerytalny)?

Jego rolą jest gromadzenie składek i ich lokata w bezpiecznych instrumentach finansowych.

W ten sposób buduje zabezpieczenie finansowe dla członków funduszu, które otrzymają w wieku emerytalnym.

Działalność związaną z OFE mogą prowadzić na zlecenie:

- banki komercyjne,

- biura maklerskie,

- brokerzy i agenci ubezpieczeniowi,

- Poczta Polska,

- Spółdzielcze Kasy Oszczędnościowo-Kredytowe,

- zakłady ubezpieczeń (np. PZU).

Jednym z popularniejszych organów obsługujących tego typu fundusze jest np. grupa towarzystw ubezpieczeniowych Allianz Polska OFE.

Jeśli wyłączymy pośredników, sprzedaż udziałów w OFE prowadzą jedynie osoby zatrudnione przez Powszechne Towarzystwo Emerytalne (PTE).

Cechy funduszu emerytalnego

- długoterminowy horyzont inwestycyjny, dzięki czemu mogą sobie pozwolić na inwestowanie w tzw. cierpliwe aktywa na rynku akcji lub nieruchomości komercyjnych;

- bardzo niski poziom spekulacyjności, pomimo długoterminowego czasu inwestycji.

Beneficjenci funduszu liczą na to, że po przejściu na emeryturę, kiedy większość ludzi jest w dużej mierze zależna od swoich oszczędności, będą mogli utrzymać się z wypłat z funduszy emerytalnych.

Mimo iż osoby fizyczne zawsze mają możliwość konsekwentnego oszczędzania na emeryturę, fundusz emerytalny wiąże się z bardziej sformalizowaną strukturą.

Zatem, mimo iż prawowitymi właścicielami funduszy emerytalnych są osoby oszczędzające, pieniądze znajdują się zazwyczaj pod zarządem powierniczym instytucji finansowych zarządzających aktywami, które podlegają przepisom prawa dotyczącym zarządu powierniczego oraz nadzorowi regulacyjnemu.

Ponadto normy przejrzystości są zazwyczaj wysokie ze względu na istotne znaczenie misji funduszy emerytalnych. Stanowią one dużą część globalnych oszczędności w gospodarce, przez co są ważnymi graczami na rynkach kapitałowych.

Ponieważ za potężnymi inwestorami instytucjonalnymi na ogół stoją profesjonalni doradcy, w ich interesie jest, aby bronić praw akcjonariuszy funduszy emerytalnych i ich uczestników.

To dlatego, że przyrost ludności w połączeniu z wyższą średnią długością życia oraz dostatkiem powodują powstawanie długofalowej tendencji wzrostu wielkości funduszy emerytalnych.

Wychodząc z założenia, że średnia długość życia po przejściu na emeryturę może stanowić, powiedzmy, połowę życia aktywnego zawodowo (tzn. praca w wieku 25–65 lat = 40 lat w porównaniu do dalszego trwania życia od 65 do 85 lat), konsekwentne odkładanie pieniędzy na fundusz emerytalny jest rzeczywiście niezwykle ważnym elementem finansów osobistych.

III filary systemu emerytalnego

Obowiązujący w Polsce system emerytalny składa się z tzw. trzech filarów. Pierwszy jest obowiązkowy, drugi od 2014 roku jest dobrowolny, trzeci zawsze był dobrowolny.

Oto one:

- I filar — obejmuje on znane nam wszystkim składki emerytalne, które obowiązkowo płaci każdy pracujący. Składki trafiają na indywidualne konto emerytalne, które prowadzi ZUS (Zakład Ubezpieczeń Społecznych). Gdy dany pracujący osiągnie wiek emerytalny, środki zgromadzone na rachunku są mu wypłacane;

- II filar — mieszczą się tu ubezpieczenia w tzw. systemie kapitałowym. Aktywni zawodowo wpłacają do systemu składki, które później przejmuje Powszechne Towarzystwo Emerytalne (PTE), czyli organ odpowiedzialny za otwarty fundusz emerytalny (OFE). W ramach II filaru składki każdej osoby są inwestowane w celu pomnożenia kapitału. W ten sposób państwo pomnaża źródło wypłat świadczeń emerytalnych;

- III filar — uczestnictwo w tym filarze zależy od indywidualnej decyzji każdej z zainteresowanych osób. Państwo zwykle nie ingeruje w dodatkowe fundusze emerytalne, ale wspiera III filar za pomocą ulg podatkowych.

61% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Czy uczestnictwo w funduszu emerytalnym jest dobrowolne?

Do 2014 roku każdy z nas był zobowiązany, aby przystąpić do OFE od momentu rozpoczęcia pierwszej pracy. Dzisiaj masz w tym zakresie wybór: albo wpłacasz część składek do OFE, albo na subkonto w ZUS-ie.

Jeśli zdecydujesz się na OFE, musisz zawrzeć umowę z firmą, która odpowiada za dany fundusz.

Od tego momentu warunki umowy zobowiązują cię do wpłaty regularnych składek (miesięcznych lub rocznych). Zazwyczaj fundusz w części zasilany jest również ze środków twojego pracodawcy.

Możesz być członkiem tylko jednego funduszu i masz prawo samodzielnie go wybrać. Jeśli tego nie zrobisz w ustalonym okresie, fundusz zostanie ci przydzielony losowo.

Możesz też zmienić jeden fundusz i przystąpić do innego. Wtedy suma twoich dotychczasowych składek zostaje przeniesiona, za co naliczana jest opłata.

Jak działają fundusze emerytalne?

Dzięki temu środki zgromadzone na rachunku funduszu mogą być zainwestowane w horyzoncie długoterminowym.

Właśnie tym zajmuje się Powszechne Towarzystwo Emerytalne. Pomnaża środki z OFE, aby zapewnić jego uczestnikom odpowiednie zabezpieczenie na przyszłość.

Mimo to nie skupia się na prowadzeniu działalności inwestycyjnych. Głównym celem funduszu jest zapewnienie jego uczestnikom odpowiedniego zaplecza finansowego w wieku poprodukcyjnym.

Oczywiście zarządzający funduszem stara się zmaksymalizować zyski z inwestycji, ale nie podejmuje w tym celu wysokiego ryzyka inwestycyjnego.

Zwykle Powszechne Towarzystwo Emerytalne lokuje kapitał w instrumentach niskiego ryzyka, takich jak obligacje lub bezpieczne fundusze inwestycyjne. Ograniczenia w zakresie inwestycji są ściśle określone na łamach ustawy o systemie emerytalnym.

Możesz zastanawiać się, po co to wszystko?

Otóż składka emerytalna do OFE powstała przede wszystkim po to, aby odciążyć budżet państwa. Społeczeństwo się starzeje, więc potrzeba coraz więcej pieniędzy na emerytury.

Dzięki inwestycjom z funduszu problem ten częściowo się rozwiązuje.

Państwo dodatkowo zachęca do zostania członkiem OFE poprzez możliwość dokonania odpisów podatkowych.

61% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Opłaty związane z funduszem emerytalnym

Opłaty za uczestnictwo w funduszu mogą się zmieniać. Dlatego gdy wybierasz fundusz, pomyśl o okresie, w którym będziesz do niego należeć.

To jeszcze nie wszystko.

Opłata zależy również od przewidywanego stażu pracy czy częstotliwości, z jaką zmieniasz fundusze. Liczy się także zmiana wynagrodzenia. To dlatego, że dokumenty umowy wielu OFE uwzględniają składki z regresywną opłatą.

Do całości dochodzi jeszcze opłata za zarządzanie funduszem (tym większa, im więcej w nim aktywów), prowizja dla biura maklerskiego oraz opłaty karne (np. za zmianę funduszu).

Nowa ustawa i likwidacja OFE

Co to oznacza dla osób, które odprowadzają składki do OFE?

Będą musiały podjąć decyzję, czy chcą przenieść środki na konto w ZUS-ie, czy też przekształcić OFE na IKE (Indywidualne Konto Emerytalne).

W pierwszym przypadku muszą złożyć stosowną deklarację, w drugim wystarczy, że poczekają. Przekształcenie nastąpi automatycznie.

Mimo że IKE ma swoje plusy (więcej o nich w dalszej części artykułu), weź pod uwagę, że zmiana wiąże się z opłatą.

Przejście z OFE na IKE sprawi, że od twoich środków zostanie pobrana tzw. „opłata przekształceniowa” w wysokości 15% zgromadzonych środków. Wedle oficjalnych informacji owa opłata ma zrównać status obydwu możliwości, ponieważ emeryturę z ZUS-u obejmuje podatek dochodowy, zaś środki z IKE są z niego zwolnione.

Czy przejście na IKE się opłaca?

Podobało ci się przystąpienie do OFE i nie chcesz, aby wszystkie twoje składki trafiły do ZUS-u? W takim razie prawdopodobnie szukasz wszelkich informacji na temat dostępnej alternatywy, czyli IKE.

Otóż Indywidualne Konto Emerytalne to prywatny sposób oszczędzania na emeryturę. Co to znaczy? Że jest całkowicie dobrowolny i zależy wyłącznie od ciebie.

Oczywiście z tym faktem wiąże się kilka zalet. Oto one:

- samodzielnie decydujesz, ile wynosi składka i czy w ogóle chcesz ją płacić;

- możesz wyjąć pieniądze z konta w dowolnym momencie (ale jeśli zrobisz to przed wiekiem emerytalnym, nie otrzymasz ulgi podatkowej);

- środki są prywatne, więc jeśli umrzesz przed czasem, odziedziczy je twoja rodzina;

- podobnie do otwartego funduszu, organ kontrolujący IKE inwestuje środki i w ten sposób pomnaża twoje oszczędności.

Oprócz IKE możesz skorzystać także z konta IKZE, które co do zasady działa bardzo podobnie. Jedyna różnica to trochę inny model opodatkowania.

Tego typu konto możesz założyć samodzielnie w dowolnym momencie. Pamiętaj jednak, że w przypadku przekształcenia z OFE na IKE państwo potrąci ci 15% oszczędności.

61% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Inwestuj z eToro

Składka emerytalna — niezależnie od tego, czy wpłacasz ją do ZUS-u, OFE czy IKE — nie zawsze zbuduje ci taki poziom zabezpieczenia finansowego, jakiego oczekujesz. Dlatego oprócz tych tradycyjnych sposobów na oszczędzanie warto wziąć sprawy we własne ręce.

Możesz przecież samodzielnie inwestować w różne rodzaje aktywów giełdowych i w ten sposób wypracować o wiele większe zyski.

Tym bardziej, że teraz zrobisz to bez jakiegokolwiek wysiłku w zaciszu własnego domu. Jedynym, czego potrzebujesz, jest broker online.

Jedną z najlepszych firm tego typu jest eToro. Chociaż nie oferuje funduszy emerytalnych ani planów emerytalnych, umożliwia inwestowanie w akcje/ETF-y spółek takich jak PBEE.L oraz XPS.L, co może przynieść znaczne zyski.

Ponadto eToro gwarantuje wysoki poziom bezpieczeństwa, bo podlega pod kilka renomowanych instytucji nadzoru finansowego. Platforma jest też przyjemna dla oka i przystępna dla początkujących.

W eToro znajdziesz ponad 2200 aktywów giełdowych (w tym takie niskiego ryzyka, np. różne wersje funduszu ETF). Koszty handlu również są niskie, dzięki czemu nie potrzebujesz ogromnego kapitału, aby zacząć.

To jeszcze nie wszystko.

eToro to światowy lider social i copy tradingu. Stanowi światową platformę społeczną dla inwestorów, więc bez problemów możesz zwrócić się do nich w poszukiwaniu odpowiedzi na nurtujące cię pytania.

Co więcej, masz opcję skopiowania ich inwestycji, dzięki czemu zarobisz na czyimś doświadczeniu.

61% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

XTB

Ten polski broker już od niemal dwudziestu lat działa na rynku finansowym. Firma przestrzega norm regulacyjnych Komisji Nadzoru Finansowego oraz innych ważnych organizacji. Oferta obejmuje m.in. kontrakty CFD na akcje, kryptowaluty, towary czy instrumenty na rynku forex.

Ponadto XTB zapewnia dostęp do własnej platformy handlowej – xStation 5, która obejmuje przydatne narzędzia analityczne. Ponadto możesz liczyć na konto demo z wirtualnym saldem czy pomocne materiały edukacyjne.

Co ważne, broker nie stawia wymogu minimalnego depozytu i akceptuje różne formy płatności. Skorzystasz np. z karty kredytowej lub debetowej, e-portfela czy przelewu pracuje przez 24 godziny na dobę i 5 dni w tygodniu.

Zalety:

- Długoletnie doświadczenie i renoma na rynku;

- Bogata oferta instrumentów inwestycyjnych;

- Zaawansowana platforma xStation 5;

- Dostępne konto demo i zasoby edukacyjne;

- Elastyczność w metodach płatności.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty.

Pepperstone

Australijski broker Pepperstone oferuje dostęp do ponad 1200 instrumentów finansowych, w tym CFD na akcje, kryptowaluty, towary czy instrumenty forex. Ponadto działa zgodnie z normami ustanowionymi przez takie instytucje regulacyjne jak ASIC, FCA i DFSA.

Pepperstone jest znany z atrakcyjnych spreadów i prowizji. W dodatku oferuje handel na różnych platformach, w tym MT4 i MT5. Użytkownicy mogą również liczyć na konto demo do testowania strategii, materiały edukacyjne czy program lojalnościowy dla aktywnych traderów. Każdy znajdzie tu coś dla siebie, niezależnie od poziomu zaawansowania.

Broker akceptuje różne formy płatności, w tym karty kredytowe i debetowe, e-portfele i przelewy bankowe. Jeśli masz pytania lub problemy techniczne, skorzystaj ze wsparcia działu obsługi klienta, który pracuje przez 24 godziny na dobę i 5 dni w tygodniu.

Zalety:

- Bezpieczny i regulowany broker;

- Bogata oferta instrumentów finansowych;

- Możliwość handlu na różnych platformach;

- Konto demo;

- Kilka metod płatności.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty.

Jak zacząć inwestować z eToro? 3 proste kroki

Chcesz spróbować swoich sił na platformie eToro, ale nie wiesz, od czego zacząć? W takim razie czytaj dalej.

Przygotowaliśmy dla ciebie krótki poradnik, który przeprowadzi cię od rejestracji, przez wpłatę depozytu, aż do realizacji pierwszej inwestycji.

Krok 1: Zarejestruj się

Wejdź na stronę brokera i wypełnij formularz rejestracyjny. Następnie kliknij w link aktywacyjny, który otrzymasz pocztą e-mail.

Przeniesiesz się na platformę brokera, którą aktualnie możesz przetestować w wersji demo.

To handel „na sucho”, więc nic nie ryzykujesz. Wykorzystaj okazję i sprawdź, jak działa eToro oraz rynki finansowe.

Do prawdziwych inwestycji przejdziesz, gdy uzupełnisz profil szczegółowymi informacjami o sobie i je zweryfikujesz.

W tym celu wyślij brokerowi odpowiednie dokumenty (dowód tożsamości i dokument, który potwierdzi twoje miejsce zamieszkania).

eToro przeprowadzi cię przez cały ten proces, więc łatwo się z nim uporasz.

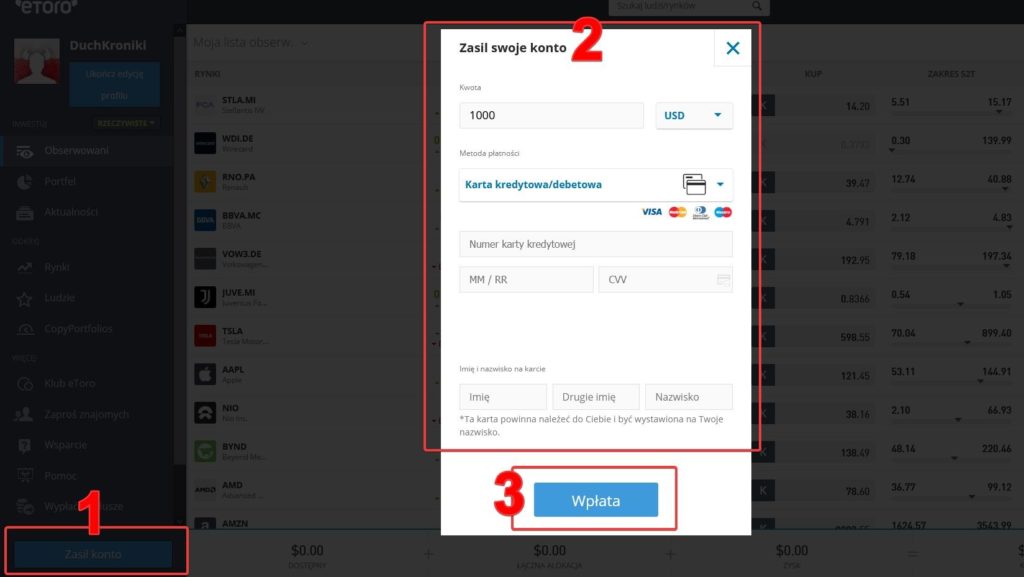

Krok 2: Wpłać depozyt

Kiedy broker zweryfikuje dokumenty, przejdź do zasilenia rachunku inwestycyjnego. Wybierz odpowiadającą ci metodę transferu środków i wykonaj przelew.

Jego wysokość zależy od ciebie. jednak pamiętaj, że pierwszy minimalny depozyt w eToro wynosi 50 USD.

Krok 3: Inwestuj

Pieniądze znalazły się na rachunku? W takim razie wybierz interesujące cię aktywa z listy lub wpisz ich nazwę w wyszukiwarkę. Następnie kliknij w nie, a przeniesiesz się do nowej zakładki.

Znajdziesz tu więcej szczegółowych danych na temat wybranych aktywów. Sprawdzisz m.in. historię kursu, szereg najnowszych informacji oraz opinie innych inwestorów.

Gdy się z nimi zapoznasz, kliknij przycisk „Działaj„.

Pojawi się nowe okno, w którym ustalisz szczegóły transakcji. Wybierz kwotę inwestycji, rodzaj pozycji oraz zdecyduj odnośnie wielkości dźwigni finansowej i poziomów stop loss/take profit.

Na koniec kup aktywa.

61% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.