Wielu nieprofesjonalnych inwestorów trapi ciągle koszmar krachu giełdowego. Zasypywani codziennie informacjami, artykułami, analizami, raportami, które często są przejawem złej intencji bądź niewiedzy autorów, powodują niemałe zamieszanie w umysłach tych, którzy wątpią w swoje poczynania inwestycyjne. Strach przed spadkami na giełdach jest czasem tak duży i łatwo dostrzegalny szczególnie w fazie silnej gorączki kupowania, że obserwujący całe to zamieszanie z boku, nie mogą się nieraz nadziwić, jak umiejętnie można manipulować faktami oraz zachowaniami grupy.

Każda hossa kiedyś się kończy, tak samo jak kończy się każda bessa – takie są prawa rynku i cyklów koniunkturalnych. Umiejętni inwestorzy potrafią zarabiać na rynkach zarówno podczas wzrostów jak i spadków. Zarabianie na spadkach kojarzy się przede wszystkim z terminem „krótka sprzedaż”. Aby inwestor mógł osiągać zyski podczas spadków cen walorów, musi wykonać zlecenie sprzedaży. Jak sprzedać jednak coś jeśli wcześniej nic się nie kupiło? Otóż domy maklerskie pożyczają akcje danej spółki inwestorowi (na konto inwestora zostaje wpłacona wartość akcji, które inwestor chce sprzedać). Jeśli kurs akcji spadnie, inwestor odkupuje na rynku po niższej cenie tą samą ilość akcji które pożyczył od domu maklerskiego a różnica pomiędzy ceną sprzedaży i kupna jest zyskiem inwestora. Podobny mechanizm działa nie tylko na rynku akcji ale także na tysiącach innych instrumentów notowanych na giełdach całego świata. Indeksy giełdowe, ropa naftowa, złoto, srebro, waluty, obligacje – to tylko przykłady najbardziej popularnych rynków, na których możemy zarabiać na spadkach.

Dzisiaj mając do dyspozycji internet, komputer lub telefon możemy korzystać z możliwości jakie dają najbardziej płynne rynki finansowe na świecie. Jeśli inwestor chciałby skorzystać z dobrodziejstw krótkiej sprzedaży, powinien rozejrzeć się w ofercie instytucji finansowych, które oferują kontrakty CFD lub kontrakty Futures.

CFD (kontrakty na różnice kursowe) zostały stworzone dla odwzorowania tradycyjnego handlu akcjami, walutami i towarami. Różnica pomiędzy zwykłym handlem akcjami a CFD polega na tym, że kupując akcje inwestor staje się udziałowcem w kapitale notowanej spółki a co za tym idzie, wchodzi w posiadanie szczególnych praw związanych z ich posiadaniem (prawo głosu, prawo do nowych emisji itd.). CFD to instrument pochodny z którym nie są związane prawa korporacyjne a zysk inwestora wynika ze zmiany cen walorów.

W przypadku CFD nie istnieje mechanizm pożyczania akcji, gdyż kontakt CFD jest jedynie odzwierciedleniem kursu akcji (instrumentem bazowym jest akcja danej spółki, towaru, indeksu, waluty). Dodatkową zaletą kontraktów CFD jest mechanizm lewarowania – w przypadku tego instrumentu finansowego inwestor angażuje tylko procent wartości transakcji. Ten procent wartości zawieranej transakcji nazywany jest depozytem początkowym.

Dla przykładu z 10% lewarowaniem inwestor potrzebuje tylko 1.000 funtów na zawarcie transakcji o wartości 10 000 funtów. Dlatego 500 funtów zysku będzie równe 5% wyłożonego kapitału w przypadku gdy inwestor zakupiłby akcje, ale aż 50% gdy inwestor dokonałby takiej samej transakcji na CFD. Należy pamiętać że straty liczone są w ten sam sposób więc inwestor powinien być świadomy potencjalnych strat i zysków.

Kolejnym atutem CFD jest fakt, że inwestorzy pomimo braku posiadania praw przysługujących zwykłym posiadaczom akcji, mogą tak jak oni czerpać korzyści z dywidendy. Dla przykładu dla akcji notowanych w Wielkiej Brytanii rachunek na którym utrzymywana jest pozycja długa jest zasilany kwotą odpowiadającą 90% kwoty dywidendy,

rachunek na którym utrzymywana jest pozycja krótka jest obciążany kwotą odpowiadającą 100% kwoty dywidendy. Dla akcji notowanych w Stanach Zjednoczonych jest to odpowiednio: 85% i 100%.

Inwestorzy dokonujący transakcji na kontraktach na różnice kursowe muszą pamiętać o jeszcze jednym ważnym aspekcie – finansowaniu. Jeżeli inwestor utrzymuje przez noc pozycję długą (kupno) płaci opłatę za finansowanie pozycji (LIBOR + 3%) a jeżeli utrzymuje pozycję krótką (sprzedaż) otrzymuje płatność za finansowanie pozycji (LIBOR – 3%) co dodatkowo zachęca do krótkiej sprzedaży.

| KRÓTKA SPRZEDAŻ | |

| Instrumenty na polskiej giełdzie | Kontrakty CFD notowane na platformie i futures |

| Ograniczenie walorów na których dozwolona jest krótka sprzedaż, np. kapitalizacja 250 mln złotych, średnia arytmetyczna wartość obrotów z 10 sesji powyżej 1 mln złotych | Brak ograniczeń. Krótka sprzedaż dozwolona na wszystkich instrumentach dostępnych na platformie. Dodatnie finansowanie. |

| Koszty:wynagrodzenie dla pożyczkodawcy (średnio około 8% w skali roku)prowizja za zlecenie sprzedaży (około 0,7%)prowizja za zlecenie kupna (około 0,7%)wynagrodzenie za obsługę krótkiej sprzedażyprowizja za prowadzenie rachunku | Koszty:różnica pomiędzy ceną kupna i sprzedaży (0,15 pkt co daje około 0,15%)brak opłat za prowadzenie rachunku |

| Dywersyfikacja ograniczona do walorów notowanych na Giełdzie Papierów Wartościowych | Dostęp do kilku tysięcy instrumentów z różnych kontynentów i giełd (akcje, towary, indeksy, obligacje, stopy procentowe, waluty). |

Kontrakty CFD z powodzeniem może wykorzystywać nawet mało zamożny inwestor indywidualny. Aby w miarę swobodnie budować portfele inwestycyjne oparte na różnego rodzaju instrumentach – akcjach, indeksach, towarach, walutach, stopach procentowych i obligacjach wystarczy kwota rzędu 10 000 złotych.

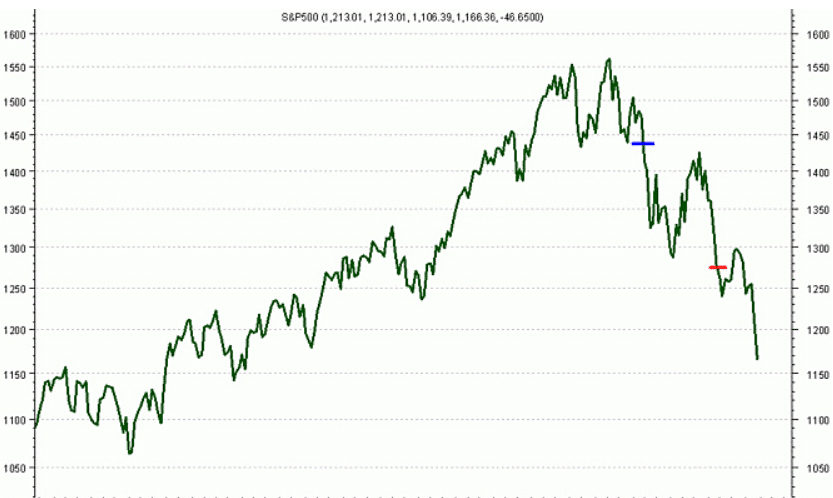

Wielu inwestorów, śledzących sytuację w Stanach Zjednoczonych, spodziewało się dużego spadku wartości amerykańskiego indeksu szerokiego rynku S&P500.; Sprawdźmy, ile można było zarobić na przewidzeniu zniżki S&P500.; Poniżej wykres S&P500; w ujęciu tygodniowym.

Powyższy wykres jednoznacznie pokazuje finisz amerykańskiej hossy giełdowej i start bessy. Załóżmy, że inwestor dokonał transakcji sprzedaży 10 kontraktów CFD na indeks S&P500; (28 grudnia 2007) po kursie 1437,61. Zamknął transakcję po upływie pół roku (27 czerwca 2008) po kursie 1274,80. Przyjmijmy do naszych obliczeń, że stopa procentowa wykorzystywana do rozliczenia finansowania pozycji przez okres transakcji średnio oscylowała wokół 3,5%.

| Warunki transakcji | Wartości |

| Kurs sprzedaży S&P500; | 1437,61 |

| Kurs odkupu S&P500; | 1274,80 |

| Ilość dni pomiędzy dniem sprzedaży a dniem zakupu | 182 |

| Stopa procentowa LIBOR USD | 3,5% |

| Stopa procentowa dla finansowania | +0,5% |

| Wielkość transakcji | 10 CFD |

| Opłata za dokonanie transakcji (spread) | 0,5 * wartość 1 pkt zmiany = 0,5 * 10 $ = 5 $ |

| Wartość zmiany pomiędzy kursem sprzedaży i odkupu | 1437,61 – 1274,80 = 162,81 |

| Zysk z różnicy kursowej | 162,81 pkt * 10 $ = 1628,10 $ |

Na koniec należy obliczyć ile wynosi opłata/przychód za przetrzymanie pozycji przez noc (finansowanie). Jeżeli mamy pozycję krótką będziemy mieli uznanie na rachunku, jeżeli pozycję długą – obciążenie.

W przypadku powyższej transakcji inwestor będzie otrzymywał dodatkowe środki za utrzymywanie pozycji krótkiej na indeksie S&P500;, zatem zysk byłby jeszcze wyższy niż ten zaprezentowany w tabeli powyżej. Dla zobrazowania sytuacji można przyjąć średnią stopę procentową podczas rolowania, od której wyznaczono finansowanie. Finansowanie następuje każdego dnia jeśli pozycja została przetrzymana na noc zatem cena od jakiej obliczane jest finansowanie codziennie ulega zmianie.

Aby obliczyć ile wynosi przychód za przetrzymanie powyższej pozycji na noc należy skorzystać ze wzoru:

- F = (S * P * R)/D

gdzie:

- F – przychód za przetrzymanie pozycji na noc;

- S – wielkość transakcji;

- P – kurs rolowania wyznaczana przez GFT, załóżmy średnią wartość 1356,21;

- R – stopa procentowa dla finansowania, w tym przypadku LIBOR USD OverNight czyli przyjęte 3,5% minus 300 punktów bazowych czyli 0,5%;

- D – liczba dni w roku

Zatem:

- F = (10 * 1356,21 * 0,5%) / 365 = 0,18578 $

Lecz pozycja była przetrzymywana przez 182 dni więc łącznie dodatkowy przychód wyniesie:

- 182 * F = 182 * 0,18578 $ = 33,81 $

Ostateczny wynik finansowy przedstawia się następująco:

| Warunki transakcji | Wartości |

| Zysk z różnicy kursowej | 1628,10 $ |

| Zysk z finansowania | 33,81 $ |

| Opłata za dokonanie transakcji | 5,00 $ |

| Łącznie | +1656,91 $ |

Taki zysk był możliwy przy zaangażowaniu bardzo niewielkiej części kapitału własnego. Lewarowanie instrumentu CFD na indeks S&P500; wynosi 100:1, co oznacza, że przy otwarciu pozycji klient musiał zdeponować jedynie 1% wartości transakcji. Było to dokładnie: 10 CFD * 1437,61$ * 1% a więc 143,76 $.

Poniżej podobny przykład, tym razem dotyczący krótkiej sprzedaży na akcjach potentata informatycznego – Microsoft Corporation. Sprawdźmy, ile można było zarobić na przewidzeniu spadku ich wartości. Poniżej wykres akcji Microsoft Corp. w ujęciu dziennym.

Powyższy wykres pokazuje notowania akcji firmy Microsoft. Załóżmy, że inwestor dokonał transakcji sprzedaży 1000 kontraktów CFD na łącznie 1000 akcji Microsoft (31 stycznia 2008) po kursie 31,37$. Zamknął transakcję po upływie pół roku (5 sierpnia 2008) po kursie 26,44$. Przyjmijmy do naszych obliczeń, że stopa procentowa wykorzystywana do rozliczenia finansowania pozycji przez okres transakcji średnio oscylowała wokół 3,5%.

| Warunki transakcji | Wartości |

| Kurs sprzedaży akcji Microsoft | 31.37$ |

| Kurs odkupu akcji Microsoft | 26.44$ |

| Ilość dni pomiędzy dniem sprzedaży a dniem zakupu | 187 |

| Stopa procentowa LIBOR USD | 3,5% |

| Stopa procentowa dla finansowania | +0,5% |

| Wielkość transakcji | 1000 CFD = 1000 akcji |

| Opłata #1 za dokonanie transakcji (spread) | 1000 * wartość 1 pkt zmiany = 1000 * 0.1 $ = 100 $ |

| Opłata #2 za dokonanie transakcji (prowizja) | 1000 * 2,95centa = 29,5 $ |

| Wartość zmiany pomiędzy kursem sprzedaży i odkupu | 31.37 – 26.44 = 4.93 |

| Zysk z różnicy kursowej | 4.93 pkt * 1000 $ = 4930 $ |

Na koniec należy obliczyć ile wynosi opłata/przychód za przetrzymanie pozycji przez noc (finansowanie). Jeżeli mamy pozycję krótką będziemy mieli uznanie na rachunku, jeżeli pozycję długą – obciążenie.

W przypadku powyższej transakcji inwestor będzie otrzymywał dodatkowe środki za utrzymywanie pozycji krótkiej w akcjach Microsoft Corp., zatem zysk byłby jeszcze wyższy niż ten zaprezentowany w tabeli powyżej. Dla zobrazowania sytuacji można przyjąć średnią stopę procentową podczas rolowania, od której wyznaczono finansowanie. Finansowanie następuje każdego dnia jeśli pozycja została przetrzymana na noc zatem cena od jakiej obliczane jest finansowanie codziennie ulega zmianie.

Aby obliczyć ile wynosi przychód za przetrzymanie powyższej pozycji na noc należy skorzystać ze wzoru:

F = (S * P * R)/D

gdzie:

- F – przychód za przetrzymanie pozycji na noc;

- S – wielkość transakcji;

- P – kurs rolowania wyznaczana przez GFT, załóżmy średnią wartość 28.91$;

- R – stopa procentowa dla finansowania, w tym przypadku LIBOR USD OverNight czyli przyjęte 3,5% minus 300 punktów bazowych czyli 0,5%;

- D – liczba dni w roku

Zatem:

F = (1000 * 28.91 * 0.5%) / 365 = 0,39603 $

Lecz pozycja była przetrzymywana przez 187 dni więc łącznie dodatkowy przychód wyniesie:

187 * F = 187 * 0,18578 $ = 74.06 $

Ostateczny wynik finansowy przedstawia się następująco:

| Warunki transakcji | Wartości |

| Zysk z różnicy kursowej | 4930.00 $ |

| Zysk z finansowania | 74.06 $ |

| Opłata za dokonanie transakcji | 129.50 $ |

| Łącznie | +4874.56 $ |

Taki zysk był możliwy przy zaangażowaniu bardzo niewielkiej części kapitału własnego. Lewarowanie instrumentu CFD na akcje Microsoft wynosi 10:1, co oznacza, że przy otwarciu pozycji klient musiał zdeponować jedynie 10% wartości transakcji. Było to dokładnie: 1000CFD * 31.37$ * 10% a więc 3137 $.

Z transakcji CFD czy futures na tysiące akcji, indeksów, walut i towarów notowanych na giełdach całego świata możemy korzystać posiadając jeden rachunek inwestycyjny (konto maklerskie).

Warto otworzyć darmowe konto demo i bez ryzyka poznać mechanizmy krótkiej sprzedaży.