W poprzednich artykułach omówione zostały przykładowe narzędzia, na jakich Inwestorzy mogą opierać swoje decyzje. Wielu Inwestorów poświęca dużo czasu na ich zgłębienie, a mimo to nie potrafi w długim terminie systematycznie zarabiać na rynku. Dlaczego tak się dzieje? Należy pamiętać, że żadna metoda, żaden wskaźnik nie gwarantuje podejmowania 100 procent trafnych decyzji na rynkach finansowych. Przyszłe zachowania rynków są nieprzewidywalne.

Inwestor może jednak próbować szacować prawdopodobieństwo wystąpienia określonych scenariuszy, pamiętając przy tym, że nawet najbardziej prawdopodobny scenariusz może się nie sprawdzić. Właśnie radzenie sobie z nieprzewidywalnością rynków finansowych jest największą bolączką Inwestorów. Wywoływane niepewnością negatywne emocje dla wielu stanowią przeszkodę nie do przezwyciężenia. Jak radzić sobie z tą kwestią? Poniżej przedstawimy zasady, które przy konsekwentnym stosowaniu w ogromnym stopniu zwiększają prawdopodobieństwo odniesienia sukcesu na rynku Forex.

Główne zasady inwestowania na rynku Forex

Jeżeli przyjrzymy się działaniu Inwestorów na jakimkolwiek rynku, okaże się, że Inwestorami kierują podobne emocje i „instynkty”. W związku z tym przyczyny porażek Inwestorów na rynkach finansowych są podobne.

Można do nich zaliczyć:

• chciwość,

• chęć maksymalizacji stopy zwrotu w każdej transakcji,

• nadmierną pewność siebie,

• brak konsekwencji,

• trudność z zamykaniem pozycji stratnych,

• brak umiejętności przyznania się do błędu.

Wszyscy Inwestorzy pojawiają się na rynku walutowym skuszeni perspektywą ponadprzeciętnych stóp zwrotu. Zdecydowana większość koncentruje się na uzyskaniu jak największej stopy zwrotu w jak najkrótszym czasie, zupełnie zapominając o ryzyku. Zazwyczaj taka postawa prowadzi do prób maksymalizacji stopy zwrotu z każdej transakcji. Wyższa stopa zwrotu oznacza większe ryzyko, a więc również większe prawdopodobieństwo poniesienia dotkliwej straty. Natomiast jeśli Inwestorowi w kilku transakcjach dzięki podwyższonemu ryzyku uda się osiągnąć ponadprzeciętne zyski, ujawnia się kolejna przeszkoda – nadmierna pewność siebie. Często nawet po kilku udanych transakcjach szczególnie początkującym Inwestorom wydaje się, że są nieomylni, znaleźli „sposób na rynek” i każda kolejna transakcja zakończy się sukcesem. Oczywiście nawet najdłuższa seria zyskownych transakcji ma swój koniec. Inwestor po serii sukcesów jest kompletnie nieprzygotowany na taki scenariusz, co sprawia, że często nawet pojedyncza stratna pozycja może zniweczyć cały dotychczasowy wysiłek i pochłonąć całość dotychczasowych zysków. Powyżej opisana sytuacja jest często wynikiem braku konsekwencji w stosowaniu systemu transakcyjnego. Nawet najlepiej przygotowany plan działania musi być konsekwentnie stosowany. Często Inwestorzy po uzyskaniu kilku błędnych sygnałów przestają stosować się do założeń swojego systemu transakcyjnego. Konieczne jest więc także dokładne przeanalizowanie stosowanego systemu transakcyjnego. Inwestor powinien wiedzieć np., jakiej liczby nietrafnych sygnałów może się spodziewać po stosowanym przez siebie systemie. Przygniatająca większość Inwestorów potwierdza trudności z zamykaniem pozycji stratnych. Wynika to z faktu, iż akceptacja straty jest tak naprawdę koniecznością przyznania się do błędu. Ponadto przy odnotowaniu istotnej straty na rachunku Inwestorzy usiłują „odzyskać kontrolę nad rynkiem”, innymi słowy – odegrać się. Mogą tracić wtedy trzeźwość spojrzenia i koncentrować się jedynie na wypracowaniu zysku większego od ostatniej straty. Tak emocjonalne podejście do inwestowania kończy się najczęściej kolejną porażką.

Jednak sama świadomość istnienia wyżej opisanych mechanizmów nie pozwala na ich wyeliminowanie. Często nawet osoby bardzo doświadczone, dysponujące dużą wiedzą o rynku walutowym mają tendencje do powtarzania tych samych błędów. W celu wyeliminowania emocji oraz powyżej opisanych sytuacji konieczna jest konsekwencja i stosowanie się do zasad, które są opisane poniżej.

- Zawsze przed otwarciem pozycji rynkowej konieczne jest określenie punktu wyjścia z rynku zarówno w przypadku straty, jak i zysku. Szczególnie istotne ze względu na trudności w zamykaniu stratnych pozycji jest określenie punktu wyjścia ze stratą z otwieranej pozycji, czyli ustawienie zlecenia stop loss. Dzięki wykorzystaniu zleceń oczekujących i określeniu punktów wyjścia z rynku zniknie konieczność radzenia sobie z typowym dla wielu Inwestorów lękiem przed zamknięciem pozycji.

- Kontrola ryzyka ponoszonego w poszczególnych transakcjach oraz na całym rachunku inwestycyjnym. Narzędzi pozwalających kontrolować ryzyko dostarcza dziedzina nazywana zarządzaniem kapitałem.

- Analiza dotychczasowych działań na rynku. Należy sprawdzać cyklicznie, co przyczyniło się do sukcesów i porażek na rynku. Warto robić notatki w momencie lub po zawarciu transakcji, wskazując przesłanki, na których podstawie zostały podjęte decyzje inwestycyjne.

- Przed rozpoczęciem działania trzeba opracować plan, czyli sprawdzić, jakie są obecnie kluczowe czynniki oraz publikacje danych makroekonomicznych wpływające na sytuację na danej parze walutowej, oraz jaki panuje na niej trend w danym horyzoncie czasowym.

- Nie zawsze warto stosować złożone i skomplikowane strategie inwestycyjne. Często najlepsze efekty przynoszą proste narzędzia. Początkujący Inwestorzy często szukają u bardziej doświadczonych graczy podpowiedzi, w jaki sposób mogą odnieść sukces na rynku. Często wydaje im się, że bardziej złożone strategie pozwolą osiągnąć wyższą stopę zwrotu. W efekcie sięgają po narzędzia, których zasad działania nie znają. Dlatego należy dobrze poznać stosowane narzędzia, systemy transakcyjne oraz unikać skomplikowanych strategii inwestycyjnych wykorzystujących zaawansowane funkcje lub wskaźniki, których dobrze się nie rozumie. Klucz do sukcesu leży w prostych, znanych Inwestorowi mechanizmach.

- Nie ma jednego idealnego sposobu na zarobienie na rynkach finansowych. Sukces można odnieść na wiele sposobów. Co więcej, każdy Inwestor będzie miał swój własny, unikatowy sposób prowadzący do sukcesu, którego inni często nie będą w stanie powtórzyć. Dlatego nie zawsze warto kopiować strategie inwestycyjne innych Inwestorów.

- Podobnie jak w każdej dziedzinie niezbędne są praca i przygotowanie. Przed wejściem na rynek ważne jest określenie własnych celów oraz posiadanych zasobów do ich zrealizowania (np. czas, który można poświęcić na inwestowanie).

- Na rynku Forex można zawierać transakcje 24 godziny na dobę przez 5 dni w tygodniu. Nie oznacza to jednak, że trzeba być na nim bez przerwy obecnym.

- Istnieje wiele ofert systemów transakcyjnych, które zdaniem chcących je sprzedać twórców dają pewny zysk. Warto dokładnie przeanalizować takie oferty, ponieważ wiele z nich jest zwykłym oszustwem i może doprowadzić Inwestora do dużych strat.

- Rynek Forex stale się zmienia. Strategie inwestycyjne przynoszące świetne efekty po pewnym czasie mogą okazać się zupełnie bezużyteczne. Dlatego należy podążać za zmianami, nieustannie ucząc się, doskonaląc i wyciągając wnioski ze swoich dotychczasowych doświadczeń.

Kontrola ryzyka, czyli zarządzanie kapitałem

Czym jest zarządzanie ryzykiem?

Jedną z kluczowych części procesu inwestycyjnego jest zarządzanie ryzykiem, inaczej określane również jako zarządzanie kapitałem. Zarządzanie kapitałem może być również traktowane jako element szerszego modelu zarządzania ryzykiem. Obszar ten sprowadza się do pytania, jaką część kapitału Inwestor będzie ryzykował w każdej zawieranej przez siebie transakcji. Istotny jest oczywiście również cały poziom ryzyka, jakie Inwestor ponosi we wszystkich otwartych pozycjach. Umiejętnie stosowane zarządzanie ryzykiem często odróżnia Inwestorów zarabiających od tracących.

Dlaczego zarządzanie ryzykiem jest istotne?

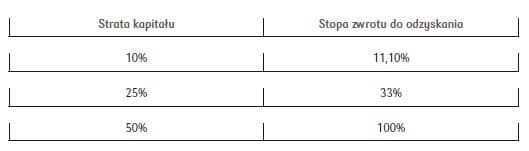

Jak zostało wspomniane, jedną z głównych przyczyn porażek Inwestorów na rynkach finansowych jest podejmowanie zbyt dużego ryzyka. Podejmując decyzje inwestycyjne, należy pamiętać, iż nie ma narzędzi, które w 100 procentach pozwalają podejmować trafne decyzje. Dlatego nawet pojedyncza strata, jeśli jest wystarczająco duża, może doprowadzić do ujemnego salda rachunku. Poniższa tabela przedstawia, jaką stopę zwrotu musi uzyskać Inwestor, żeby odrobić określoną stratę kapitału.

Jaką stopę zwrotu należy uzyskać, aby odrobić stratę?

Już na pierwszy rzut oka z powyższej tabeli wynika, że stopa zwrotu, jaką trzeba uzyskać, aby odrobić stratę, rośnie, osiągając astronomiczne wartości przy większych stratach kapitału. Przykładowo w celu odrobienia 10% straty trzeba uzyskać stopę zwrotu na poziomie 11,10%. W przypadku straty 50% stopa zwrotu musi już wynieść 100%. Wraz ze wzrostem straty szanse na sukces Inwestora maleją. Na rynkach finansowych większa stopa zwrotu może być osiągnięta tylko kosztem wyższego ryzyka. Wyższe ryzyko z kolei oznacza większe prawdopodobieństwo kolejnej straty. Cała sytuacja jest potęgowana przez czynniki psychologiczne. Inwestorzy odnoszący poważne straty usiłują odrobić je jak najszybciej, ryzykując w kolejnych transakcjach coraz większą część swojego rachunku. Tymczasem zasada postępowania w takiej sytuacji powinna być odwrotna. W momencie, gdy Inwestor traci, powinien coraz mniej ryzykować, aby w jednej transakcji nie pogrzebać całkowicie swoich szans na sukces i stopniowo odzyskiwać utracony kapitał. Natomiast kiedy zaczyna zarabiać i rachunek się powiększa, można rozważyć stopniowe zwiększanie poziomu ryzyka. Jest to niekiedy sprzeczne z emocjami, ale jest to cecha odróżniająca amatorów od profesjonalistów.

Jak więc zarządzać ryzykiem?

Generalnie przyjmuje się, że Inwestor nie powinien ryzykować w jednej transakcji więcej niż kilka procent wartości swojego kapitału. Konkretna wartość jest w subiektywny sposób określana przez Inwestora. Należy również określić poziom ryzyka dla całego rachunku. Na wielkość kwoty, którą Inwestor ryzykuje w jednej transakcji,

wpływają dwa czynniki:

• wielkość transakcji,

• poziom zlecenia stop loss.

Absolutnie kluczową sprawą w zarządzaniu ryzykiem jest stosowanie zleceń stop loss. Brak ustawiania zleceń stop loss powoduje, że Inwestor wystawia się na nieograniczone ryzyko.

Częstym błędem Inwestorów jest tzw. uśrednianie pozycji, czyli powiększanie pozycji w przypadku, gdy rynek porusza się w przeciwnym do zakładanego kierunku. Inwestorzy liczą wtedy na to, że na przykład uśredniając cenę zakupu, szybciej odrobią straty, w przypadku gdy kurs danej pary wreszcie zacznie rosnąć. Jest to jednak niezwykle ryzykownezachowanie, ponieważ może oznaczać, że rozpoczął się nowy trend spadkowy i Inwestor, zamiast sprzedać, zawiera kolejne pozycje długie na danej parze walutowej. Strategia ta jest jedną z najczęstszych przyczyn porażek Inwestorów na wszystkich rynkach.

Wnioski

- Należy stworzyć plan działania przed rozpoczęciem inwestowania

- Należy ustalić poziom strat, jakie Inwestor może ponieść

- W jednej transakcji nie powinno się ponosić większego ryzyka niż 3% wartości rachunku

- Inwestor nie powinien angażować środków, których nie może stracić

- Należy określić poziom wejścia i wyjścia z rynku przed otwarciem pozycji

- Zawsze powinno się korzystać ze zleceń obronnych stop loss