W tym artykule postaramy się wyjaśnić najważniejsze z nich, aby pomóc inwestorom podejmować właściwe decyzje na podstawie analizy rynku.

Przedstawimy też sprawdzonych, licencjonowanych brokerów, u których można nabyć pierwsze akcje.

Interesuje cię ten temat? Zapraszamy do lektury.

4

Payment methods

Features

Customer service

Classification

Mobile App

Fixed commissions per operation

Account Fee

- Platforma przyjazna dla początkujących inwestorów

- Darmowe sygnały handlowe

- Aplikacja na iOS i Android

70,48% inwestorów prywatnych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy

Account Info

Fees per operation

- Dostępne 142 pary walutowe

- Dwie platformy handlowe do wyboru

- Dostęp do funkcji stop loss

Kontrakty CFD to złożone instrumenty finansowe. Niosą ze sobą wysokie ryzyko szybkiej utraty pieniędzyz powodu dostępu do dźwigni finansowej. 72,6% inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy.

Account Info

Fees per operation

- Brak prowizji

- Broker regulowany przez CySec

- Środki zabezpieczane na oddzielnych rachunkach bankowych

Pamiętaj o ryzyku! 76,4% rachunków CFD inwestorów detalicznych traci pieniądze.

Account Info

Fees per operation

- Zerowe spready

- Intuicyjna platforma handlowa

- Autoryzowany i regulowany broker

85% rachunków inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD z tym dostawcą.

Account Info

Fees per operation

Najlepsze giełdy 2025

POLECANY BROKER

capital.com

Załóż KontoKontrakty CFD to złożone instrumenty finansowe. Niosą ze sobą wysokie ryzyko szybkiej utraty pieniędzyz powodu dostępu do dźwigni finansowej. 72,6% inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy.......

POLECANY BROKER

Alvexo

Załóż Konto70,48% inwestorów prywatnych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy......

POLECANY BROKER

Libertex

Załóż Konto85% rachunków inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD z tym dostawcą.......

Wartość księgowa przypadająca na 1 akcję (BVPS)

BVPS – (ang. Book Value Per Share) to wartość księgowa na jedną akcję (innymi słowy, jest to stosunek ceny do wartości netto na akcję).

Przez wartość księgo

wą rozumie się tutaj wszystkie aktywa danej firmy minus zobowiązania.

Warto pamiętać, że rozróżniamy zarówno wartość księgową brutto, jak i netto.

Pierwsza z nich jest równa wartości początkowej nieruchomości (tj. cenie zakupu), a druga jest wartością brutto, odpowiednio pomniejszoną o odpisy amortyzacyjne (w praktyce metoda tej wyceny oznacza, że wiele aktywów może mieć wartość równą do zera).

Wskaźniki akcji są ważne dla każdego akcjonariusza, aby ocenić spółkę i jej akcje oraz podjąć właściwe decyzje inwestycyjne. Niestety, w szkole niewiele się uczy o ważnych wskaźnikach, aby móc prawidłowo rankingować firmy.

Dlatego zadajemy sobie pytania:

Jakie wskaźniki giełdowe powinieneś znać? W jaki sposób są one obliczane i co oznaczają skróty takie jak P/E, KCV, EBITDA czy EPS?

Przedstawiamy przegląd wszystkich tych kluczowych danych, które są ważne dla akcjonariuszy.

Wzór – Wartość księgowa na akcję

Wartość księgowa na akcję = Kapitał własny/Liczba akcji (ang. Book Value – BV)

Powyższy wzór wskazuje wartość aktywów spółki i informuje akcjonariuszy o wartości księgowej na akcję.

Analiza przedsiębiorstwa oparta na tym wskaźniku może być oparta zarówno na jego zmianach w czasie, jak i na porównaniu go ze średnią dla branż lub indeksów, w których podmiot jest zlokalizowany.

Wskaźnik BVPS jest niezwykle popularnym wskaźnikiem wyceny spółki. Aby obliczyć BVPS, podziel wartość księgową spółki przez liczbę wyemitowanych akcji (tj. papiery wartościowe łączące prawa majątkowe i niemajątkowe).

Wskaźnik BVPS ilustruje cenę, jaką musimy zapłacić za jeden złoty majątek spółki.

W przypadku jej likwidacji zostałby on podzielony pomiędzy akcjonariuszy spółki. Należy zauważyć, że wartość księgowa składnika aktywów nie zawsze jest równa jego wartości rynkowej.

Interpretacja wskaźnika BVPS powinna być szczególnie ostrożna, a jego wynik traktowany nieco na odległość.

Zauważmy, że wskaźnik BVPS odzwierciedla zarówno potencjał wzrostu, jak i stopę zwrotu, którą otrzymamy z danego kapitału. Wskaźnik ten jest bardzo zróżnicowany i pozostaje na różnych poziomach w poszczególnych branżach.

Kontrakty CFD są złożonymi instrumentami finansowymi. Wykorzystanie dźwigni finansowej niesie ze sobą wysokie ryzyko.

79,17% inwestorów detalicznych traci pieniądze, handlując kontraktami CFD u tego dostawcy.

Co to są wskaźniki akcji?

Wskaźniki akcji to liczby, których ludzie używają, aby spróbować lepiej określić wartość firmy dla siebie.

Wskaźniki te stanowią podstawę do systematycznej selekcji akcji do obserwacji lub do kupna. Wskaźniki te są również ważne, jeśli już kupiłeś akcje i czekasz na odpowiedni moment, aby sprzedać.

Lista jest długa. Są więc liczby, które opisują firmę obiektywnie, jak również takie, które interpretują ją bardziej subiektywnie. Oczywiście trzeba tu też wziąć pod uwagę, że liczby te są różnie wyceniane przez każdego akcjonariusza.

Jednakże, wskaźniki akcji są fundamentalną częścią uzyskania dobrego i szybkiego przeglądu akcji. Oczywiście proces ten może być długotrwały – ale nie musi.

Istnieje duża liczba wskaźników akcji, które natychmiast pomagają lepiej ocenić spółkę i odpowiednio jej akcji. Te metryki akcji pomagają podczas inwestowania, kupowania i handlu akcjami.

Wskaźniki akcji, lub KPI (Key Performance Indicator), są tak ważne, ponieważ można je wykorzystać do określenia wydajności działań w firmie. Za pomocą tych współczynników można zmierzyć potencjalny sukces lub porażkę firmy.

W poniższym artykule wyjaśniamy, które wskaźniki giełdowe są ważne dla akcjonariuszy, w jaki sposób są one obliczane i jak należy je interpretować.

Wskaźniki akcji: Dane podstawowe

Najważniejsze czynniki, które powinieneś znać do analizy fundamentalnej akcji, służą do dokonania właściwej wyceny, aby być w stanie kupić prawo akcji. Ważne jest, aby być w stanie ocenić akcje na podstawie podstawowych danych:

- cena akcji,

- obrót,

- kapitalizacja rynkowa,

- dywidenda,

- wartość księgowa na akcje.

Cena akcji

Cena akcji na giełdzie wskazuje cenę, za jaką aktualnie handluje się akcjami danej spółki. Cena akcji daje również wgląd w rozwój spółki w ciągu ostatnich kilku lat, z którego już widać sukces lub porażkę.

Jednak cena akcji daje jedynie dobry przegląd wyników akcji i nie powinna być wykorzystywana do ich oceny.

Dobrze mieć umiejętność analizowania i odczytywania wykresu akcji. Jednak cena akcji nie mówi o akcji lub spółce nic więcej niż inne, ważniejsze kluczowe dane.

Kalkulacja: Kapitalizacja rynkowa / liczba wyemitowanych akcji = cena akcji

Obrót

Nie można jednak obliczyć rentowności firmy na podstawie obrotów – obroty pokazują jedynie, ile firma obraca.

Nawet przy milionowych obrotach należy założyć, że koszty będą większe – odpowiednio tym większe sukces lub porażka. Mimo to obrót jest wykorzystywany jako część kalkulacji wielu wskaźników.

Kapitalizacja rynkowa

Jeśli chodzi o podstawowe dane, kapitalizacja rynkowa jest prawdopodobnie jednym z najważniejszych wskaźników akcji.

Kapitalizacja rynkowa pokazuje, ile dana spółka jest obecnie warta na giełdzie, lub po jakiej wartości spółka jest obecnie notowana na giełdzie.

Jeśli cena akcji spadnie o 2%, to wartość giełdowa również spadnie o 2%. Dla laika może to nie wydawać się dużo, ale dla dużych firm może to być nawet kilka miliardów euro.

Kalkulacja: Cena akcji x liczba wyemitowanych akcji = kapitalizacja rynkowa

Dywidenda

Dywidenda to część zysku, którą spółka wypłaca swoim akcjonariuszom.

Dywidenda to udział w zysku netto spółki akcyjnej, którego wysokość jest uzależniona od sukcesu firmy.

Kluczowe wskaźniki akcji dla rentowności

- Zysk – Jeśli chodzi o wskaźniki akcji, zysk jest prawdopodobnie jednym z najważniejszych wskaźników ze wszystkich. Należy jednak zauważyć, że zysk nie jest tożsamy z zarobkami. Wskaźnik ten rozróżnia zysk netto, EBITDA lub EBIT.

- EBITDA – Pokazuje, czy firma jest rentowna. Oznacza to wszystkie zyski po odliczeniu kosztów produkcji i przed odsetkami, podatkami, amortyzacją i umorzeniem. Jest miarą ogólnych wyników finansowych firmy i jest używany jako alternatywa dla dochodu netto w niektórych okolicznościach. Ta miara wyklucza również wydatki związane z zadłużeniem poprzez dodanie z powrotem kosztów odsetek i podatków do zysku.

- EBIT – To zysk przed odsetkami i podatkami po amortyzacji. Jest wskaźnikiem rentowności przedsiębiorstwa. EBIT można obliczyć jako przychody minus koszty z wyłączeniem podatku i odsetek. EBIT jest również określany jako zysk operacyjny.

- Dochód netto – Jest to zysk netto po odliczeniu odsetek i podatków. Zarobki netto lub wynik końcowy – to kwota, którą osoba fizyczna zarabia po odjęciu podatków i innych odliczeń od dochodu brutto. Dla firmy dochód netto to kwota przychodu pozostała po odjęciu wszystkich wydatków, podatków i kosztów.

Kontrakty CFD są złożonymi instrumentami finansowymi. Wykorzystanie dźwigni finansowej niesie ze sobą wysokie ryzyko.

79,17% inwestorów detalicznych traci pieniądze, handlując kontraktami CFD u tego dostawcy.

Wzrost zysku

Kupienie akcji wybranej spółki powinna poprzedzać dokładna analiza sytuacji rynkowej oraz perspektyw. Wskaźnik „zysk na akcje” pozwala określić, czy wykupienie udziałów w danej spółce jest dla inwestora opłacalne. To jedna z najważniejszych informacji.

Wzrost wartości pieniądza

Wzrost zysków, odnosi się do zysków w danym okresie z przeszłości, lub przewidywań wzrostów na przyszłości. Przyszłe zyski mogą być oszacowane, ale nigdy nie są w 100% wiarygodne.

Jednak wzrost zysków jest nadal ważnym wskaźnikiem dla akcji z dwóch powodów: Wzrost zysków wskazuje, czy firma podupada, jest w stagnacji, czy rozwija się.

Wzrost sprzedaży

Wzrost sprzedaży jest również ważnym wskaźnikiem giełdowym. Dochód to pierwszy element, na który inwestorzy patrzą i dlatego jest niezwykle ważny dla przyszłego wzrostu cen akcji.

ROE (Return of Equity)

Kiedy inwestujesz w firmę, jesteś również inwestorem kapitałowym. W zamian otrzymujesz udział w zyskach (np. poprzez wzrost cen akcji lub dywidendy). Jednakże jesteś również narażony na ryzyko, takie jak wahania wartości firmy aż do całkowitej jej utraty.

Kalkulacja: Zysk / kapitał własny = zwrot z kapitału własnego

ROI (Return of Investment)

Zwrot z całej inwestycji (RoI) jest kluczowym wskaźnikiem określającym rentowność kapitału zaangażowanego w przedsiębiorstwie (zwrot z inwestycji).

Dla przedsiębiorców RoI jest ważnym wskaźnikiem, ponieważ dostarcza informacji o tym, czy inwestycja jest opłacalna.

RoI może być opisany jako ogólny termin dla wskaźników zwrotu z inwestycji i opisuje zarówno zwrot z aktywów, jak i zwrot z kapitału własnego. Pomaga w podjęciu decyzji czy warto w daną spółkę zainwestować.

Kalkulacja: [(zysk/sprzedaż)] * (sprzedaż/całkowity kapitał własny)]*100 = ROI

Kontrakty CFD są złożonymi instrumentami finansowymi. Wykorzystanie dźwigni finansowej niesie ze sobą wysokie ryzyko.

79,17% inwestorów detalicznych traci pieniądze, handlując kontraktami CFD u tego dostawcy.

Wskaźniki giełdowe do wyceny

Sprawdź, jakie wskaźniki giełdowe powinieneś wziąć pod uwagę przy wycenie. Przedstawię je pokrótce z przykładami, abyś mógł ocenić ich przydatność.

Wskaźnik cena-zysk (wskaźnik P/E)

Wskaźnik P/E jest prawdopodobnie jednym z najważniejszych wskaźników służących do wyceny akcji. Wskaźnik cena-zysk przedstawia cenę akcji (= cena akcji) w stosunku do zysku z tej akcji (= zysk na akcję).

Kalkulacja: Cena akcji / zysk na akcję = wskaźnik P/E

Przykład: Jeśli za akcję zapłacimy 60 euro, a zysk wynosi obecnie 6 euro, to wskaźnik P/E wynosi 10. Akcja ta byłaby wówczas przedmiotem obrotu na giełdzie z 10-krotnym zyskiem rocznym.

Wskaźnik wzrostu zysku z kapitału (wskaźnik P/E)

Wskaźnik cena-zysk-wzrost (również PEG od Price of Earnings) jest rozszerzeniem prostego obliczenia wskaźnika P/E. W tej kalkulacji wzrost zysków jest również uwzględniony jako wartość szacunkowa.

Kalkulacja: Wskaźnik P/E / wzrost zysków w procentach = wskaźnik P/E

Im niższy wskaźnik P/E, tym tańsze są akcje na podstawie zysków, a także wzrostu zysków. Z biegiem czasu wskaźnik P/E dla akcji powinien kształtować się na poziomie 1, chociaż szybko rozwijające się spółki często mają wskaźniki P/E nawet do 5.

Wartość poniżej 1 wskazuje na przecenę, choć spółki z wartością poniżej 0,5 mają zwykle kłopoty.

Wskaźnik ceny do sprzedaży (P/S Ratio)

Wskaźnik akcji KUV działa podobnie do wskaźnika P/E, ale tutaj sprzedaż (a nie zyski) jest ustalana w stosunku do ceny akcji.

Krótko mówiąc, oznacza to, ile przychodu przypada na każde zainwestowane euro. Więc ile pieniędzy firma zarabia na każdym euro zainwestowanym w akcje.

Wskaźnik ten powinien być obliczany ostrożnie w ramach każdej branży, ponieważ przychody różnią się znacznie w zależności od branży.

Na przykład przedsiębiorstwa kapitałochłonne, takie jak producenci samochodów, mają wyższy współczynnik KUV niż np. przedsiębiorstwa informatyczne, które często wymagają mniej kapitału.

Kalkulacja: Cena akcji / sprzedaż na akcję = wskaźnik cena-sprzedaż

Wskaźnik cena do przepływów pieniężnych (KCV)

Przykład: Jeśli firma kupuje maszynę za około 100.000 €, nie ma to początkowo żadnego wpływu na zysk. Do tego dochodzi roczna utrata wartości, która wynosi np. 10%.

Tak więc po roku maszyna nadal ma wartość 90.000 euro, ale przepływ środków pieniężnych zmniejsza się o całe 100.000 euro, które pierwotnie zainwestowano, ponieważ nie są one dostępne.

Ma to więc swoje wady i zalety. Zaletą jest to, że KCV nie ma wpływu na zysk w sensie księgowym i dlatego KCV jest często wykorzystywana do wyceny akcji.

Zaleta ta jest jednak również wadą – jeśli przedsiębiorstwo dokona w ciągu roku dużych inwestycji, mogą wystąpić znaczne wahania KCV.

Kalkulacja: Cena akcji / przepływy pieniężne na akcję = Wskaźnik ceny do przepływów pieniężnych

Wskaźnik cena do księgi popytu

W przeciwieństwie do wielu innych wskaźników giełdowych KCV nie jest oparty na zyskach, ale raczej na treści. Krótko mówiąc, wartość księgowa to kapitał własny przedsiębiorstwa.

Wskaźnik ceny do księgi popytu wskazuje zatem, ile kapitału własnego przypada na każde euro.

Jeżeli wartość księgowa akcji wynosi 20 euro, a cena akcji 20 euro, to wskaźnik P/B wynosi 1,0. Zatem wartość rynkowa jest równa wartości księgowej spółki. Gdy tylko cena akcji wzrasta, wskaźnik P/B również wzrasta.

Jeśli KBV jest poniżej 1,0, należy się spodziewać strat.

Kalkulacja: Cena akcji / wartość księgowa na akcję = wskaźnik cena/księga

Zysk na akcję (EPS)

Jak wspomniano wcześniej, same zyski nie wystarczą, należy również sprawdzić, czy zysk na akcję rośnie. Tak więc wskaźnik zysku na akcję (znany również jako EPS, skrót od earnings per share) jest ważny dla wszystkich akcjonariuszy.

W końcu, jeśli firma osiąga zysk w wysokości 100.000 euro, ale ma 100.000 akcji, nie jest to w żadnym wypadku tak interesujące, jak firma z takim samym zyskiem, ale tylko ułamkiem akcji.

Tak więc, logicznie rzecz biorąc, jeden ma prawo do większego zysku w końcu.

Kalkulacja: Zysk netto / całkowita liczba akcji = zysk na jedną akcję

Kontrakty CFD są złożonymi instrumentami finansowymi. Wykorzystanie dźwigni finansowej niesie ze sobą wysokie ryzyko.

79,17% inwestorów detalicznych traci pieniądze, handlując kontraktami CFD u tego dostawcy.

Kluczowe dane o spółce

Sprawdź, jakie informacje powinieneś uwzględnić w swojej analizie. Pomogą ci podjąć właściwą decyzję inwestycyjną.

Wskaźnik kapitału własnego (EKQ)

Wskaźnik kapitału własnego jest kluczowym i ważnym wskaźnikiem giełdowym służącym do oceny stabilności finansowej przedsiębiorstwa.

Im niższy wskaźnik zadłużenia, a tym samym wyższy wskaźnik kapitału własnego, tym większa zdolność kredytowa i stabilność przedsiębiorstwa.

Jeśli wskaźnik kapitału własnego wynosi 100%, oznacza to, że firma jest wolna od długów, a cały jej kapitał pochodzi od inwestorów kapitałowych (akcjonariuszy).

Jednakże 100% EKQ jest bardzo nierealistyczne, ponieważ dużym firmom często bardziej opłaca się pożyczać na inwestycje niż wykorzystywać kapitał własny.

I odwrotnie, EKQ równe 0% oznacza, że firma wyczerpała cały swój kapitał własny i działa tylko za pożyczone pieniądze.

Dlatego też należy zawsze patrzeć na branżę, kiedy uwzględnia się wskaźnik kapitału własnego do oceny. W zależności od branży firmy pożyczają więcej niż inne.

Kalkulacja: Kapitał własny / Suma bilansowa = Wskaźnik kapitału własnego

Wskaźnik zadłużenia kapitału własnego

Wskaźnik zadłużenia kapitału własnego ma podobne znaczenie jak wskaźnik kapitału własnego. Im wyższy wskaźnik zadłużenia i kapitału własnego, tym bardziej ryzykowna jest wycena spółki.

Przykład: Firma ma sumę bilansową 100 mln euro, z czego 40 mln euro to kapitał własny, a 60 mln euro to zadłużenie. EKQ wynosi zatem 40%. Wskaźnik zadłużenia wynosi jednak 150%!

Kalkulacja: Kapitał obcy / kapitał własny = wskaźnik zadłużenia (w procentach)

Wskaźnik płynności bieżącej (3 stopień płynności)

Wartość ta wskazuje, czy firma jest w stanie terminowo spłacać swoje krótkoterminowe zobowiązania (do jednego roku) – wykorzystując płynne aktywa, takie jak gotówka, ale bez zaciągania nowego długu.

Przy 100%, firmie udaje się spłacić wszystkie zaległości – bez żadnego kredytu. Tutaj im wyższy procent (120% – 150%), tym lepiej.

Kalkulacja: (środki pieniężne i ich ekwiwalenty + należności krótkoterminowe + zapasy) / zobowiązania krótkoterminowe * 100% = wskaźnik płynności bieżącej

Wycena wskaźników kapitału własnego

Wskaźniki giełdowe są oczywiście bardzo pomocne przy wycenie akcji. Służą one do porównania wyceny akcji z podobnymi akcjami – w ten sposób porównuje się również cenę akcji do wartości godziwej.

Należy jednak pamiętać, że może to mieć zarówno zalety, jak i wady.

Wyceny akcji opierają się albo na danych historycznych, albo na prognozach analityków.

Ogólnie rzecz biorąc, istnieją dwie główne metody wyceny akcji. Byłyby to analiza fundamentalna i analiza wykresów. W analizie fundamentalnej wszystkie te bardzo wskaźniki akcji są wykorzystywane do oceny, aby zobaczyć, czy firma jest sukces na rynku.

To właśnie dlatego tak ważne są wskaźniki oparte na sprzedaży, zyskach i dywidendach.

Nie można jednak generalizować, kiedy akcje są „dobre” lub „złe”. Nie można jej również określić w stu procentach na podstawie wskaźników akcji.

Wskaźniki akcji powinny być specyficzne dla danej branży i rozpatrywane indywidualnie, aby uzyskać dobrą ocenę.

Po opanowaniu kluczowych wskaźników akcji można zdecydowanie uzyskać poczucie, który wskaźnik akcji jest „dobry”, a z którym należy zachować ostrożność.

Kontrakty CFD są złożonymi instrumentami finansowymi. Wykorzystanie dźwigni finansowej niesie ze sobą wysokie ryzyko.

79,17% inwestorów detalicznych traci pieniądze, handlując kontraktami CFD u tego dostawcy.

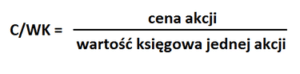

C/WK – cena do wartości księgowej

Wskaźnik C/WK mówi nam, ile płacimy za 1 euro aktywów netto spółki.

Wskaźnik C/WK (Cena/Wartość Księgowa), czyli z angielskiego P/BV (Price/Book Value Ratio) to jeden z najważniejszych wskaźników, z którymi powinien zapoznać się każdy inwestor.

Ten wskaźnik C/WK fundamentalnej analizy finansowej odzwierciedla podstawowe informacje na temat wartości spółki. Jest wykorzystywany przy tzw. inwestowaniu we wzrost oraz w wartość (growth and value investing).

W tym przypadku inwestor, który wybiera podejście typu growth&value, szuka okazji do zainwestowania w spółki, których obecna wartość rynkowa jest poniżej jej wartości likwidacyjnej.

Aby rozeznać się na rynku i wyszukać takich okazji używa się wskaźników P/BV, P/E, czy P/S (cena/sprzedaż), o których pisaliśmy wyżej.

Inwestowanie w wartość jest w świecie maklerskim często rozumiana jako poszukiwanie okazji kupna, gdzie akcje spółki są warte 1 euro lub więcej a my płacimy za nie 50 centów. Spółka w danym momencie jest niedowartościowana.

Zakładamy, że wcześniej czy później cena rynkowa wzrośnie, aby osiągnąć swoją wartość wewnętrzną. Jeżeli wskaźnik C/WK spółki X wynosi 0,50, znaczy to, że jedno euro jej majątku można kupić za 50 centów.

Niska wartość wskaźnika oznacza, że spółka ma niskie zyski albo nawet przynosi stratę i jej majątek nie jest w pełni wykorzystywany.

Kalkulacja: C/WK = cena jednej akcji podzielona/wartość księgową przypadającą na tę akcję.

Wartość księgowa = wartość kapitałów własnych, ponieważ aktywa – zobowiązania = kapitały własne.

Wartość księgowa jest to różnica między wartością aktywów a zobowiązaniami (zarówno długo jak i krótkoterminowymi).

Wartość księgowa w analizie fundamentalnej

Wartość księgowa jest wykorzystywana w analizie fundamentalnej, która obok technicznej jest najczęstszą formą analizy rynków finansowych.

Wskaźnik C/WK pozwala określić wartość spółki.

Badanie rynku akcji obejmuje:

- czynniki wspólne dla całego rynku (dane makroekonomiczne, sytuację polityczną)

- czynniki konkretnych spółek (ich strategia, produkt czy sytuacja finansowej)

Na podstawie publikowanych raportów finansowych spółek określa się ich wartość. Dane w tych raportach pozwalają na określenie, czy aktualna cena rynkowa odpowiada szacowanej wartości spółki albo, czy nie ma tu rozbieżności.

Jeśli chcemy jednak sami sprawdzić wartość spółki bez skomplikowanych raportów, możemy to zrobić wykorzystując wskaźniki analizy fundamentalnej – cena/wartość księgowa (C/WK) i drugi cena/zysk (C/Z).

Te wskaźniki oblicza się dla danej spółki i jej portfela sumując składniki obliczanej relacji wartościami, jakie charakteryzują się poszczególne spółki.

Wartość księgowa, a stopy zwrotu

Z badań analityków StarCapital Research wynika, że najlepsze wyniki (zmiany wartości indeksów) są wtedy gdy wskaźnik cena/wartość księgowa C/WK osiąga wartości poniżej 1.

Gdy wartość wskaźnika cena wartość księgowa C/WK jest poniżej 1, istnieje duże prawdopodobieństwo, że kupujemy akcje, które w kolejnych latach (od 10 do 15) pozwolą osiągnąć realną dodatnią stopę zwrotu, która wg StarCapital Research wynosi średniorocznie około 14 %.

Kontrakty CFD są złożonymi instrumentami finansowymi. Wykorzystanie dźwigni finansowej niesie ze sobą wysokie ryzyko.

79,17% inwestorów detalicznych traci pieniądze, handlując kontraktami CFD u tego dostawcy.

Jak kupić akcje? – Najlepsi brokerzy

Jeśli zapoznałeś się już z najważniejszymi wskaźnikami giełdowymi, nic nie stoi na przeszkodzie, aby samemu stać się akcjonariuszem. To łatwiejsze niż myślisz!

Poniżej znajdziesz najlepszych brokerów do kupna i handlu akcjami. Wybraliśmy dla was najlepsze, renomowane platformy online. Naszym zwycięzcą jest eToro, na którym możesz handlować zarówno prawdziwymi akcjami, jak i kontraktami CFD.

Poznaj naszą opinię!

1. eToro

Nie bez powodu jest wymieniany na drugim miejscu w tym rankingu. Możesz tu inwestować w pary walutowe, indeksy, surowce i kryptowaluty oraz kontrakty CFD.

Jest nie tylko najbezpieczniejszą giełdą akcji w Polsce i na świecie, ale jest również najbardziej opłacalna. W przeciwieństwie do zdecydowanej większości platform kryptowalutowych ta super popularna giełda jest autoryzowana i regulowana przez FCA.

Posiada również licencje CySEC, więc bezpieczeństwo nie powinno budzić żadnych wątpliwości.

Jedną z najbardziej atrakcyjnych rzeczy w eToro – która jest obecnie domeną dla ponad 17 milionów traderów – jest to, że platforma jest wolna od prowizji.

Plusy:

- Umożliwia kupno akcji z 0% prowizji za zlecenie i zarządzanie;

- Bezpieczeństwo – licencjonowany broker z ochroną depozytu;

- Handel akcjami i kontraktami CFD;

- Licencjonowany broker z ochroną depozytu;

- Dostęp do rynku Forex;

- Twoje środki są przechowywane na bezpiecznych rachunkach w renomowanych bankach.

Minusy:

- Nie wszystkie kryptowaluty są dostępne.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

2. XTB

XTB jest znanym brokerem z Polski, który funkcjonuje niemal od 20 lat. Oferuje wiele instrumentów inwestycyjnych, w tym kontrakty CFD na akcje, kryptowaluty, indeksy, towary czy aktywa na rynku forex.

Co ważne, firma działa zgodnie z regulacjami Komisji Nadzoru Finansowego oraz kilku innych ważnych organów.

XTB jest dobrym wyborem dla początkujących inwestorów, którzy mogą skorzystać z konta demo i sprawdzić strategię inwestycyjną. Natomiast doświadczeni traderzy skorzystają z zaawansowanych narzędzi analitycznych. Handel odbywa się na platformie xStation 5.

Broker nie ustalił kwoty minimalnego depozytu i akceptuje różne metody płatności. Prześlesz pieniądze za pomocą karty kredytowej lub debetowej, e-portfela czy przelewu bankowego. Ponadto dział obsługi klienta pracuje przez 24 godziny na dobę i 5 dni w tygodniu.

Plusy:

- Regulowany i bezpieczny broker;

- Bogaty wybór instrumentów inwestycyjnych;

- Intuicyjna platforma xStation 5;

- Konto demo i materiały edukacyjne;

- Różne metody płatności.

Minusy:

- Ograniczona oferta materiałów edukacyjnych.

Kontrakty CFD są złożonymi instrumentami finansowymi. Wykorzystanie dźwigni finansowej niesie ze sobą wysokie ryzyko.

76.22% inwestorów detalicznych traci pieniądze, handlując kontraktami CFD u tego dostawcy.

3. Pepperstone

Australijski broker Pepperstone zapewnia dostęp do ponad 1200 instrumentów finansowych, w tym CFD na akcje, kryptowaluty, towary i aktywa na rynku forex.

Firma działa zgodnie z międzynarodowymi standardami takich organizacji, jak ASIC, FCA i DFSA, co zapewnia bezpieczeństwo.

Broker jest znany z konkurencyjnych prowizji i opłat transakcyjnych. Co więcej, umożliwia handel na różnych platformach, w tym MT4 i MT5. Mocną stroną jest również konto demo, które pozwala bezpiecznie eksperymentować z różnymi strategiami inwestycyjnymi.

Pepperstone oferuje program lojalnościowy dla aktywnych traderów. Ponadto akceptuje różne metody płatności, w tym karty debetowe i kredytowe czy przelewy bankowe. Natomiast dział obsługi klienta pracuje przez 24 godziny na dobę i 5 dni w tygodniu.

Plusy:

- Broker działa zgodnie z międzynarodowymi standardami;

- Bogata oferta instrumentów finansowych;

- Dostęp do różnych platform handlowych;

- Konto demo;

- Różnorodne metody płatności.

Minusy:

- Handel wyłącznie kontraktami CFD.

4. Libertex

Broker posiada zaawansowane narzędzia do zarządzania ryzykiem. Oferuje ponad 250 instrumentów do handlu.

Poznaj opinie użytkowników o Libertex!

Plusy:

- Przyjazna dla użytkownika platforma na urządzenia mobilne i stacjonarne;

- Bezpieczeństwo i usługi wysokiej jakości;

- Miliony użytkowników w 110 krajach;

- Dostęp do rynku Forex;

Minusy:

- Mogą być naliczane dodatkowe prowizje

Wskaźnik C/WK – Podsumowanie

Zapoznałeś się z najważniejszymi wskaźnikami akcji. Pomaga to w podejmowaniu właściwych decyzji inwestycyjnych. Teraz łatwiej będzie ci kupować i handlować akcjami.

Wskaźniki giełdowe są doskonałą częścią analizy wyceny akcji – kiedy już posiadasz tę wiedzę, łatwo jest być akcjonariuszem. Oczywiście, istnieje wiele więcej wskaźników akcji niż wymienione tutaj.

Ale: nie musisz znać ich wszystkich. Z podstawowymi wskaźnikami akcji masz już fundament, który pomaga w przeprowadzaniu analizy akcji.

Oczywiście, w takiej analizie jest znacznie więcej niż tylko spojrzenie na wskaźniki akcji. Obejmuje to uświadomienie sobie właściwych akcji, uzyskanie przeglądu, zrozumienie modelu biznesowego firmy i zajęcie się przyszłymi strategiami firmy.

My polecamy brokera eToro do zakupu swoich pierwszy akcji. Jest sprawdzoną, licencjonowana przez organy finansowe platformą. Dodatkowo możesz na niej kupić zarówno prawdziwe akcje jak i kontrakty CFD.

Q&A Najczęściej zadawane pytania

Co to jest wskaźnik P/E?

Wskaźnik P/E jest prawdopodobnie jednym z najważniejszych wskaźników służących do wyceny akcji. Wskaźnik cena-zysk przedstawia cenę akcji (= cena akcji) w stosunku do zysku z tej akcji (= zysk na akcję).

Gdzie najlepiej kupować akcje?

Akcje można kupować u licencjonowanych brokerów online. My polecamy platformę eToro.

Co to są wskaźniki akcji?

Wskaźniki akcji to liczby, których ludzie używają, aby spróbować lepiej określić wartość firmy dla siebie. Wskaźniki te stanowią podstawę do systematycznej selekcji akcji do obserwacji lub kupna. Wskaźniki te są również ważne, jeśli już kupiłeś akcje i czekasz na właściwy moment, aby sprzedać.

Krzysztof swoją wiedzę i umiejętności zdobywał i rozwijał latami. Handel na giełdzie pochłonął go w młodym wieku i szybko stał się jego sposobem na życie. Do jego głównych zainteresowań należy rynek kryptowalut. Jako jeden z pierwszych posiadaczy bitcoin w Polsce zna temat na wylot i chętnie dzieli się swoją wiedzą z naszymi czytelnikami.