Fundusz hedgingowy wykorzystuje różne techniki inwestycyjne i dźwignię finansową, aby inwestor mógł osiągnąć najlepsze wyniki finansowe. Tak jak parasol chroni cię przed deszczem, tak zarządzający funduszem hedgingowym stara się zabezpieczyć twoje środki przed ryzykiem.

To naturalne, że każdy inwestor chce uchronić się przed utratą środków. Nie ryzykuj!

Przeczytaj, jak działa fundusz hedgingowy oraz jak możesz go wykorzystać do zrealizowania celów inwestycyjnych. W artykule podpowiadamy jak zarabiać na funduszach lewarowanych oraz na co powinieneś uważać, aby nie dać się oszukać.

Fundusz hedgingowy: jak zacząć zarabiać w pięciu prostych krokach

- Wybierz najlepszą ofertę: eToro.

- Załóż konto.

- Dokonaj pierwszej wpłaty.

- Znajdź fundusz na liście aktywów.

- Kup bezpośrednio lub wybierz dodatkowe opcje.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

4

Payment methods

Features

Customer service

Classification

Mobile App

Fixed commissions per operation

Account Fee

- Platforma przyjazna dla początkujących inwestorów

- Darmowe sygnały handlowe

- Aplikacja na iOS i Android

70,48% inwestorów prywatnych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy

Account Info

Fees per operation

- Dostępne 142 pary walutowe

- Dwie platformy handlowe do wyboru

- Dostęp do funkcji stop loss

Kontrakty CFD to złożone instrumenty finansowe. Niosą ze sobą wysokie ryzyko szybkiej utraty pieniędzyz powodu dostępu do dźwigni finansowej. 72,6% inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy.

Account Info

Fees per operation

- Brak prowizji

- Broker regulowany przez CySec

- Środki zabezpieczane na oddzielnych rachunkach bankowych

Pamiętaj o ryzyku! 76,4% rachunków CFD inwestorów detalicznych traci pieniądze.

Account Info

Fees per operation

- Zerowe spready

- Intuicyjna platforma handlowa

- Autoryzowany i regulowany broker

85% rachunków inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD z tym dostawcą.

Account Info

Fees per operation

Najlepsze fundusze hedgingowe 2025

POLECANY BROKER

capital.com

Załóż KontoKontrakty CFD to złożone instrumenty finansowe. Niosą ze sobą wysokie ryzyko szybkiej utraty pieniędzyz powodu dostępu do dźwigni finansowej. 72,6% inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy.......

POLECANY BROKER

Alvexo

Załóż Konto70,48% inwestorów prywatnych traci pieniądze podczas handlu kontraktami CFD u tego dostawcy......

POLECANY BROKER

Libertex

Załóż Konto85% rachunków inwestorów detalicznych traci pieniądze podczas handlu kontraktami CFD z tym dostawcą.......

Termin fundusz hedgingowy (Hedge fund)

Zarządza portfelem papierów wartościowych dostępnych w ofertach publicznych, stosując dźwignię finansową, a także instrumenty pochodne.

Fundusze hedgingowe należą do najbardziej ryzykownych funduszy inwestycyjnych.

Zarządzający funduszami zajmują długie (long) i krótkie (short) pozycje, inwestując jednocześnie w wiele instrumentów finansowych. Charakterystyczną cechą funduszu hedgingowego jest niezależność decyzji inwestycyjnych od ogólnej sytuacji rynkowej. Generują zyski niezależnie od tego, czy jest rynek byka czy niedźwiedzia.

Innymi słowy, fundusz hedgingowy, dzięki dźwigni finansowej i różnorodnym instrumentom inwestycyjnym, może zarabiać nawet przy spadkach na giełdzie. Podczas gdy inne fundusze przy spadkach tracą na wartości.

Jak działają fundusze hedgingowe w praktyce?

Celem funduszy hedgingowych jest stosowanie niekonwencjonalnych metod zwielokrotnienia kapitału, aby zmniejszyć ryzyko wahań wartości akcji funduszu. Dlatego fundusz hedgingowy może zarabiać niezależnie od sytuacji rynkowej.

Barierą dla inwestorów, którzy chcą inwestować w fundusz hedgingowy, jest często minimalna kwota do zaangażowania – nawet 1 milion USD.

Inwestor musi również wziąć pod uwagę, że opłaty pobierane przez zarządzających funduszami hedgingowymi są obliczane na podstawie zysku generowanego przez fundusz.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Fundusz hedgingowy: zasady działania

Ponieważ są nimi zwykle spółki komandytowe, fundusze hedgingowe są przedsięwzięciami prywatnymi niepodlegającymi regulacjom bankowym.

Fundusze zabezpieczające nie mogą publicznie zabiegać o inwestorów i muszą wymagać minimalnej wpłaty o wartości 1 miliona dolarów.

W celu zwiększenia zysków fundusze często korzystają z dźwigni finansowej. Ograniczone możliwości wykupu pozwalają wykorzystać długoterminowe inwestycje. Możliwość uzyskania większych zysków usprawiedliwia opłaty za zarządzanie „2 i 20” (zamiast 0,5% –1% za zarządzanie aktywami stosowane w typowych funduszach powierniczych).

Fundusze hedgingowe generują również pokaźne zyski dla banków inwestycyjnych, które oferują usługi takie jak handel akcjami, papiery wartościowe, instrumenty pochodne.

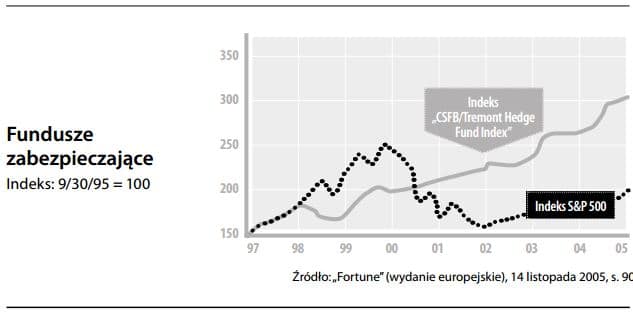

Fundusze zabezpieczające

Początkowo fundusze hedgingowe łączyły długą pozycję z pozycją krótką akcji o przeszacowanej wartości. Bez względu na to, co działo się na rynku, fundusze zarabiały.

Ponosiły jednocześnie koszty zabezpieczania się przed stratami (stąd nazwa fundusze „zabezpieczające”). Od tego czasu ewoluowały w stronę narzędzi inwestycyjnych, wykorzystujących zmienności koniunktury.

Doradcy oferują je inwestorom, którzy są na tyle „odporni” (np. odważni, bogaci, spekulujący), aby przetrzymywać niekorzystne tendencje rynkowe.

Fundusze często specjalizują się w określonych strategiach inwestycyjnych, jak na przykład: „strategie krótkich pozycji”, „arbitraż fuzji i przejęć”, „strategie makroekonomiczne”.

Obecnie fundusze zabezpieczające przekształciły się w spółki komandytowe. Wspólnicy – zarządcy funduszu – mają udział w zyskach inwestora.

Tego typu fundusze bardzo się rozwinęły po załamaniu giełdowym w latach 2000–2001. Wtedy wielu bogatych inwestorów zdało sobie sprawę, że za pomocą indeksów giełdowych bardziej się nie wzbogacą.

Fundusze hedgingowe często spotykają się z krytyką. Pewien znany niemiecki przedstawiciel rządu w 2006 roku nazwał je „szarańczą” ze względu na to, że żerują na dobrze działających przedsiębiorstwach.

W zależności od przyjętej perspektywy jest to albo spekulacja, albo arbitraż. Z kolei, w przeciwieństwie do funduszy powierniczych fundusze hedgingowe są bardziej zyskowne i często wykazują wzmożoną aktywność akcjonariuszy.

Ten aspekt ich zachowania czyni z nich siłę wymuszającą większą efektywność rynku. W 2019 roku istniało prawie 10 000 funduszy.

Przeciętny fundusz dysponuje aktywami o wartości 120 milionów dolarów. Ponieważ ich inwestorzy są akredytowani i operują nimi na zasadzie spółki, fundusze zabezpieczające są nieregulowane i zazwyczaj niełatwo dostępne.

Jest to spowodowane ochroną pozycji rynkowej oraz konieczności podporządkowania się ścisłym prawom, które zabraniają zabiegania o inwestorów.

Fundusze hedgingowe wkroczyły także na rynki kredytowe, gdzie zaczynają konkurować z instytucjami finansowymi w sektorze przedsiębiorstw. Kiedy duże fundusze hedgingowe są finansowane długiem, wzrasta ryzyko, że wyprzedaż udziałów wpłynie na stan rynku.

W przypadku jednego z najsłynniejszych funduszy „Long-Term Capital Management Fund” (LTCM). W 1998 roku Rezerwa Federalna musiała wspomóc finansowo fundusz przed obawą o potencjalne skutki uboczne wyprzedaży instrumentów udziałowych.

Czym jest Hedge fund ?

Hedge fund jest to rodzaj funduszu inwestycyjnego. Polska nazwa to fundusz hedgingowy. Aktywnie zarządzany fundusz nastawiony na osiąganie zysków w różnych warunkach rynkowych.

W przeciwieństwie do tradycyjnych funduszy, zarządzający nie koncentruje się na naśladowaniu lub przełamywaniu rynkowego benchmarku. Fundusz hedgingowy wykorzystuje szersze możliwości inwestycyjne, np. krótka sprzedaż, arbitraż, dźwignia finansowa i inne.

Charakterystyczną cechą jest metoda wynagradzania menedżerów, w zależności od osiąganych zysków. Stąd dochody kierownictwa są bardzo duże. Fundusze hedgingowe zwykle nie są dostępne dla szerokiego grona inwestorów, mają wysokie limity depozytów, np. od miliona dolarów w górę.

W zależności od miejsca rejestracji i jurysdykcji podlegają one odpowiednim organom nadzoru rynku.

Szczegółowe cechy charakteryzujące działalność funduszy hedgingowych

Stopa zwrotu, ryzyko

Na podstawie historycznych badań wyników funduszy hedgingowych oraz indeksów akcji i obligacji, dostrzeżono relatywnie wysoką efektywność inwestycji w hedge funds. Jest ona odzwierciedlona w korzystnej relacji pomiędzy stopą zwrotu i ryzykiem.

Aby osiągnąć wysokie zyski, zarządzający funduszami gotowi są akceptować podwyższone ryzyko. Fundusze te są kategorią inwestycji wysoce spekulacyjnych, często niezabezpieczonych. Wysoki poziom dźwigni, stosowanie krótkiej sprzedaży czy szerokiej gamy instrumentów pochodnych może powodować zwiększony poziom ryzyka.

Cechą wynikającą z polityki dążenia do ponadprzeciętnej stopy zwrotu jest ukierunkowanie tego typu funduszy na zysk niezależny od aktualnej sytuacji rynkowej.

Kapitał

Fundusze hegingowe podobnie jak wszystkie inne formy wspólnego inwestowania, aby móc lokować kapitał w inwestycje potrzebują zaangażowanych w nie środków.

Wyróżnia się dwa źródła pozyskiwania środków przez fundusze:

- Sponsorzy (zarządzający funduszem) – udziały te są niezbywalne, a dochód z

ich tytułu wynika ze zmiany wartości aktywów oraz z opłat za zarządzanie i prowizji od osiągniętego wyniku.

- Inwestorzy – udziały zbywalne, których rentowność zależna jest od zmiany wartości aktywów netto funduszu.

Jako że hedge funds mają najczęściej charakter funduszy otwartych, emitują jednostki uczestnictwa lub akcje skierowane bezpośrednio do inwestorów. Jednak dzieje się to sporadycznie.

Cena udziałów jest równa wartości aktywów netto funduszu podzielonej przez liczbę jednostek uczestnictwa.

Z uwagi na fakt, że fundusz nie dokonuje wypłat z zysku i względnie rzadko wykupuje tytuły uczestnictwa, obrót nimi koncetruje się wśród inwestorów. Inwestorzy to zwykle klienci instytucjonalni.

Wśród nich znajdują się także instytucje zaufania publicznego jak fundusze emerytalne czy fundacje.

Podmiotami inwestującymi w hedge funds stają się nawet niektóre uczelnie (np. The University of Chicago), a także zamożne osoby fizyczne, obsługiwane przez segment private banking. Fundusze umożliwiają inwestowanie również mniej zamożnym klientom, obniżając kwotę pierwszego wkładu do 25 tys. USD.

W niektórych krajach występuje dodatkowy wymóg akredytacyjny, mający na celu potwierdzenie zamożności inwestora.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Przejrzystość polityki inwestycyjnej i regulacje

Nie posiadają wypracowanych standardów prezentacji wyników na wzór portfeli zarządzanych przez firmy Asset Management.

Inwestorzy, chcąc sprawdzić zaangażowanie funduszy, mają jedynie do dyspozycji ich sprawozdania finansowe i informacje sporządzane przez banki współpracujące z funduszami. Jednakże hedge funds nie mają obowiązku publikowania sprawozdań finansowych.

Dlatego wszelkie dane na temat całego sektora mają jedynie charakter szacunkowy. Dodatkowo sprawozdania finansowe nie podlegają obowiązkowi audytu. Brak jest jednolitych zasad wyceny aktywów i obowiązków informacyjnych.

Nadzór i regulacje

Ostatnie regulacje w USA nakładają obowiązek rejestracji zarządzających.

Międzynarodowy charakter funduszy hedgingowych przy braku odrębnych uregulowań stanowi duże wyzwanie dla instytucji nadzorujące rynki finansowe. Istnieją poważne argumenty przemawiające za wprowadzeniem regulacji na szczeblu międzynarodowym.

Należą do nich takie argumenty jak:

- Konieczność zapewnienia stabilności rynków finansowych;

- Bezpieczeństwa inwestorów;

- Przestrzegania standardów uczciwej praktyki;

- Integracji systemów finansowych.

Płynność

Inwestycje w tytuły uczestnictwa funduszy hedgingowych odznaczają się niską płynnością (podobnie jak w przypadku private quity).

Inwestorzy mają możliwość realizacji transakcji kupna bądź sprzedaży pomiędzy sobą na rynku wtórnym, a także okresowego zbywania jednostek. Jednakże ma to miejsce nie częściej niż raz na kwartał przy zachowaniu okresu karencji (wynoszącego od 1 roku do 5 lat).

Takie ograniczenia ze strony funduszu wynikają z chęci realizacji strategii średnio i długo terminowej, a także inwestowania w aktywa o ograniczonej zbywalności.

Wynagrodzenie zarządzających

W zależności od przyjętej koncepcji na wynagrodzenie mogą składać się różne elementy.

I koncepcja

Wynagrodzenie jest sumą:

- Prowizji za zarządzanie

- Prowizji od wzrostu wartości portfela

Cechy:

- Wysokość prowizji za zarządzanie: między 1-4% wartości portfela aktywów

- Wysokość prowizji od wzrostu wartości portfela: około 20% (jednak zdarzają się znacznie wyższe, sięgające 50%)

- Częstotliwość płatności: miesięcznie, tygodniowo lub kwartalnie. Często stosowana jest zasada „2 i 20”, tzn. prowizja za zarządzanie równa jest 2% rocznie, a prowizja od wzrostu wartości aktywów wynosi 20%. Prowizje potrącane są ze środków, które inwestor powierza funduszowi w zarządzanie.

Efekt:

Taki mechanizm wynagradza zarządzających w momencie, gdy wypracują zysk. Może prowadzić do podejmowania przez nich nadmiernego ryzyka inwestycyjnego.

II koncepcja

Mechanizm high watermarks – prowizja wypłacana jest od różnicy między wartością funduszu w danym roku a jego wartością w roku poprzednim, ale tylko wtedy gdy aktualna wartość przekracza historyczne maksimum. Inwestorzy dodatkowo płacą prowizję za zarządzanie.

Efekt:

Taki mechanizm ogranicza wypłatę dla zarządzających w przypadku braku systematycznego wzrostu funduszu, ale jednocześnie wiąże się z podejmowaniem większego ryzyka.

Ma to swoje odzwierciedlenie w wysokiej zmienności stóp zwrotu funduszy wykorzystujących tę koncepcję. Dodatkową wadą tej koncepcji jest fakt, że zarządzający, którego fundusz zanotował stratę, traci motywację do dalszego zarządzania portfelem.

Alternatywne koncepcje

- Hurdle rates – wypłata prowizji ma miejsce, jeśli wynik funduszu przekroczy zdefiniowany benchmark.

- Claw back – zarządzający są zobowiązani do zwrotu części bądź całości prowizji od wzrostu wartości aktywów netto funduszu, jeśli w kolejnych okresach wartość aktywów netto obniży się.

W obu przypadkach inwestor płaci prowizję zarówno za zaangażowanie jak i wzrost wartości aktywów netto (z uwzględnieniem mechanizmów Hurdle rates i Claw back).

Odrębną kategorię stanowi prowizja z tytułu wycofania środków. Prowizja naliczana jest w okresie karencji tylko w momencie gdy inwestor chce wycofać swoje zaangażowanie. Taka sytuacja wymusza na funduszu upłynnienie części aktywów, co znacząco utrudnia realizację założonej strategii inwestycyjnej.

Fundusze wprowadzając taki rodzaj prowizji, mają na celu promowanie inwestycji długoterminowych.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Aspekty organizacyjno-prawne

Regułą jest, że to nie fundusz a firma zarządzająca zatrudnia specjalistów. Firma zarządzająca, a także pojedynczy menedżerowie mogą zarządzać więcej niż jednym funduszem hedgingowym.

Odrębnym tematem są kwestie rejestracji funduszu hedgingowego, a firmy zarządzającej nim:

- Fundusze hedgingowe – ich lokalizacja przypada zwykle na kraje charakteryzujące się korzystnym otoczeniem prawno-podatkowym, czyli np. USA, Irlandia oraz tzw. raje podatkowe, inaczej terytoria offshore (Bermudy, Bahamy, Kajmany, Wyspy Dziewicze);

- Firmy zarządzające funduszami hedge – najczęściej zlokalizowane w renomowanych centrach finansowych, ok. 67% podmiotów (w sensie wartości zarządzanych aktywów) przypada na Stany Zjednoczone, 22% Europę (z czego około 80% w samym Londynie), 8% Azję, w pozostałych częściach świata tylko 4%.

Outsourcing działań

Do prawidłowego funkcjonowania fundusze hedge potrzebują wsparcia ze strony zewnętrznych podmiotów. Wobec tego zasadne jest stwierdzenie, że działalność hedge funds opiera się na maksymalizacji wykorzystania outsourcingu.

Zadania poszczególnych podmiotów wspomagających:

- Zarządzający funduszem – skupiają się na realizacji wybranych strategii handlowych, a działania obsługowe zlecają administratorom.

- Prime broker – finansowanie, rozliczanie i rozrachunek transakcji, usługi powiernicze, usługi zarządzania ryzykiem, wsparcie operacyjne, doradztwo, konsultacje, przedstawienie zarządzających potencjalnym klientom.

- Administrator – utworzenie funduszu, wycena aktywów netto funduszu, prowadzenie księgowości, usługi prawne, wsparcie sprawozdawcze, przetwarzanie transakcji inwestorów.

- Powiernik – usługi powiernicze w tym przede wszystkim zabezpieczenie wartości aktywów, zgodnie z interesem inwestorów funduszu hedgingowego. Usługi powiernicze mogą być pełnione przez instytucję prime broker, ale wówczas aktywa traktowane są jako zabezpieczenie, a to oznacza większe ryzyko dla inwestorów.

Różnice w działalności funduszy hedge na tle innych form wspólnego inwestowania

Pomimo wielu podobieństw pomiędzy funduszami hedgingowymi a pozostałymi formami wspólnego inwestowania, można wyodrębnić charakterystyczne różnice pomiędzy tymi instytucjami.

Fundusze hedge (FH) a zamknięte fundusze inwestycyjne (ZFI):

- Polityka inwestycyjna FH jest bardziej agresywna. Horyzont inwestycyjny FH jest znacznie dłuższy od okresu inwestowania przez ZFI, a częstotliwość wypłat zdecydowanie niższa.

- FH wykorzystują szersze instrumentarium w swoich strategiach inwestycyjnych (instrumenty pochodne, dźwignia finansowa, krótka sprzedaż).

- Ograniczony krąg potencjalnych inwestorów FH.

- Zarządzający ZFI nie angażują własnych środków w inwestycje funduszu (odwrotnie niż w przypadku FH).

- Brak regulacji nadzorczych w przypadku FH

- Analizowanie wyników ZFI pod kątem benchmarku, natomiast dla FH kluczowy jest wynik absolutny.

- Konieczność dokonywania przez fundusze zamknięte codziennej wyceny portfela na wypadek jego upłynnienia.

Fundusze hedge (FH) a fundusze private equity (PE):

- FH w większym stopniu przypominają formułę funduszy otwartych, natomiast PE zwykle występują w fomie funduszy zamkniętych ze zdefiniowanym i długim okresem oczekiwania na zwrot środków (zazwyczaj 5 lat).

- Kluczowa miara wyniku FH, czyli wartość netto aktywów, szacowana jest w oparciu o codzienną wycenę. W przypadku PE wycena aktywów jest możliwa dopiero po ich sprzedaży (tutaj przeczytasz kiedy sprzedawać akcje).

- FH są tworzone na czas nieokreślony, podczas gdy PE na czas określony (10-12 lat).

- Prowizje płacone zarządzającym FH nie są nigdy zwracane.

- W przypadku funduszy PE występuje mechanizm claw back. Jeśli podstawą rozliczenia jest wynik na kilku następujących po sobie transakcjach, a ostatnie transakcje przyniosą stratę, wówczas zarządzający jest zobligowany zwrócić prowizję.

Wyniki Funduszu inwestycyjnego

Pokazuje, jak fundusz był zarządzany w różnych warunkach rynkowych w przeszłości. Zostały zdefiniowane okresy, w których prezentowane są wyniki historyczne.

Są to pełne lata kalendarzowe (np. 2021, 2020, 2019), miesięczne (1-3-6 miesięcy), roczne (1-3-5-10 lat), od początku danego roku kalendarzowego i od początku istnienie funduszu.

Wyniki te mają wartość historyczną i nie gwarantują, że zostaną powtórzone w przyszłości.

Gdzie inwestować w fundusze hedgingowe?

Niestety, inwestowanie w fundusz hedgingowy nie jest możliwe ot tak sobie.

Istnieją wymagania wstępne, które mogą być bardzo wygórowane, zwłaszcza dla początkującego inwestora. W Polsce fundusze hedgingowe nie są zbyt popularne.

Chcesz zostać inwestorem i zainwestować swój kapitał? Chętnie Ci pomogę wybrać brokera online.

Aby móc z powodzeniem inwestować w różnego rodzaju aktywa, musisz zarejestrować się u brokera online. Są to maklerzy, którzy dbają o aktywny handel między rynkiem a inwestorem.

Istnieje wiele różnych brokerów online. Czasami może być trudno wybrać tego, który będzie odpowiadał Ci najbardziej.

eToro

Aby stworzyć jasny obraz tego, jak się zarejestrować u brokera online, użyjemy do naszego przykładu brokera eToro.

eToro ma bardzo łatwą w użyciu platformę (nawet dla początkujących inwestorów).

Jesteś początkującym inwestorem? Dzięki prostocie i wielu funkcjom eToro zostaniesz doświadczonym traderem, zanim się zorientujesz. Nie bez powodu używam eToro jako przykładu.

Ze względu na bezpieczeństwo, duży wybór aktywów i łatwość obsługi – jest polecanym brokerem online. Weź pod uwagę funkcję copy trading, czyli handel poprzez automatyczne kopiowanie ruchów doświadczonych inwestorów.

Platforma posiada również duży wybór produktów handlowych, takich jak ETF, kontrakty CFD, towary i waluty. Dzięki temu możesz zainwestować w instrumenty, które przypadną Ci do gustu.

Kolejną ważną rzeczą jest brak prowizji od transakcji oraz niski minimalny depozyt (tylko 50$). Dzięki temu inwestycja będzie opłacalna. eToro oferuje również dostęp do darmowego rachunku demonstracyjnego.

Dzięki temu możesz nauczyć się jak inwestować. Wypróbuj strategię inwestycyjną na wirtualnych pieniądzach. Dzięki temu nie stracisz prawdziwych pieniędzy w razie niepowodzenia. Idealne rozwiązanie, gdy jesteś jeszcze początkującym inwestorem.

Przeczytaj pełną recenzję eToro!

Zalety:

- Handluj z dźwignią do 30x.

- Wygodne wpłacanie i wypłacanie środków przelewem, PayPal, Skrill, Neteller, kartą kredytową lub debetową.

- Funkcja kopiowania zagrań najlepszych graczy.

- Rozbudowana baza poradników i samouczków.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

XTB

XTB jest polskim brokerem, który funkcjonuje niemal od dwóch dekad. W dodatku przestrzega standardów regulacyjnych, ustalonych przez Komisję Nadzoru Finansowego oraz innych ważnych organizacji.

W ofercie znajdziesz wiele instrumentów inwestycyjnych, w tym kontrakty CFD na akcje, kryptowaluty, indeksy, towary czy aktywa na rynku forex.

Broker oferuje własną platformę handlową xStation 5, która jest łatwa w obsłudze i obejmuje zaawansowane narzędzia analityczne. Ponadto nowi użytkownicy skorzystają z konta demo czy materiałów edukacyjnych.

Co ważne, XTB nie stawia wymogu minimalnego depozytu. Dokonasz wpłaty za pomocą karty kredytowej lub debetowej, e-portfela czy przelewu bankowego. W razie problemów technicznych możesz liczyć na wsparcie działu obsługi klienta, który pracuje przez 24 godziny na dobę i 5 dni w tygodniu.

Plusy:

- Uznany broker z długą historią działalności;

- Różnorodność instrumentów finansowych;

- Intuicyjna platforma handlowa xStation 5;

- Dostęp do konta demo i zasobów edukacyjnych;

- Elastyczne opcje płatności.

Minusy:

- Tylko kontrakty CFD.

Kontrakty CFD są złożonymi instrumentami finansowymi. Wykorzystanie dźwigni finansowej niesie ze sobą wysokie ryzyko.

76.22% inwestorów detalicznych traci pieniądze, handlując kontraktami CFD u tego dostawcy.

Pepperstone

Pepperstone to broker z Australii, który zapewnia dostęp do ponad 1200 instrumentów finansowych, w tym CFD na akcje, kryptowaluty, towary i forex. Firma działa w zgodzie z normami regulacyjnymi ASIC, FCA, DFSA oraz innych renomowanych instytucji. Dzięki temu o bezpieczeństwo możesz być spokojny.

Broker oferuje niskie prowizje i spready. Ponadto handel odbywa się na kilku platformach, w tym MT4 i MT5. Początkujący użytkownicy doceniają konto demo oraz zasoby edukacyjne. Natomiast ci bardziej doświadczeni chętnie korzystają z programu lojalnościowego ze zniżkami na opłaty handlowe.

Pepperstone akceptuje różne formy płatności, w tym karty debetowe i kredytowe, e-portfele czy przelewy bankowe. Pamiętaj, że dział obsługi klienta pracuje przez 24 godziny na dobę i 5 dni w tygodniu.

Plusy:

- Bezpieczeństwo transakcji potwierdzone międzynarodowymi certyfikatami;

- Obszerna oferta instrumentów finansowych;

- Różnorodność platform handlowych;

- Konto demo i materiały edukacyjne;

- Wiele metod płatności.

Minusy:

- Ograniczona oferta materiałów edukacyjnych.

Kontrakty CFD są złożonymi instrumentami finansowymi. Wykorzystanie dźwigni finansowej niesie ze sobą wysokie ryzyko.

76.22% inwestorów detalicznych traci pieniądze, handlując kontraktami CFD u tego dostawcy.

Załóż konto na eToro. Graj na spadki i wzrosty. Kupuj kryptowaluty, różne rodzaje akcji, kontrakty cfd, surowce i waluty. Pamiętaj, że przy handlu CFD 79,17% kont inwestorów prywatnych traci pieniądze.

Upewnij się, że rozumiesz, jak działają kontrakty CFD i dokładnie przemyśl, czy możesz sobie pozwolić na podjęcie ryzyka utraty pieniędzy. Handel z użyciem dźwigni może przynieść równie wysokie straty, co zyski.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Krzysztof swoją wiedzę i umiejętności zdobywał i rozwijał latami. Handel na giełdzie pochłonął go w młodym wieku i szybko stał się jego sposobem na życie. Do jego głównych zainteresowań należy rynek kryptowalut. Jako jeden z pierwszych posiadaczy bitcoin w Polsce zna temat na wylot i chętnie dzieli się swoją wiedzą z naszymi czytelnikami.