Nowa narracja

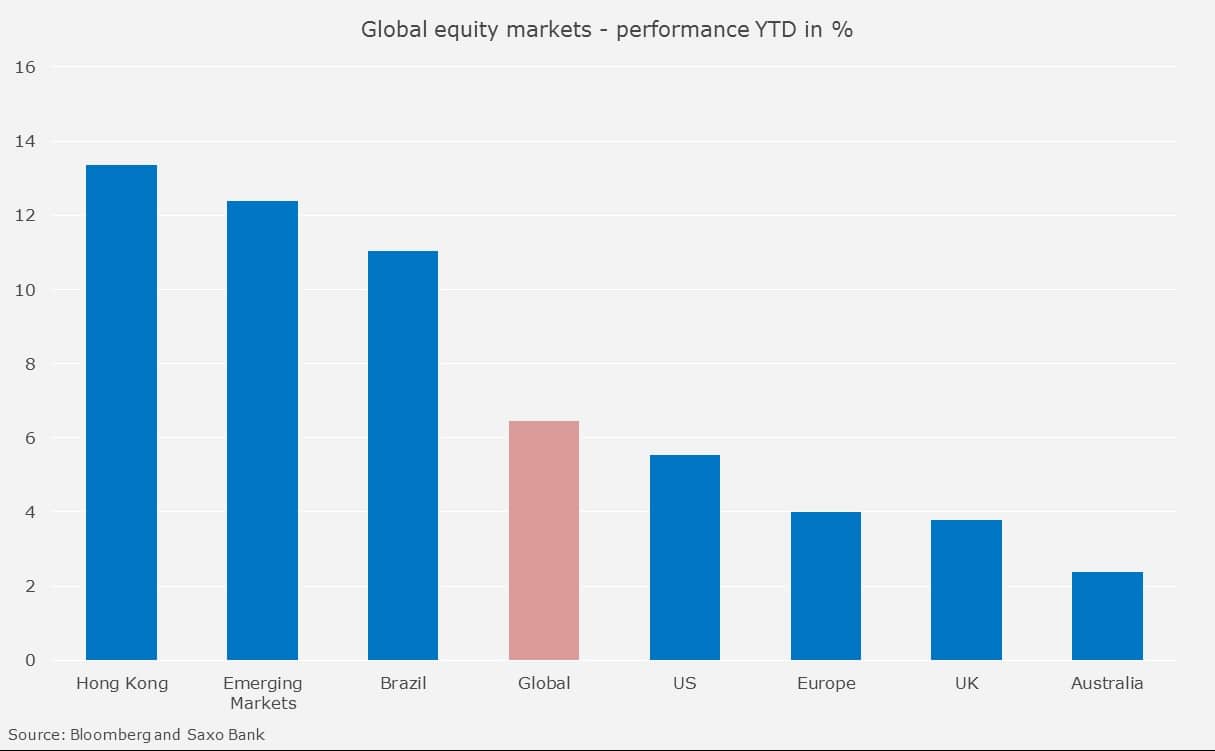

Transakcje reflacyjne, których źródłem była wygrana Donalda Trumpa w wyborach prezydenckich w USA, przyspieszyły w pierwszym kwartale z uwagi na lepsze od oczekiwań globalne dane makroekonomiczne. Globalne rynki akcji zyskały 6,5%1 w ujęciu dolarowym, a takie rynki jak Hong Kong, gospodarki wschodzące i Brazylia okazały się największymi wygranymi.

Spodziewamy się jednak, że w drugim kwartale transakcje reflacyjne zakończą się, co wywoła korektę na globalnych rynkach akcji.

Zalecana ostrożność

Nie sprawdziła się nasza prognoza na pierwszy kwartał zakładająca, że indeksy akcyjne w Chinach i na rynkach wschodzących poradzą sobie gorzej niż inne. Stalo się tak, ponieważ nie zmaterializowała się nasza prognoza umocnienia dolara – indeks USD spadł o 2,4%, co wsparło rynki wschodzące. W tym okresie poprawiły się nastroje w Chinach, co wsparło rynki surowcowe i silnie związane z nimi gospodarki, takie jak Brazylia (indeksy akcyjne w tym państwie zyskały 11%).

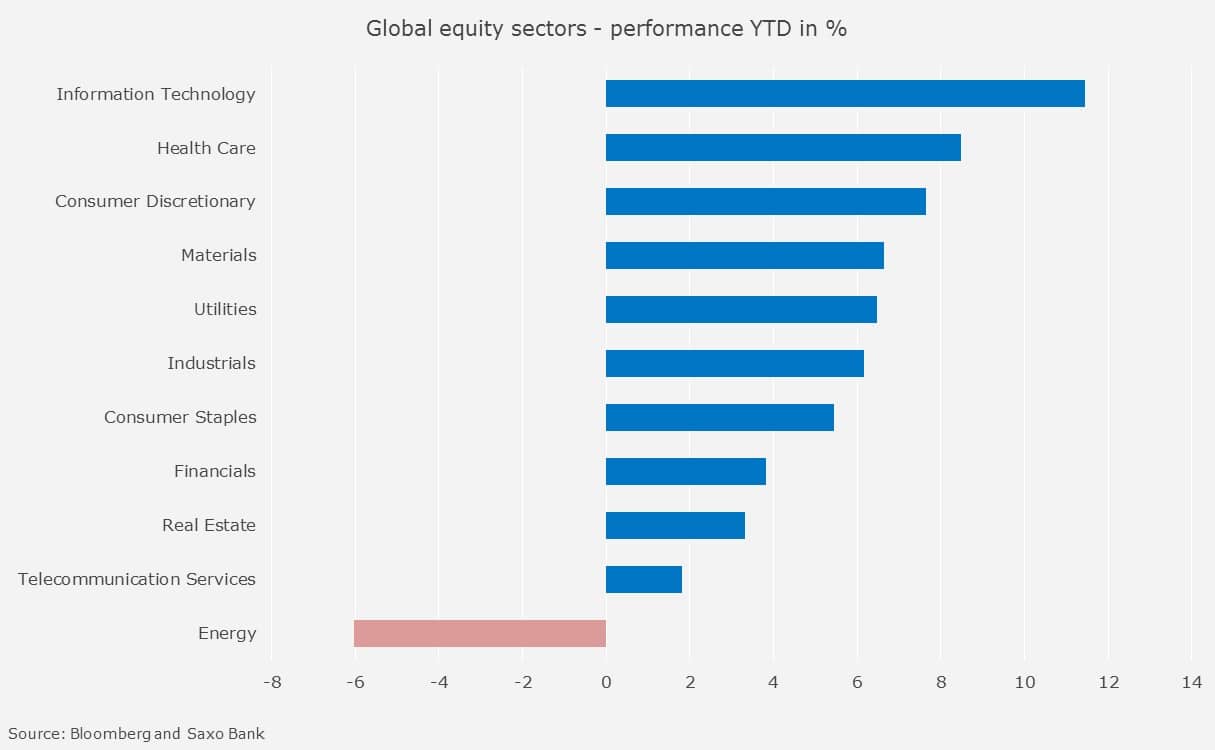

Mimo że nasze prognozy dotyczące Chin i rynków wschodzących nie sprawdziły się, to przewidywania dotyczące poszczególnych sektorów okazały się trafne. W prognozach na pierwszy kwartał pisaliśmy:

“Jeśli rentowności będą kontynuować wzrost, oczywistą strategią na rynkach akcji jest przewaga sektora finansowego (wyłączając sektor nieruchomości), IT, dóbr luksusowych oraz sektora zdrowia, ponieważ charakteryzują się one niskim współczynnikiem zadłużenia netto do EBITDY.”

Trzy z czterech wskazanych przez nas sektorów wypracowały najlepsze wyniki. Jedyną nietrafioną prognozą – co bardzo nas o zaskoczyło – okazał się sektor finansowy, który nie zareagował tak pozytywnie jak oczekiwaliśmy na prognozowaną podwyżkę stóp przez FED oraz transakcje reflacyjne.

Jednak z uwagi na najwyższe od sześciu lat wyceny na rynkach wschodzących oraz możliwe zakończenie transakcji reflacyjnych w drugim kwartale, spodziewamy się, że w nadchodzących trzech miesiącach rynki akcji w gospodarkach wschodzących będą radzić sobie gorzej. W drugim kwartale spodziewamy się silniejszej awersji do ryzyka, dlatego też zalecamy inwestorom skupienie się na akcjach charakteryzujących się niską zmiennością i wysoką jakością.

Zakładamy, że w drugim kwartale europejski rynek akcji poradzi sobie lepiej niż amerykański i japoński.

Warto także rozważyć akcje z sektora technologicznego, ponieważ jest to jedyna możliwość, aby dodać komponent powiązany ze wzrostem gospodarczym do portfela. Zmniejszająca się atrakcyjność transakcji reflacyjnych spowoduje, że gorzej niż inne sektory będą radzić sobie spółki finansowe. Z kolei swoje pięć minut mogą mieć akcje z sektora konsumenckiego. Dobrze radzić sobie może sektor nieruchomości, jeśli dane inflacyjne i ogólne makro staną się źródłem rozczarowania, co osłabi perspektywy wyższych rentowności.

Energia i zadłużenie

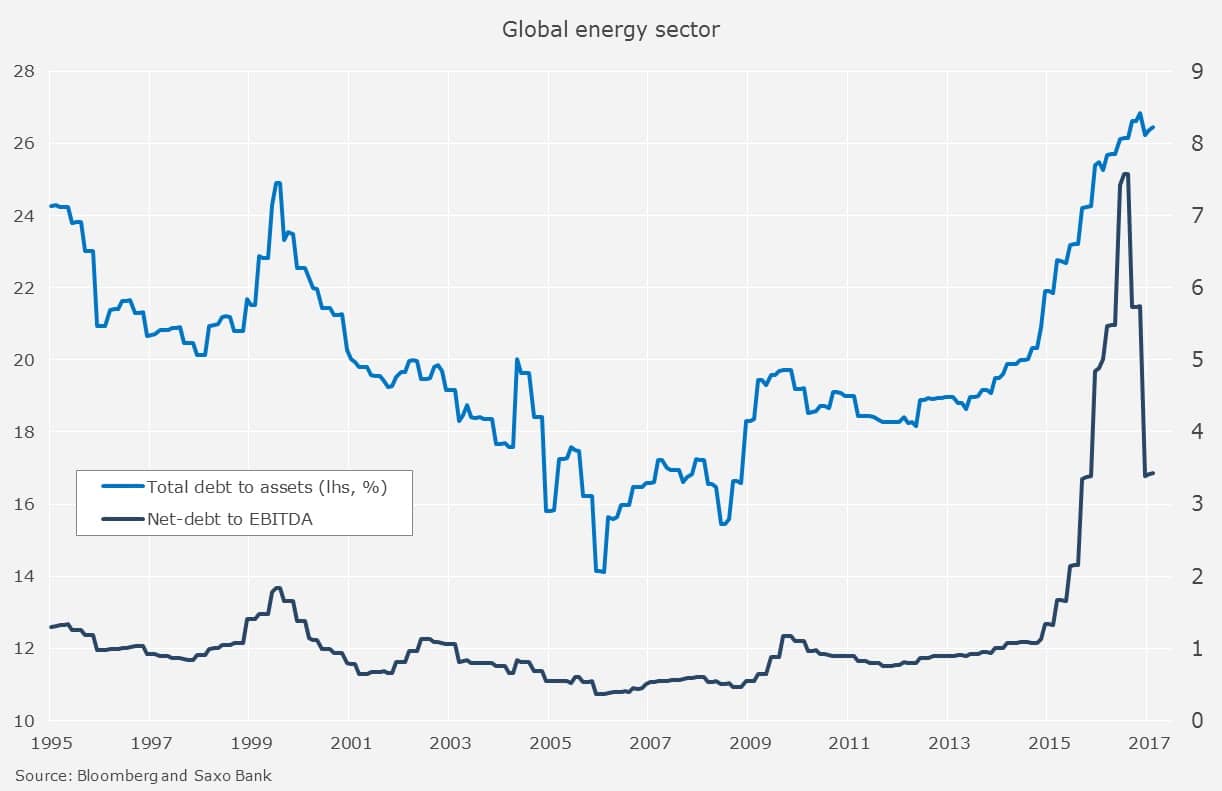

Już od kilku kwartałów (również w pierwszym kwartale b.r.) powtarzamy, że sektor energii znajduje się pod dużą presją. Współczynnik zadłużenia do aktywów jest najwyższy od 1995 r., co jest wynikiem tanich pożyczek oraz wywindowanych przez pewien czas cen ropy naftowej.

Współczynnik zadłużenia netto do EBITDY w sektorze także jest wysoki – wynosi 3,4x wobec 7,6x w sierpniu, ale z perspektywy historycznej nadal są to wysokie poziomy. Indeks High Yield Energy OAS w USA znajduje się na poziomie 485 bps2, o 100 bps wyżej od dołków ze stycznia, lecz nadal daleko od szczytów na poziomie 1.600 bps z lutego 2016 r.

Ceny Brent spadły do około $50/baryłkę z powodu rosnącej podaży ropy ze strony USA, Iranu i Libii. Obecnie potencjał zwyżek notowań surowca jest mocno ograniczony, co powoduje, że prognozy dotyczące rynku należy skorygować w dół. Analitycy oczekują, że w ciągu kolejnych 12 miesięcy EBITDA globalnych spółek z sektora wzrośnie o 112%, a następnie o stabilne 10% w kolejnych latach.

Zobacz jak zarabiać

Naszym zdaniem spółki z sektora charakteryzują się kruchą i niezrównoważoną strukturą finansową, biorąc pod uwagę obecne perspektywy dotyczące cen ropy naftowej, a jedyną receptą na znalezienie przez sektor równowagi jest przeprowadzenie restrukturyzacji długu. Zalecamy, aby w portfelu zająć pozycję “niedowaga” jeśli chodzi o sektor energii.

Presja inflacyjna osłabnie

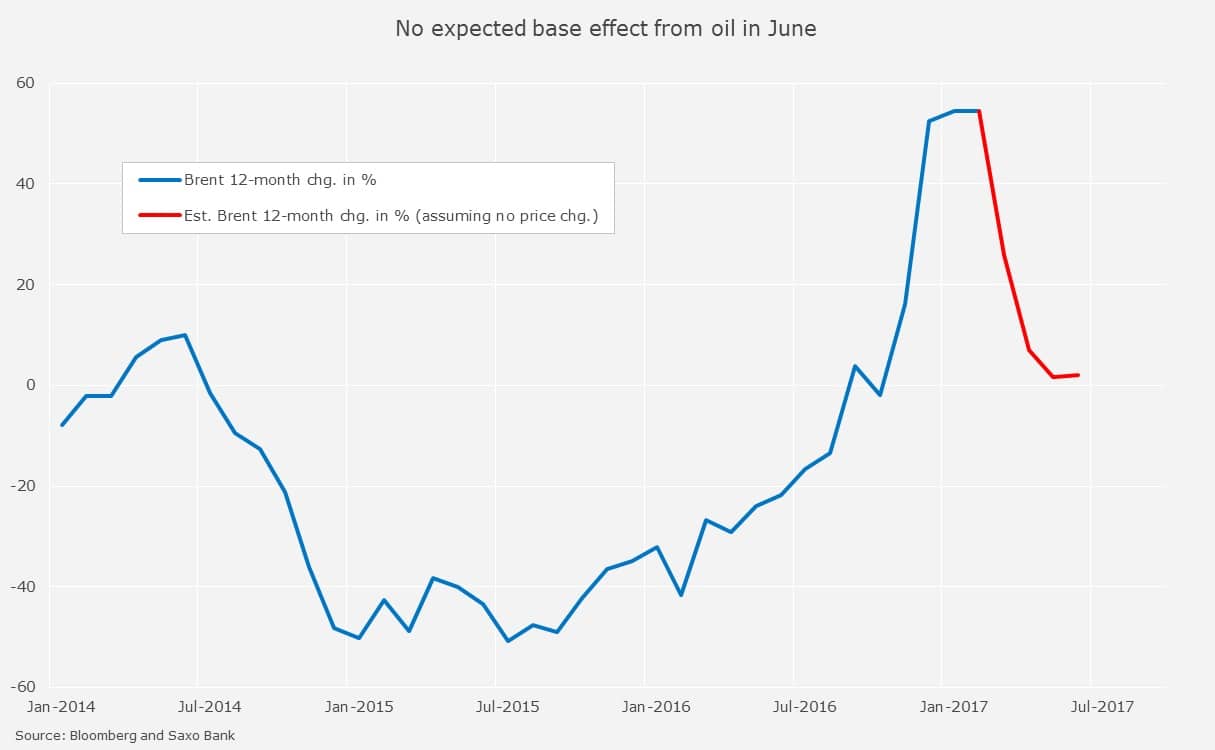

Kolejnym argumentem wskazującym, że transakcje reflacyjne mogą zostać ograniczone jest fakt, że przy braku zmian cen ropy naftowej, co jest naszym scenariuszem bazowym, wpływ notowań surowca na generowanie inflacji obniży się z 55% w ujęciu rocznym do 2% rok do roku. Impuls ze strony chińskich producentów pozostanie silny w drugim kwartale, z PPI w Chinach na poziomie 7,8% rok do roku w lutym, dzięki czemu perspektywy inflacyjne będą stabilne, ale nie wskazujące na przyspieszenie – a właśnie to jest niezbędne dla rynku, aby kontynuowany był proces ponownej wyceny klas aktywów.

Oczekiwania inflacyjne w skali 5 lat wskazują na poziom 2%, jednak osłabły one w ostatnich tygodniach. Dodatkowo biorąc pod uwagę fakt, że wiele wskaźników makro w kluczowych gospodarkach znajduje się na najwyższych od lat poziomach, istnieje spory potencjał rozczarowania wśród inwestorów w drugim kwartale – byłaby to nowa narracja na rynku. Ta narracja może zakładać stabilną inflację (nie przyspieszającą) oraz tylko ograniczony pozytywny wpływ Trumpa na wzrost gospodarczy, ponieważ większość jego pomysłów będzie torpedowana przez Republikanów.

Francuska niespodzianka

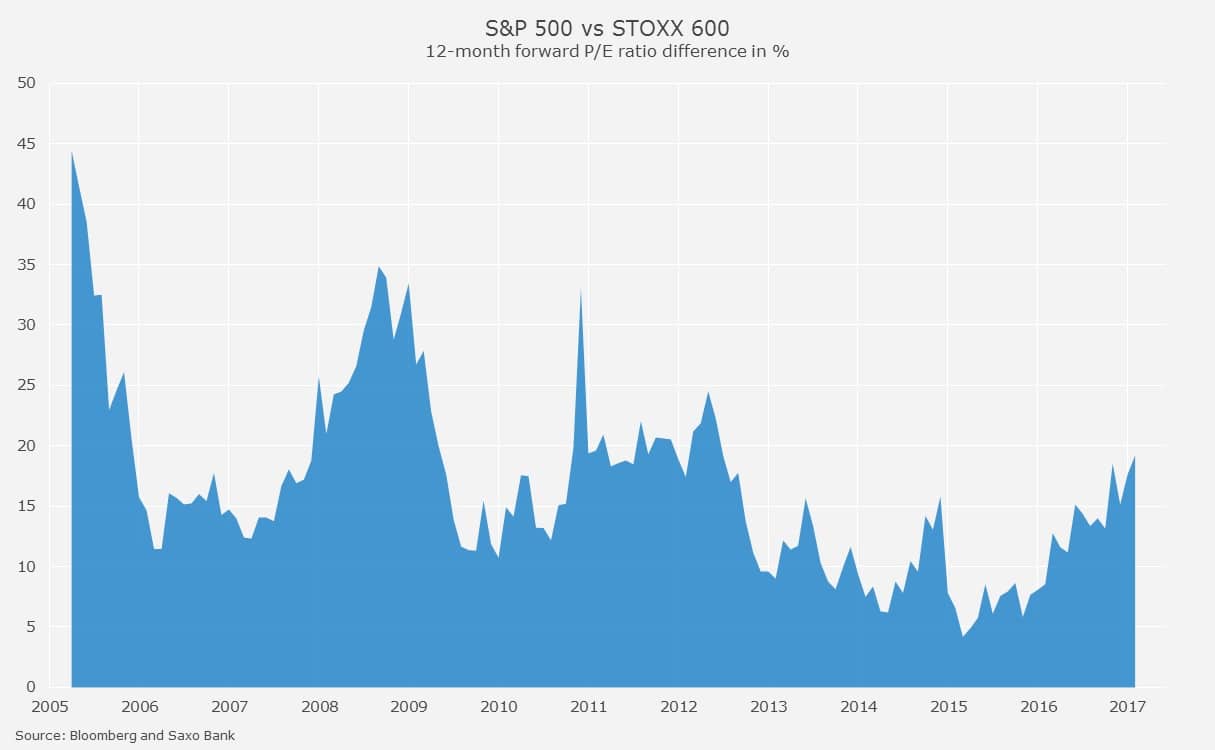

Pierwsza runda wyborów prezydenckich we Francji zaplanowana na 23 kwietnia będzie kluczowa dla europejskich rynków akcji. Obecnie, z uwagi na niepewność polityczną na Starym Kontynencie, europejski rynek akcji charakteryzuje się dyskontem sięgającym 20% wobec amerykańskiego rynku– jest to najwyższa taka wartość od 2012 r.

Skupiając się na wyborach we Francji i w Niemczech, inwestorzy zdają się nie zauważać faktu, że wzrost PKB w Europie przyspieszył do niemal 3% w ujęciu rocznym, według szacunków wskaźnika euroCOIN Banku Włoch.

Czynniki, które stoją za przyspieszeniem wzrostu w Europie, to poprawiające się warunki finansowe, presja cenowa oraz lepsze nastroje w biznesie. Z uwagi na te czynniki oraz znaczne dyskonto europejskiego rynku akcji do rynków w USA, zalecamy przewagę Europy w portfelu oraz niedowagę USA. Jeśli we Francji Macron wygra, to prognozujemy, że w drugim kwartale francuski rynek akcji będzie radzić sobie lepiej od innych europejskich rynków.

Ponadto wyniki finansowe spółek w czwartym kwartale ubiegłego roku pokazały, że przychody i zysk operacyjny odbiły się w Europie. Uważamy, że trend ten będzie kontynuowany w wynikach za pierwszy kwartał tego roku i spodziewamy się dalszej poprawy przychodów europejskich spółek w 2017 r.

Oczekujemy także, że w drugim kwartale lepiej będą sobie radzić spółki z sektora obronności – trend ten jest już zresztą widoczny, rozpoczął się w momencie wygranej Trumpa w USA. Patrząc z perspektywy historycznej, wydatki na obronność w zachodnich państwach są bardzo niskie, ale administracja Trumpa wywiera presję na NATO, aby wynosiły 2% PKB. Planowany wzrost tych wydatków, a także zwiększone napięcie geopolityczne u wrót Europy powodują, że firmy z sektora obronności znajdą się na fali wznoszącej.