Rynki finansowe oferują potencjalnym inwestorom rozległy wachlarz dostępnych instrumentów finansowych o różnorodnym poziomie płynności, ryzyka oraz możliwej do osiągnięcia stopy zwrotu.

Dynamiczny rozwój globalnego rynku finansowego na przestrzeni ostatnich 20 lat mocno zróżnicował jego ofertę. To spowodowało, że instrumenty osiągające lepsze wyniki od tradycyjnych walorów, zyskały zainteresowanie inwestorów.

Do nich z pewnością można zaliczyć instrumenty o nazwie Exchange Traded Funds (ETF). Fundusz inwestycyjny ETF – Exchange-traded fund jest nowoczesnym instrumentem, spełniającym rosnące wymagania inwestorów giełdowych.

Wiadomo, jakich wyników możemy się po nich spodziewać, są to wyniki wybranego indeksu giełdowego. Dzięki temu, iż jednostki ETF notowane są na giełdzie, koszty nabycia i dystrybucji są znacznie niższe niż w przypadku tradycyjnych funduszy.

Dzięki temu, iż są zarządzane pasywnie, istnieją kilkukrotnie niższe koszty zarządzania. Czytaj dalej, aby wybrać najkorzystniejsze dla siebie.

Jak kupić fundusze ETF w pięciu prostych krokach

- Wybierz najlepszą ofertę: eToro.

- Załóż konto.

- Dokonaj pierwszej wpłaty.

- Znajdź ETF-y na liście aktywów.

- Kup bezpośrednio lub wybierz dodatkowe opcje.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Najlepsze Fundusze ETF 2026

[side_by_side_comparison id=”3380″ type=”Stocks”]ETF – Podstawowe informacje

Nie ma obwarowań czasowych trwania inwestycji, inwestycja może być zakończona w każdym momencie, bez żadnych dodatkowych opłat.

- wyniki – takie jak indeks giełdowy powiązany z funduszem,

- kilkukrotnie niższe koszty zarządzania,

- niskie, czytelne koszty nabycia (2 centy od jednostki z minimalna opłatą 15 USD),

- możliwość zakończenia inwestycji w każdym czasie.

Exchange Traded Funds (ETF-y) zrewolucjonizowały sposób w jaki inwestorzy giełdowi prowadzą swoje portfele inwestycyjne.

ETF-y są efektywne, tanie, transparentne, płynne oraz elastyczne.

Na świecie fundusze ETF biją rekordy popularności, w Polsce ciągle jeszcze jest to mało znany instrument.

Zalety z inwestowania w fundusze inwestycyjne ETF

- Inwestowanie w różne aktywa: regiony świata, kraje, sektory, surowce,

- Fundusze czołowych emitentów: iShares (Black Rock – największa na świecie firma asset management), db x-trackers (Deutsche Bank), iPath (Barcleys Bank), HSBC,

- Dywersyfikacja, ryzyko jest równomiernie rozłożone w koszyku akcji,

- Możliwość zarabiania na spadkach – tzw. fundusze odwrócone,

- Otrzymywanie dywidend z akcji wchodzących w skład funduszu,

- Minimalna inwestycja już od 2000 € / $ ,

- Możliwość testowania oraz nauki na bezpłatnej platformie demo.

Przewagi funduszy ETF nad tradycyjnymi funduszami

- Kilkakrotnie niższe koszt zarządzania, średnio 0,2 % rocznie,

- Kilkakrotnie niższy koszt nabycia, 0,2 % z minimalą opłatą 12 $,

- Płynność, natychmiastowa możliwość zakupu oraz sprzedaży ETF w godzinach handlu na giełdzie,

- Transparentność, inwestor, posiada stały dostęp do stanu swojego rachunku,

- Bezpieczeństwo, nad handlem ETF czuwają państwowe organy nadzoru rynku kapitałowego.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

ETF — Gdzie kupić? Ranking najlepszych brokerów

Zanim zaczniesz inwestycje w ETF-y, sprawdź najlepsze platformy, które ci w tym pomogą.

Wybór tej jednej jedynej to najważniejsza decyzja na początku twojej przygody z giełdą, ponieważ to właśnie od brokera zależą takie kwestie, jak koszt transakcji, ilość dostępnych aktywów czy ogólna wygoda handlu.

W poniższym rankingu znajdziesz pośredników, którzy najlepiej nadają się do handlu ETF-ami.

1. eToro — Lider na rynku brokerów ETF

eToro to izraelski broker, który rozpoczął swoją działalność w 2007 roku. Działa pod nadzorem kilku renomowanych organów regulacyjnych (m.in. FCA i CySEC), czyli jest bezpieczny.

Pod względem oferty wyróżnia się całkiem dużą selekcją ETF-ów (145), w które zainwestujesz zarówno normalnie (prawdziwe aktywa), jak i pod postacią kontraktów CFD.

Co więcej, zrobisz to bez żadnych prowizji.

eToro nie pobiera opłat za handel akcjami i ETF-ami, dzięki czemu jego użytkownicy maksymalizują zyski na tych rynkach.

Nie jest to promocja ani oferta limitowana, więc nie ma obaw, że nagle znikąd pojawią się koszty.

Na uwagę zasługuje także platforma transakcyjna.Jest nowoczesna, przystępna i przyjazna dla oka.

Poza tym udostępnia funkcje social i copy tradingu.

Dzięki pierwszemu skontaktujesz się z innymi inwestorami na platformie oraz wymienisz wiedzą i/lub doświadczeniem, zaś dzięki drugiemu skopiujesz ich ruchy giełdowe.

Działa to trochę jak automatyczny robot tradingowy. Jednak ma ten plus, że nie opierasz się na sztucznej inteligencji, tylko na doświadczeniu prawdziwego inwestora.

[mks_col] [mks_one_half]Zalety eToro

- Brak opłat za handel akcjami i ETF-ami

- 145 ETF-ów w ofercie

- Poza ETF-ami ponad 2000 innych aktywów do wyboru

- Handel zarówno prawdziwymi aktywami, jak i kontraktami CFD

- Nowoczesna i przystępna platforma transakcyjna

- Social i copy trading

- Bezpieczeństwo

Wady eToro:

- Stała prowizja od wypłat (5 USD)

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

2. XTB

XTB jest jednym najlepszych regulowanych brokerów na rynku, który spełnia wymagania kilku organów w tym FCA, CySEC, a także polskiej Komisji Nadzoru Finansowego (KNF).

Oferta obejmuje ponad 3000 instrumentów handlowych (w tym CFD na waluty, akcje czy ETF-y).

Ponadto polski broker zapewnia materiały edukacyjne i webinary dla początkujących traderów. Co więcej, skorzystasz z konta demo, które pomoże ci w opracowaniu najlepszej strategii inwestycyjnej.

Mocną stroną XTB jest własna platforma handlowa xStation, która oferuje przydatne narzędzia zarówno dla nowicjuszy, jak i doświadczonych inwestorów. W dodatku możesz liczyć na niskie opłaty, a także pomoc działu obsługi klienta przez 24 godziny i 5 dni w tygodniu. Jakby tego było mało, nie ma tu minimalnego depozytu.

[mks_col] [mks_one_half]Zalety XTB

- Bezpieczny i regulowany broker;

- Szeroki wybór instrumentów handlowych;

- Materiały edukacyjne dla początkujących;

- Konto demo z wirtualnym saldem;

- Obsługa klienta 24/5;

- Własna platforma xStation.

Wady XTB

- Brak alternatywy dla xStation.

3. Pepperstone

Pepperstone jest australijskim brokerem, który oferuje ponad 60 par walutowych, rynek Forex, kryptowaluty czy ETF-y. Ponadto skorzystasz tu z kilku platform inwestycyjnych, np. MT4 i MT5.

Zaletą platformy są niskie spready i prowizje. Konto Razor zapewnia dostęp do pary EUR/USD ze spreadem na poziomie 0,0 pipsa. Natomiast prowizja za lot wynosi 3,5 USD. Prowizja na koncie standardowym wynosi 0%, a spread sięga 0,6 pipsa.

W dodatku Pepperstone oferuje handel z dźwignią finansową do 500:1. Natomiast początkujący inwestorzy skorzystają z konta demo, które pozwoli w ustaleniu najlepszej strategii.

Broker zapewnia program lojalnościowy dla aktywnych inwestorów, którzy otrzymują nagrody oraz zniżki na handel. Ponadto dział obsługi klienta pracuje przez 24 godziny na dobę i 5 dni w tygodniu.

[mks_col] [mks_one_half]Zalety Pepperstone

- Szeroka oferta instrumentów finansowych;

- Niskie spready;

- Możliwość handlu z dźwignią do 500:1

- Kilka platform inwestycyjnych do wyboru;

- Konto demo;

- Obsług klienta 24/5.

Wady Pepperstone

- Brak własnej platformy inwestycyjnej.

4. Libertex

Drugie miejsce na podium zajmuje broker z ponad 20-letnim doświadczeniem, czyli Libertex (rok założenia: 1997). O bezpieczeństwo handlu w nim dba znana instytucja CySEC.

Mimo że oferta ETF-ów nie jest zbyt zróżnicowana (tylko 10 opcji do wyboru), broker nadrabia systemem opłat.

Nie opiera się na spreadach, jak u konkurencji, tylko na niewielkiej prowizji od każdej transakcji.

W wielu przypadkach takie rozwiązanie jest korzystniejsze.

Co więcej, na Libertex masz do wyboru dwie platformy.

Pierwsza to autorska platforma brokera, a drugą jest słynny MetaTrader 4.

Jeśli zależy ci na wygodnym handlu i nowoczesnym designie, wybierz pierwszą. Jeśli jednak szukasz bardzo zaawansowanych narzędzi analitycznych, lepiej sprawdzi się MT 4.

Dowiedz się więcej o Libertex!

[mks_col] [mks_one_half]Zalety Libertex

- Oryginalny system opłat (tylko niskie prowizje, brak spreadów)

- Dwie platformy do wyboru: Libertex oraz MetaTrader 4

- Ponad 20 lat doświadczenia na rynku

- Bezpieczeństwo

Wady Libertex

- Brak social i copy tradingu

- Handel tylko na kontraktach CFD

- Tylko 10 ETF-ów w ofercie

5. Plus500

Ostatnim brokerem w naszym rankingu jest Plus500. Powstał w 2008 roku w Izraelu i wyróżnia się tym, że posiada swoje akcje na giełdzie.

W efekcie masz wolny wgląd w sprawozdania finansowe firmy.

Ponadto broker oczywiście podlega regulacjom odpowiednich organów, np. FCA oraz ASIC.

W ofercie znajdziesz 95 ETF-ów, czyli stosunkowo dużo.

Za handel nimi zapłacisz w spreadzie, który zaczyna się od ok. 0,1 pipsa dla najpopularniejszych ETF-ów. Jednak jest to spread dynamiczny, więc zmienia się wraz z rynkiem.

Jeśli zaś chodzi o platformę transakcyjną, Plus500 udostępnia ci swoją autorską wersję.

Cechuje się nowoczesnością i licznymi narzędziami inwestycyjnymi, które na pewno zadowolą doświadczonych traderów.

Poznaj więcej informacji o Plus500!

[mks_col] [mks_one_half]Zalety Plus500

- Stosunkowo niskie spready

- 95 ETF-ów w ofercie

- Poza ETF-ami ok. 2000 aktywów do wyboru

- Nowoczesna i rozbudowana platforma

- Wysokie bezpieczeństwo (broker notowany na giełdzie)

Wady Plus500

- Spread może się podnieść w godzinach szczytu

- Handel tylko na kontraktach CFD

- Brak social i copy tradingu

Ryzyko przy handlu ETFami

- Niska płynność – ETF notowane na GPW charakteryzują się niskim obrotem, dlatego w przypadku dużych spadków na rynku możemy mieć problem ze sprzedażą jednostek po korzystnej cenie.

- Ryzyko walutowe – inwestując w ETF, które odzwierciedlają zachowanie indeksów zagranicznych, jesteśmy narażeni na ryzyko walutowe. W najgorszym przypadku, nawet pomimo dużych wzrostów indeksów zagranicznych, możemy osiągnąć stratę w wyniku umocnienia polskiej waluty.

- Inwestując za pośrednictwem polskiego biura maklerskiego w zagraniczne fundusze ETF, musimy wziąć pod uwagę stosunkowo wysoką prowizję minimalną, podobnie jak inwestycje w akcje spółek zagranicznych.

Jak działają fundusze ETF ?

Emitentami funduszy ETF, są z reguły te same firmy, które emitują tradycyjne fundusze inwestycyjne, takie jak: Black Rock, Barclays, UBS, Citigroup, HSBC.

Emitent funduszu ETF, skupuje akcje do portfela w taki sposób, aby fundusz jak najdokładniej naśladował wyniki indeksu na którym się on opiera.

Dzięki temu uzyskujemy fundusz, który oferuje wyniki takie jaki oferuje indeks, przy kosztach zarządzania rzędu 0,2 % oraz transparentnych i niskich kosztach nabycia jednotek funduszu bezpośrednio na giełdzie.

Fundusze ETF Exchange Traded Fund, są funduszem inwestycyjnym, którego jednostki uczestnictwa notowane są na giełdzie.

Kupuje się oraz sprzedaje jednostki uczestnictwa funduszu bezpośrednio na giełdzie za pośrednictwem platformy inwestycyjnej.

ETF efektywne

Fundusze ETF mają za zadanie odzwierciedlać wyniki danego rynku.

Czyli np. Fundusz giełdy Tajlandii ma za zadanie podążać za indeksem Tajlandii, fundusz złota, ma za zadanie odzwierciedlać wyniki indeksu złota.

ETF niskie koszty

Utrzymywanie niskich kosztów w inwestowaniu jest bardzo ważnym elementem.

Nie ma żadnych ukrytych kosztów, ETF-y są w pełni transparentne.

Koszty kupna oraz sprzedaży ETF, także powinny być wzięte pod uwagę. Broker pobiera prowizję transakcyjną, taką samą jak przy kupowaniu / sprzedawaniu akcji.

I tak samo koszty są w pełni transparentne i podane przed zawarciem transakcji.

Na giełdach europejskich jest to 0,2 % z minimalną opłatą 12 EUR, na giełdach amerykańskich jest to 2 centy od funduszu, z minimalną opłatą 15 USD.

ETF transparentne

Z góry podane wszystkie koszty związane z funkcjonowaniem danego funduszu ETF.

Notowania funduszy dostępne 24/7 online: bieżący stan rachunku inwestycyjnego, na platformie inwestycyjnej w postaci wykresu, na stronie emitenta, na serwisach inwestycyjnych.

ETF płynne

Fundusze ETF notowane są na giełdzie.

Dzięki temu można je kupić oraz sprzedać w każdym momencie.

ETF elastyczne

Domy Maklerskie oferują wiele funduszy ETF: fundusze oferujące ekspozycję w rejony świata: Azja, Ameryka Łacińska, Meksyk, Szwajcaria.

Fundusze surowcowe: złoto, platyna, miedź, ropa.

Fundusze odwrócone oferujące możliwości zarobkowe w sytuacji, gdy instrument bazowy notuje spadki.

Fundusze lewarowane, są to fundusze, z wykorzystaniem dźwigni finansowej.

ETF rozłożenie ryzyka

Dywersyfikacja opiera się na starym, dobrym przekonaniu, aby nie wkładać wszystkich jajek do jednego koszyka. Poprzez inwestowanie w wiele walorów jednocześnie, oczekiwane cele inwestycyjne, mogą zostać osiągnięte przy znacznie zmniejszonym ryzyku.

Weźmy pod uwagę dwa portfele 1 i 2. Portfel 1 skoncentrowany oraz portfel 2 zdywersyfikowany, przyjmijmy, iż oba portfele mają takie same cele inwestycyjne.

Portfel 2 ma takie same cele inwestycyjne, jak portfel 1, niemniej dzięki zdywersyfikowaniu czyni to przy znacznie niższym ryzyku, powodując tym samym, iż jest atrakcyjniejszą formą inwestowania.

Fundusz ETF złożony jest z szeregu poszczególnych akcji, dzięki czemu jest to zdywersyfikowany instrument, ryzyko nie jest skoncentrowane na pojedyńczej spółce, lecz rozłożone na wiele spółek akcyjnych.

ETF regulowane

Zarówno emitenci funduszy ETF, jak i brokerzy pośredniczący w obrocie funduszami podlegają pod kontrolę Komisji Nadzoru Finansowego.

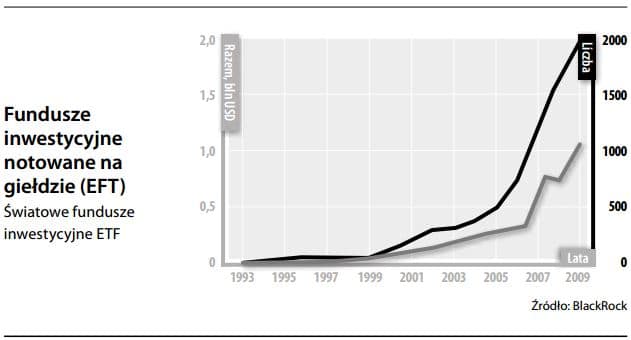

ETF rosnąca popularność

Wzrost popularności ETF jest fenomenalny.

Od czasu powstania pierwszego ETF w 1993 roku do 2012, sektor ten wzrósł do ponad 1,2 biliona dolarów, taką kwotę posiadają obecnie fundusze ETF w zarządzaniu.

ETF-y są dobrze znanym i często wykorzystywanym instrumentem finansowym.

ETF-y umożliwiają proste i łatwe inwestowanie na giełdzie (oczywiście pośrednio), tj. W tym przypadku tzw. Kupowanie indeksu WIG20.

ETF (Exchange Traded Fund) to otwarty fundusz inwestycyjny notowany na giełdzie, którego zadaniem jest odzwierciedlenie zachowania danego indeksu giełdowego.

Jego funkcjonowanie jest regulowane, podobnie jak inne fundusze inwestycyjne, dyrektywami UE i przepisami krajowymi.

Charakteryzuje się możliwością stałego (codziennego) tworzenia i wykupu jednostek, zwanych tytułami uczestnictwa.

Akcje ETF są notowane na giełdzie w taki sam sposób jak akcje.

Niektórzy tłumaczą nazwę ETF – oczywiście wyłącznie w celach marketingowych – na Łatwy w użyciu, Przezroczysty, Elastyczny, który jest prosty w użyciu, przejrzysty, elastyczny, który bardzo dobrze odzwierciedla charakter instrumentu.

Dzięki notowaniu ETF na giełdzie w systemie notowań ciągłych inwestor ma możliwość inwestowania w perspektywie krótko-, średnio- lub długoterminowej, co jest niezwykle ważne dla osób ceniących codzienne otwieranie i zamykanie pozycji (tzw. trading), agresywną strategię inwestycyjną lub spekulacje w oparciu o codzienne zmiany indeksu.

Rodzaje ETF-ów i ich klasyfikacja

| Indeksowe | Oparte na indeksach amerykańskich, Oparte o giełdy europejskie, Oparte o giełdy azjatyckie i australijskie, Oparte o tzw. „rynki wschodzące” |

| Sektorowe | Lotnictwo i obrona narodowa, Biotechnologia, Konstrukcje, Dobra i usługi konsumpcyjne, Energia, Usługi finansowe, Opieka zdrowotna, Internet, Metale oraz przemysł wydobywczy, Przemysł farmaceutyczny, Sprzedaż detaliczna, Półprzewodniki, Oprogramowanie, Telekomunikacja i nowe technologie, Transport, Instytucje użyteczności publicznej |

| Towarowe | Ropa, Złoto, Srebro |

| Oparte na papierach dłużnych | Związane z czasem do wygaśnięcia instrumentu, Pozostałe |

| Oparte na kapitalizacji rynkowej | O dużej kapitalizacji (LargeCap), O średniej kapitalizacji (MidCap), O małej kapitalizacji (SmallCap), O kapitalizacji mikro (MicroCap) |

| Oparte na strategiach inwestycyjnych | Aktywnie zarządzane, Oparte o stopę dywidendy, Skupiające spółki o potencjale wzrostu, Skupiające spółki o potencjale wartości, Lewarowane, Odwrotne |

1. ETF-y indeksowe

ETF-y indeksowe pozwalają inwestorom na otwieranie długich oraz krótkich pozycji na grupie aktywów wchodzących w skład danego indeksu regionalnego.

Obok inwestycji w najbardziej popularne amerykańskie indeksy, mamy cały szereg ETF-ów przygotowanych z myślą o zawieraniu transakcji na rynkach międzynarodowych.

Wśród ETF-ów indeksowych możemy wyróżnić następujące podgrupy:

- ETF-y oparte o indeksy amerykańskie. Do najpopularniejszych tego typu ETF-ów zaliczyć możemy 3 główne, dzięki którym możemy inwestować w najpopularniejsze indeksy amerykańskie (DIA – SPDR DJIA ETF Trust, dzięki któremu możemy kupować koszyk spółek wchodzących w skład indeksu Dow Jones Industria Average; SPY – zwany potocznie Spider – pozwala na inwestycję w portfel spółek z indeksu S&P500; QQQQ – dzięki inwestycji w ten ETF możemy kupować portfel spółek wchodzących w skład indeksu NASDAQ100).

Obok wymienionych, istnieje cała grupa innych ETF-ów dzięki którym możemy inwestować w mniej znane indeksy amerykańskie np. Russell.

Należy też wspomnieć, że obok północnoamerykańskich indeksów istnieje także cała gama funduszy, która reprezentuje rynki ameryki łacińskiej (np. Brazylii – EWZ, czy Meksyku – EWW). - ETF-y oparte o giełdy azjatyckie i australijskie. Ta grupa papierów daje szansę na inwestycje w portfele spółek z takich rynków jak Korea Południowa (EWY), Indie (INPTC) czy Tajwan (EWT).

Obok pojedynczych giełd zostały także przygotowane ETF-y, które skupiają kilka rynków w jednym instrumencie. Do najpopularniejszych można zaliczyć ETF EPP, który reprezentuje giełdy z rejonu Pacyfiku (Singapur, Hong Kong, Nowa Zelandia oraz Australia) bez Japonii. - ETF-y oparte o giełdy europejskie. W tej podgrupie inwestorzy znajdą nie tylko możliwość inwestycji w popularne rynki jak Niemcy (EWG) czy Francja (EWQ), ale także w portfele spółek z giełd mniej znanych (np. Turcja – TUR, Szwecja – EWD).

Podobnie jak to miało miejsce z giełdami z Azji oraz Australii, także w tej grupie możemy znaleźć instrumenty skupiające kilka europejskich rynków w jednym papierze (np. IEV, w którego skład wchodzi 350 spółek z takich giełd jak Austria, Belgia, Dania, Finlandia, Francja, Niemcy, Grecja, Irlandia, Włochy, Holandia, Norwegia, Portugalia, Hiszpania, Szwecja, Szwajcaria i Wielka Brytania) - ETF-y skupiające akcje spółek z tzw. „rynków wschodzących”. Istnieje kilka ETF-ów, które inwestują w spółki z Emerging Markets.

Jednym z najpopularniejszych tego typu instrumentów jest ETF o symbolu EEM (oparty na indeksie MSCI Emerging Markets Index).

W jego skład wchodzą spółki z takich rynków jak: Argentyna, Brazylia, Chile, Chiny, Kolumbia, Czechy, Egipt, Węgry, Indie, Indonezja, Izrael, Jordania, Korea, Malezja, Meksyk, Maroko, Pakistan, Peru, Filipiny, Polska, Rosja, Republika Południowej Afryki, Tajwan, Tajlandia, Turcja and Wenezuela.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

2. ETF-y sektorowe

Indeksy sektorowe to najszersza grupa ETF-ów.

W jej skład wchodzą najczęściej portfele składające się ze spółek z jednej branży, bądź też z kilku spokrewnionych ze sobą branż.

Jako, że ETF-y najdynamiczniej rozwijają się w Stanach Zjednoczonych, toteż znakomita ich większość oparta jest o spółki z tamtejszego rynku.

Poniżej przedstawiam podział najczęściej stosowany w literaturze, aczkolwiek należy zwrócić uwagę, że powstają coraz to nowsze instrumenty często o coraz węższej specjalizacji, których nie da się jednoznacznie zakwalifikować do którejś z grup.

Wśród sektorów, w które można inwestować za pomocą ETF-ów, wyróżnić należy następujące:

- Lotnictwo i obrona narodowa. Najpopularniejszym ETF-em, który reprezentuje ten segment jest PPA (PowerShares Aerospace & Defense Portfolio) . ETF jest oparty o SPADE Index, który skupia przedsiębiorstwa zaangażowane w rozwój, produkcję, działania i wsparcie systemu obronnego Stanów Zjednoczonych, a także bezpieczeństwa wewnętrznego i operacji lotniczych.

- Biotechnologia. Istnieje wiele zbliżonych do siebie ETF-ów o podobnej specyfikacji związanych z przemysłem biotechnologicznym. Jednym z najpopularniejszych jest IBB (iShares NASDAQ Biotechnology Index) oparty na spółkach z tego sektora notowanych na giełdzie Nasdaq. Są to przedsiębiorstwa, które podstawową działalność prowadzą w zakresie badań, rozwoju, produkcji oraz sprzedaży i dystrybucji różnych biotechnologicznych produktów, usług i procesów.

Innym popularnym funduszem z tej grupy jest Dynamic Biotechnology & Genome Portfolio (PBE). Spółki z tego portfela są związane nie tylko z branżą biotechnologiczną, ale również z inżynierią genetyczną. - Konstrukcje. W tym sektorze dominują papiery skupiające spółki związane z przemysłem budowlanym. Jednym z takich ETF-ów jest jest PKB (PowerShares Dynamic Building & Construction Portfolio).

Fundusz skupia 30 amerykańskich spółek związanych z budownictwem oraz konstrukcjami. Są to przedsiębiorstwa, które przede wszystkim zajmują się dostarczaniem usług związanych z budową i techniką prac budowlanych, przebudową nieruchomości mieszkalnych, handlowych lub przemysłowych, budynków, a także pracujących nad dużymi projektami infrastruktury, takich jak autostrady, tunele, mosty, tamy, linie energetyczne i porty lotnicze.

W skład funduszu mogą także wchodzić firmy będące producentami materiałów budowlanych przeznaczonych dla remontów, czy też maszyn wykorzystywanych w budownictwie. Oprócz nich w indeksie mogą się też znaleźć dostawcy instalacji oraz deweloperzy ziemi. - Dobra i usługi konsumpcyjne. Istnieje cały szereg instrumentów typu ETF związanych z tym właśnie sektorem. Większość z nich jest silnie uzależniona od cykli makroekonomicznych. W skład takich ETF-ów wchodzą spółki zarówno z sektora przemysłowego oraz z sektora usług. Segment przemysłowy obejmuje papiery spółek związanych z produkcją przemysłu, takich jak motoryzacja, sprzęt AGD trwałego użytku, wyroby włókiennicze i odzież.

Segment usług obejmuje hotele, restauracje i inne obiekty rekreacyjne oraz sprzedaż detaliczną. Popularne ETF-y z tej grupy to iShares Dow Jones US Consumer Services Sector Index Fund (IYC), Consumer Discretionary Select Sector SPDR Fund (XLY) czy Vanguard Consumer Staples ETF (VDC). - Energia. Fundusze związane z tym sektorem nie skupiają się tylko na tradycyjnych źródłach energii, ale także na alternatywnych. Przykładem tej pierwszej, wciąż bardziej popularnej grupy może być ETF o symbolu IXC (iShares S&P Global Energy Sector Index Fund). Spółki, w które inwestuje fundusz, to te zaangażowane w usługi i produkcję sprzętu dla sektora paliwowego, poszukujące źródeł ropy oraz produkujące ropę, a także rafinerie naftowe.

- Usługi finansowe. Jest to jedna z najszerzej reprezentowanych grup ETF-ów, spośród ETF-ów sektorowych. W skład portfeli, które takie fundusze reprezentują, wchodzą najczęściej banki, brokerzy, fundusze inwestycyjne czy firmy związane z obrotem nieruchomościami. Inwestycja w ten sektor to np. zawarcie transakcji na SPDR KBW Capital Markets ETF (KBW).

W skład portfela tego funduszu wchodzą domy maklerskie, brokerzy, fundusze inwestycyjne etc. Inne znane ETF-y z tego sektora to Vanguard Financials ETF (VFH), Financial Select Sector SPDR Fund (XLF), iShares Dow Jones US Financial Services Index Fund (IYG). - Opieka zdrowotna. ETF-y oparte na tym sektorze (np. XLV – Health Care Select Sector SPDR Fund) zawiera papiery spółek, których główną działalnością jest produkcja sprzętu i materiałów medycznych, opieka zdrowotna, biotechnologia oraz farmacja. Innym popularnym funduszem inwestującym w ten sektor jest iShares S&P Global Healthcare Sector Index Fund (IXJ).

W skład portfela wchodzą spółki związane z opieką zdrowotną, firmy biotechnologiczne, producenci materiałów medycznych oraz zaawansowanych urządzeń medycznych i leków. - Internet. ETF-y z tego sektora najczęściej reprezentują portfele spółek związanych nie tylko z infrastrukturą internetową, ale także oprogramowaniem wspomagającym komunikację wewnątrz, jak i na zewnątrz firm. W tej grupie jednym z ciekawszych ETF-ów jest IIH (Internet Infrastructure HOLDRs Trust). Fundusz posiada akcje zwykłe firm wyemitowane przez spółki, które zostały określone w czasie pierwszej oferty, jako właściciele bądź dzierżawcy infrastruktury internetowej.

Do sektora tego można zaliczyć firmy związane z dostarczaniem oprogramowania i usług, które zapewniają przedsiębiorstwom lepsze zarządzanie ich stronami internetowymi oraz poprawiają komunikację przez Internet. Pozostałe cieszące się popularnością ETF-y z tej grupy to Internet Architecture HOLDRs (IAH) oraz Merrill Lynch Internet HOLDRS Fund (HHH). - Metale oraz przemysł wydobywczy. Najbardziej znanym ETF-em z tej grupy jest SPDR S&P Metals & Mining ETF (symbol XME). Fundusz odzwierciedla indeks S&P Metals & Mining Select Industry Index, który reprezentuje przemysł metalowy oraz wydobywczy z najważniejszych amerykańskich giełd (NYSE, NASDAQ, AMEX).

- Przemysł farmaceutyczny. ETF-y reprezentują portfele spółek zajmujących się badaniami, rozwojem, produkcją, sprzedażą oraz dystrybucją produktów farmaceutycznych oraz leków wszystkich typów. Wymieniając ETF-y z tego sektora należy koniecznie wspomnieć o dwóch najważniejszych takich jak: Pharmaceutical HOLDRS (SM) Trust (PPH) oraz PowerShares Dynamic Pharmaceuticals Portfolio (PJP).

- Sprzedaż detaliczna. ETF-y z tej grupy reprezentują bardzo szerokie spektrum branż. Są to głownie takie firmy jak: sklepy ogólnospożywcze, domy towarowe, sklepy dyskontowe, centra handlowe, supermarkety, sklepy specjalistyczne, w tym odzież, elektronika, akcesoria, sklepy obuwnicze oraz sklepy związane z wyposażeniem wnętrz domów.

Także dealerzy pojazdów silnikowych oraz ich części, domy aukcyjne oraz agencje wynajmu mogą być uwzględnione w składach funduszy. Inwestor ma do wyboru kilka papierów z tej grupy, a do najpopularniejszych należy zaliczyć: PowerShares Dynamic Retail Portfolio (PMR) oraz Retail HOLDRS Trust (RTH). - Półprzewodniki. Fundusze tego typu skupiają firmy amerykańskie, które opracowują, produkują oraz dystrybuują produkty zwane półprzewodnikami pozwalające na funkcjonowanie komponentów używanych w komputerach oraz innych urządzeniach elektronicznych.

W tej grupie warto zwrócić uwagę na takie ETF-y jak: Merrill Lynch Semiconductor HOLDRS Trust (SMH), iShares S&P North American Technology-Semiconductors Index Fund (IGW),PowerShares Dynamic Semiconductors Portfolio (PSI). - Oprogramowanie. Jednym z najpopularniejszych ETF-ów tego typu jest iShares S&P North American Technology-Software Index Fund (symbol IGV). ETF skupia akcje spółek producentów aplikacji klient/serwer, programów dla przedsiębiorstw, oprogramowania dla Internetu oraz oprogramowania do komputerów osobistych.

Indeks odzwierciedla notowania technologicznego indeksu S&P North American Technology-Software. Z kolei PowerShares Dynamic Software Portfolio (PSJ) dodatkowo przy selekcji spółek dogłębnie bada kilka kryteriów, takich jak podstawy fundamentalne, terminowość inwestycji czy czynniki ryzyka. - Telekomunikacja i nowe technologie. Cała gama ETF-ów z tego sektora reprezentuje firmy zajmujące się głównie świadczeniem usług wspierających transmisje głosowe, danych oraz wideo przez różne środki komunikacji, w tym przewodowe, bezprzewodowe, satelitarne oraz kablowe.

W indeksie uwzględniane mogą być także firmy zapewniające infrastrukturę oraz środki używane w celu ułatwienia komunikacji przewodowej oraz bezprzewodowej. Najważniejsze ETF-y z tego sektora to iShares Dow Jones US Technology Sector Index Fund (IYW), iShares S&P Global Technology Sector Index Fund (IXN), Vanguard Telecommunication Services ETF (VOX). - Transport. Kolejny bardzo szeroki segment rynku. Najpopularniejszy ETF tego typu reprezentuje indeks Dow Jones Transportation Average (iShares Dow Jones Transportation Average Index Fund). W jego skład wchodzą przedsiębiorstwa z dziedzin takich jak linie lotnicze, kolej, transport drogowy, transport lotniczy, usługi transportowe.

- Instytucje użyteczności publicznej. Do sektora użyteczności publicznej według klasyfikacji GICS zaliczamy spółki związane z elektrycznością, gazem oraz wodą, które działają jako niezależni producenci i/lub dystrybutorzy. Przykładami ETF-ów z tego segmentu są: iShares Dow Jones US Utilities Sector Index Fund (IDU), Vanguard Utilities ETF (VPU), PowerShares Water Resources Portfolio (PHO).

Dla przykładu – ostatni z wymienionych funduszy inwestuje w spółki, które koncentrują się na świadczeniu usług związanych z wodą pitną, oczyszczaniem wody oraz technologiami, które są bezpośrednio związane ze zużyciem wody.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

3. ETF-y towarowe

Kolejna grupa ETF-ów to te, które są oparte bądź to bezpośrednio na notowaniach danego surowca (w zamian za depozyt w danym surowcu są emitowane akcje), bądź są związane z rynkiem danego surowca.

Najpopularniejszymi ETF-ami towarowymi są te oparte o notowania metali szlachetnych, np. złota czy srebra.

Jednym z nich jest iShares Gold Trust (symbol GLD). Fundusz był wcześniej znany jako StreetTRACKS Gold Trust. Fundusz posiada złoto, a od czasu do czasu, wydaje SPDR Gold Shares w blokach po 100 tys. akcji (koszyki) w zamian za depozyty w złocie i dystrybuuje złoto w związku z umorzeniem tychże koszyków.

Celem funduszu jest emisja papierów uwzględniających ceny złota. Podobnie działa fundusz związany z rynkiem srebra (symbol SLV – iShares Silver Trust). W zamian za gromadzone srebro emituje akcje.

Aktywa funduszu to głównie deponowane w nim srebro.

Celem jest odzwierciedlenie cen srebra kształtujących się na rynku. Fundusz działa na zasadzie emisji koszyków akcji (50 000 akcji każdy) w zamian za depozyty składane w srebrze oraz wydawanie kruszcu w zamian za przekazane do wykupu akcje.

Jako przykład papieru związanego z rynkiem danego surowca może posłużyć PowerShares Dynamic Oil & Gas Services Portfolio (PXJ).

W skład funduszu wchodzi 30 spółek, które uczestniczą w produkcji, przetwarzaniu oraz dystrybucji gazu oraz produktów ropopochodnych. Indeks może obejmować spółki, które są zaangażowane w odwierty, produkcję maszyn i urządzeń dla przemysłu gazowego, świadczenie usług dla przemysłu naftowego i gazowego (także sporządzenie analiz), produkcji platform, rurociągów technicznych oraz budowlanych, zarządzanie w sytuacjach kryzysowych, pozyskiwanie oraz przetwarzanie danych geofizycznych.

4. Oparte na papierach dłużnych

ETF-y, które inwestują w papiery dłużne najczęściej nie skupiają się na jednym typie aktywów. Zazwyczaj inwestują w całą grupę takich papierów. Wśród tego typu inwestycji możemy wyróżnić dwie główne podgrupy.

Jako przykład pierwszej grupy możemy podać ETF-y wypuszczone na rynek przez bank Barclays.

Fundusze tego typu skupiają wszystkie wyemitowane przez United States Treasury instrumenty dłużne, których data zapadalności kształtuje się od 1-3 lat (SHY – iShares Barclays 1-3 Year Treasury Bond Fund) lub od 7 do 10 lat (IEF – iShares Barclays 7-10 Year Treasury Bond Fund) lub powyżej 20 lat (TLT – iShares Barclays 20+ Year Treasury Bond Fund), niezamienne, denominowane w amerykańskich dolarach, które mają rating Baa3 lub lepszy publikowany przez Moody’s Investors Service lub co najmniej BBB- nadany przez S&P, o stałej stopie procentowej, o wartości nominalnej co najmniej 250 milionów dolarów.

Oprócz tego w skład funduszu wchodzą często papiery z emisji specjalnych czy też obligacje emitowane przez stanowe bądź lokalne władze.

Jako przykład drugiej grupy może nam posłużyć iShares iBoxx $ Investment Grade Corporate Bond Fund (LQD). Fundusz skupia ustaloną liczbę (do 100) najbardziej płynnych obligacji korporacyjnych.

5. ETF-y oparte na kapitalizacji rynkowej

Jedna z najszerzej reprezentowanych grup ETF-ów. Ich istota polega na reprezentowaniu portfela spółek z danego indeksu (S&P, DJ, NASDAQ, Russell) wyselekcjonowanych na podstawie ich rynkowej kapitalizacji. W ten sposób wyróżnić możemy 4 grupy takich aktywów:

- LargeCap. W skład tej podgrupy wchodzą ETF-y, które reprezentują spółki o dużej kapitalizacji. Za przykład może nam posłużyć LargeCap Rydex Rus Top 50 (XLG). Fundusz stara się odwzorować jak najdokładniej indeks Russell Top 50 Index. Indeks składa się z 50 największych spółek w Stanach Zjednoczonych w oparciu o łączną kapitalizację akcji reprezentowanych przez szerszy indeks Russell 3000.

Fundusz oferuje inwestorom dostęp do segmentu o największej kapitalizacji w Stanach Zjednoczonych, co stanowi około 40% łącznej kapitalizacji rynku w USA. Inne popularne fundusze z tej grupy to: Vanguard Large-Cap ETF (VV), iShares Morningstar Large Core Index Fund (JKD), iShares Russell 1000 Index Fund (IWB). - MidCap. W skład portfeli ETF-ów z tego segmentu wchodzą akcje spółek o średniej kapitalizacji z rynku w USA. Przykładem ETF-u z tej grupy jest iShares S&P MidCap 400 Index Fund (IJH). Fundusz ma za zadanie odzwierciedlić wyniki indeksu Standard & Poor’s MidCap 400 Index.

Indeks skupia spółki o średniej kapitalizacji, które są ważone ich wartością rynkową. Poszczególne papiery to akcje spółek o kapitalizacji od 1 do 4 mld USD, które dobierane są pod względem płynności oraz tak, aby reprezentować odpowiednie grupy branżowe. Spośród całej gamy ETF-ów z tej grupy do najważniejszych należy zaliczyć SPDR S&P MidCap 400 ETF (MDY) oraz Vanguard Mid-Cap ETF (VO). - SmallCap. Analogicznie do dwóch poprzednich grup, spółki z segmentu SmallCap to te o małej kapitalizacji. Przykładem ETF-u z tej podgrupy jest Vanguard Small-Cap ETF (VB). Fundusz odzwierciedla wyniki indeksu MSCI US Small Cap 1750 Index, który skupia spółki o małej kapitalizacji z USA.

Fundusz stara się odtworzyć indeks inwestując wszystkie bądź prawie wszystkie swoje aktywa w akcje spółek wchodzących w skład indeksu, trzymając się w przybliżeniu wag poszczególnych spółek w indeksie. Indeks został stworzony jako benchmark dla spółek o małej kapitalizacji.

Spektrum dziedzin wchodzących w skład indeksu jest bardzo szerokie, od spółek energetycznych, przez finanse, ochronę zdrowia, technologie informacyjne, materiały, aż po usługi telekomunikacyjne czy komunalne. Inne popularne ETF-y z tego segmentu to: iShares Morningstar Small Core Index Fund (JKJ), iShares Russell 2000 Index Fund (IWM), iShares S&P SmallCap 600 Index Fund (IJR). - MicroCap. Najmniejsze spółki amerykańskie należą właśnie do tej grupy. Przykładem ETF-a z tego segmentu jest iShares Russell Microcap Index Fund (IWC). Fundusz ma na celu odzwierciedlanie wyników indeksu Russell Microcap Index.

Indeks zawiera spółki o mikrokapitalizacji w Stanach Zjednoczonych, które mają najwyższe historyczne wolumeny obrotu w tym indeksie. Indeks jest ważony kapitalizacją, a w jego skład wchodzą papiery spółek o kapitalizacji rynkowej od 50 do 550 milionów dolarów. Drugim popularnym ETF-em z tej grupy jest PowerShares Zacks Micro Cap Portfolio (PZI).

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

6. ETF-y oparte na strategiach inwestycyjnych

W ostatnim czasie najprężniej rozwija się grupa ETF-ów oparta na strategiach inwestycyjnych.

Do tej klasy aktywów należą nie tylko te aktywnie zarządzane, ale także te, w których przy doborze spółek do portfela zastosowano ściśle określone kryteria selekcji. Do tej grupy zaliczamy następujące ETF-y:

- Aktywnie zarządzane (Actively Managed). ETF-y tego typu zostały dopuszczone do obrotu przez SEC dopiero w 2008 roku. Na razie takich instrumentów istnieje kilkanaście, ale grupa ta szybko się powiększa. Stanowią one alternatywę dla tradycyjnych funduszy inwestycyjnych.

Ich zadaniem nie jest replikowanie danego indeksu bądź sektora, lecz takie zarządzanie aktywami, aby dać stopę większą od benchmarku. W tym celu zarządcy takich ETF-ów wykorzystują całą gamę strategii hedgingowych czy też kierunkowych. Szacuje się, że w najbliższych latach będą one szybko wypierać tradycyjne fundusze ze względu na dostępność (bez wychodzenia z domu), mniejsze koszty oraz transparentność. - Oparte stopę dywidendy. Cała gama ETF-ów tego typu przy doborze spółek do swojego portfela uwzględnia wypłacane przez spółki dywidendy. Są one dobierane do ETF-ów na podstawie stopy dywidendy która kształtowała się w ostatnim okresie, przez kilka, a nawet kilkadziesiąt ostatnich lat.

Jednym z takich instrumentów jest iShares Dow Jones Select Dividend Index Fund (DVY). Fundusz odwzorowuje zasadniczo portfel spółek wchodzących w skład indeksu Dow Jones U.S. Select Dividend Index. Papiery, które trafiają do tego indeksu charakteryzują się tym, że w określonym czasie wypłacają wysokie dywidendy (nie tylko jednorazowo, ale przynajmniej kilka razy z rzędu).

Spółki sprawdzane są na podstawie tempa wzrostu wskaźnika dywidenda na akcję, procentowej wysokości wypłaconej dywidendy oraz średniego dziennego obrotu mierzonego w dolarach. Do funduszu trafia 100 o najwyższej stopie dywidendy spośród spółek z indeksu Dow Jones U.S. Total Market Index.

Aby papier danej spółki mógł figurować w tym indeksie musi mieć dodatnią stopę wzrostu wypłacanej dywidendy na akcję w każdym z ostatnich 5 lat, średni wskaźnik wypłacanej dywidendy poniżej 60% na przestrzeni ostatnich 5 lat, a minimalny średni wolumen obrotu z ostatnich trzech miesięcy powinien być większy od 200 000 akcji na dzień.

W ten segment można inwestować także za pomocą innych papierów takich jak: PowerShares High Yield Equity Dividend Achievers Portfolio (PEY), PowerShares International Dividend Achievers Portfolio (PID), SPDR S&P Dividend ETF (SDY). - Skupiające spółki o potencjale wzrostu (Growth Style). Fundusze tego typu skupiają spółki wykazujący tzw. potencjał wzrostu, a więc teoretycznie najsilniejsze na rynku. Za przykład może nam posłużyć SPDR Dow Jones Large Cap Growth ETF (ELG). Wyniki funduszu mają na celu w jak najlepszy sposób odzwierciedlać inwestycję w indeks Dow Jones Wilshire Large Cap Growth Index.

Indeks jest ważony kapitalizacją i skupia akcje papierów wartościowych o dużej kapitalizacji wchodzących w skład Dow Jones Wilshire 5000 Composite. Indeks obejmuje najlepsze spółki uszeregowane w rankingu od miejsca 1 do 750 pod względem kapitalizacji z uwzględnieniem następujących czynników: przewidywany stosunek ceny do zysku (P/E), przewidywany wzrost zysku, stosunek ceny do wartości księgowej, stopa dywidendy, zannualizowany wzrost przychodów oraz zannualizowany wzrost zysków.

Rozważając inwestycję w tę grupę funduszy warto przyjrzeć się także takim ETF-om jak: iShares Russell 1000 Growth Index Fund(IWF), iShares MSCI EAFE Growth Index Fund (EFG), Fidelity NASDAQ Composite Index Tracking Stock (ONEQ),PowerShares Dynamic Mid Cap Growth Portfolio (PWJ), Rydex S&P 500 Pure Growth ETF (RPG), Vanguard Small-Cap Growth ETF (VBK). - Skupiające spółki o potencjale wartości (Value Style). Fundusze tego typu inwestują w spółki z punktu widzenia fundamentalnego niedowartościowane. Na przykład Value MidCap iS M (JKI) ma wyniki inwestycyjne zbliżone do inwestycji w portfel spółek wchodzących w skład indeksu Morningstar Mid Value Index. Indeks mierzy kondycję spółek o średniej kapitalizacji i potencjale wzrostowym wyselekcjonowanych za pomocą metodologii Morningstar.

W skład indeksu wchodzą spółki notowane na giełdach NYSE, AMEX oraz NASDAQ.

Fundusz inwestuje na reprezentatywnej próbce papierów tak, aby profil inwestycyjny był zbliżony do inwestycji w indeks. Doradcą funduszu jest Barclays Global Fund Advisors. Metodologia Morningstar określa spółki o średniej kapitalizacji jako te 20%, które mieści się pomiędzy 70 a 90 percentylem kapitalizacji całego rynku.

Spółki ujęte w indeksie to te, które charakteryzują się potencjałem wartości, a to oznacza, że mają relatywnie niższe wartości takich wskaźników jak: cena do zysku, cena do wartości księgowej, cena do sprzedaży, cena do przepływów pieniężnych oraz stopa dywidendy. Ten segment – podobnie jak segment funduszy o potencjale wzrostu – jest bardzo szeroki. Rozważając inwestycję w ten rodzaj instrumentów warto przyjrzeć się także innym ETF-om, wśród których najpopularniejsze to: iShares MSCI EAFE Value Index Fund (EFV), SPDR Dow Jones Large Cap Value ETF (ELV), iShares Morningstar Large Value Index Fund (JKF) etc. - Lewarowane. ETF-y tego typu mają za zadanie dostarczenie dziennej stopy zwrotu dwukrotnie wyższej niż stopa zwrotu danego indeksu. Nie ma żadnych problemów, aby w ten sposób zainwestować w indeksy takie jak Dow Jones Industrial Average (DDM), S&P500 (SSO) czy Nasdaq100 (QLD).

- Odwrotne (tzw. Short/Inverse) – ta grupa ETF-ów daje stopy zwrotu z indeksów będące odwrotnością tych, które dziennie osiągają najpopularniejsze amerykańskie indeksy. Przykładowo ProShares Short QQQ ETF (PSQ) zapewnia wyniki inwestycyjne, będące odwrotnością dziennych stóp zwrotu z indeksu NASDAQ 100. Na inne amerykańskie indeksy także są dostępne ETF-y tego typu, np.: DOG na indeks Dow Jones czy SH na S&P500.

Istnieje także grupa ETF-ów będących połączeniem indeksów lewarowanych z odwrotnymi. I tak np. ProShares UltraShort MidCap 400 ETF (MZZ) daje codziennie wyniki inwestycyjne, które odpowiadają dwukrotnej odwrotności stopy zwrotu z indeksu S&P MidCap 400 Index, ProShares UltraShort Dow 30 ETF (DXD) z indeksu Dow Jones, aProShares UltraShort QQQ ETF (QID) z indeksu NASDAQ100.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Tworzenie, emisja oraz umorzenie Exchanged – Traded Funds

Jednostką tworzącą ETF jest spółka inwestycyjna – sponsor funduszu (fund sponsor). Zadaniem spółki jest określenie celu inwestycyjnego funduszu – wskazanie odzwierciedlanego indeksu.

Po określeniu celu, sponsor poszukuje inwestorów instytucjonalnych, zainteresowanych tytułami danego ETF. Inwestorami tymi są z reguły instytucje finansowe, m.in. banki, domy maklerskie, firmy doradztwa finansowego.

Rynek finansowy wyodrębnił kilka etapów powstawania exchange-tradedfunds. Proces ten składa się z 4 części:

Etap 1: – Sponsor funduszu(fund sponsor) określa cel inwestycyjny danego ETF poprzez wybór indeksu (np. S&P500), którego skład odzwierciedlony będzie w funduszu; – Sponsor ETF-u poszukuje inwestorów instytucjonalnych, którzy zgodzą się zdeponowanie w danym funduszu posiadane instrumenty finansowe z koszyka indeksu. Na tej podstawie zostaną wyemitowane jednostki ETF.

Etap 2: – Inwestorzy instytucjonalni podpisują z założycielem ETF-u umowy partycypacyjne (participation agreements), w których mowa jest o o przekazaniu funduszowi ETF posiadanych przez nich instrumentów finansowych z indeksu; Następuje zdeponowanie instrumentów finansowych u sponsora funduszu.

Etap 3: – Sponsor funduszu emituje jednostki ETF; – Tytuły uczestnictwa przekazywane są instytucjom, które zdeponowały u sponsora funduszu instrumenty finansowe – podmioty te stają się posiadaczami jednostek ETF (creation unit holders);

Etap 4: – Spółki inwestycyjne utrzymują w swoich portfelach tytułu uczestnictwa ETF, wprowadzają ich część lub całość do obrotu giełdowego – Inwestorzy indywidualni mogą nabywać tytuły uczestnictwa ETF na giełdzie papierów wartościowych.

78% kont inwestorów detalicznych odnotowuje straty pieniężne podczas handlu CFD z tym dostawcą.

Twój kapitał jest zagrożony. Obowiązują inne opłaty. Aby uzyskać więcej informacji, odwiedź etoro.com/trading/fees.

Największymi sponsorami w Stanach Zjednoczonych Ameryki są:

Black Rock (firma wykorzystuje znak towarowy iShares), State Street Global Advisors (symbol SPDR), Vanguard Group (VIPER), Invesco (Power Shares), ProFunds (ProShares), Van Eck (Market Vector), Wisdom Tree (Wisdom Tree ETF), Merrill Lynch (HOLDERS), Direxion (Direxionshares), Claymore Securities (Claymore ETF).

Na Starym Kontynencie prym wiedzie BARCLAYS Global Investors (iShares), Lyxor Asset Management (Lyxor ETF).

Geneza powstania funduszy ETF

Wiele produktów inwestycyjnych obiecuje pokonanie wyników jakie osiągają indeksy giełdowe, w zaniam za to pobierają niemałe prowizje.

W praktyce większość z tych produktów nie pokonuje regularnie indeksów, a zyski inwestora pomniejszone są przez wygórowane koszty.

Dlatego też powstał pomysł, funduszy inwestycyjnych, które będą miały tylko jeden cel – naśladowanie wyników indeksu przy bardzo niskich kosztach zarządzania. Tak powstały fundusze ETF, inaczej mówiąc fundusze zarządzane pasywnie.

Ten sposób inwestowania szybko zaczął się również upowszechniać w Wielkiej Brytanii za sprawą London Financial Association (1863 rok), a w kolejnych latach przez Foreign and Colonial Government Trust.

Dopiero jednak silny rozwój gospodarki amerykańskiej, argentyńskiej i południowoafrykańskiej spowodował, że w latach 1887 – 1890 powstało ponad 100 podobnie działających instytucji.

Możliwość dywersyfikacji portfela przy użyciu stosunkowo niewielkiego kapitału (porównując to z samodzielnym inwestowaniem na rynku akcji ) to tylko jedna z zalet podmiotów zbiorowego inwestowania.

Za ta formą lokowania aktywów przemawiają także relatywnie niskie koszty otrzymania wybranej ekspozycji oraz opcja natychmiastowego wyjścia z inwestycji bez straty wypracowanego wyniku.

To wszystko stało za wysoką popularyzacją funduszy głównie w Stanach Zjednoczonych.

Oczekiwania inwestorów, powierzających swój kapitał osobom odpowiedzialnym za zarządzanie, od lat oscylują wokół trafnego wyboru spółek wypłacających dywidendy, zabezpieczenia zysków bez stosowania agresywnej spekulacji oraz ochrony powierzonego kapitału.

Dzięki efektowi skali fundusze są w stanie efektywniej zarządzać powierzonymi im pieniędzmi. Składa się na to zmniejszenie poziomu ryzyka oraz kosztów procesu inwestycyjnego.

Należy wspomnieć, że podmioty te charakteryzują się wysokim stopniem płynności, są z reguły powszechnie dostępne (fundusze otwarte) oraz cechuje je stosunkowo duża transparentność. Fundusze inwestycyjne cieszyły się niezwykle dużym zainteresowaniem w ostatnich 20 latach.

W latach 1992-2011 wartość aktywów znajdujących się w portfelu tych podmiotów wzrosła siedmiokrotnie .

Na koniec 2011 roku kapitalizacja ogólna wynosiła 24 bln USD. Obecna oferta funduszy inwestycyjnych wzrosła trzy krotnie w porównaniu do okresu sprzed 20 lat. Tak duża dynamika wzrostu to efekt wysokiego zainteresowania zbiorowym lokowaniem pieniędzy oraz rozwój globalnego rynku finansowego.

Za sukcesem tym stała również wzrost świadomości inwestorów, którzy coraz częściej dostrzegali korzyści jakie płynęły z tej formy lokowania wolnych środków.

Za rozwojem tego sektora inwestycyjnego obok dużej wartości zarządzanych aktywów oraz wysokiej liczebności samych funduszy stała poprawa jakościowa samych produktów. Na rynku przez ostanie kilkanaście lat wzrosła liczba dostępnych dla klientów strategii inwestycyjnych.

Były one stosowane zarówno przez tradycyjne podmioty jak również przez fundusze alternatywne, które różnią się m.in. w zakresie celu działalności, polityki inwestycyjnej, płynności, stopnia dostępności czy różnych regulacji prawnych.

Różnorodność funduszy (akcji, hybrydowe, dłużne, pieniężne, gotówkowe) dała możliwość inwestorom indywidualnym uzyskania ekspozycji swojego portfela na wybrane przez nich aktywa, dała szanse wyboru konkretnego segmentu rynku finansowego o odpowiedniej płynności. W ten sposób każdy inwestor jest w stanie osiągnąć odpowiedni dla siebie poziom zysku i akceptowalnego ryzyka.

Po 2008 roku , w którym nastąpiło załamanie na globalnym rynku finansowym, postrzeganie podmiotów wspólnego inwestowania znacząco się zmieniło. Lata 2008-2010 odpływ kapitału z funduszy aktywnie zarządzanych był na poziomie 125 mld. dolarów, co przewyższyło kwotę wpłat w tym okresie.

Część inwestorów zaczęło coraz bardziej interesować się instrumentami, których celem było odwzorowanie stopy zwrotu danego aktywa finansowego. W okresie 2008-2010 do funduszy typu Exchange Traded Funds (ETF) wpłynęło 614 mld dolarów netto. Rosnąca świadomość inwestorów, głównie amerykańskich, powodowała, że wybór funduszy pasywnie zarządzanych stawał się normą.

Zaczęto dostrzegać, że aktywnie zarządzane fundusze nie są w stanie pokonać swoich benchmarków, ze względu chociażby na relatywnie wysokie koszty.

Historia tego instrumentu nie jest bardzo długa. Po raz pierwszy zostały wprowadzone do obrotu w 1989 r. Na giełdzie w Toronto w Kanadzie. W 1993 r. Na rynku pojawia się ETF na indeksie S & P500 w USA, którego krótka nazwa to SPDR. W Europie ETFy są używane od 2000 r. W 2010 r. Całkowita wartość ETF na świecie osiągnęła ponad bilion dolarów, a ich liczba wyniosła 2100.

Pierwszym ETF na GPW jest ETF na indeksie WIG20, którego emitentem jest LYXOR Asset Management należący do grupy kapitałowej Société Générale.

Akcje ETF notowane są w złotych polskich w systemie notowań ciągłych na takich samych warunkach jak akcje. Jednostką notowania jest 1 akcja, której wartość początkowa odzwierciedla 1/10 wartości indeksu WIG20.

Akcje są notowane pod nazwą skróconą: ETFW20L. Firmy inwestycyjne zajmujące się reputacją czuwają nad zapewnieniem odpowiedniej płynności na rynku wtórnym.

Zadaniem spółki zarządzającej funduszem ETF jest dopilnowanie, aby akcje funduszu ściśle odpowiadały zachowaniu indeksu, na którym fundusz jest oparty. Firma zarządzająca funduszem ponosi tak zwane koszty replikacji indeksu.

Fundusz ponosi koszty depozytariusza, uiszcza opłaty administracyjne na rzecz regulatora rynku, a także opłaty licencyjne, które umożliwiają stosowanie nazwy indeksu (np. Indeksu WIG20).

Cechy odróżniające ETF-y od innych funduszy otwartych

Akcje ETF są notowane na giełdzie w taki sam sposób jak akcje.

Cena jednostek uczestnictwa, jak każdy inny notowany instrument, oparta jest na popycie i podaży, ale jest bardzo silnie skorelowana z wartością instrumentu wynikającą z bieżącej wartości aktywów netto zgromadzonych w funduszu na jednostkę uczestnictwa, co zwykle odpowiada 1/10 (lub 1/100) bieżącej wartości indeksu ETF.

Fundusze ETF są zarządzane w sposób pasywny. Każdy fundusz ETF, podobnie jak zwykły fundusz inwestycyjny otwarty (FIO), ma menedżera.

W przypadku FIO menedżer wdraża strategię inwestycyjną, której celem jest osiągnięcie najwyższej możliwej stopy zwrotu z inwestycji z wynikiem lepszym niż poziom odniesienia (np. Indeks giełdowy). W przypadku ETF zadaniem menedżera jest dokładne odwzorowanie zachowania indeksu, tj.

Zarządzanie pasywne i minimalizowanie błędu śledzenia, tak zwanego błędu śledzenia.

Błąd śledzenia jest wynikiem między innymi dostosowania aktywów funduszu do składu danego indeksu, w tym kosztów związanych z inwestowaniem w akcje wchodzące w skład indeksu oraz metody wypłaty dywidendy przez fundusze ETF.

Istnieje możliwość ciągłego (codziennego) tworzenia i umarzania akcji poza giełdą. Codzienne tworzenie i wykup tytułów przeprowadzanych na rynku pozagiełdowym opiera się na tzw. Wycenie tytułu ETF z zamknięcia transakcji na giełdzie, tj. NAV (wartość aktywów netto – wartość aktywów netto na akcję).

Proces tworzenia / wykupu oparty jest na zasadach wskazanych przez emitenta, określając np. minimalny rozmiar transakcji lub czas dostawy.

Szczegółowe informacje na ten temat znajdują się w prospekcie emisyjnym danego funduszu.

Sprawność handlu jest wspierana przez działania animatorów. Podobnie jak na giełdzie, animatorzy wspierają płynność obrotu na podstawie odpowiednich umów, określając np. maksymalna wartość spreadu (różnica między limitami cenowymi w zleceniach kupna i sprzedaży) i minimalna wielkość złożonych zamówień.

Koszty ETF dla inwestora

Jak każda inwestycja w instrument finansowy, inwestycja w akcje ETF wiąże się z kosztami. Kupując akcje ETF na giełdzie, inwestor ponosi dwa podstawowe rodzaje kosztów.

Pierwszą jest prowizja od zakupu / sprzedaży tytułów na giełdzie – w taki sam sposób, jak w przypadku akcji lub obligacji. Jest to określane przez dom maklerski, za pośrednictwem którego inwestor przeprowadza transakcje,

Należy podkreślić, że opłata za zarządzanie dla funduszy ETF jest wielokrotnie niższa niż w przypadku zwykłych funduszy inwestycyjnych. Wynika to z faktu, że fundusze ETF są funduszami pasywnymi – nie mają na celu generowania wyższej stopy zwrotu niż indeks). Szczegółowe informacje na temat kosztów poniesionych przez fundusz i inwestora znajdują się w prospekcie emisyjnym.

Inwestor powinien również zdawać sobie sprawę z ryzyka związanego z nowym instrumentem. Dwa najważniejsze ryzyka w tym przypadku to ryzyko rynkowe i ryzyko kontrahenta.

Ryzyko rynkowe wynikające ze zmian cen akcji z powodu niekorzystnych zmian indeksu bazowego. Ryzyko jest ograniczone do wielkości inwestycji w dane ETF. Zwykle jest mniejszy niż w przypadku inwestycji w poszczególne akcje ze względu na dywersyfikację portfela indeksu będącego aktywem bazowym.

Ryzyko kontrahenta – ETF, podobnie jak inne fundusze, może być narażony na ryzyko kontrahenta wynikające z zawierania transakcji instrumentami finansowymi z instytucją kredytową (bankiem).

W rezultacie fundusz jest narażony na ryzyko, że instytucja kredytowa nie będzie w stanie wywiązać się ze swoich zobowiązań wynikających z tych instrumentów.

Należy zauważyć, że ryzyko inwestycyjne dla ETF-ów jest znacznie niższe niż na przykład dla instrumentów z dźwignią (instrumenty pochodne), ponieważ akcje są przedmiotem obrotu na rynku kasowym.

Replikacja funduszy ETF

Ostatnie lata pokazują coraz większe zróżnicowanie funduszy ETF biorąc pod uwagę tylko rodzaj replikacji jakie te instrumenty stosują. Cel jaki stoi przed pasywnie zarządzanym funduszem to wierne naśladowanie stóp zwrotu indeksów rynku akcji, papierów dłużnych, towarowego oraz walutowego.

Podmiot zarządzający stara się zbudować portfel funduszu ETF o niskim poziomie tzw. tracking error.

Parametr ten to różnica między stopą zwrotu z portfela a stopą zwrotu replikowanego indeksu. Zarządzający ma możliwość zastosowania jednej z trzech metod replikacji : fizyczną, syntetyczną oraz hybrydową.

Pierwsza z nich – replikacja fizyczna (z ang. physical replication) – polega wyłącznie na naśladowaniu wybranego indeksu poprzez rzeczywiste włączanie do portfela instrumentów finansowych typu akcje bądź obligacje. Inny rodzaj funduszy, czyli ETF towarowe (z ang. Commodities ETFs) wykorzystując tę metodę nabywa towar w fizycznej postaci.

Metodę odwzorowania fizycznego cechuje wysoki poziom transparentności. Oznacza to jasną politykę inwestycyjną.

Zawartość portfela danego ETF jest podawana systematycznie. Dzięki temu inwestor jest w stanie porównać go ze składem replikowanego indeksu.

Podkategorią metody fizycznej jest tzw. pełna replikacja. Wyróżnia się ona tym, że podmiot nabywa wszystkie papiery wartościowe wchodzące w skład konkretnego indeksu, który to fundusz ETF naśladuje.

Nie tylko rodzaje aktywów są identyczne.

Zgodność występuje również pomiędzy udziałami poszczególnych aktywów w portfelu ETF oraz ich wagami w indeksie. Pełna replikacja dotyczy ETF zaangażowanych w aktywa o najwyższej płynności.

W przypadku rynku akcyjnego, dotyczy to głównie funduszy, które replikują indeksy, w skład których wchodzą przedsiębiorstwa o najwyższej kapitalizacji i wysokiej płynności.

Przykładem może być amerykański indeks Standard and Poors 500, angielski FTSE 100 czy europejski EURO STOXX 50. Opisywana metoda jest częściej wykorzystywana w odwzorowaniu indeksów z ekspozycją na rynki krajów rozwiniętych, rzadziej rozwijających się. Wiąże się to również z poziomem płynności.

W przypadku gdy indeks, na którym opiera się ETF, zbudowany jest z dużej ilości instrumentów finansowych lub gdy płynność danego benchmarku jest niewielka, zarządzający funduszem rezygnuje z pełnej replikacji.

Optymalna wówczas staje się metoda optymalizacji lub reprezentatywnej próbki.

Strategia wówczas opiera się na nabyciu tylko ściśle określonej liczby papierów wartościowych danego indeksu w odpowiednich proporcjach. Wszystko po to aby wartość błędu odchylenia stopy zwrotu indeksu oraz portfela ETF była jak najmniejsza. Tracking error wynika z istnienia kosztów transakcyjnych jakie uwzględnia inwestycja w ETF. Do kosztów tych zaliczane są prowizje maklerskie, spread oraz podatki.

Fundusze ETF stosujące replikację syntetyczną (z ang. synthetic replication) określane są mianem swap-based ETFs.

Technika polega na zawarciu kontraktu typu swap między dwiema stronami. Jedną stanowi bank inwestycyjny jako kontrpartner swapu, drugą stronę tworzy emitent tytułów uczestnictwa ETF.

Technika syntetyczna polega na skomponowaniu koszyka aktywów (koszyka referencyjnego) o podobnej naturze jak tych wchodzących w skład naśladowanego indeksu i dołączeniu transakcji wymiany z innym podmiotem.

Skład koszyka referencyjnego może być dowolny. Kontrakt swap pozwala wymienić wynik koszyka aktywów na stopę zwrotu indeksu giełdowego. Sposób replikacji syntetycznej cieszy się największą popularnością wśród światowych emitentów ETF. Zaletą tej techniki jest najlepszy stopień odwzorowania (najniższy tracking error).

Metody replikacji w światowych funduszach ETF

Od momentu pojawienia się pierwszych funduszy ETF na świecie, jedyną techniką replikacji była forma fizyczna. Początek jej zastosowania datuje się na rok 1993.

Została wykorzystana na rynku amerykańskim przez fundusz SPDR S&P 500 naśladujący notowania indeksu S&P 500.

Pierwsze wykorzystanie replikacji syntetycznej pojawiło się dopiero w 2001 na Starym Kontynencie.

Możliwość inwestycji w fundusze ETF w domach maklerskich

Domy Maklerskie umożliwiają pośrednie inwestycje w największe i najpopularniejsze na świecie fudusze ETF.

Wszystko odbywa się za pomocą jednej platformy lub aplikacji mobilnej.

W ofercie znajdziesz kontrakty na ETF m.in. na największy fundusz inwestujący w fizyczne złoto czy replikujący amerykańskie spółki technologiczne (Apple, Amazon, Facebook).

Interesuje cię sektor IT i wierzysz w dalszy jego rozwój – wybierz VanguardInformation Technology ETF . Inwestycje wykorzystują niewielka dźwignię finansową – oznacza to mniejsze zaangażowanie kapitału.

Podsumowanie

Fundusz ETF jest notowany na giełdzie, oparty na konkretnym indeksie giełdowym lub sektorze rynku. Istnieje w obrocie na giełdzie papierów wartościowych jak akcje spółki publicznej.

W przeciwieństwie do zwykłych otwartych funduszy powierniczych, fundusze ETF można kupić i sprzedać w dowolnej chwili sesji giełdowej. Zainwestujesz w nie między innymi za pośrednictwem eToro. Nie zapłacisz z tego tytułu żadnej prowizji.

Fundusze indeksowe nie są czynnie zarządzane (podążają za indeksem), tak więc opłaty za zarządzanie aktywami są w nich zwykle niższe niż w większości funduszy powierniczych.

Fundusze ETF są odzwierciedleniem wiary w teorię rynku efektywnego: nie ma sensu płacić zarządzającym funduszami, by zgadywali, jak zachowa się rynek.

Są one coraz bardziej popularne wśród inwestorów, którzy chcą posiadać wysoce zróżnicowany i efektywny portfel. (W Stanach Zjednoczonych całkowita wartość funduszy ETF wzrosła z 80 miliardów dolarów w 2001 roku do 324 miliardów dolarów w roku 2006.