Obraz w skali makro

Wiele ruchów, ale w końcu brak istotnych zmian. Ostatni tydzień był naprawdę niezwykły. Tyle ruchów, a w końcu brak istotnych zmian! W środę, skala zmian cen amerykańskich obligacji wyniosła 10 punktów bazowych, a w ciągu całego tygodnia 42 punkty bazowe – jednak w piątek, rentowności obligacji wyniosły 2,20% wobec 2,28% tydzień wcześniej. W ciągu tygodnia, zakres wahań S&P 500 wyniósł 5 punktów procentowych, ale indeks zakończył tydzień tylko 1-procentową zniżką, a VIX pozostał praktycznie bez zmian na 22, mimo że najwyższy poziom w tygodniu wyniósł 31. Indeks dolara do koszyka głównych walut spadł o 0,2% – niezbyt dużo, biorąc pod uwagę silne spadki w ciągu kilku dni. Co więcej, amerykańska waluta umocniła się w ciągu ostatniego tygodnia wobec NOK, CAD, JPY i GBP.

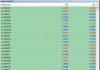

Przeczytaj więcej o rynku papierów wartościowych:

Co uspokoiło rynki? Częściowo, najnowsze sygnały płynące ze strony Europejskiego Banku Centralnego (EBC). Członek Rady banku Coeure powiedział, że strefa euro znajduje się w „czasach kryzysu”. Dodał, że bank rozpocznie zakupy ABS i zabezpieczonych obligacji w ciągu „kilku następnych dni” mimo że Nowotny powiedział w czwartek, że skup rozpocznie się „najwcześniej w grudniu”. Nawet wybitnie jastrzębi Jens Weidmann podkreślił, że „zakupy aktywów przez EBC świadczą o zmianie filozofii na bliższą QE”, choć dodał, że nie musi to być pozytywna zmiana. Te wszystkie wypowiedzi świadczą, że w niedalekiej przyszłości EBC zdecyduje się na działania bliskie QE. Rynek przyjął to pozytywnie, nawet mimo że niektórzy członkowie Rady EBC nie są do końca zadowoleni z tej zmiany w polityce monetarnej banku. W międzyczasie, sytuacja w Grecji uspokoiła się – w piątek, rentowności 10-letnich obligacji spadły o 90 punktów bazowych a giełda wzrosła o około 7%.

Najnowsze sygnały płynące z rezerwy Federalnej także mogą świadczyć o pewnych zmianach. Po tym jak Bullard nieoczekiwanie powiedział, że Fed nie powinien zakończyć QE w tym miesiącu, znany dziennikarz Wall Street Journal’s Jon Hilsenrath stwierdził, że “jest dosyć trudno oczekiwać, że Fed podąży tokiem myślenia Bullarda: Fed jest już zdecydowany na ten krok (zkończenie QE) i dużo musiałoby się wydarzyć, aby zmienił swoją decyzję. W międzyczasie, nawet gołębi prezes oddziału Fedu w Bostonie Eric Rosengren powiedział, że podtrzymuję swoją prognozę, że podwyżki stóp procentowych zaczną się w połowie przyszłego roku. Co najdziwniejsze, najtrudniej wywnioskować, na co zdecyduje się Fed z wypowiedzi prezes banku centralnego USA Janet Yellen. Nie koncentrowały się one ostatnio na polityce monetarnej. (UWAGA: W piątek, napisałem, że Bullard jest zdecydowanych jastrzębiem. Jednak nie było to do końca prawidłowe. Reuters nazywa go „centrystą””). Biorąc pod uwagę kilka lepszych od oczekiwań danych z USA, nasiliło to oczekiwania, że Fed wkrótce zakończy QE – to z kolei wparło kurs dolara.

W piątek, kurs USD/JPY gwałtownie wzrósł pod koniec sesji amerykańskiej w reakcji na informacje z Nikkei, że Government Pension Investment Fund (GPIF) może zwiększyć swoją ekspozycję na japońskie akcje do 25% z obecnych 12%. Informacje te wsparły giełdę w Tokio, a to z kolei kurs USD/JPY, który jest pozytywnie skorelowany z japońską giełdą. W piątek, japońskie giełdy wzrosły of 3,8% – była to najsilniejsza dzienna zwyżka od ponad roku.

Długie pozycje IMM USD wzrosły do najwyższego poziomu od maja 2013, ponieważ wszystkie waluty oprócz JPY i MXN zwiększyły długie pozycje w USD – stało się to jeszcze przed zaskakującymi ruchami w środę.

Przeczytaj więcej o rynku forex:

Dzisiejsze wskaźniki: Analitycy prognozują, że PPI w Niemczech silnie spadnie, co oznaczać będzie zwiększające się ryzyko deflacji w strefie euro. Rynek pozna także dane o rachunku obrotów bieżących w strefie euro w sierpniu. W Kanadzie zostaną opublikowane dane o sprzedaży hurtowej w sierpniu. Nie zaplanowano zaś publikacji istotnych danych w USA.

Na poniedziałek zaplanowane jest wystąpienie jednego członka zarządu EBC: Benoita Coeure. W piątek zaapelował piątek zaapelował

on do państw strefy euro, aby nasiliły reformy strukturalne.

Reszta tygodnia: Głównymi wydarzeniami w dalszej części tygodnia będą wtorkowe dane z Chin (zobacz poniżej). W środę dojdzie do posiedzenia Banku Kanady (analitycy spodziewają się, że bank pozostanie neutralny) a Bank Anglii opublikuje sprawozdanie z ostatniego posiedzenia, co wskaże, czy bank załagodził swoje nastawienie w reakcji na słabsze dane makro. W czwartek dojdzie do posiedzenia Norges Bank (analitycy spodziewają się, że pozostawi łagodne nastawienie) oraz publikacji globalnych indeksów PMI – pierwszych wskaźników dotyczących aktywności gospodarczej w październiku. Analitycy spodziewają się, że PMI Chin pozostanie bez zmian a strefy euro spadnie, co może osłabić EUR.

We wtorek, Chiny opublikują dane dotyczące PKB w trzecim kwartale oraz sprzedaży detalicznej i produkcji przemysłowej we wrześniu. Analitycy spodziewają się, że wzrost gospodarczy nieco spowolnił, co może nasilić obawy o globalny wzrost PKB. W rezultacie, AUD może stracić na wartości. The Reserve Bank of Australia opublikuje sprawozdanie ze swojego październikowego posiedzenia. Po decyzji o stopach procentowych, bank napisał w komunikacie, że stopy procentowe “pozostają powyżej szacunków co do ich fundamentalnego poziomu.” Bank napisał także w komunikacie, że stopy procentowe znajdują się “wysoko, biorąc pod uwagę historyczne poziomy,” – to kolejny raz, gdy bank podkreśla ten fakt. Jest mało prawdopodobne, że najnowsze sprawozdanie banku wskaże na inną ocenę sytuacji.