Papiery wartościowe to ogólne pojęcie dla grupy instrumentów finansowych obejmującej akcje, obligacje, warranty, prawa itp. Uznaje się, że instrumenty pochodne nie są traktowane jako papiery wartościowe, chociaż mogą mieć podobne cechy. To samo słowo angielskie „security” jest rzeczownikiem zbiorowym używanym do opisu zabezpieczenia, które stanowi poręczenie pomagające chronić perspektywę spłaty kredytu.

Papiery wartościowe w polskim prawie

Przepisy o obrocie instrumentami finansowymi tworzą definicję papierów wartościowych. Według tej definicji są nimi:

- akcje giełdowe,

- prawa poboru,

- prawa do akcji,

- warranty subskrypcyjne,

- kwity depozytowe,

- obligacje,

- listy zastawne,

- certyfikaty inwestycyjne,

- inne zbywalne papiery wartościowe, w tym prawa z inkorporacji równoważne prawom wynikających z posiadanych akcji lub zaciągnięciu długu, wyemitowane na podstawie odpowiednich przepisów prawa polskiego lub zagranicznego,

- inne zbywalne prawa majątkowe, które powstały w wyniku emisji, w tym prawo do nabycia lub objęcia papierów wartościowych, o których mowa powyżej, lub wykonywane w drodze rozliczenia gotówkowego (prawa pochodne).

W jakie papiery wartościowe inwestować?

Aktywny inwestor może wybierać z szerokiej gamy papierów wartościowych dostępnych na rynku. Wybierając giełdę, możesz inwestować w akcje, a na rynku Catalist lub możesz inwestować w obligacje. Papiery wartościowe stwarzją możliwość otrzymania większego zysku niż w przypadku depozytów bankowych, ale także niosą ryzyko inwestycyjne. Poziom ryzyka (jest jednocześnie szansą na zysk), który zależy od każdego inwestora indywidalnie.

Jak dobrać do portfela papiery wartościowe?

Papiery wartościowe, które wchodzą w skład portfela inwestora powinny być dostosowane do jego profilu inwestycyjnego. Dokładna analiza profilu inwestycyjnego i dostosowanie strategii powinny być standardem każdej inwestycji. Profil inwestycyjny obejmuje planowaną datę inwestycji i zakładany cel, poziom ryzyka inwestora, aktualną sytuację finansową inwestora oraz znajomość rynków finansowych.

Papier wartościowy (żargon)

Nieformalne nawiązanie do dowolnego papieru wartościowego, aczkolwiek zazwyczaj instrumenty rynku pieniężnego (np. bony skarbowe, papiery dłużne). Można powiedzieć, że „oni inwestują tylko w papiery klasy inwestycyjnej”. Określenie „papier” nawiązuje do tradycyjnej roli materialnych dokumentów potwierdzających istnienie papierów wartościowych (w przeciwieństwie do dematerializacji). Inne powszechne zastosowania słowa „papier” w wyrażeniach finansowych to np. „pogoń za papierem” („the paper chase” – żargon hiphopowy opisujący gorączkowy pościg za pieniędzmi) oraz „niewarte papieru, na którym jest napisane”, czyli negatywna ocena czegoś o bardzo niskiej wartości.

Papiery wartościowe (instrumenty finansowe) hybrydowe

Papiery wartościowe lub instrumenty dłużne, które łączą cechy charakterystyczne długu i udziału. Oto kilka najpowszechniejszych przykładów hybrydowych papierów wartościowych:

- akcje uprzywilejowane z klauzulą obowiązkowego wykupu,

- obligacje/bony zamienne (papiery dłużne, które mogą zostać zamienione na akcje),

- dług antresolowy, który w zależności od okoliczności może zostać zamieniony na akcje,

- papiery dłużne indeksowane do instrumentu kapitałowego.

Hybrydowe papiery wartościowe są narzędziem kreatywnej inżynierii finansowej, mającym przynieść inwestorom i emitentom „to, co oba światy mają najlepszego”. Na przykład w przypadku obligacji zamiennej inwestor może chcieć wykorzystać dobrą stronę kontraktu futures pożyczkodawcy, a jednocześnie w międzyczasie mieć większą pewność, jaką daje instrument dłużny. Przy dokładnej klasyfikacji powyższych instrumentów pojawia się problem nadrzędności treści ekonomicznej wobec formy prawnej. Przykładowo, akcje uprzywilejowane są teoretycznie składnikiem „kapitału własnego” – mogą jednak zachowywać się bardziej jak papiery dłużne niż kapitał własny. Na przykład jeżeli: (a) muszą zostać w określonym terminie wykupione, (b) ich posiadacze mogą tymczasem zrealizować opcję sprzedaży za gotówkę lub (c) jeżeli wypłata dywidend jest obowiązkowa (stają się podobne do wypłaty odsetek). Stąd właściwe sklasyfikowanie hybrydowych papierów wartościowych wymaga odwołania się do subiektywnej oceny, choć standardy rachunkowości dostarczają pewnych wskazówek w kwestii klasyfikacji. Źródłosłów angielski: z łacińskiego „hybrida” = ‘potomstwo’, w XVII wieku ewoluowało i zostało spopularyzowane przez Darwina w XIX wieku.

Papiery wartościowe (w obrocie, notowane, łatwo zbywalne)

Świadectwa depozytowe (a w przypadku obrotu zdematerializowanego – zapisy komputerowe) potwierdzające prawo własności do aktywów finansowych, takich jak akcje, obligacje, warranty (prawa do objęcia akcji spółki w przyszłości według z góry ustalonej ceny) lub inne prawa będące przedmiotem obrotu giełdowego. Najpopularniejszymi papierami wartościowymi są rządowe papiery dłużne (bony skarbowe i obligacje skarbowe), obligacje emitowane przez spółki oraz akcje odzwierciedlające udział w kapitale dużych spółek publicznych notowanych na giełdach w Nowym Jorku, Londynie, Tokio, we Frankfurcie i w innych centrach finansowych. Wartość papierów wartościowych na giełdzie wyznaczana jest przez siły popytu i poda- ży. Ponieważ podaż w krótkim okresie jest stała (tj. równa liczbie akcji danej emisji), cenę kształtuje głównie wielkość popytu. W przypadku papierów wartościowych o stałej stopie dochodu wielkość popytu waha się w zależności od aktualnych stóp procentowych oraz jakości kredytu. Mechanizmy popytu na akcje spółek są bardziej złożone, w związku z czym popyt ten podlega większej zmienności. Jest on przede wszystkim uzależniony od prognoz przyszłej rentowności emitenta (co określa się jako czynnik „fundamentalny”) oraz od ogólnej sytuacji na rynku (określanej jako czynnik „techniczny”). Kolejnym branym pod uwagę czynnikiem jest stopa zwrotu z inwestycji w akcje w porównaniu do stóp procentowych (ceny akcji zwykle spadają wraz ze wzrostem stóp procentowych). W przypadku papierów wartościowych będących w obrocie na tzw. rynkach głębokich (czyli o dużej płynności) zawsze istnieje możliwość ich upłynnienia w drodze sprzedaży po cenie bieżącej.

Papiery wartościowe poza obrotem giełdowym

Akcje przedsiębiorstw, które, zgodnie z przepisami, mogą być notowane na głównym rynku giełdowym, ale mogą być przedmiotem obrotu na rynku pozagiełdowym (w Wielkiej Brytanii jest to rynek alternatywny, Giełda AIM). Choć płynność tego rynku i zainteresowanie nim inwestorów są mniejsze (głównie ze względu na gorszą ochronę inwestorów), również wymagania, jakie muszą spełniać papiery wartościowe będące na nim w obrocie, są mniej rygorystyczne. Oznacza to, że mniejsze spółki mogą sobie pozwolić na wcześ- niejsze wejście na rynek publiczny, które zapewni im dobry grunt, by później zostać emitentami notowanych papierów wartościowych. Patrz również spółki o małej kapitalizacji.

Papiery wartościowe utrzymywane do terminu zapadalności

Klasyfikacja dłużnych papierów wartościowych należących do długoterminowych aktywów, których posiadacz nie zamierza sprzedawać. Będzie raczej czekał na zrealizowanie ich w terminie zapadalności. Zasady rachunkowości zezwalały na wykazywanie takich papierów wartościowych po ich koszcie historycznym niezależnie od ich wartości rynkowej. Ponieważ w miarę zbliżania się terminu zapadalności wartośc rynkowa zbiega się z kosztem, wartości rynkowe występujące w międzyczasie – do daty zapadalności – nie były uważane za istotne dla aktywów, które i tak miały nie być sprzedawane. Takie podejście księgowe jest zupełnie inne niż do papierów znajdujących się w obrocie (wycenianych na zasadach rynkowych, kiedy zmiany są uwzględniane w sprawozdaniach finansowych) oraz papierów wartościowych przeznaczonych do sprzedaży (które w sprawozdawczości ujawniane są według wartości godziwej).

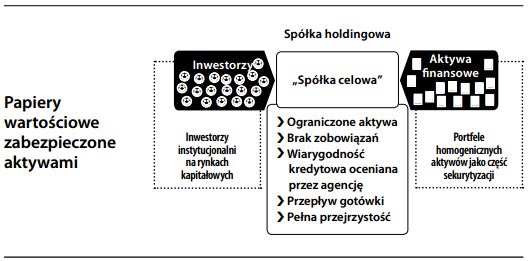

Papiery wartościowe zabezpieczone aktywami

Papiery wartościowe emitowane w wyniku procesu sekurytyzacji. Papiery wartościowe zabezpieczone aktywami emitowane są przez spółki celowe (ang. SPV – Special Purpose Vehicles), które tworzone są wyłącznie po to, by umieścić w nich określone aktywa finansowe. Jako że firmy te nie zaciągają kredytów, udziałowcy dysponują wyłącznym prawem do ich aktywów, które w rezultacie odgrywają rolę zabezpieczenia majątkowego chroniącego wartość walorów. To z kolei sprawia, że papiery wartościowe zabezpieczone aktywem można zaklasyfikować jako inwestycje rynku kapitałowego o umiarkowanym poziomie ryzyka. Spółka celowa niemająca żadnych konwencjonalnych aktywów typowych dla firmy kontynuującej działalność może posiadać np. należno- ści z tytułu kredytów konsumpcyjnych czy kart kredytowych. Często spotykanymi podgrupami papierów wartościowych zabezpieczonych aktywami są papiery wartościowe z zabezpieczeniem hipotecznym i papiery wartościowe oparte na długu. Należy pamiętać, że do stworzenia papieru wartościowego zabezpieczonego aktywem nadają się właściwie wszystkie rodzaje aktywów finansowych posiadające przejrzysty strumień gotówki i ocenę ratingową.

Na wielu rynkach papiery wartościowe zabezpieczone aktywami zostały zamrożone podczas kryzysu kredytowego w latach 2007–2008. Działania restrukturyzacyjne zwykle zamieniały niepłynne zobowiązania krótkoterminowe na długoterminowe papiery dłużne z nadzieją na pojawienie się rynku wtórnego w miarę poprawy warunków na rynku.

Papiery długoterminowe (żargon)

Papiery dłużne o względnie długim okresie wykupu. W Wielkiej Brytanii termin ten odnosi się do rządowych papierów wartościowych z terminem wykupu ponad 15 lat. W USA wszystkie papiery z terminem dłuższym niż 10 lat mogą być określane jako długoterminowe, ale najczęściej chodzi jednak o 30-letnie obligacje skarbowe.

Papiery dłużne (żargon)

Odniesienie do wszelkich zobowiązań dłużnych, ale najczęściej używa się go do opisania rządowego bonu skarbowego. Możemy więc powiedzieć: „Zyski [wynoszą] 2,5% dla papieru 2-letniego i 3,90% dla papieru 10-letniego” (źródło: „The Wall Street Journal”, wydanie europejskie, 19 maja 2008, s. 23). Źródłosłów angielski: skrót od „promissory note” = ‘skrypt dłużny’.

Papiery zamienne spirali śmierci

Obligacje lub akcje uprzywilejowane zamienne na ustaloną w pieniądzu liczbę akcji zwykłych, po cenie akcji, która najczęściej występuje na rynku. Jest to przeciwieństwo do bardziej typowych zasad, gdy konwersja dotyczy określonej liczby akcji. Zatem jeśli cena akcji zwykłych spadła (tego typu emitenci są podatni na spadki cen), obligacje zamienne spirali śmierci istotnie rozcieńczą istniejący akcjonariat. Ponadto obligacje zamienne spirali śmierci mogą kusić spekulantów (z reguły fundusze zabezpieczające) do krótkiej sprzedaży akcji zwykłych (jeśli ceny akcji spadają, spekulanci zyskują, pokrywając swoją krótką pozycję zamienionymi akcjami; jeśli ceny akcji wzrastają, zyskują, sprzedając zamienione akcje). Zatem warunki dla obligacji typu spirala śmierci są na tyle uciążliwe, że tylko najbardziej zdesperowane przedsiębiorstwo decydowałoby się na taką emisję. Jednakże mogą one być bardzo potrzebnym – aczkolwiek bardzo drogim – źródłem pieniądza dla przedsiębiorstw, które w innym razie upadłyby bez natychmiastowego zastrzyku nowego kapitału.

Inwestowanie w papiery wartościowe

Akcje stanowią prawo do udziału w zyskach i aktywach spółki. Dają również prawo do współdecydowania o jego losie poprzez uczestnictwo i głosowanie na walnym zgromadzeniu akcjonariuszy. Zyski generowane przez spółkę akcyjną mogą być uchwałą walnego zgromadzenia przeznaczoną do wypłaty, w którym to przypadku akcjonariusze otrzymają dywidendy. Ważną cechą akcji jest ograniczenie odpowiedzialności akcjonariuszy, ponieważ jeśli firma zbankrutuje, traci jedynie kwotę zapłaconą za akcje i nie musi spłacać żadnych zobowiązań zaciągniętych przez spółkę.

Z drugiej strony akcjonariusz jest jednym z ostatnich, który otrzymał coś w przypadku bankructwa spółki. Przede wszystkim spłacane są wszystkie zobowiązania spółki: pożyczki, pożyczki, wyemitowane obligacje. Akcjonariusze mogą otrzymać tylko część nieruchomości, która pozostaje po zaspokojeniu wierzycieli. Jest to jeden z powodów, dla których akcje są bardziej ryzykowne niż obligacje i powinniśmy oczekiwać wyższego zwrotu z nich.

Przychody akcjonariuszy z posiadania akcji pochodzą z dywidend lub ze sprzedaży akcji. Należy jednak pamiętać, że inwestor, który kupuje od nas akcje, może również otrzymywać dochód z tych dwóch źródeł (także inny nabywca akcji), więc jeśli odpowiednio przedłużymy okres inwestycji, dojdziemy do wniosku, że dywidenda ma fundamentalne znaczenie dla wartość akcji. Dlatego wartość akcji można ustalić podobnie do wartości obligacji, dyskontując wartość oczekiwanych dywidend:

Należy pamiętać, że oszacowanie przyszłych dywidend (szczególnie w odległej przyszłości) może być trudne i zawsze wiąże się z dużym stopniem niepewności, dlatego w praktyce trudno jest oszacować wartość akcji. Jest to drugi powód, dla którego inwestorzy oczekują wyższego zwrotu z akcji niż z bezpiecznych instrumentów. Jest to ważne, zwłaszcza w krótszym horyzoncie czasowym, ponieważ wtedy nie wiemy, w jaki sposób potencjalna nabywca akcji szacuje wartość dywidend i jaką cenę nam zaoferuje.

Na czym dokładnie polega inwestowanie w papiery wartościowe ?

Papiery wartościowe są jednym z czterech głównych rodzajów inwestycji, obok gotówki, obligacji i nieruchomości. Niosą one ze sobą ryzyko, ale mogą oferować najwyższe zyski. Tutaj można dowiedzieć się, czym są, jak inwestować w akcje i jakie ryzyko się z nimi wiąże.

Jak działa inwestowanie w papiery wartościowe

Są dwa sposoby na zdobycie pieniędzy z akcji firmy:

- Jeśli firma się rozrasta i staje się bardziej wartościowa, udział jest wart więcej – więc Twoja inwestycja też jest warta więcej.

- Niektóre papiery wartościowe co roku wypłacają część zysków spółki, nazywaną dywidendą.

Jeśli kupisz papiery wartościowe w większych, posiadających ugruntowaną pozycję spółkach, prawdopodobnie otrzymasz dywidendę, ale możesz nie uzyskać szybkiego wzrostu.

Akcje, które wypłacają regularne dywidendy, są dobre dla uzyskania dochodu lub mogą być ponownie zainwestowane w celu zwiększenia swojego kapitału.

Dochód z dywidend jest opodatkowany według innej stawki niż odsetki od oszczędności.

Mniejsze spółki często nie wypłacają dywidend. Mogą one mieć większe szanse na szybki wzrost, ale mogą być bardziej ryzykowne.

Kupowanie papierów wartościowych może być ryzykowne

Cena akcji wzrośnie lub spadnie, jeśli ludzie zmienią zdanie na temat wydajności firmy lub warunków ekonomicznych, w których działa.

Jeśli cena akcji obniży się, wartość inwestycji również spadnie.

Jednak akcje dawniej zapewniały w długim okresie lepsze zwroty niż inne główne klasy aktywów: nieruchomości, środki pieniężne lub obligacje.

Posiadanie udziałów w jednej spółce jest bardzo ryzykowne.

Jeśli ta firma ma trudności, możesz stracić część lub całość swoich pieniędzy.

Możesz rozłożyć ryzyko poprzez dywersyfikację – kupując udziały w różnych firmach i inwestując w inne aktywa lub kraje – lub wkładając swoje pieniądze w połączone inwestycje, takie jak fundusze powiernicze lub ETF.

Jeśli jesteś dobrze zdywersyfikowany i inwestujesz długoterminowo (od ponad pięciu lat), możesz ograniczyć ryzyko i mieć szansę na dobry zwrot.

Inwestowanie w małe firmy jest szczególnie ryzykowne

Udziały mniejszych firm są czasem nazywane „akcjami groszowymi”.

Nie spełniają wymogów pełnego notowania na londyńskiej giełdzie (są to „spółki nienotowane”), więc są kupowane i sprzedawane na innych rynkach, takich jak alternatywny rynek inwestycyjny .

- Jeśli chcesz sprzedać, może być trudno znaleźć nabywców niektórych akcji – możesz utknąć w akcjach lub sprzedać po znacznie niższej cenie niż za nie zapłaciłeś.

- Może nie być dostępnych wiele informacji – więc może być trudno ocenić firmę i jej finanse oraz przewidzieć, czy dobrze sobie poradzi.

Zastanów się, zanim zainwestujesz w małą firmę. Czy inwestycja jest odpowiednia dla twoich potrzeb? Jakie są zagrożenia i co mogą dla Ciebie znaczyć?