Mobilizacja kapitału

Rynek kapitałowy pełni w gospodarce kraju bardzo istotną rolę. Przyczynia się on do mobilizacji i transformacji kapitału oraz do jego właściwej alokacji i wyceny. Pozwala także przewidzieć przyszłe zachowanie gospodarki.

Rynek kapitałowy przyczynia się do mobilizacji kapitału. Oznacza to, że pozwala na wykorzystanie w ramach systemu finansowego pieniędzy, które bez istnienia rynku kapitałowego marnowałyby się gdzieś w materacu lub w szafce z bielizną. Z oczywistych względów ludzie przezorni nie konsumują całości swoich dochodów. Część środków odkładają – na samochód, mieszkanie, starość. Część z tych oszczędności przechowywana jest w domu, zwłaszcza jeśli celem oszczędności jest obawa przed tzw. czarną godziną. Gdy nadejdzie ten moment, nie ma czasu lub możliwości innego pozyskania środków (przechowywanych najczęściej w formie walut obcych lub złota) niż z domowej skrytki. Obawa przed czarną godziną, połączona z niechęcią wobec systemu finansowego i niewiedzą odnośnie możliwości inwestowania, wymaga silnego bodźca, aby środki te mogły opuścić domowe zacisze. Bodźcem takim może być korzystne oprocentowanie oferowane przez bank, jednakże bardziej oddziałuje na wyobraźnię możliwość ogromnych zysków na giełdzie.

Rynek kapitałowy poprzez mobilizację niewykorzystywanych wcześniej zasobów pieniądza pozwala na lepsze wykorzystanie tych zasobów – zarówno z punktu widzenia oszczędzającego (zyski z inwestycji), jak i inwestującego (niższy koszt kapitału na inwestycje).

Rynek kapitałowy poprzez mobilizację niewykorzystywanych wcześniej zasobów pieniądza pozwala na lepsze wykorzystanie tych zasobów – zarówno z punktu widzenia oszczędzającego (zyski z inwestycji), jak i inwestującego (niższy koszt kapitału na inwestycje).

Transformacja kapitału

Wiemy już, że mobilizacja kapitału za pośrednictwem rynku kapitałowego bardziej przemawia do wyobraźni (z uwagi na potencjalnie większe zyski) niż poprzez np. system bankowy. Warto dodać, że kapitał zmobilizowany na rynku kapitałowym w większym stopniu przyczynia się do rozwoju gospodarczego niż np. oszczędności zgromadzone w formie depozytów bankowych. Część z naszych pieniędzy zgromadzonych w bankach przeznaczana jest na kredyty konsumpcyjne, a tylko część na inwestycyjne. Natomiast na rynku kapitałowym praktycznie całość naszych środków przeznaczana jest na inwestycje przedsiębiorstw.

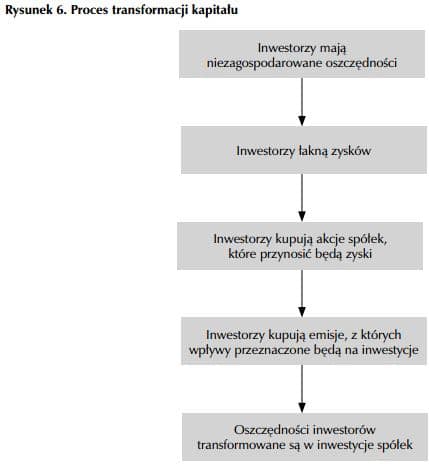

Dzieje się tak dlatego, że na rynku kapitałowym podmioty pozyskujące kapitał, czyli emitenci (najczęściej spółki akcyjne, emitujące akcje lub obligacje), zobowiązane są wskazać, jaki jest cel emisji (tj. na co wydane będą środki pochodzące z emisji) i wykorzystać te środki zgodnie z zadeklarowanym wcześniej celem. Oczywiście nikt przy zdrowych zmysłach nie powierzyłby swoich oszczędności spółce, która chciałaby te pieniądze „przejeść”, przeznaczając je np. na zakup większych samochodów dla członków zarządu. A zatem, aby zachęcić do nabycia akcji nowej emisji, spółka musi wskazać atrakcyjny dla inwestorów cel emisji. Atrakcyjny, czyli taki, który przyczyni się do wzrostu cen akcji. A żeby cena akcji wzrosła, powinny najpierw wzrosnąć zyski spółki. Zaś by wzrosły zyski, trzeba najpierw zainwestować – w nową linię produkcyjną, rozbudowę sieci sprzedaży, centrum badawczo-rozwojowe itd. Dlatego właśnie na rynku kapitałowym praktycznie całość naszych oszczędności przeznaczana jest na inwestycje spółek, które mają w przyszłości przyczynić się do wzrostu zysków spółki, wzrostu cen naszych akcji i – patrząc szerzej – do wzrostu gospodarczego. Teraz już jest jasne, dlaczego na giełdzie inwestuje się. Proces transformacji kapitału przedstawiony jest na rysunku 6.

Należy dodać, iż proces transformacji kapitału zachodzi przede wszystkim na rynku pierwotnym, kiedy kapitał przepływa od podmiotów dysponujących nadwyżkami do spółek emitujących papiery wartościowe. Na pierwszy rzut oka wydaje się, że rynek wtórny, na którym inwestorzy dokonują pomiędzy sobą transakcji „używanymi” papierami wartościowymi jest – z punktu widzenia transformacji kapitału – nieistotny. Jeśli jednak przyjrzymy się temu po raz drugi, widać wyraźnie, iż wycena akcji na rynku wtórnym będzie determinować możliwości i zakres dalszego finansowania danej spółki na rynku pierwotnym.

Optymalna alokacja kapitału

Rynek kapitałowy bardziej niż inne segmenty rynku finansowego „zachęca” do wyciągnięcia pieniędzy z materaca i bardziej efektywnie transformuje oszczędności w inwestycje, przyczynia się on również do optymalnej alokacji kapitału. Optymalizacja alokacji kapitału polega na przesuwaniu środków w kierunku przedsiębiorstw najlepiej nimi gospodarujących, co prowadzi do przyspieszenia wzrostu gospodarczego.

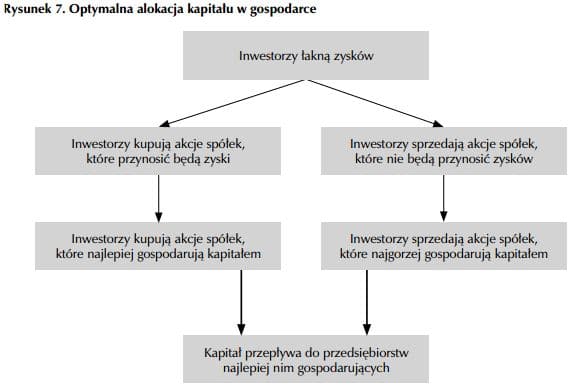

Skąd inwestorzy wiedzą, że trzeba dążyć do optymalnej alokacji kapitału i kto (co) nimi kieruje? Kieruje nimi żądza zysku. Każdy, kto odłożył ciężko zarobione pieniądze, odmawiając sobie jakichkolwiek przyjemności, a następnie ulokował te grosze na rynku kapitałowym, liczy na rekompensatę za ponoszone cierpienia i ryzyko. Tą rekompensatą jest godziwy zysk i inwestorzy kierują się na rynku kapitałowym właśnie tym kryterium. Zatem kupują te akcje, których cena powinna wzrosnąć.

A kiedy wzrośnie cena akcji? Cena akcji wzrośnie wówczas, gdy wzrośnie wartość spółki. Ta zaś wzrośnie wtedy, gdy wzrosną jej zyski. Zatem kierując się prymitywnym kryterium zysku, inwestorzy lokują swoje środki w akcjach przedsiębiorstw, wobec których oczekują wzrostu zysków. Sprzedają z kolei akcje tych przedsiębiorstw, które raczej ich nie przyniosą. Czyli pieniądze płyną do tych, którzy generują największe zyski, a więc najlepiej tymi pieniędzmi gospodarują, a odpływają od tych, którym się nie powiodło. Przedsiębiorstwa gorzej gospodarujące kapitałem mają w konsekwencji niższą wycenę, trudniej jest im dokonać nowych emisji akcji i stają się łatwym celem przejęcia. Po przejęciu natomiast nowy właściciel będzie prawdopodobnie lepiej zarządzał spółką. Ponieważ jeśli miał pieniądze na przejęcie, to znaczy, że ktoś mu je powierzył. A jeśli ktoś mu je powierzył, to pewnie wcześniej wykazał on, że potrafi tymi pieniędzmi właściwie gospodarować.

W ten sposób inwestorzy – czy tego chcą, czy nie chcą – przyczyniają się do optymalnej alokacji kapitału w gospodarce. Proces ten został przedstawiony na rysunku 7.

Warto dodać, że inaczej niż w przypadku transformacji kapitału, proces właściwej alokacji kapitału zachodzi nie tylko na rynku pierwotnym, ale także na wtórnym. Na rynku pierwotnym inwestorzy dokonują wyboru najbardziej obiecujących emisji i kierują kapitał do spółek mogących w przyszłości generować największe zyski, na rynku wtórnym zaś – inwestorzy posiadający kapitał (a zatem, jak możemy domniemywać, potrafiący nim zarządzać) dokonują przejęć spółek, które z uwagi na niewłaściwe gospodarowanie kapitałem mają niską wycenę.

Wycena kapitału

Rynek kapitałowy przyczynia się do mobilizacji, transformacji i właściwej alokacji kapitału, ale to nie wszystko. Rynek kapitałowy jeszcze kapitał ten wycenia. Dzięki temu, że można kupować i sprzedawać kapitał w formie akcji i obligacji, wyceniane są przedsiębiorstwa, które te papiery wartościowe emitują. Jeśli akcja danej spółki warta jest 50 zł, a wszystkich akcji spółka wyemitowała 10 mln zł, to z prostej kalkulacji wynika, że spółka ta jest warta około 500 mln zł (około, bo przy nabywaniu lub zbywaniu znacznych pakietów akcji najczęściej dochodzi do zmiany ceny akcji). Wycena ta jest mocno przybliżona, ale daje pewne pojęcie o rynkowej wartości spółki. Wycena rynkowa, choć mało precyzyjna, ma wiele zalet.

- Po pierwsze, jest obiektywna. Nie wynika z wyliczeń jednego analityka, który przyjął arbitralnie dany model wyceny i określone założenia na etapie opracowywania oceny, ale z decyzji inwestycyjnej tysięcy osób, które słono zapłacą za ewentualne błędne decyzje.

- Po drugie, jest stosunkowo tania – wprowadzenie spółki do obrotu wiąże się wprawdzie z pewnymi kosztami, ale daje potem bieżącą rynkową wycenę przez wiele lat.

- Po trzecie, jest wyceną „bezpieczną” – papiery wartościowe sprzedawane są po takiej cenie, jaką rynek jest w danym momencie skłonny zapłacić. Każdy, kto uznał, iż cena jest niska, mógł kupić. Trudno zatem postawić zarzut złej wyceny, co jest szczególnie istotne przy prywatyzacji przedsiębiorstw państwowych, których wycena budzi często wątpliwości („wyprzedawanie za bezcen majątku narodowego”).

Barometr gospodarki

Rynek kapitałowy wpływa korzystnie na dobro gospodarki, ale to jeszcze nie wszystko. Rynek kapitałowy, a zwłaszcza jego centralna część, czyli giełda, bywa nazywany „barometrem gospodarki”. Dzieje się tak dlatego, że giełda potrafi „prognozować pogodę” w gospodarce z kilkumiesięcznym wyprzedzeniem. Wzrost gospodarczy poprzedzony jest wzrostami kursów akcji, a okresy recesji – spadkami. Wprawdzie ekonomiści i statystycy dostarczają wielu danych ułatwiających przewidywanie koniunktury gospodarczej w inny sposób, niemniej zmiany kursów akcji wciąż uważane są za wyrocznię.

Dlaczego tak się dzieje? Pełne wyjaśnienie tego fenomenu nie jest łatwe. Bezspornie istnieje zależność pomiędzy notowaniami giełdowymi a wzrostem gospodarczym, co potwierdzają korelacje pomiędzy zmianami indeksu WIG a następującymi kilka miesięcy później zmianami PKB.

Można przeprowadzić następujący wywód logiczny – podmioty gospodarcze przeczuwają okres prosperity. Dużo inwestują (i potrzebują dużo środków na rozwój) oraz dokonują wielu emisji na rynku pierwotnym. Akcje idą w górę, a kilka miesięcy później widać ożywienie w gospodarce. Albo odwrotnie – uczestnicy rynku przewidują siedem chudych lat. Spółki ograniczają inwestycje, inwestorzy sprzedają akcje, rynek leci w dół. A po paru miesiącach to samo robi cała gospodarka. W obu przypadkach giełda „przewidziała” rozwój sytuacji w gospodarce, gdyż podmioty zawierające transakcje na giełdzie trafnie odgadły przyszłość.

Można też rozumować zupełnie inaczej – na giełdzie bez żadnego istotnego powodu trwa w najlepsze hossa. Wpływa to optymistycznie na podmioty gospodarcze, które zwiększają moce produkcyjne. Inwestorzy zachęceni wzrostami kursów akcji wydają coraz więcej pieniędzy. Po kilku miesiącach wyraźnie widać, że gospodarka ruszyła i rozwija się coraz lepiej. A jeśli na giełdzie panuje bessa? Ludzie potracili pieniądze, sprzedają akcje, ograniczają wydatki. Przedsiębiorstwa mają problemy ze zbytem swych produktów, nie mają możliwości finansowania rozwoju, gdyż nikt nie kupi nowej emisji akcji podczas bessy. Po kilku miesiącach w gospodarce „gołym okiem” widoczna jest recesja. W obu przypadkach giełda przyczyniła się do zmiany sytuacji gospodarczej.

Do naszych rozważań warto dodać aspekt międzynarodowy – trendy na rynkach w poszczególnych krajach są ze sobą silnie skorelowane, podobnie jak zmiany tempa wzrostu gospodarczego. Można zatem starać się dowieść, że to nie warszawska giełda prorokuje i kreuje zmiany w polskiej gospodarce po prostu zarówno giełda, jak i wzrost gospodarczy odzwierciedlają trendy międzynarodowe. I jeśli giełda nowojorska przewiduje lub kreuje zmiany w poziomie rozwoju gospodarczego USA, a polski rynek i polska gospodarka są od tych zmian za oceanem uzależnione, to rezultatem będzie również silna korelacja pomiędzy sytuacją na warszawskiej giełdzie a poziomem wzrostu gospodarczego naszego kraju.

Czy zatem giełda jest „dobrą wróżką” przepowiadającą przyszłość, czy też „złą wiedź- mą” powodującą zaburzenia w gospodarce? Czy giełda przewiduje, czy kreuje koniunkturę? A może jest tylko posłańcem przekazującym trendy międzynarodowe? Kilkadziesiąt lat temu odpowiedź byłaby prostsza – giełda przewidywała koniunkturę. Było tak dlatego, że wówczas nie przykładano tak dużej wagi do sprawczej roli notowań giełdowych i nie było tak silnych powiązań międzynarodowych rynków i gospodarek. Obecnie jest inaczej – zmiany cen na giełdzie w dużej mierze mogą być samospełniającą się prognozą. Jeśli giełda jest wyrocznią, a ceny na giełdzie spadają, to gospodarka zwolni. Jeśli podmioty gospodarcze w to uwierzą – zacisną pasa i wstrzymają inwestycje, to gospodarka rzeczywiście zwolni.

Ponadto wiele zmian na giełdzie i w gospodarce zależeć będzie od sytuacji międzynarodowej. Nie wiemy zatem, czy giełda jest wróżką, wiedźmą czy tylko posłańcem, ale wiemy, że zmiany na giełdzie oznaczają zmiany w tempie wzrostu gospodarczego. Oczywiście chodzi o istotne zmiany na giełdzie, tj. długotrwałą hossę lub bessę – kilkusesyjna korekta kursów nie spowoduje kilkudniowego obniżenia wzrostu gospodarczego po kilku miesiącach. Rynek kapitałowy na tle innych segmentów rynku finansowego:

- bardziej efektywna mobilizacja kapitału,

- bardziej efektywna transformacja kapitału,

- bardziej efektywna alokacja kapitału,

- bardziej efektywna wycena kapitału.