Pod koniec XX w. na rynkach finansowych zachodziły bardzo gwałtowne zmiany. Mieliśmy do czynienia z liberalizacją przepływów kapitałowych, globalizacją, wprowadzeniem wspólnej waluty w Unii Europejskiej, a na rynkach finansowych dochodziło do zmian wręcz rewolucyjnych.

Powstanie i coraz bardziej powszechne stosowanie elektronicznych systemów obrotu, stało się przyczyną zwiększenia konkurencji, integracji giełd, przenikania się poszczególnych segmentów rynku finansowego, utraty przez giełdy naturalnego monopolu, zmiany struktury własności giełd czy wreszcie aliansów międzynarodowych.

Tradycyjny system zawierania transakcji

Powstające spontanicznie giełdy wykształciły specyficzny system zawierania transakcji. W sytuacji, kiedy chętnych do nabycia lub sprzedaży akcji zaczęło przybywać, pojawiła się idea pośrednictwa osoby, która – z uwagi na znajomość tematu – potrafi dokonać transakcji lepiej niż przeciętny śmiertelnik, np. szybciej znaleźć drugą stronę transakcji i wynegocjować lepsze warunki. Z czasem pośredników było już tak wielu, że powstała konieczność usystematyzowania zasad zawierania transakcji. Z uwagi na zgiełk panujący zwyczajowo w miejscach handlu, przyjęto system zawierania transakcji oparty na gestach. W ten sposób powstał system notowań znany jako open outcry. Polega on na tym, że maklerzy stoją wokół kręgu lub wielokąta, na zewnątrz których najczęściej budowane były schodki, aby więcej osób mogło się nawzajem widzieć i pokazywać sobie rękami, kto co chce, ile i za ile kupić lub sprzedać.

Ten tradycyjny system obrotu był bardzo popularny, gdyż nie wymagał poniesienia istotnych kosztów przy rozpoczęciu funkcjonowania giełdy. Wraz z rozwojem giełdy stawał się on jednak coraz droższy – maklerzy pracowali w coraz bardziej szkodliwych warunkach, potrzebna była większa powierzchnia do zawierania transakcji, a stawała się ona coraz droższa (bo giełda niejako z definicji stawała się centrum finansowym, wokół którego powstawały inne instytucje finansowe). Kiedy tylko pojawiły się możliwości techniczne innej formy zawierania transakcji, giełdy szybko z nich możliwości skorzystały.

Powstanie elektronicznych systemów obrotu

Rozwój technologii, a zwłaszcza systemów komputerowych i możliwości porozumiewania się na odległość, pozwolił na zmianę tradycyjnej formuły obrotu na giełdach. Powstanie rynku NASDAQ było namacalnym dowodem, że można inaczej zawierać transakcje i że może to być bardziej efektywne niż system tradycyjny.

Elektroniczny system obrotu to nic innego jak wydajny i bezawaryjny program komputerowy, do którego w bezpieczny sposób podłączone są domy maklerskie. Po przyjęciu zlecenia od klienta dom maklerski wprowadza takie zlecenie do systemu, a ten sam dokonuje kojarzenia zleceń według przyjętego wcześniej algorytmu. Na większości rynków wprowadzone zostały systemy elektroniczne. Stosowany od ponad wieku system open outcry ustąpił znacznie doskonalszej formie – obrotowi elektronicznemu.

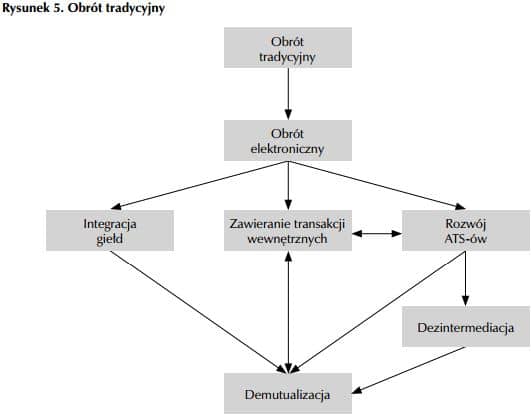

Warto podkreślić, że powstanie elektronicznych systemów obrotu nie było tylko zmianą formuły zawierania transakcji – oznaczało to początek przebudowy architektury rynku kapitałowego. W przypadku obrotu elektronicznego uczestnicy rynku nie muszą – jak to miało miejsce w warunkach obrotu tradycyjnego – być fizycznie obecni na giełdzie. Z punktu widzenia giełd oznaczało to możliwość praktycznie nieograniczonego poszerzania kręgu uczestników obrotu, natomiast z punktu widzenia maklerów – możliwość uczestnictwa w obrocie na rynkach umiejscowionych w dowolnym, choćby najbardziej odległym zakątku świata. Spowodowało to znaczny wzrost konkurencji, zarówno pomiędzy giełdami, jak i pomiędzy różnymi segmentami rynku finansowego. A wzrost konkurencji doprowadził z kolei do integracji giełd (na poziomie krajowym i ponadnarodowym), powstania nowych (tzw. alternatywnych) systemów obrotu, zmiany formuły własności giełd i wielu innych procesów, które przedstawimy poniżej.

Integracja giełd

Jednym ze zjawisk wynikających z wprowadzenia elektronicznych systemów obrotu oraz wzrastającej konkurencji była integracja giełd. Proces ten rozpoczął się na poziomie krajowym – w poszczególnych krajach w warunkach tradycyjnego systemu obrotu istniało wiele giełd regionalnych. Giełdy te całkiem nieźle funkcjonowały, gdyż w systemie open outcry w mniejszym stopniu mogły ze sobą konkurować – bowiem korzyści skali były ograniczone.

Wprowadzenie systemu elektronicznego zmieniło tę sytuację diametralnie. Fizyczna odległość przestała mieć znaczenie, kluczową kwestią natomiast stała się koncentracja obrotów, dzięki której uzasadniona byłaby inwestycja w drogi system notowań. W latach 80. XX w. przez rynki krajowe przeszła więc fala połączeń giełd, zostawiając na koniec dekady w większości przypadków jedną giełdę krajową.

Ten sukces integracji na poziomie krajowym zachęcił do podjęcia podobnych działań w ujęciu ponadnarodowym. Proces ten był szczególnie silny w krajach Unii Europejskiej, najprawdopodobniej z uwagi na dużą zbieżność regulacji oraz pogłębiającą się integrację gospodarczą.

O ile fuzje giełd w obrębie kraju były procesem dość prostym, o tyle przeprowadzenie podobnych operacji w ujęciu ponadnarodowym napotykało na nieproporcjonalnie większe problemy. Niemniej wzrastająca konkurencja i harmonizacja regulacji doprowadziły do powstania sojuszy giełd – najpierw skandynawskich (NOREX, a po połączeniu z giełdą w Helsinkach OMHEX, obejmujący giełdy skandynawskie, helsińską i krajów bałtyckich), a później krajów zachodniej części kontynentu (Euronext obejmujący początkowo giełdę paryską, amsterdamską i brukselską, a później także lizbońską i londyński rynek instrumentów pochodnych). Poza tymi dwoma sojuszami w Europie funkcjonują jeszcze dwie bardzo ważne giełdy: giełda w londynie i giełda we frankfurcie. Istnieją zatem 4 potencjalne ośrodki dalszej integracji, a ostateczne rozstrzygnięcia odnośnie hegemonii w Europie zależeć będą prawdopodobnie od ewentualnego zaangażowania giełd amerykańskich.

Powstanie alternatywnych systemów obrotu

Stopniowy wzrost konkurencji przyczynił się w pierwszej kolejności do integracji giełd papierów wartościowych na poziomie krajowym i międzynarodowym. Drugi aspekt wzrostu konkurencji dotyczył relacji z innymi segmentami rynku finansowego. Mając na względzie, iż elektroniczny system obrotu jest uniwersalny (podobnie zresztą jak w przypadku systemu tradycyjnego, jednakże ten ostatni miał ograniczenia innego rodzaju, o czym była mowa powyżej), nie ma większego znaczenia, czy przedmiotem obrotu jest akcja, obligacja, kontrakt terminowy na indeks, czy półtusze wieprzowe (oczywiście pod warunkiem standaryzacji tego dobra). Zaostrzająca się konkurencja pomiędzy giełdami papierów wartościowych doprowadziła z czasem do rywalizacji o przejęcie obrotu instrumentami, które wcześniej nie były na nich spotykane, głównie instrumentami pochodnymi.

Ponadto wraz z rozwojem telekomunikacji i informatyki pojawiły się nowe możliwości zawierania transakcji – na nieregulowanych rynkach pozagiełdowych (regulowanymi zajmowaliśmy się w podtemacie Rynek giełdowy i rynek pozagiełdowy). Zostały one nazwane alternatywnymi (wobec giełd) systemami obrotu lub po prostu ATS-ami1 . Systemy te oferowały niższe koszty zawierania transakcji, przy niższym poziomie bezpieczeństwa obrotu.

ATS-y stały się ważnym wyzwaniem regulacyjnym. Pojawiło się pytanie: czy tego typu działalność powinna być regulowana i nadzorowana? A jeśli tak, to w jakim zakresie? Na ile regulacje dotyczące ATS-ów powinny być podobne do tych odnoszących się do pozagiełdowych rynków regulowanych? Większość tych pytań nie doczekała się dotychczas satysfakcjonujących odpowiedzi.

Rozwój ATS-ów doprowadził do dalszego wzrostu konkurencji na rynku finansowym. Gieł- dy, które przez długi czas miały zapewniony naturalny monopol (ze względu na koncentrację popytu i podaży oferowały zawsze najlepszą cenę zarówno kupującym, jak i sprzedającym), musiały zacząć obniżać koszty zawierania transakcji, które są sumą kosztów transakcyjnych na giełdzie i kosztów pośrednictwa. Pierwszy składnik kosztów był redukowany tak samo jak w każdym innym przedsiębiorstwie. Drugi natomiast nie mógł być łatwo ograniczany ze względu na strukturę własności giełd.

Demutualizacja giełd

Tradycyjnie giełdy były strukturami spółdzielczymi. Nie miały one na celu maksymalizacji zysków, ale maksymalizację korzyści swoich członków, którymi były domy maklerskie. Tylko domy maklerskie miały prawo do zawierania transakcji na giełdzie i tylko one miały wpływ na kształt regulacji giełdowych. Pośrednictwo domów maklerskich było niezbędne, gdyż wszyscy chętni do zawarcia transakcji nie mogliby zmieścić się w jednym miejscu, nie znaliby zasad obrotu, nie potrafiliby zawrzeć transakcji „na palcach” i wreszcie nie gwarantowaliby rozliczenia transakcji (tj. dostarczenia pieniędzy lub papierów wartościowych).

Zyski członków giełdy były natomiast tym większe, im lepiej funkcjonowała giełda. Ta wzajemna zależność i realizacja wspólnego celu przez giełdę i jej członków pozwoliła na bardzo długie utrzymywanie takiej struktury własności.

Jednakże rozwój elektronicznych systemów obrotu i wzrost konkurencji wymusiły zmianę tradycyjnej formuły własności i funkcjonowania giełd. Okazało się, że interesy giełdy i jej członków mogą być rozbieżne. Giełdzie zależy na jak największym obrocie, a domom maklerskim na jak największym obrocie, ale za ich własnym pośrednictwem. Przy zastosowaniu tradycyjnego systemu obrotu oba te cele były tożsame.

Wprowadzenie elektronicznych systemów obrotu diametralnie zmieniło sytuację. System taki może być dostępny dla nieograniczonej liczby uczestników. Zawieranie w nim transakcji nie wymaga wiedzy tajemnej, gdyż polega jedynie na wprowadzeniu parametrów zlecenia. Obecne środki infrastruktury rynku finansowego pozawalają na weryfikację zdolności płatniczej danej osoby – jeśli bankomat wie, czy może nam wypłacić pieniądze, to i system giełdowy może weryfikować, czy i jak duże zlecenie sprzedaży lub zakupu może przyjąć. Okazało się zatem, że w interesie giełd może być wyeliminowanie pośrednictwa domów maklerskich i dopuszczenie możliwości bezpośredniego składania zleceń. Wymóg pośrednictwa domów maklerskich mógł zatem powodować dalszą utratę klientów na rzecz ATS-ów.

W takiej sytuacji członkowie giełd (czyli domy maklerskie) zaczęli rozważać możliwość odejścia od konieczności pośrednictwa, a tym samym od konieczności ograniczania kręgu właścicieli giełd. Ten proces odchodzenia od struktury członkowskiej (mutualnej) na rzecz „normalnej” struktury własności został nazwany procesem demutualizacji i był jednym z najważniejszych czynników rozwoju giełd w latach 90. XX w

Warto także dodać, że proces demutualizacji także wpływa na integrację giełd – jeśli giełdy stają się „normalnymi” przedsiębiorstwami nastawionymi na zysk z „normalną” strukturą własności, to ułatwia to dokonywanie „normalnych” fuzji i przejęć, które przy tradycyjnej strukturze własności mogły napotykać na opór właścicieli giełd, czyli domów maklerskich.

Nowa architektura rynków finansowych

W sytuacji kiedy giełdy stały się przedsiębiorstwami nastawionymi na zysk, a domy maklerskie przestały być właścicielami giełd i stały się po prostu jedną z grup klientów (klientów dość wymagających i niechętnie płacących opłaty transakcyjne), zaczęto bardziej intensywnie szukać możliwości uniknięcia opłat na rzecz giełd. Pojawiła się zatem idea zawierania transakcji z klientami bez konieczności przekazywania zleceń na giełdę (tzw. transakcji wewnętrznych) – w wyniku kompensacji napływających przeciwstawnych zleceń klientów lub poprzez zawieranie transakcji, których stroną byłby dom maklerski. A gdyby tych zleceń było wystarczająco dużo, sam dom maklerski mógłby prowadzić ATS.

W ten sposób domy maklerskie straciły monopol na pośrednictwo na giełdach, a giełdy straciły monopol na prowadzenie obrotu. Oba te procesy stanowiły istotne wyzwanie dla regulacji i nadzoru rynków kapitałowych. Odejście od pośrednictwa domów maklerskich (tzw. dezintermediacja) powodowało powstanie dodatkowego czynnika ryzyka. Makler to nie tylko osoba przekazująca zlecenie na giełdę, to również profesjonalista, który powinien ocenić, czy dana inwestycja jest odpowiednia dla konkretnego klienta, biorąc pod uwagę jego horyzont inwestycyjny, stopień zamożności, skłonność do ryzyka itp. Bezpośrednie uczestnictwo w systemie obrotu powoduje możliwość dokonywania inwestycji w bardzo ryzykowne instrumenty przez przypadkowe osoby, które mogą w ten sposób stracić dorobek całego życia. Z jednej strony można nad tym przejść do porządku dziennego, z drugiej zaś – w dobie infantylnych ostrzeżeń na paczce papierosów, kuriozalnych środków bezpieczeństwa w instrukcjach obsługi wszelkich produktów – trudno się dziwić beztrosce inwestorów, zwłaszcza w krajach o bardzo silnie rozwiniętych regulacjach ochrony konsumenta.

Bezpośrednią konsekwencją dezintermediacji była demutualizacja. Dopuszczenie do grona akcjonariuszy giełd osób dowolnych postawiło pod znakiem zapytania możliwość dalszego wypełniania przez giełdy funkcji regulacyjnej. W sytuacji, kiedy właścicielami giełd były domy maklerskie – podmioty profesjonalnie zajmujące się obrotem papierami wartościowymi i czerpiące długofalowe zyski z właściwego funkcjonowania giełd – oczywistym rozwiązaniem było opracowywanie regulacji dotyczących obrotu przez same giełdy. Pozostawienie takich możliwości podmiotom, które są własnością osób prywatnych, niekoniecznie związanych z rynkiem kapitałowym i niekoniecznie nastawionych na zysk w długim okresie, byłoby nieroztropne. Wystąpiła zatem konieczność przekazania uprawnień regulacyjnych do innego podmiotu, najczęściej organu nadzoru.

Podobny problem powstał w odniesieniu do uprawnień nadzorczych giełd wobec notowanych spółek. Giełda jako „normalne” przedsiębiorstwo ma przecież prawo dokonać emisji akcji. A akcje te mogą być przecież notowane na… giełdzie właśnie! Czyli giełda może sama notować swoje akcje. A jeśli tak, to nie może nadzorować emitentów, bo nadzór nad samym sobą jest dość iluzoryczny.

Z kolei wprowadzenie możliwości transakcji wewnętrznych przez domy maklerskie doprowadziło do powstania kolejnego obszaru potencjalnego konfliktu interesów. W sytuacji gdy dom maklerski był pośrednikiem i każde zlecenie kierowano na giełdę, pole do nadużyć było znacznie mniejsze. Kiedy natomiast dom maklerski zainteresowany jest zawarciem transakcji wewnętrznej, może opóźniać realizację zlecenia klienta, w nadziei, że wpłynie zlecenie przeciwstawne od innego klienta. Może to nawet uzasadniać dobrem klientów, bo przecież koszt transakcji wewnętrznej będzie niższy. Nawet zawarcie transakcji po cenie gorszej niż oferowana na giełdzie może być korzystniejsze dla klienta ze względu na niższe koszty transakcyjne!