FUNDUSZ INWESTYCYJNY – to osoba prawna, której przedmiotem działalności jest lokowanie środków pieniężnych wpłaconych przez Klientów, w taki sposób, aby osiągnąć jak największy zwrot z powierzonego kapitału, przy założonym wcześniej poziomie ryzyka.

Tworzenie funduszy inwestycyjnych

Fundusz inwestycyjny jest instytucją zbiorowego inwestowania, która lokuje powierzone jej środki w celu osiągnięcia dochodu, który rozdziela wśród swoich uczestników. W zależności od formy prawnej fundusz zbywa jednostki uczestnictwa lub emituje certyfikaty inwestycyjne. Lokaty funduszu mogą obejmować instrumenty finansowe oraz inne prawa majątkowe. Fundusz inwestycyjny jest tworzony przez Towarzystwo Funduszy Inwestycyjnych, które jest jego organem, zarządza nim i reprezentuje w stosunkach z osobami trzecimi. Zgodę na utworzenie publicznego funduszu inwestycyjnego wydaje Komisja Nadzoru Finansowego, która sprawuje stały nadzór nad jego działalnością.

Fundusze inwestycyjne w Polsce są tworzone i działają na podstawie ustawy o funduszach inwestycyjnych, zharmonizowanej z dyrektywami unijnymi, dotyczącymi przedsięwzięć zbiorowego inwestowania w zbywalne papiery wartościowe (Undertakings for Collective Investments in Transferable Securities, „UCITS”). Oznacza to, że tworzone na podstawie tej ustawy fundusze inwestycyjne posiadają status UCITS – korzystają więc z paszportu europejskiego, czyli ich tytuły uczestnictwa mogą być dystrybuowane na rynkach krajów członkowskich Unii Europejskiej. Czas trwania funduszu może być nieograniczony lub ograniczony. Fundusz inwestycyjny prowadzi działalność ze szczególnym uwzględnieniem interesu uczestników, przestrzegając zasad ograniczania ryzyka inwestycyjnego. W zależności od przyjętej polityki inwestycyjnej, każdy fundusz charakteryzuje się właściwym sobie potencjałem dochodowości i poziomem ryzyka.

Podstawowym dokumentem funduszu inwestycyjnego określającym zasady jego działania, w tym politykę inwestycyjną jest statut oraz w zależności od rodzaju funduszu – prospekt informacyjny lub prospekt emisyjny (ewentualnie memorandum informacyjne). Kluczowe informacje o funduszu inwestycyjnym zawiera skrócony dokument informacyjny, sporządzony zgodnie z dyrektywami UCITS (ang. Key Investor Information Document, „KIID”). Fundusz inwestycyjny z ustaloną w statucie funduszu częstotliwością, dokonuje wyceny zarządzanych aktywów w oparciu o ich wiarygodnie oszacowaną wartość godziwą oraz ustala zobowiązania. Rejestr aktywów funduszu inwestycyjnego prowadzi Depozytariusz, którym jest bank spełniający wymogi ustawowe dla pełnienia tej funkcji. Do zadań Depozytariusza należy również zapewnienie prawidłowości wyceny aktywów funduszu oraz jego działania zgodnie ze statutem i prawem.

| Rodzaje funduszy inwestycyjnych |

| Fundusze inwestycyjne dzielą się na różne rodzaje. Rozróżniamy fundusze akcji, indeksowe (też często akcji, ale które odzwierciedlają składy indeksów giełdowych), prywatyzacji (nie występują obecnie w Polsce), zrównoważone, papierów wierzycielskich, stabilnego wzrostu, rynku pieniężnego. Każdy rodzaj charakteryzują inne rodzaje aktywów, w jakie fundusz może inwestować. Z różnymi rodzajami aktywów związany jest oczywiście inny poziom ryzyka inwestycji. Istnieje jeszcze inny podział funduszy na rodzaje – wiąże się on nie tylko z rodzajem aktywów możliwych do zainwestowania, ale przede wszystkim z różnymi możliwościami nabywania i umarzania/sprzedawania jednostek uczestnictwa czy certyfikatów inwestycyjnych. Są to fundusze – otwarte, mieszane, zamknięte, specjalistyczne otwarte i specjalistyczne zamknięte. Fundusze akcjiUważane są za najbardziej ryzykowne. Portfel inwestycyjny składa się w większości z akcji. Przynoszą ponadprzeciętne wyniki w czasie hossy, w czasie bessy zazwyczaj generują duże straty. Fundusze obligacjiBezpieczne. Aktywa funduszu to głównie obligacje. Stopa zwrotu najczęściej kształtuje się na poziomie nieco wyższym niż lokaty bankowe. Fundusze indeksoweFundusze zarządzane pasywnie. Zarządzający dobierają do portfela papiery wartościowe w taki sposób, aby możliwie dokładnie odzwierciedlał on ruchy indeksu. Najczęściej fundusze indeksowe opierają się na indeksach akcyjnych, dlatego należy zaliczyć je do funduszy ryzykownych. Fundusze zrównoważoneSą kompromisem pomiędzy funduszami akcyjnymi i funduszami papierów wierzycielskich. Fundusze rynku pieniężnegoBezpieczne. Fundusze takie inwestują najczęściej w bezpieczne krótkoterminowe papiery wartościowe jakimi są bony skarbowe, obligacje mające do wygaśnięcia nie więcej niż rok, lub inne krótkoterminowe papiery wartościowe, takie jak bony komercyjne przedsiębiorstw i lokaty. Ich celem jest przede wszystkim ochrona realnej wartości pieniądza, a dopiero w drugiej kolejności osiągnięcie zysku. Stopa zwrotu powinna jednak przekroczyć wysokość oprocentowania korzystnych lokat. Fundusze stabilnego wzrostuW tych funduszach zarządzający dążą do zapewnienia regularności uzyskiwanych dochodów; główne inwestycje to obligacje i bony skarbowe. Niektóre fundusze tego typu maja także pewną część swoich aktywów w akcjach co zbliża je do funduszy zrównoważonych. I właśnie ten różny często stosunek akcji do obligacji decyduje o ryzyku inwestycji w taki fundusz. Im więcej akcji w portfelu tym oczywiście większe ryzyko, choć, co się z tym wiąże większy potencjalny zysk. Fundusze dywidendoweBezpieczne. Pojawiły się w ofercie niedawno ale już zdołały zgromadzić duże jak na polskie warunki aktywa. Fundusz tego typu wypłaca co pewien czas (zwykle 3 lub 6 miesięcy) dywidendę posiadaczom jego jednostek. Dywidenda jest podstawową korzyścią uzyskiwaną przez inwestorów. Przedmiotem zainteresowania zarządzających takimi funduszami są najczęściej bony skarbowe. Fundusze prywatyzacjiFundusze zajmujące się inwestycjami w papiery wartościowe związane z Programem Powszechnej Prywatyzacji (akcje NFI, akcje spółek uczestniczących w tym programie). Ponieważ w portfelu znajdują się przeważnie akcje, fundusze te należą do grona bardziej ryzykownych. |

| Najbardziej przewidywalnymi co do uzyskanej stopy zwrotu (a więc najmniej ryzykownymi) wydają się być fundusze rynku pieniężnego. Ich bieżąca stopa zwrotu lokuje się zwykle gdzieś pomiędzy wysokością oprocentowania korzystnych lokat bankowych a stopą WIBOR (stopa procentowa, przy jakiej banki są skłonne pożyczać własne środki innym bankom). Można się więc prawie zawsze (nawet w krótkim okresie) spodziewać osiągnięcia zysku, i to w łatwych do przewidzenia granicach. Fundusze akcji należą do grupy znacznie bardziej ryzykownych. Ich stopa zwrotu w dowolnym okresie może być wielokrotnie wyższa niż np. wyżej wspomniany WIBOR, ale może też być ujemna, co oznacza stratę. |

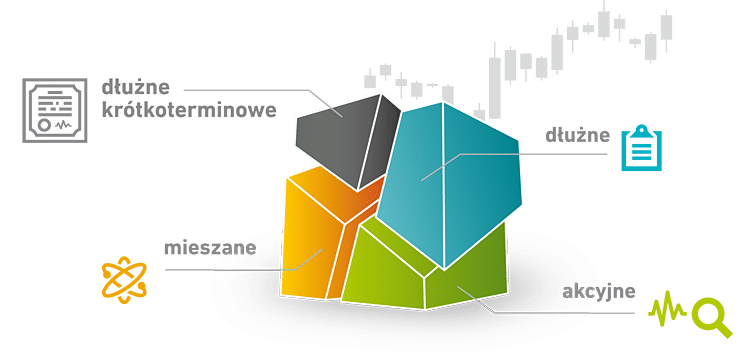

Rodzaje funduszy inwestycyjnych – które są najpopularniejsze?

Fundusze inwestycyjne można podzielić pod względem aktywów, w które dany fundusz jest w stanie inwestować. Wśród nich wymienić można między innymi:

– fundusze akcji – są najbardziej ryzykowne, ponieważ posiadają agresywną politykę inwestycyjną. Przykładowy portfel inwestycyjny zawiera około 90% akcji, natomiast pozostałe 10% będzie inwestowane w pozostałe papiery wartościowe. Bardzo duże zyski są możliwe do otrzymania w czasie hossy. Jednak w czasie bessy należy liczyć się ze stratami.

– fundusze obligacji – Są bardziej bezpieczne w porównaniu do funduszy akcji. Papiery wartościowe, w które się tutaj inwestuje, zwane są obligacjami. Można liczyć na zysk nieco wyższy od inwestycji na lokatach terminowych.

– fundusze indeksowe – zaliczane są one do ryzykownych inwestycji, ponieważ aktywa bazują zwykle na indeksach akcyjnych. Są one zarządzane w sposób pasywny.

– fundusze zrównoważone – oszczędności inwestowane są w akcje oraz obligacje. Jednak jest to bezpieczniejsza forma inwestycji od funduszy akcji, ponieważ portfel zawiera tylko 60% akcji. Jest on kompromisem między funduszem akcji a funduszem obligacji, od którego jest już bardziej ryzykowny.

– fundusze rynku pieniężnego – określane jako najbezpieczniejsze ze wszystkich inwestycji. Inwestorzy zarządzają swoje oszczędności na takich produktach finansowych jak bony skarbowe, lokaty terminowe, krótkoterminowe papiery wartościowe czy obligacje z terminem ważności jednego roku. Najważniejszym założeniem funduszu runku pieniężnego jest ochrona oszczędności, a dopiero później stabilny, nie za duży zysk.

– fundusze stabilnego wzrostu – głównymi papierami wartościowymi, w które inwestowane są oszczędności są bony skarbowe i obligacje. W takim połączeniu mają one zagwarantować regularny zysk. Czasami inwestorzy decydują się, by w ich portfelu inwestycyjnym znalazł się również niewielki odsetek akcji. Przez co fundusz ten staje się kompromisem między funduszem stabilnego wzrostu a funduszem zrównoważonym. Wprowadzenie akcji do portfela zwiększa ryzyko całej inwestycji, ale również może pozwoli wygenerować większy zysk.

– fundusze dywidendowe – stają się coraz popularniejsze na polskim rynku związanym z aktywami. Jego głównym założeniem jest regularne wypłacanie dywidend inwestorom. Najczęściej ma to miejsce co 3 lub 6 miesięcy. Tutaj aktywami są zwykle bony skarbowe.

– fundusze prywatyzacji – aktywami są papiery wartościowe, które mają ścisłe powiązanie z Programem Powszechnej Prywatyzacji. Są to bardzo ryzykowne fundusze, ponieważ największym odsetkiem w portfelu są akcje spółek oraz akcje NFI.

– fundusze dłużne – Są raczej bezpiecznymi funduszami przynoszącymi niewielki, ale stały dochód. Portfel składa się w 90% z obligacji Skarbu Państwa. Jeśli ktoś nie chce papierów skarbowych, może inwestować w papiery korporacyjne.

Druga klasyfikacja funduszy opiera się bardziej na rodzajach aktywów, w jakie można inwestować swoje oszczędności. Wśród nich można wymienić na przykład fundusze otwarte, specjalistycznie otwarte, zamknięte, specjalistycznie zamknięte oraz mieszane.

– fundusze inwestycyjne otwarte – są one dostępne dla każdego uczestnika. Wśród wszystkich funduszy rozróżnianych pod względem rodzaju aktywów, są one najbezpieczniejsze.

– specjalistyczne fundusze inwestycyjne otwarte – tutaj nie każdy może być już uczestnikiem inwestycji. Fundusz inwestycyjny dokładnie określa wytyczne, kto może być uczestnikiem. Przykładem może być grupa inwestorów, które muszą być osobami prawnymi lub narzucany jest z góry termin odkupienia aktywów.

– fundusze inwestycyjne zamknięte – zaliczają się one do bardzo ryzykownych funduszy. W tym przypadku emitowane są certyfikaty inwestycyjne, którymi są aktywa na okaziciela. Różnica między funduszami inwestycyjnymi otwartymi, a zamkniętymi polega na tym, że w funduszach otwartych może się zmieniać nieustannie liczba jednostek uczestnictwa, natomiast w funduszach zamkniętych, ta liczba jest stała. Może się ona zmienić jedynie podczas nowej emisji. Certyfikaty znajdują się w sprzedaży wyłącznie na giełdzie.

– specjalistyczne fundusze inwestycyjne zamknięte – certyfikaty specjalistycznych funduszy inwestycyjnych zamkniętych nie muszą być wprowadzane do obrotu publicznego. Dopuszczone do obrotu publicznego papiery wartościowe zawsze muszą być na okaziciela, natomiast jeśli nie są one w obrocie publicznym to mogą być na okaziciela lub funkcjonować jako papiery imienne.

– fundusze inwestycyjne mieszane – fundusze o warunkach pośrednich między funduszami zamkniętymi a otwartymi.

Polacy coraz chętniej stawiają na zrównoważony i bezpieczny zysk. Wybierają zatem fundusze rynku pieniężnego. Swoje oszczędności inwestują w lokaty i bony skarbowe. Nie brakuje również inwestorów nastawionych na większe i bardziej ryzykowne zyski. Mianowicie są oni w stanie obracać akcjami i obligacjami na giełdzie. Wyniki finansowe lokowanych oszczędności Polaków, nie będą jednoznacznie mówiły, które fundusze są najpopularniejsze. Ponieważ na lokatach i bonach skarbowych wkład inwestycyjny jednej osoby nie jest tak duży jak w przypadku wartości zakupionych akcji.