„Pożyczanie kapitału i czerpanie z tego dodatkowych korzyści jest tak stare, jak stare jest istnienie handlu. „

Na przestrzeni dziejów i w zależności od kręgu kulturowego różnie podchodzono do kwestii normujących wysokość oprocentowania. W Polsce międzywojennej np. oprocentowanie wypożyczonego kapitału nie mogło przekraczać 10%, gdyż w przeciwnym wypadku traktowane było jako lichwa. Podobne nastawienie do wysokości oprocentowania można spotkać w innych kulturach. Jednak panujące od pewnego czasu przekonanie, że „generatorem pieniędzy jest procent” wydaje się być obecnie powszechnie akceptowalne i usprawiedliwiające osiąganie z tego tytułu korzyści. W operacjach finansowych stopę procentową najczęściej traktuje się jako miarę zysku z posiadanego kapitału, który to kapitał jest udostępniony i używany przez innych. W teorii ekonomii stopę procentową wiąże się z wynagrodzeniem za powstrzymywanie się od konsumpcji bieżącej. Jest to oparte na założeniu, że gospodarstwa domowe preferują konsumpcję bieżącą, a zatem aby skłonne były zrezygnować z niej dziś, trzeba im tę powściągliwość wynagrodzić w postaci dodatkowej konsumpcji w przyszłości. W przypadku kredytów za stopę procentową przyjmuje się cenę, jaką ubiegający się o kredyt (kredytobiorca) musi zapłacić udzielającemu kredytu (kredytodawcy) za przywilej korzystania z pieniędzy udostępnionych przez kredytodawcę. Cena podana w jednostkach kapitału (wartość których może być wyrażona np. w złotówkach) jest wynagrodzeniem dla kredytodawcy za to, że w tym czasie nie dysponuje swoim kapitałem (pieniędzmi). W zależności od charakteru, kryterium i kontekstu, w jakim pojęcie stopy procentowej jest używane, wyróżnia się jej różne rodzaje. Do najczęściej występujących w odniesieniu do kredytów i pożyczek należą: roczna stopa procentowa (wysokość odsetek naliczanych od pożyczonego kapitału w okresie jednego roku), nominalna stopa procentowa (nie uwzględnia inflacji), realna stopa procentowa (nominalna stopa procentowa pomniejszona o inflację), efektywna stopa procentowa (uwzględnia odsetki naliczane w trakcie trwania inwestycji w ciągu roku, a w przypadku braku naliczania odsetek wewnątrz ustalonego okresu, np. roku, efektywna i nominalna stopa procentowa pokrywają się), rzeczywista stopa procentowa (uwzględnia dodatkowe opłaty związane z kredytem, np. prowizje, ubezpieczenia, marże,…, powszechnie występująca jako RRSO, czyli rzeczywista roczna stopa oprocentowania), stała (niezmienna w trakcie trwania umowy kredytowej) oraz zmienna stopa procentowa (kredytobiorca zgadza się na zmianę stopy w trakcie trwania umowy kredytowej). W dalszej części tekstu niektóre z nich zostaną szerzej wyjaśnione.

„Wzrost ryzyka najczęściej powoduje wzrost stopy procentowej i na odwrót: mniejsze ryzyko, to mniejsza stopa procentowa.”

Jednym z głównych czynników wpływających na wysokość stopy procentowej jest ryzyko inwestycji, w stosunku do której ma ona zastosowanie. Wzrost ryzyka najczęściej powoduje wzrost stopy procentowej i na odwrót: mniejsze ryzyko, to mniejsza stopa procentowa.

Ważnym czynnikiem wpływającym na wysokość stopy procentowej jest także tzw. płynność. Najbardziej płynna jest gotówka (pożyczona np. od znajomych bądź w banku), zdecydowanie mniej płynna jest np. nieruchomość (dom, mieszkanie, itp.), w przypadku sprzedaży której czas od podjęcia decyzji o sprzedaży do momentu sprzedaży a następnie uzyskania pieniędzy jest dużo dłuższy, niż wspomniana wcześniej pożyczka pieniężna od znajomych. Generalnie, im płynniejsze są aktywa, tym niższa stopa procentowa zgodnie z ogólną zasadą finansów: mniejsza płynność wymaga wyższego wynagrodzenia.

” Im płynniejsze są aktywa, tym niższa stopa procentowa zgodnie z ogólną zasadą finansów: mniejsza płynność wymaga wyższego wynagrodzenia.”

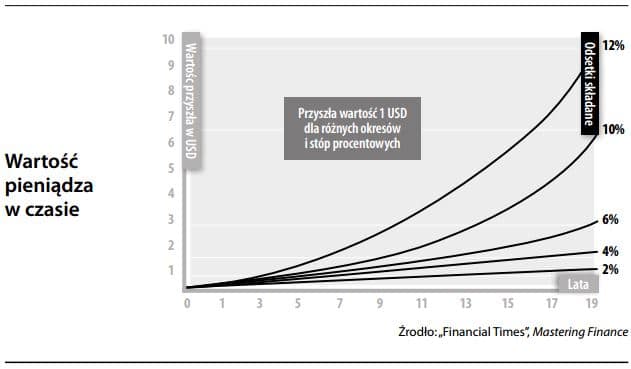

W powszechnym użyciu krąży stwierdzenie, iż „gotówka uzyskana dziś jest więcej warta niż gotówka uzyskana jutro”. Ewentualna parafraza mogłaby wyglądać następująco: ta sama kwota pieniędzy otrzymana dziś oraz za jakiś czas (np. za rok) nie posiada tej samej wartości. Co najmniej dwie przyczyny uzasadniają powyższe stwierdzenie: występująca w procesach gospodarczych inflacja (zmniejszająca się wartość pieniądza w przyszłych okresach) oraz możliwość zainwestowania dzisiejszej gotówki z zyskiem odebranym np. za rok.

„Do sprawdzenia, z jaką wartością gotówki będziemy mieli do czynienia za pewien okres albo ile dziś wynosi wartość gotówki, którą w przyszłości (po pewnym okresie) możemy otrzymać w znanej dziś wysokości, służą operacje: kapitalizacji odsetek i dyskontowania oraz pojęcia: wartość obecna i wartość przyszła.”

W tym drugim przypadku możliwość inwestowania gotówki w różnych momentach czasowych na różne długości okresów powoduje, iż wartość gotówki zmienia się w czasie. Do sprawdzenia, z jaką wartością gotówki będziemy mieli do czynienia za pewien okres albo ile dziś wynosi wartość gotówki, którą w przyszłości (po pewnym okresie) możemy otrzymać w znanej dziś wysokości, służą operacje: kapitalizacji odsetek i dyskontowania oraz pojęcia: wartość obecna i wartość przyszła. Wcześniej jednak niezbędne będzie wprowadzenie dwóch podstawowych zasad oprocentowania kapitału w ustalonym okresie „pracy” kapitału: zasady oprocentowania prostego oraz składanego. Na potrzeby niniejszego opracowania odsetki od kapitału będą:

- oznaczały procent tego kapitału wyrażony najczęściej w jednostkach pieniężnych (w skrócie j.p. lub PLN)

- naliczane po upływie tzw. okresu bazowego (lub podstawowego) oznaczającego zazwyczaj jeden rok (zmiana okresu bazowego z jednego roku na krótszy np. kwartał lub dłuższy np. okres 2-letni zostanie wyraźnie zaznaczona).

Wartość pieniądza w czasie

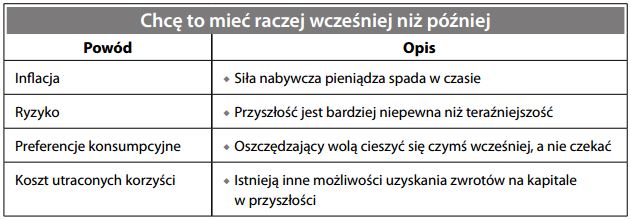

Podstawowe prawo ekonomiczne, zgodnie z którym dana suma pieniędzy będzie w przyszłości warta mniej niż ta sama kwota w dniu dzisiejszym. Posiadacze aktywów finansowych chcą otrzymywać odpowiednią stopę dochodu, w postaci odsetek, dywidend lub zysków z tytułu przyrostu wartości kapitału, w zamian za oczekiwanie na uzyskanie przepływu środków pieniężnych. Im wyższa stopa dochodu i dłuższy okres oczekiwania, tym więcej potrzeba pieniędzy. Istnieje wiele powodów, dla których czasowość przepływu gotówki ma wpływ na to, jaka jest jej wartość:

Wartość pieniądza w czasie stanowi podstawę pojęć takich jak wartość bieżąca netto czy dyskonto. Rynki finansowe mierzą wartość pieniądza w czasie za pomocą struktury terminowej instrumentów o stałym dochodzie.