Piramida finansowa to struktura finansowa, w której zysk konkretnego uczestnika jest bezpośrednio zależny od wkładów późniejszych uczestników, stojących nieco niżej w tej strukturze. Od imienia twórcy pierwszej piramidy Charlesa Ponziego w historii ta struktura jest również nazywana „schematem Ponziego”.

Struktury finansowe, zwane piramidami, stały się nieodłącznym elementem prawie każdego rynku finansowego. Ponieważ pojawiło się zróżnicowanie pieniędzy i bogactwa, zawsze znajdą się ludzie, którzy chcą szybko zarabiać, bez ryzyka i bez wysiłku. Zawsze będą oszuści, którzy chcą skorzystać z tego pragnienia. Piramidy finansowe mają miejsce, gdy zysk konkretnego uczestnika zależy bezpośrednio od wkładów późniejszych uczestników, stojących nieco niżej w tej strukturze.

Mechanizm funkcjonowania piramidy finansowej

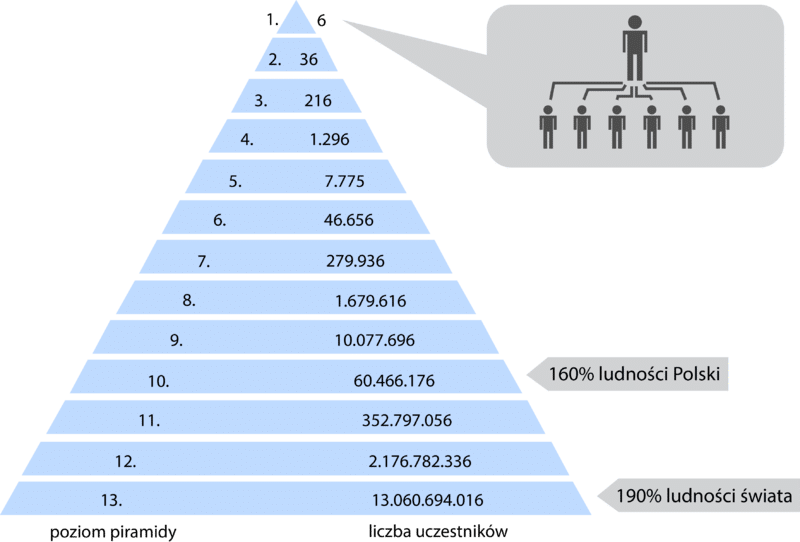

Mechanizm działania piramid finansowych polega na pozyskiwaniu jak największej liczby uczestników przez ich założycieli, którzy – zachęcani obiecanymi zyskami – wypłacają im pieniądze. W praktyce usługi finansowe są rzadko świadczone. Organizatorzy zazwyczaj zachęcają uczestników piramidy finansowej do rekrutacji większej liczby osób. Z tego powodu piramidy finansowe skazane są na zawalenie z góry, ponieważ system wymaga napływu lawinowego nowych uczestników, a możliwość ta jest ograniczona. Hipotetyczna piramida, która wymagałaby, aby każdy uczestnik zrekrutował sześć kolejnych, musiałaby już mieć o 60% większą liczbę uczestników na dziesiątym poziomie niż liczba polskich mieszkańców, a na trzynastym poziomie liczbę uczestników znacznie wyższą niż liczba mieszkańców świata.

Schemat ilustrujący przykład piramidy finansowej, w której każdy uczestnik musi zatrudnić sześć nowych.

Struktura piramidy finansowej istnieje zatem, o ile ilość pieniędzy wypłacanych przez uczestników jest niewielka w stosunku do nowych funduszy wpływających do systemu. Zgodnie z ustaleniami dotyczącymi płatności pierwsi uczestnicy piramidy tracą czujność następnego, licząc na rzekomo łatwe, niezawodne i wysokie zyski. Im bardziej organizatorzy zdążą wydłużyć okres nowych płatności i im wyższy będzie ich poziom, tym więcej uczestników zostanie rannych w momencie jego upadku – często tracą większość lub nawet wszystkie powierzone fundusze.

Klasyczne piramidy finansowe można rozpoznać po tym, że otwarcie wskazują, że jedynym źródłem zysków uczestników są płatności od kolejnych osób. Mechanizm ich działania jest jednak często maskowany przez pozorną ofertę inwestycji w określone aktywa (np. Nieruchomości, metale szlachetne). Często zdarza się, że uczestnicy zdają sobie sprawę, że zostali oszukani tylko wtedy, gdy organizator ma trudności z regulowaniem zobowiązań lub nawet gdy piramida upada.

Piramidy czysto finansowe są rzadkie. Zwykle pojawiają się w krajach, w których instytucje finansowe są słabo rozwinięte, a poziom wiedzy ekonomicznej społeczeństwa jest niski.

Schemat Ponziego

Schemat Ponziego polega na tym, że wszystkie pieniądze trafiają do twórcy oszustwa, a on płaci pewien procent ludziom na niższych poziomach. Z kolei piramida finansowa polega na tym, że każdy kolejny poziom piramidy czerpie bezpośrednie zyski z niższych pozyskanych przez nią poziomów, a tylko pewien procent przenosi się wyżej.

Ponzi był włoskim imigrantem, który przybył do USA w 1903 roku. Tuż po pierwszej wojnie światowej zauważył, że niektóre firmy wysyłkowe załączyły międzynarodowy kupon odpowiedzi (IRC), który został wymieniony na znaczki o odpowiedniej wartości. W wyniku powojennych zawirowań różnice cen były tak duże, że można było zarobić nawet 40%, wymieniając IRC w USA. Pozi wpadł na pomysł, aby zrobić to masowo i zaczął zatrudniać agentów, którzy przyciągali nowych inwestorów, którym obiecano 50% zysków w ciągu 45 dni.

Oczywiście system nie był zrównoważony, ale Ponzi działał bardzo sprytnie. Dwa razy kiedy klienci zaczęli panikować, Ponzi zaprosił ich do siebie i zapłacił pieniądze. W rzeczywistości wziął pożyczkę, ale uspokoił klientów. Całość upadła w 1920 r. Ponzi dostał pięć lat więzienia, z czego odbył 3,5 roku.

Po zwolnieniu z więzienia próbował powtórzyć ten wzór na Florydzie. Tym razem obiecał 200% w ciągu dwóch miesięcy. System ponownie się zawalił i Ponzi został ponownie wysłany do więzienia. Wyszedł w 1934 r., i wyjechał do Brazylii i po kilku latach zmarł tam w biedzie.

Jak pokazuje schemat – jeżeli każda osoba miałaby pozyskać sześć kolejnych – na poziomie 10 liczba osób w piramidzie już znacznie przekroczyłaby populację Polski, a na 13 prawie dwukrotnie przewyższyłaby populację świata. Z tego powodu okres użytkowania piramid jest krótki.

Piramidy finansowe oraz schematy Ponziego mogą przybierać różne formy

Mogą to być reklamy, które pokazują perspektywę pracy z domu, gdzie musisz uiścić dużą opłatę początkową, aby założyć własną firmę, a następnie firma wysyła ci pakiet startowy, który okazuje się bezwartościowy.

Może również przybrać formę marketingu wielopoziomowego, w którym sprzedajesz coś bezwartościowego, a Twój zysk zależy od tego, ile osób możesz zatrudnić, aby go sprzedać. Chodzi o to, że tylko nowi członkowie piramidy kupią od ciebie. Marketing wielopoziomowy nie musi być oszustwem, jeśli sprzedajesz przedmiot o prawdziwej wartości i nie musisz przyciągać nowych członków.

Piramida może również przybrać formę łańcucha e-mail, w którym musisz płacić niewielkie kwoty osobom z listy mailingowej, a następnie dodawać je do listy i wysyłać wiadomości do kilku osób.

Powinieneś unikać wszelkich działań, w których zysk zależy tylko od wkładów nowych członków tego działania, i uważaj na niesamowite możliwości, w których będziesz bogaty w krótkim czasie, o ile na początku zapłacisz określoną kwotę. W przypadku instytucji finansowej zawsze poproś o jasne informacje o tym, jakie aktywa i jak inwestowane są pieniądze. Nigdy nie powinieneś ufać „fantastycznym” zwrotom bez ryzyka i tajnych metod inwestowania. Model biznesowy firmy musi być jasny i przejrzysty. Konieczne jest uzasadnienie wysokich zysków i wyjaśnienie związanego z tym ryzyka. Niestety nie ma skrótów. Duże zyski są zwykle związane z wysokim ryzykiem.

Należy również zauważyć, że podczas manii spekulacyjnej na giełdzie, która często jest ostatnim etapem hossy, mamy również do czynienia z mechanizmem piramidy finansowej. Ceny akcji zaczynają odrywać się od podstaw ekonomicznych, a ich cena spekulacyjna rośnie, gdy więcej osób kupuje akcje niż je sprzedaje. Instynkt giełdowy nie jest wskazany na giełdzie, ponieważ każda bańka w końcu pęka, a następnie ceny akcji wracają do racjonalnych poziomów, a nawet są zawyżone w wyniku krachu na giełdzie. Ci, którzy kupili najnowsze, najbardziej tracą.

Z kolei instytucją, której działalność można porównać do schematu Ponzi, jest ZUS. ZUS nie inwestuje w żadne aktywa, a bieżące emerytury są pokrywane ze składek aktualnie zatrudnionych osób. ZUS na wolnym rynku upadłby jednak dawno temu, ponieważ jest instytucją rządową, jest systematycznie finansowany z naszych podatków lub z naszych przyszłych podatków, jeśli jest finansowany z długu. Im gorsze dane demograficzne w Polsce, tym więcej problemów będzie miał ZUS, ponieważ liczba kolejnych członków zmniejszy się w stosunku do liczby beneficjentów.

Przykłady najbardziej znanych piramid finansowych

Pionierem w organizacji piramid finansowych był Amerykanin włoskiego pochodzenia Charles Ponzi, który zbudował taką strukturę finansową w Bostonie w 1920 roku. Oszukał swoich klientów za 15 milionów dolarów. Alternatywna nazwa opisująca piramidę finansową – „schemat Ponziego” – pochodzi od jego imienia.

Największą piramidą finansową na świecie była piramida Madoffa, stworzona przez Bernarda Madoffa. Jego piramida była elitarną strukturą, przyciągającą bogatych inwestorów. Spadł w szczytowym momencie kryzysu w 2009 roku. W tym czasie miał około 5000 uczestników, którzy włożyli w to około 65 miliardów dolarów. Dochodzenie wykazało, że w ciągu ostatnich 13 lat jego istnienia płatności od uczestników nie zostały w żaden sposób zainwestowane. Madoff został skazany na 150 lat więzienia.

W okresie transformacji systemu powstały dwie najbardziej znane polskie piramidy tego typu (jednak na małą skalę w porównaniu do innych krajów). W październiku 1989 r. Bank Safe Safe Savings Bank założony przez Lecha Grobelnego rozpoczął działalność. Oferowana przez nią stopa procentowa sięgała nawet 300 procent. rocznie. W latach 1991–1992 założono Galicyjski Fundusz Kapitałowy i Inwestycyjny, założony przez Stanisława Kotbara.

W Rosji piramidy finansowe tworzone przez Siergieja Mawrodiego były bardzo popularne – w latach 90. działała firma MMM, a jej kontynuacją była m.in. firma MMM-2011. Mawrodi wynalazł wirtualną walutę o nazwie MAWRA, na którą pieniądze zostały przeliczone, przekazane w pełnej konspiracji przez uczestników piramidy (wartość tej waluty zależała od stanu piramidy i im była wyższa, tym wyższe były nowe złoża ).

Upadki piramid finansowych czasami prowadzą do niepokojów społecznych, np. wiosną 1997 r. tak zwana rewolucja piramidy albańskiej.

Polskie prawo karne

W Polsce organizowanie systemu sprzedaży lawinowej lub zarządzanie nim jest czynem nieuczciwej konkurencji, zagrożonym karą pozbawienia wolności od 6 miesięcy do 8 lat. Wprowadzanie w błąd uczestników piramidy finansowej co do faktycznego mechanizmu funkcjonowania takiej struktury w celu zachęcenia ich do wnoszenia funduszy może wyczerpać cechy przestępstwa oszustwa, o którym mowa w art. 286 § 1 Kodeksu karnego. Nieuwzględnienie przez organizatora w dokumentacji istotnych dla nabywcy informacji o instrumencie finansowym wyczerpuje cechy art. 311 Kodeksu karnego. Nielegalne zarządzanie aktywami również podlega karze. Sztuka. 178 ustawy o obrocie instrumentami finansowymi przewiduje możliwość nałożenia grzywny w wysokości do 5 milionów złotych, natomiast art. 99 ust. 1 i 2 ustawy o ofercie publicznej przewidują kary finansowe lub pozbawienie wolności. Na podstawie art. 171 ust. 1 ustawy Prawo bankowe, do 5 mln PLN lub pozbawienie wolności na okres do 3 lat podlega karze za działalność w Polsce w zakresie udzielania pożyczek, pożyczek gotówkowych lub innego rodzaju ryzykowanie tych środków.