Komisja Nadzoru Finansowego wydała poradnik edukacyjny poruszający w obszernym stopniu ryzyko związane z inwestowaniem na rynku Forex.

Poradnik składa się z czterech działów:

- Podstawowe zasady inwestowania na rynku Forex,

- Wysoki stopień ryzyka inwestycji związany z inwestowaniem w instrumenty pochodne na rynku Forex,

- Relacja klienta z firmą inwestycyjną – od reklamy usług po egzekwowanie roszczeń,

- Dobre i złe praktyki podmiotów działających na rynku Forex.

1. Podstawowe zasady inwestowania na rynku Forex

1.1. Rodzaje podmiotów uprawnionych do świadczenia usług pośrednictwa na rynku Forex

Inwestowanie na tzw. rynku Forex wzbudza żywe zainteresowanie u klientów nieprofesjonalnych. Niewątpliwie podsycają je również atrakcyjne przekazy reklamowo-promocyjne. Ich nośnikami są różnorodne media, jakkolwiek głównie wykorzystywanym środkiem dotarcia do inwestora są kanały elektronicznej komunikacji lub droga telefoniczna. Serwisy informacyjne, portale społecznościowe, blogi, mikroblogi, czaty czy specjalne fora internetowe zawierają dużo ofert zachęcających – nierzadko dość ekspansywnymi treściami – do lokowania kapitału w transakcje na instrumentach pochodnych.

Mając na względzie praktykę życia codziennego i doświadczenia nadzorcze, stwierdzić trzeba, że istnieje szerokie spektrum podmiotów umożliwiających inwestorom dokonywanie inwestycji na rynku OTC instrumentów pochodnych. Oferta prezentowana jest zarówno przez spółki krajowe, jak również te ulokowane w innych państwach. Siedziby zagranicznych podmiotów mogą zaś z kolei znajdować się w innym państwie Unii Europejskiej bądź w pozaeuropejskiej jurysdykcji (czasami z dość dalekich, egzotycznych rejonów).

Co więcej, część reklamujących się podmiotów nie występuje w treściach reklamowych pod rzeczywistym oznaczeniem, jakie widnieje w odpowiednim rejestrze, lecz używa pewnej marki (nazwy) handlowej. Nie jest to stan komfortowy dla inwestora nieprofesjonalnego. Już sam fakt rozbieżności pomiędzy firmą (nazwą) podmiotu a pewnym komercyjnym oznaczeniem, może stwarzać trudności w ustaleniu rzeczywistego wykonawcy usługi. Nierzadko ten stan jest potęgowany przez posługiwanie się więcej niż jedną nazwą handlową czy też relatywnie częstą zmianą marki.

Wszystkie te okoliczności sprawiają, że inwestor nieprofesjonalny w wielu przypadkach nie jest w stanie rozpoznać, kto jest faktycznym pośrednikiem w zawieraniu transakcji lub jej wykonawcą. Prawidłowa identyfikacja ma zaś fundamentalne znaczenie co do ustalenia, czy podmiot w ogóle działa legalnie, a jeśli tak – jaki jest reżim prawny, w którym funkcjonuje, a to w konsekwencji – jaka jest lub będzie, szeroko rozumiana, jakość obsługi klienta, do której obligują go przepisy. Kardynalnym pozostaje również pytanie, przez jaki organ nadzorowana jest działalność takiego podmiotu.

Rynek kapitałowy w obszarze pośrednictwa na rynku Forex jest, pod względem typów podmiotów, które oferują swoje usługi w tym obszarze, dość złożony i wielopłaszczyznowy. W niniejszej części zaprezentowana zostanie syntetyczna informacja o kategoriach podmiotów, z którymi inwestor może zetknąć się w praktyce oraz w związku z tym – z jakimi skutkami musi się liczyć, nawiązując relacje umowne.

1.1.1. Dom maklerski

W pierwszej kolejności należy mieć na uwadze, że instrumenty pochodne rynku OTC, w szczególności takie jak: kontrakty na różnicę, opcje czy kontrakty terminowe, są kwalifikowane prawnie jako instrumenty finansowe. To z kolei zaś sprawia, że wszelkiego rodzaju usługi, które pomagają inwestorowi w kupnie bądź sprzedaży takich instrumentów, nie mogą być wykonywane przez jakikolwiek podmiot gospodarczy. Możliwość pośredniczenia w działalności inwestycyjnej innych osób jest reglamentowana i wymaga specjalnego zezwolenia. Z posiadaną licencją wiąże się konieczność wypełniania przez podmiot szeregu obowiązków, związanych przykładowo z obsługą klienta lub potencjalnego klienta, funkcjonowaniem wewnętrznej organizacji czy też wymogami kapitałowymi, które zapewniać mają stabilną sytuację finansową podmiotu. W końcu też ów licencjonowany podmiot jest uczestnikiem specjalnego systemu, gwarantującego dokonywanie wypłat rekompensat klientom w sytuacji, gdy wskutek stwierdzonych kłopotów finansowych dojdzie do utraty powierzonych przez nich aktywów.

W Polsce czynności wspomnianego pośrednictwa oznaczone są jako działalność maklerska, a organem udzielającym krajowym podmiotom zezwolenia na prowadzenie działalności maklerskiej jest Komisja Nadzoru Finansowego. Podmioty posiadające tego rodzaju licencję oznaczone są prawnie jako „firma inwestycyjna”1. Pod tym terminem kryją się dwa podzbiory2. Jedną z owych dwóch kategorii krajowych podmiotów (tj. z siedzibą na terytorium Rzeczypospolitej Polskiej), które mogą wykonywać działalność maklerską, jest dom maklerski. Formalnie domem maklerskim może być każda spółka handlowa, jednakże, mając na uwadze ograniczenia prawne oraz obserwując obecną praktykę obrotu, inwestor zetknie się głównie z podmiotem prowadzącym działalność w formie spółki akcyjnej.

1.1.2. Bank prowadzący działalność maklerską

Drugą kategorię podmiotów z siedzibą na terytorium Rzeczypospolitej Polskiej, która jest dopuszczona na mocy zezwolenia KNF do prowadzenia działalności maklerskiej, stanowią banki. Prawo do świadczenia usług maklerskich uzyskuje się po spełnieniu przez bank szeregu warunków przewidzianych w ustawie o obrocie instrumentami finansowymi, m.in. wprowadzenia wydzielenia organizacyjnego. Separacja ta oznacza wykonywanie działalności maklerskiej bądź to w specjalnej jednostce będącej oddziałem banku lub funkcjonalnym odpowiednikiem oddziału (biuro maklerskie). Przewiduje się również uproszczoną formę organizacyjną – jednostkę, która nie musi być oddziałem, a przeznaczona jest wyłącznie do przyjmowania i przekazywania zleceń.

1.1.3. Bank prowadzący działalność tożsamą z działalnością maklerską

Jak wskazano powyżej, prowadzenie działalności maklerskiej przez bank jest możliwe po uzyskaniu specjalnego zezwolenia na wykonywanie tego rodzaju działalności. Konieczność dokonania przez bank wyodrębnienia organizacyjnego na potrzeby świadczenia usług maklerskich jest pewną zaszłością historyczną, związaną z intencją odseparowania obsługi klientów dokonują- cych inwestycji na rynku kapitałowym, zwłaszcza na giełdzie, od innych sfer usług bankowych.

Z upływem lat podział ten coraz bardziej tracił na znaczeniu. W chwili obecnej, w przypadku instrumentów pochodnych rynku OTC, bank nieposiadający zezwolenia na prowadzenie dzia- łalności maklerskiej może w takim samym stopniu świadczyć usługi, co bank posiadający taką licencję. Uprawnienie do prowadzenia takiej tożsamej działalności bank uzyskuje jednak nie na podstawie ustawy o obrocie instrumentami finansowymi, lecz ustawy – Prawo bankowe. Pomimo odrębnych aktów będących źródłem uprawnień, ważne jest, że nie ma żadnej różnicy prawnej w wymogach związanych z relacjami z klientem. Banki w obu sytuacjach zobligowane są do stosowania implementowanych do polskiego porządku regulacji MiFID.

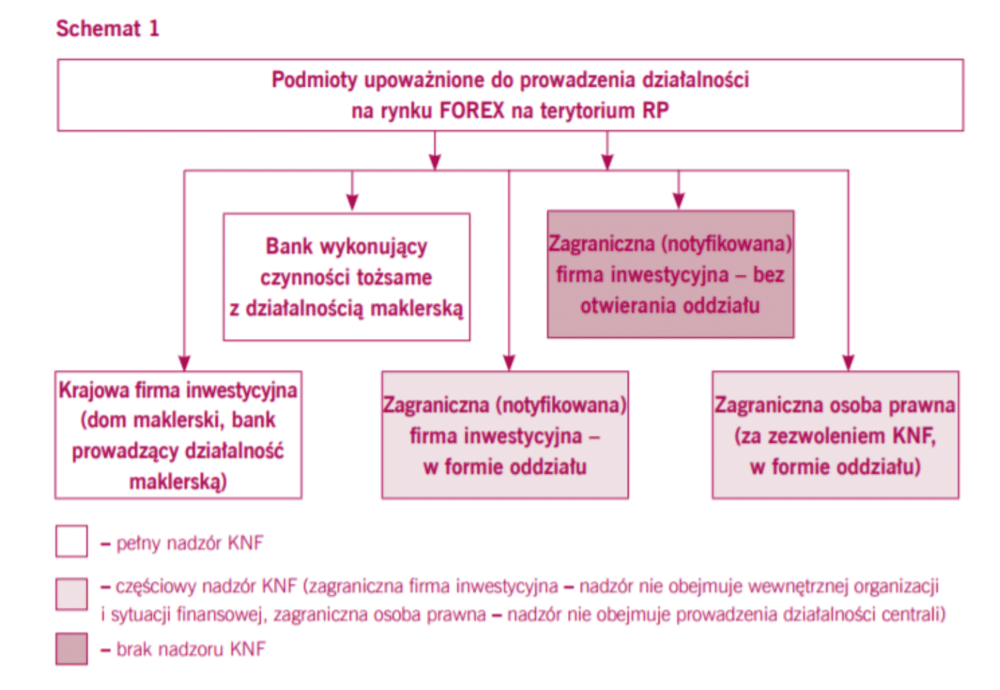

Zaprezentowane trzy kategorie podmiotów (dom maklerski, bank prowadzący działalność maklerską oraz bank prowadzący działalność tożsamą z działalnością maklerską) uprawnione do pośrednictwa na rzecz klientów na rynku Forex, mają swoją siedzibę na terytorium Rzeczypospolitej Polskiej. Z faktu bycia krajowym podmiotem płyną co najmniej dwie istotne konsekwencje. Po pierwsze, uprawnienie do świadczenia usług na rynku OTC instrumentów pochodnych wynika z wydania odpowiednich decyzji przez Komisję Nadzoru Finansowego. Po drugie, to właśnie Komisja Nadzoru Finansowego sprawuje całościowy nadzór nad funkcjonowaniem takich podmiotów.

1.2. Zagraniczne podmioty upoważnione do prowadzenia działalności maklerskiej na terytorium Rzeczypospolitej Polskiej

1.2.1. Zagraniczne firmy inwestycyjne

Jak wiadomo, fakt pozostawania Polski w strukturach Unii Europejskiej skutkuje akceptowaniem przez nasz kraj zasady swobody przepływu kapitału i usług. Reguła ta obowiązuje również w sferze funkcjonowania rynku finansowego i oznacza zasadniczo, że zagraniczny podmiot, który uzyskał zezwolenie w swoim państwie macierzystym, może świadczyć usługi na terytorium innego państwa członkowskiego UE bez konieczności uzyskiwania dodatkowego zezwolenia organu nadzoru w państwie przyjmującym3 (tzw. „zasada jednego paszportu”). Aby uzyskać uprawnienie do oferowania swoich usług osobom zamieszkałym lub mającym swoją siedzibę w drugim kraju UE, wystarczy złożyć odpowiednią notyfikację do swojego rodzimego nadzorcy, który następnie (po pozytywnej weryfikacji) przesyła ją organowi nadzoru w państwie, gdzie zagraniczna firma inwestycyjna zamierza działać. Warte podkreślenia jest, że nadzorca przyjmujący takie zawiadomienie nie posiada prawa do zablokowania planów zagranicznego podmiotu.

Prawo polskie, w ślad za prawodawstwem unijnym, przewiduje, że zagraniczna firma inwestycyjna może prowadzić działalność maklerską na terytorium Rzeczypospolitej Polskiej w dwojaki sposób: A) poprzez utworzenie oddziału na terytorium Polski bądź B) transgranicznie – bez konieczności otwierania oddziału.

Powyższe rozróżnienie form świadczenia usług maklerskich na rzecz klienta polskiego ma zasadnicze znaczenie dla jego pozycji i uprawnień. Równie istotna jest przy tym wiedza, jakie kryteria decydują o zakwalifikowaniu aktywności zagranicznej firmy inwestycyjnej na obszarze Polski do jednej z ww. form działania.

W przypadku podmiotu wskazanego w pkt. A), tj. oddziału zagranicznej firmy inwestycyjnej, która notyfikowała taką formę prowadzenia działalności w Polsce, wyjaśnić trzeba, że KNF sprawuje nadzór (np. może przeprowadzić kontrolę w oddziale) w zakresie prawidłowo- ści przestrzegania zasad z obszaru tzw. code of business. Są to relacje „zewnętrzne” – sposób postępowania z klientami lub potencjalnymi klientami. Oznacza to tym samym, że w tej sferze zagraniczna firma inwestycyjna zobowiązana jest do przestrzegania przepisów prawa polskiego.

Odmienna sytuacja występuje w przypadku prowadzenia działalności maklerskiej, zgodnie z notyfikacją, przez zagraniczną firmę inwestycyjną bez otwierania oddziału (forma wskazana w pkt. B)4. W przypadku braku fizycznej obecności na terytorium Polski całość nadzoru wykonywana jest przez macierzystego nadzorcę. Oznacza to również całkowite stosowanie w prowadzonej działalności maklerskiej przepisów prawa obcego. Zasygnalizowanie tej okoliczności jest niezmiernie ważne, ponieważ bardzo często inwestorzy nieprofesjonalni oczekują interwencji polskiego nadzorcy w stosunku do działającej zdalnie unijnej zagranicznej firmy inwestycyjnej. Tymczasem KNF nie ma władztwa nadzorczego nad takim podmiotem.

Na bazie doświadczeń nadzorczych warto wspomnieć również o okolicznościach, które decydują o zakwalifikowaniu sposobu prowadzenia działalności przez zagraniczną firmę inwestycyjną do jednej z dwóch ww. form. Niewątpliwie do świadczenia usługi w formie oddziału zakwalifikujemy stan, w którym firma inwestycyjna zarejestruje swój oddział w Krajowym Rejestrze Sądowym i będzie fizycznie obecna w Polsce poprzez wynajęcie na swoje potrzeby lokali i zatrudnienie pracowników.

To przykład najbardziej wyraźny. Istnieją wszakże takie formy obecności, które wprawdzie nie są utożsamiane z typowym funkcjonowaniem jako organizacyjnie wyodrębniony lokalizacyjnie oddział, jednakże w świetle prawa przyjmowane jest założenie działalności oddziałowej. Prezentując syntetycznie sposób podejścia do tego zagadnienia, należałoby wskazać, że każda „trwała” obecność zagranicznej firmy inwestycyjnej w Polsce nosić będzie cechy „działalności oddziałowej”. Przykładowo, cykliczne, regularne przyjazdy pracowników zagranicznej firmy inwestycyjnej do Polski czy też akwizycję w Polsce dokonywaną przez podmioty działające na jej rzecz (tzw. agentów firmy inwestycyjnej) należałoby uznać za wykonywanie działalności w sposób oddziałowy. Co za tym idzie, firma inwestycyjna będzie zobowiązana do uprzedniego złożenia notyfikacji oddziałowej.

W świetle praktyki przybliżenia wymaga również charakter działalności, która kwalifikowana jest za świadczenie usług maklerskich w formie oddziału. Z doświadczeń nadzorczych wynika, że czasami prezentowane jest podejście, zgodnie z którym nie jest uznawane za prowadzenie działalności maklerskiej przez oddział na terytorium RP takie wykonywanie czynności, które nie są sensu stricte istotą usługi maklerskiej (np. w odniesieniu do wykonywania zleceń – sam fakt wykonania zlecenia). Tym samym, mimo fizycznej obecności zagranicznego podmiotu, nie uznaje się go za mający oddział w Polsce. Skutkiem zaś takiej logiki jest niestosowanie przepisów prawa polskiego. Jest to jednak założenie błędne. Zgodnie z celem regulacji unijnych, konsekwentnie prezentowanym przez KNF, dokonywanie jakichkolwiek czynności poprzedzających zawarcie umowy uznawane jest już za prowadzenie działalności maklerskiej. Tym samym, jakakolwiek aktywność promocyjno-reklamowa, która zmierza do pozyskania klienta czy też jakiekolwiek czynności mające ściślejszy związek z zawieraniem umowy (np. sprawdzenie tożsamości inwestora, przeprowadzenie oceny odpowiedniości lub wręczenie niezbędnych dokumentów przed zawarciem umowy), są traktowane jako wykonywanie działalności maklerskiej.

Pewnym wyjątkiem, jednakże ściśle określonym prawem, od prostej kwalifikacji: obecność fizyczna równa się oddział, jest przedstawicielstwo zagranicznej firmy inwestycyjnej. Według przepisów prawa jest to wyodrębniona w strukturach tej firmy jednostka organizacyjna, która może być aktywna wyłącznie w sferze dokonywania reklamy i promocji zagranicznej firmy inwestycyjnej. Podkreślenia wymaga fakt, że warunkiem uzyskania statusu przedstawicielstwa i posługiwania się nim w obrocie jest jego uprzednie zarejestrowanie w rejestrze prowadzonym aktualnie przez Ministra Rozwoju.

1.2.2. Zagraniczna osoba prawna

Opisane powyżej kategorie podmiotów, które mogą prowadzić działalność maklerską w Polsce, odznaczają się jedną wspólną cechą – posiadają siedzibę (centralę) na terytorium Unii Europejskiej (w tym w Polsce) lub Europejskiego Obszaru Gospodarczego.

Nie wyczerpują one jednak katalogu instytucji, które mogą potencjalnie świadczyć usługi maklerskie w Polsce. W świetle prawa przewidziano bowiem uzupełnienie tej grupy o podmioty, które ulokowane są w innych państwach należących do OECD lub WTO (państwa trzecie). Prawodawca krajowy przewidział wszakże pewne warunki, które muszą być spełnione, aby podmiot ten mógł świadczyć usługi na rzecz polskich inwestorów.

Ograniczając na potrzeby niniejszej broszury ich opis, wzmiankować należy jedynie, że zagraniczna osoba prawna z państwa trzeciego musi m.in.:

- legitymować się posiadaniem odpowiedniego zezwolenia właściwego organu nadzoru w kraju swojej siedziby,

- utworzyć oddział na terytorium Polski oraz uzyskać zezwolenie KNF na prowadzenie działalności w takiej formie,

- stosować wszelkie regulacje polskie dotyczące nawiązywania i realizacji stosunków umownych z klientem.

Zwraca uwagę również okoliczność, że jakkolwiek regulacje polskie dopuszczają możliwość akcesu podmiotów z państw trzecich, w historii polskiego rynku kapitałowego nie udzielono takiego zezwolenia. Zaakcentowanie tego faktu wynika z obserwacji rynku w Polsce i odnotowania, że pojawiają się oferty różnorodnych pozaunijnych instytucji (nie tylko tych pochodzących z egzotycznych jurysdykcji), które kierowane są do polskich inwestorów. Co więcej, zdarzają się sytuacje, w któ- rych podmioty te nie ograniczają się do aktywności internetowej i prowadzenia domen „www” w języku polskim, ale także posługują się usytuowanymi w Polsce pośrednikami. W aspekcie zwłaszcza ostatniego przejawu działań należy mieć na względzie, że zgodnie z prawem polskim prowadzenie działalności maklerskiej bez stosownych uprawnień zagrożone jest sankcją karną.

Powołane ryzyka, jakie mogą towarzyszyć korzystaniu z oferty niniejszych, nieautoryzowanych przez Komisję Nadzoru Finansowego podmiotów, powinny więc stanowić poważny asumpt dla decyzji o nawiązywaniu z nimi relacji umownych.

1.3. Inne podmioty działające na rzecz firm inwestycyjnych

1.3.1. Agent firmy inwestycyjnej

Uzyskując stosowne uprawnienia (w drodze zezwolenia KNF lub po przejściu procedury notyfikacyjnej – w przypadku podmiotów z innych państw członkowskich) firma inwestycyjna władna jest do samodzielnego wykonywania działalności maklerskiej. To swoiste osobiste, bezpośrednie zaangażowanie (przy wykorzystaniu własnych struktur organizacyjnych – lokali, pracowników) w działalność licencjonowaną nie jest wszakże jedyną postacią, pod którą upoważniona firma inwestycyjna może występować do klientów ze swoją ofertą. Dążąc bowiem do umożliwienia zwiększenia efektywności prowadzonego biznesu i skuteczniejszego docierania z usługami do kręgu potencjalnych zainteresowanych, prawodawca polski przewidział dopuszczalność posługiwania się w obrocie podmiotem trzecim. Podmiot ten oznaczany jest prawnie jako agent firmy inwestycyjnej. Istota agenta sprowadza się do tego, że jest to odrębny od firmy inwestycyjnej podmiot prawa (osoba fizyczna, osoba prawna, inna jednostka z podmiotowością prawną), który jako pełnomocnik upoważniony jest do działania w imieniu i na rachunek tej firmy. Zakres jego działania jest ściśle przewidziany przepisami prawa. Ważne jest przy tym, że działanie agenta firmy inwestycyjnej traktowane jest jak działanie samej firmy inwestycyjnej, zaś ona sama ponosi pełną i bezwarunkową odpowiedzialność za działania lub zaniechania swojego agenta.

Jak nadmieniono wcześniej, zakres czynności, które może wykonywać agent firmy inwestycyjnej, jest limitowany przez prawo i obejmuje czynności:

- pozyskiwania klientów lub potencjalnych klientów, w tym informowania o zakresie usług maklerskich świadczonych przez firmę inwestycyjną lub instrumentach finansowych będących ich przedmiotem;

- związane z zawieraniem umów o świadczenie usług maklerskich;

- umożliwiające realizację umów o świadczenie usług maklerskich, w szczególności polegające na przyjmowaniu zleceń nabycia lub zbycia instrumentów finansowych, odbieraniu innych oświadczeń woli klienta dla firmy inwestycyjnej, udostępnianiu lub przekazywaniu klientowi informacji związanych ze świadczonymi na jego rzecz usługami maklerskimi”.

Niezmiernie istotną informacją, jest że od dnia 29 kwietnia 2017 r. zmieniono przepisy prawa. Zgodnie z nowymi przepisami, co do zasady, jedynymi uprawnionymi podmiotami do wykonywania czynności z pkt 1–3 będą:

- firma inwestycyjna oraz

- agent firmy inwestycyjnej.

Wprowadzone ograniczenie było reakcją na narastające negatywne zjawiska promowania rynku Forex, polegające w szczególności na bezpośrednim agresywnym marketingu usług maklerskich. Jego prowadzenie było udziałem obecnych w Polsce nienadzorowanych podmiotów, które w wielu przypadkach przekazywały informacje nierzetelne lub wprowadzające w błąd.

Warte podkreślenia jest, że agent firmy inwestycyjnej powinien spełniać określone prawem wymogi (w szczególności z zakresu wiedzy i kompetencji) nakazujące zakładać, że będzie działać w sposób poprawny.

Podsumowując niniejszy rozdział, warto na zakończenie wyraźnie podkreślić, że opisane wy- żej kategorie podmiotów stanowią wyczerpujące wyliczenie instytucji, które mogą legalnie prowadzić czynności usługowe dla inwestycji dokonywanych przez inwestorów znajdujących się na terytorium RP. Korzystanie z usług innych podmiotów (nawet nadzorowanych w innych państwach) naraża inwestora na znaczne ryzyko. Brak nadzoru ze strony KNF, ustanowione znacznie niższe (bądź w ogóle nieistniejące) regulacje związane z ochroną klienta przy nawiązywaniu i wykonywaniu umowy, odbiegający od istniejącego w Polsce (lub nieistniejący) system rekompensat dla klientów – to tylko podstawowe czynniki ryzyka, które mogą towarzyszyć korzystaniu z ofert takich podmiotów.

2. Wysoki stopień ryzyka inwestycji związany z inwestowaniem w instrumenty pochodne na rynku Forex

Jeśli planujesz rozpocząć inwestowanie na rynku Forex, musisz wiedzieć, czym jest ten rynek, zrozumieć, jak on działa i czy zarabianie pieniędzy na tym rynku jest rzeczywiście tak proste, jak przekonują reklamy.

2.1. Co to jest rynek Forex?

Forex (Foreign Exchange) to popularne określenie rynku OTC instrumentów pochodnych, a w szczególności walutowego rynku spot dostępnego dla inwestorów indywidualnych (klientów detalicznych). Rynek OTC (Over – The – Counter) to nieregulowany międzynarodowy rynek finansowy, który charakteryzuje się wysoką płynnością instrumentów finansowych oraz zmiennością ich cen, a dzienne obroty przekraczają kilka bilionów dolarów. Rynek OTC służył początkowo tylko instytucjom finansowym do zawierania transakcji na instrumentach finansowych pomiędzy jego uczestnikami z pominięciem miejsc scentralizowanego obrotu, jakimi są giełdy czy inne rynki regulowane. Oznacza to, że rynek OTC nie podlega także scentralizowanemu, jednolitemu nadzorowi. Rozwój techniki i systemów informatycznych spowodował powstanie elektronicznych platform transakcyjnych, które z kolei udostępniły handel na rynku Forex dla inwestorów indywidualnych za pośrednictwem brokerów foreksowych. Organy nadzoru, takie jak KNF, nadzorują brokerów foreksowych, którzy na rynku Forex świadczą usługi maklerskie, ze szczególnym uwzględnieniem ochrony interesów inwestorów indywidualnych (klientów detalicznych).

2.2. Czym się handluje na rynku Forex?

Na rynku Forex inwestor zawiera transakcje przede wszystkim na kontraktach na różnicę (CFD). Są to instrumenty pochodne, w których strony umowy zobowiązują się do wymiany kwoty równej różnicy pomiędzy ceną otwarcia a zamknięcia pozycji. W odróżnieniu jednak od rynku giełdowego, nie mamy tu do czynienia z jedną obowiązującą ceną kontraktu na różnicę.

Powszechnie mówi się, że na rynku Forex handel odbywa się na parach walutowych. Jest to uproszczenie, bo naprawdę handel ten odbywa się na CFD opartych o kursy pary walutowej. Ocena wartości danej waluty jako instrumentu bazowego jest możliwa, gdy porównamy ją do innej:

Jeśli wartość dolara do złotego wynosi 3,5 – to jeden dolar jest równy 3 złote i pięćdziesiąt groszy

Na rynku Forex waluty dobierane są więc na platformach transakcyjnych w pary. W ten sposób dobierając euro (EUR) i dolara amerykańskiego (USD), dokonuje się kwotowania pary walutowej EUR/USD, czyli porównania ich wartości względem siebie. Określając pierwszą walutę w parze jako bazową (w powyższym przykładzie EUR), a drugą jako walutę kwotowaną (w powyższym przykładzie USD), określa się kurs danej pary walutowej, czyli ile jednostek waluty kwotowanej trzeba zapłacić za walutę bazową – najczęściej będą to liczby z rozszerzeniem dziesiętnym.

Na platformach transakcyjnych brokerów foreksowych znajdziesz różne pary walutowe, ale najczęściej handlowane są tzw. główne pary walutowe (EUR/USD, USD/JPY, GBP/USD, AUD/USD, USD/CAD, USD/CHF), które odznaczają się wysoką płynnością.

Skoro więc kontrakt na różnicę może mieć różne aktywa bazowe, to na rynku Forex można handlować tymi instrumentami opartymi o: akcje notowane na różnych giełdach (Equity CFD), indeksy giełdowe (np. WIG20, DowJones, Dax), towary (np. pszenica, kukurydza, kawa, kakao), surowce (np. ropa, złoto, srebro).

Uwaga: kontrakt na różnicę jest instrumentem pochodnym, w którym nie jest się właścicielem aktywów bazowych! Zatem kupując kontrakt na różnicę, nie nabywasz dolarów, akcji czy kakao, ale jedynie możesz oczekiwać, że w przypadku, gdy zająłeś pozycję długą – wzrost ich wartości przyniesie Ci zysk. Natomiast gdy ich kurs spadnie, poniesiesz stratę. Odwrotnie będzie, gdy zajmiesz pozycję krótką.

Niektórzy brokerzy foreksowi oferują także możliwość zawierania transakcji na opcyjnych instrumentach finansowych (np. Opcje Waniliowe, Europejskie Opcje Digital).

2.3. Co to znaczy, że zajmujesz pozycje na rynku Forex?

Skoro CFD umożliwiają inwestorom wykorzystanie ruchów cen instrumentów bazowych, bez konieczności ich bezpośredniego posiadania, to na określenie kupna lub sprzedaży kontraktów na różnicę stosuje się terminy – odpowiednio – zajęcie pozycji długiej (long) i zajęcie pozycji krótkiej (short). Jeżeli w przypadku pary walutowej EUR/USD inwestor ocenia, że waluta bazowa (EUR) umocni się względem kwotowanej (USD), wtedy zajmuje pozycję długą, czyli inwestuje we wzrost kursu pary walutowej EUR/USD. Z kolei gdy inwestor jest zdania, że będzie odwrotnie i to waluta kwotowana (USD) umocni się względem bazowej (EUR), to zajmuje pozycję krótką – inwestuje w spadek kursu pary walutowej.

2.4. Spread, pips, lot, stop loss, take profit – o czym mówią traderzy na Foreksie?

Spread to różnica pomiędzy ceną kupna (ask) i sprzedaży (bid). Jeśli otwierasz pozycję długą, czyli zawierasz transakcję kupna CFD, to robisz to po cenie ask, zaś gdy zamykasz (sprzedajesz), to pozycja jest wyceniana po cenie sprzedaży (bid).

EUR/USD – kupno ASK = 1.20530/Sprzedaż BID = 1.20509 = 0,00021 (spread)

Niski spread, na który powołują się reklamy rynku Forex, oznacza, że cena, po której możesz kupić lub sprzedać, jest zbliżona do wartości instrumentu. Jeśli więc kurs będzie się zmieniał w kierunku, który przewidziałeś, otwierając pozycję, można spodziewać się osiągnięcia zysku. Spread jest określony w tabeli specyfikacji instrumentów finansowych przez każdego brokera foreksowego i warto go porównać z ofertą innych brokerów foreksowych, zanim zdecydujesz się na skorzystanie z usług konkretnego z nich. Brokerzy foreksowi w swoich reklamach często podkreślają, że stosują „najniższy spread na rynku”, podczas gdy jest on standardowy.

Ważne: spread jest głównym źródłem dochodu dla większości brokerów foreksowych (przede wszystkim market makerów), oferowanym inwestorom jako spread: zmienny (nazywany przez brokerów foreksowych rynkowym) albo stały (z reguły wyższy). Brokerzy foreksowi zastrzegają sobie zwykle prawo do rozszerzania spreadu w określonych okolicznościach, np. gwałtownych zmian na rynku. Jeżeli bowiem po jednej ze stron zabraknie chętnego do kupna lub do sprzedaży (np. broker foreksowy jako market maker nie będzie zawierał transakcji), spread się zwiększy do pierwszej możliwej ceny, po której dojdzie do transakcji. Z kolei spread zmienny prezentowany jest w czasie rzeczywistym i w założeniu ma odzwierciedlać na bieżąco realny rynek oraz zachodzące na nim zmiany. Oba rodzaje spreadu zwykle rozszerzane są w nocy z uwagi na niską płynność i obrót, jaki wówczas ma miejsce.

Pips to najmniejsza możliwa zmiana ceny kursu. Większość cen jest kwotowana do czterech miejsc po przecinku. Na wartość pipsa wpływa wolumen transakcji. Ruch ceny o 5, 10, 50 czy 100 pipsów w kierunku, który przewidziałeś, albo w przeciwnym, będzie miał kluczowe znaczenie dla straty lub zysku.

Jeżeli kurs EUR/USD wynoszący 1,3456 zmieni się na 1,3466, to oznacza, że wzrósł o 10 pipsów.

Lot, minilot, mikrolot – jest to jednostka wielkości (wolumenu) transakcji stosowana na rynku Forex, czyli wielkość kontraktu na różnicę. Dla par walutowych równy jest 100 000 jednostek waluty bazowej (pierwszej w parze walutowej), minilot – 10 000 jednostek (0,1 lota), mikrolot –1000 jednostek (0,01 lota). Dla CFD na surowce, indeksy giełdowe, indeksy walutowe, towary, akcje – wartość lota równa jest cenie kontraktu pomnożonej przez mnożnik.

Aby to zobrazować, można powiedzieć, że zawierając transakcję krótką w EUR/USD, sprzedajemy określoną liczbę lotów waluty bazowej (EUR) za walutę kwotowaną (USD). Transakcja ta jest jednak nierzeczywista, umowna, bo fizycznie nie sprzedajemy waluty. Wynikiem transakcji jest właśnie różnica w cenie sprzedaży i cenie kupna.

Pamiętaj! Lot pozostaje w ścisłym związku z depozytem zabezpieczającym i dźwignią finansową. Żeby zakupić określoną liczbę lotów, należy obliczyć, jaki depozyt zabezpieczający jest potrzebny i uwzględnić lewar, jaki jest dostępny, aby dobrze zarządzać środkami pieniężnymi, które wpłaciłeś na rachunek do brokera foreksowego. Trzeba umieć obliczać, jakiej kwoty środków pienięż- nych będziesz potrzebował do otwarcia pozycji w kontrakcie na różnicę o określonej wielkości…

Stop loss – brokerzy foreksowi przedstawiają je jako zlecenie obronne z określonym poziomem straty, uruchamiane automatycznie wówczas, gdy cena osiąga wybrany przez inwestora poziom. Zlecenie to pozwala ograniczać ryzyko straty, której inwestor nie chce i nie akceptuje. Jednak stosowanie tych zleceń nie jest bezwzględną gwarancją bezpieczeństwa dla inwestora. Broker foreksowy, który jest market makerem, czyli drugą stroną transakcji i jednocześnie kwotującym CFD, posiada wiedzę na temat tego, na jakim poziomie są ustawione zlecenia Stop loss. Wykorzystując te czynniki, broker foreksowy może doprowadzić do szybkich, krótkotrwałych zmian cen i automatycznie zamknąć pozycje inwestorów na poziomie określonym w zleceniach Stop loss z korzyścią dla siebie i stratą dla inwestorów.

Take profit – zlecenie zamykające transakcję z zyskiem na poziomie cenowym określonym w tym zleceniu. Jeśli transakcja przyniosła zyski, zlecenie take profit ma w założeniu bronić inwestora przed czekaniem, aż rynek je „zje” w całości albo przed przedwczesnym zamknięciem transakcji pod wpływem strachu inwestora przed potencjalną stratą. Analogicznie do zlecenia Stop loss, broker foreksowy będący market makerem ma wiedzę o poziomie cenowym tych zleceń.

Pamiętaj! Zrozumienie zasygnalizowanych pojęć jest konieczne, aby w ogóle myśleć o podję- ciu inwestycji na rynku Forex, a to zaledwie początek. Ryzyko zawierania transakcji na CFD, będące skutkiem ich specyficznych warunków, w tym lewarowania oraz przewagi informacyjnej i technologicznej, jaką ma nad klientami broker foreksowy, jest zgodnie z badaniami KNF czterokrotnie częściej źródłem porażki dla klientów niż zysku.

2.5. Lewarowanie, czyli blaski i cienie dźwigni finansowej

Reklamy rynku Forex rozbudzają w nas marzenia o szybkim i ponadprzeciętnym zysku za niewielkie pieniądze na początek. A wehikułem ku tym marzeniom ma być dźwignia finansowa (tzw. lewar). Wpłacasz ułamek kwoty transakcji, nazywany depozytem zabezpieczającym, a otwierasz pozycję wartą wielokrotnie więcej.

Jeśli dźwignia określona jest na 1:50, to oznacza, że mając na rachunku 1000 euro, możesz otworzyć pozycję o wartości 50 000 euro. W takim przypadku już niewielkie zmiany kursu tej waluty mogą zaważyć na Twoim zysku lub stracie. Przykładowo, jeśli kurs zmieni się o 0,5 p.p., to spadek lub wzrost wartości otwartej pozycji będzie obejmował 25% depozytu zabezpieczającego.

Mechanizm dźwigni finansowej używany jest do obliczenia wartości zysku bądź straty z pozycji inwestora. Przykładowo, przy maksymalnej ustawowo dźwigni 1:100 inwestor posiadający na rachunku pieniężnym środki w wysokości 1000 zł może otworzyć pozycję o maksymalnej wartości nominalnej 100 000 zł. Nie oznacza to jednak, że broker foreksowy pożycza klientowi pozostałe 99 000 zł. Oznacza to jedynie, że zysk lub strata klienta liczona będzie od wartości nominalnej transakcji.

Jeśli dysponujesz kwotą 1000 zł (depozyt zabezpieczający) i w oparciu o dźwignię finansową o wielkości 1:100 otworzysz pozycję długą w kontrakcie na różnicę, opartym o ceny akcji spółki X o wartości nominalnej 100 000 zł, to pozycja ta przewyższa stukrotnie wartość środków, którymi rzeczywiście dysponujesz. Jeśli kurs akcji spółki X spadnie o 1%, to znaczy, że poniesiesz stratę równą 1% * 100 000 zł = 1000 zł. W takim przypadku stracisz całość środków, które posiadałeś w depozycie na rachunku. W sytuacji odwrotnej, jeśli wartość rynkowa akcji wzrośnie o np. 1,5%, to zyskasz 1,5% * 100 000 zł = 1,500 zł. W takim przypadku saldo na Twoim rachunku równać się będzie 2500 zł.

Uwaga: brokerzy foreksowi na rynku polskim mogą udostępnić inwestorom dźwignię finansową w maksymalnej wysokości 1:1001. Oznacza to, że lewar może być też mniejszy – 1:10, 1:20 czy 1:50. Zawieranie transakcji z niższą dźwignią finansową zmniejsza ekspozycję Twoich pozycji na ryzyko.

Pamiętaj! Brokerzy foreksowi podkreślają w reklamach, że mechanizm dźwigni finansowej powoduje, że możesz zwielokrotnić swoje zyski. Nie dodają jednak, że tylko w przypadku, gdy trafnie przewidzisz zmiany kursu kontraktu na różnicę. W przeciwnym razie mechanizm ten natychmiast obróci się przeciwko Tobie i zwielokrotni Twoją stratę do wysokości, która może przekroczyć wartość wpłaconego depozytu zabezpieczającego. Wówczas będziesz musiał pokryć ujemne saldo na swoim rachunku. Dźwignia finansowa, proporcjonalnie do wzrostu atrakcyjności każdej Twojej inwestycji na rynku Forex, podnosi także jej ryzyko. Dlatego nie ufaj brokerom foreksowym, którzy oferują Ci bardzo wysoki lewar: 1:400, 1:800 czy nawet 1:1000! Zazwyczaj stosują oni także mechanizm zmiany wysokości dźwigni finansowej, o czym nie informują inwestorów, co w przypadku otwartych pozycji prowadzi do zmiany wymaganego poziomu depozytu zabezpieczającego i w konsekwencji może skutkować ich zamykaniem z uwagi na gwałtowny spadek poziomu wymaganego depozytu zabezpieczającego.

2.6. Depozyt zabezpieczający – pieniądze na ryzyku

Zawieranie transakcji na rynku Forex wymaga posiadania przez klienta depozytu zabezpieczającego. Jest to kwota środków pieniężnych niezbędna do przeprowadzenia transakcji będąca ułamkiem nominalnej wartości transakcji. Główną funkcją depozytu jest zabezpieczenie środków pieniężnych inwestora pod przyszłe rozliczenie zawartych przez niego transakcji o wartości zwiększonej na skutek zastosowania dźwigni finansowej. Oznacza to, że kwota objęta depozytem jest narażona na bezpośrednie ryzyko jej utraty przez inwestora w przypadku, gdyby pozycja została zamknięta ze stratą.

Wniesienie depozytu zabezpieczającego następuje w momencie zawarcia transakcji na podstawie zlecenia inwestora, poprzez objęcie blokadą na rachunku klienta kwoty środków pieniężnych klienta ustalonej zgodnie z zasadami określonymi w specyfikacji instrumentów finansowych brokera foreksowego, bez konieczności składania przez inwestora odrębnej dyspozycji w tym zakresie. Przykładowo, przy maksymalnej ustawowo dźwigni 1:100 inwestor chcący otworzyć pozycję o wartości nominalnej 100 000 zł, musi posiadać na rachunku pieniężnym środki o wartości przynajmniej 1000 zł, gdyż taką wartość broker foreksowy zablokuje mu pod tę transakcję.

W przypadku, gdy kurs zmienia się na Twoją niekorzyść, depozyt wyczerpuje się, pokrywając stratę. Wówczas inwestor może otrzymać wezwanie do jego uzupełnienia (margin call). W praktyce jednak często zdarza się, że nie ma na to czasu. W przypadku, gdy nie masz już wolnych środków, aby dopłacić je do rachunku u brokera foreksowego albo gdy zrobisz to za późno, Twoja pozycja zostanie automatycznie zamknięta na poziomie depozytu określonego przez brokera foreksowego (stop out).

Pamiętaj! Sprawdź w umowie, w jakiej wysokości został określony margin call przez brokera foreksowego oraz w jaki sposób broker będzie Cię zawiadamiał o tym, że Twój depozyt zabezpieczający zbliża się do poziomu margin call lub go osiągnął. Jest to bowiem sytuacja, w której zysk lub strata nie zależy tylko od Ciebie, ale również od decyzji brokera foreksowego o zamknię- ciu pozycji (stop out) z uwagi na wyczerpanie się wymaganego depozytu zabezpieczającego.

Uwaga: Niektórzy brokerzy foreksowi oferują tzw. bonusy, czyli zwiększenie wartości Twojego depozytu. Jest to jednak tylko atrakcyjna zachęta do inwestowania, szczególnie poprzez otwieranie większych pozycji. Na przykład do 1000 euro, które ma w depozycie zabezpieczającym inwestor, broker foreksowy dodaje kolejne 1000 euro. W ten sposób inwestor może zarabiać z wykorzystaniem tej kwoty, ale z drugiej strony – będzie także tracił z uwzględnieniem tej kwoty, o czym zwykle brokerzy foreksowi nie informują w swoich reklamach. Taki bonus działa więc jak dźwignia finansowa, podnosząc ryzyko inwestycji. Nie można go też wypłacić, chyba że po spełnieniu warunków związanych z obrotem CFD, a w przypadku straty obejmie ona zawsze najpierw środki pieniężne inwestora w depozycie zabezpieczający.

2.7. Czy rynek Forex to kasyno, a Twoje transakcje to hazard?

Zawierając transakcje na rynku Forex, można zarabiać zarówno na wzrostach kursów walut, surowców, akcji czy towarów, jak na ich spadkach. Trzeba jednak pamiętać, że rynek ten opiera się w dużej mierze na spekulacji – inwestorzy chcą kupić taniej i sprzedać drożej, więc dokonują przede wszystkim transakcji natychmiastowych z myślą o szybkim zysku, wykorzystując wahania kursów następujące w ciągu sekund, minut czy dnia. Z tego względu rynek Forex jest trudno przewidywalny dla indywidualnego i mało doświadczonego inwestora, zwłaszcza, gdy drugą stroną transakcji jest broker foreksowy, który kontroluje wszystkie dane na swojej platformie transakcyjnej i posiada wiedzę o zleceniach wszystkich swoich klientów. Stąd też popularnie mówi się o „grze na Foreksie”.

Hazard to pojęcie odnoszone do gier losowych, w których wynik zależy od przypadku, a wartość oczekiwana wygranej w przypadku konsekwentnej gry jest ujemna. W kasynie zarabia się w systemie zero-jedynkowym: albo traci się wszystko, co się postawiło, albo wygrywa krotność tej stawki. Gracze w kasynie obstawiają wygraną, czyli typują wynik „na ślepo” w oderwaniu od jakichkolwiek realnych danych.

Inwestor na rynku Forex zawiera transakcje w warunkach rynkowych – to znaczy, że wskaźniki, na jakich się opiera, przewidując trend spadkowy lub wzrostowy kursów, odnoszą się do rzeczywistych danych ekonomicznych i rynkowych – obiektywnych, mierzalnych, podlegających weryfikacji. Na rynku Forex w przypadku ponoszenia strat można wycofać się (zamknąć pozycję) w każdej chwili, zachowując przynajmniej część kapitału. Wysokość dźwigni finansowej zaś nie ma wpływu na to, czy kurs będzie się zmieniał w sposób korzystny czy nie dla inwestora, lecz na wysokość zysku lub straty z danej pozycji w kontrakcie na różnicę. Inwestor na rynku Forex ma także do dyspozycji narzędzia, które mają na celu „obronić” jego pozycję przed nieograniczoną stratą (stop out) albo przed stratą w wysokości większej niż akceptowalna przez niego (stop loss). Jednak w przypadku brokerów foreksowych, którzy wykorzystują swoją przewagę informacyjną oraz technologiczną nad inwestorami i w różny sposób wpływają na warunki transakcyjne na platformie, działania inwestorów, niezależnie od ich doświadczenia, mogą tracić walor inwestycji, czyli przemyślanego i opartego na racjonalnych przesłankach zajmowania pozycji, i prowadzić wprost do utraty jego kapitału.

3. Relacja klienta z firmą inwestycyjną – od reklamy usług maklerskich do egzekwowania roszczeń

3.1. Sposób prezentacji oferty przez podmioty działające na rynku Forex – reklama i promocja usług maklerskich oraz instrumentów finansowych będących ich przedmiotem

Na przestrzeni ostatnich kilku lat dało się zaobserwować, że reklama rynku Forex jest wyraźnie widoczna w przestrzeni codziennego życia. Podmioty, które legitymują się stosownym zezwoleniem, wykorzystują szerokie spektrum środków komunikacji, aby dotrzeć do potencjalnego klienta. W rozpowszechnianiu treści zachęcających potencjalnego inwestora do skorzystaniu z usług szczególnie wykorzystywana jest sieć Internet oraz rozmowy telefoniczne. Wykorzystywanie pozycjonowania stron, mechanizmu plików „cookies”, wykupywanie miejsc na najpopularniejszych portalach informacyjnych, blogi, mikroblogi czy też dynamiczne prezentowanie treści w przekazie telefonicznym – wszystko to ma wzbudzić zainteresowanie danej osoby usługami, a następnie nakłonić ją do zawarcia stosownej umowy. Do poszukiwań grona potencjalnych inwestorów wykorzystywane są również seminaria, szkolenia czy nawet spotkania ze środowiskiem akademickim. Dostrzec można także reklamy wielkoformatowe, które umieszczane są na budynkach.

Niezależnie od całego wachlarza metod docierania z ofertą, również jej sama zawartość potrafi być wysoce zróżnicowana. Warunki zaostrzającej się konkurencji sprawiły, że prezentacja po- średnictwa inwestycyjnego na rzecz klienta może polegać wyłącznie na zamieszczaniu samych danych o firmie inwestycyjnej, jak również wzbogacaniu jej o dodatkowe elementy, tj. wizerunki znanych osób ze świata sportu, finansów i kina, atrakcyjne symbole graficzne czy też wykresy. Uzupełnieniem takiej palety reklamowo-promocyjnej jest oferowanie zestawu korzyści pienięż- nych (np. w postaci obniżonych opłat i prowizji), jak i niepieniężnych (np. tabletów, smartfonów, materiałów edukacyjnych czy nawet luksusowych samochodów).

Warunki prowadzenia intensywnej kampanii reklamowej należy zestawić jednak z regulacjami obowiązującymi firmy inwestycyjne uprawnione do prowadzenia działalności maklerskiej na terenie naszego kraju. Podmioty te są zobligowane do stosowania szczegółowych i w miarę rygorystycznych przepisów MiFID wdrożonego w prawie krajowym. Zbiór tych regulacji był pionierskim w prawie rynku kapitałowego i znacząco wzmocnił ochronę klienta detalicznego. Jednym zaś z głównych celów prawodawcy stało się zagwarantowanie prawidłowego przekazu kierowanego do klientów nieprofesjonalnych.

Na podstawie przepisów prawa można wskazać, że firmy inwestycyjne zobowiązane są generalnie do tego, by wszelkie informacje, w tym publikacje handlowe, kierowane do klientów lub potencjalnych klientów, były rzetelne, niebudzące wątpliwości i niewprowadzające w błąd. Co więcej, informacje upowszechniane przez firmę inwestycyjną w celu reklamy lub promocji usług świadczonych przez tę firmę inwestycyjną powinny być oznaczane w sposób niebudzący wątpliwości jako informacje upowszechniane w celu reklamy lub promocji usług.

Na podstawie określonej prawem generalnej formuły postępowania daje się sformułować pewne spostrzeżenia związane z wymogami co do informacji przekazywanych przez firmę inwestycyjną.

Można ująć je w następujący katalog zasad prezentowania informacji:

- zobowiązanie firmy inwestycyjnej obejmuje każdy aspekt działalności maklerskiej, tzn. zarówno gdy dotyczy rodzaju oferowanej usługi, jak i instrumentu finansowego będącego jej przedmiotem,

- firma inwestycyjna ma obowiązek tak działać zarówno gdy z własnej inicjatywy prezentuje informacje, jak również wtedy, gdy dostarcza je klientowi lub potencjalnemu klientowi na jego życzenie,

- prezentowane informacje reklamowe i promocyjne mogą być uznane za rzetelne tylko wtedy, gdy firma inwestycyjna w sposób satysfakcjonujący – kompleksowy i precyzyjny – przedstawia swoją ofertę (po to aby inwestor na podstawie otrzymanego zbioru informacji mógł podjąć świadomą decyzję o swoim dalszym zaangażowaniu),

- firma inwestycyjna będzie przedstawiać przekaz reklamowo-promocyjny jako niebudzący wątpliwości, jeżeli zaprezentowanie informacji jest jasne i czytelne,

- firma inwestycyjna nie będzie swoim przekazem wprowadzała w błąd, jeżeli klient lub potencjalny klient na podstawie tych informacji będzie miał faktyczny obraz sytuacji (np. co do zakresu oferty, sposobu realizacji zlecenia).

Przedstawione wyżej wskazówki mają charakter naczelny i uniwersalny w tym sensie, że firma inwestycyjna powinna zawsze kierować się nimi przy tworzeniu i dystrybuowaniu przekazu reklamowo-promocyjnego.

Jak nadmieniono wcześniej, przepisy MiFID zakładają znaczne wzmocnienie ochrony praw klienta firmy inwestycyjnej, zwłaszcza nieprofesjonalisty. Stąd też, niezależnie od sformułowania ogólnego rygoru co do konstruowania zawartości wszelkich reklam i promocji, w celu pewniejszego zagwarantowania dostarczania prawidłowych informacji propagujących firmę i jej ofertę, prawodawca wprowadził dodatkowe wymogi co do zawartości materiałów.

Niektóre z nich wydają się mieć kluczowe znaczenie dla inwestorów nieprofesjonalnych lokujących swój kapitał na rynku Forex.

Owo uszczegółowienie sprowadza się do obowiązku zagwarantowania przez firmę inwestycyjną, że:

1) Informacje są przedstawione w sposób zrozumiały dla przeciętnego przedstawiciela grupy, do której są skierowane lub do której mogą dotrzeć.

W praktyce stosowanie tego wymogu oznacza, że firma inwestycyjna powinna brać pod uwagę, kto jako typowy odbiorca może potencjalnie zapoznać się z adresowanym przekazem i czy ów hipotetyczny odbiorca zrozumie cały przekaz. W przypadku więc reklam zamieszczanych na popularnych portalach informacyjnych treści powinny być sformułowane prostym językiem, gdyż z takim przekazem może zetknąć się potencjalny klient detaliczny i to z kategorii osób, która nie ma żadnego doświadczenia w inwestowaniu w skomplikowane instrumenty pochodne. Trudno byłoby zatem uznać za spełnienie przez firmę niniejszego wymogu, jeżeli w treści reklam wykorzystywane byłyby skomplikowane zwroty językowe z dziedziny ekonomii lub finansów, nierzadko anglojęzyczne. Nie sposób bowiem zakładać racjonalnie, że przeciętny adresat, z grupy która może zapoznać się z treścią, zna i rozumie tego rodzaju sformułowania.

2) Informacje ponadto nie mogą:

- ukrywać, umniejszać ani przedstawiać w sposób niejasny istotnych elementów, stwierdzeń lub ostrzeżeń,

- prezentować potencjalnych korzyści płynących z usługi lub instrumentu finansowego, o ile jednocześnie w sposób uczciwy i wyraźny nie wskazują wszelkich zagrożeń, jakie związane są z daną usługą lub instrumentem.

Uszczegółowienie cech przekazu w tym zakresie można podsumować stwierdzeniem, że informacja musi być uczciwie zaprezentowana (bez pomijania istotnych aspektów) i co więcej – zbalansowana (w równym stopniu ukazuje ryzyka, jak i korzyści związane z inwestowaniem). Nie jest więc możliwe prezentowanie reklam dotyczących instrumentów pochodnych rynku OTC, gdzie eksponuje się możliwość uzyskania zysków, a pomija bądź marginalizuje okoliczność, że tak samo istnieje ryzyko wystąpienia strat. W odniesieniu do niniejszego warunku uznać także należy, że działaniem w kolizji z prawem jest prezentowanie informacji w sposób rozproszony, tzn. akcentuje się w przekazie na samym początku (np. tytułowej stronie) korzyści możliwe do osiągnięcia, natomiast dopiero na końcu materiału zamieszczone są informacje o ryzyku. Wymóg ten pozostanie również niespełniony, jeżeli ostrzeżenie będzie prezentowane w sposób odbiegający (m.in. rozmiarem czcionki, układem graficznym) od zawartości prezentującej korzyści z inwestowania.

Ponadto wśród przepisów prawa dotyczących przekazu reklamowego uwagę osób zainteresowanych inwestowaniem na rynku Forex winna zwrócić regulacja, która odnosi się do unormowania tzw. reklamy porównawczej.

Unormowania prawne MiFID dopuszczają porównywanie usług maklerskich świadczonych przez firmę inwestycyjną z usługami oferowanymi przez inne firmy, instrumentami finansowymi czy też osobami wykorzystywanymi przez firmę w prowadzeniu działalności nadzorowanej. Możliwość ta jest jednak obwarowana rygorystycznymi warunkami, które mają zapewnić, że owe skonfrontowanie będzie zaprezentowane w sposób uczciwy i rzetelny.

Niniejsze wymogi dają się ująć w następujący opis:

- prezentowane dane muszą wskazywać źródła, z których zostały pobrane oraz wskazywać główne okoliczności i założenia, które legły u podstaw dokonania porównania (musi być przyjęta pewna merytoryczna metodologia porównania).

- porównanie jest wiarygodne (miarodajne) i ukazane w sposób rzetelny (uczciwy) i zrównoważony (np. w sposób, w którym nie można uznać, że celem porównania jest głównie zdyskredytowanie konkurencji czy też nadmierne eksponowanie większej zyskowności jednego instrumentu kosztem drugiego).

Przekładając owe obostrzenia na zidentyfikowaną praktykę na rynku OTC instrumentów pochodnych, można przykładowo wskazać, że nie jest prawidłowe wykorzystywanie w przekazie zwrotu „najlepsza platforma transakcyjna”, jeżeli nie będą temu przykładowo towarzyszyły wyjaśnienia, pod jakim względem platforma ta jest optymalna, skąd wzięto merytoryczne dane, aby takie stwierdzenie sformułować, z jakimi innymi platformami transakcyjnymi (a raczej jakimi podmiotami je wykorzystującymi) dokonano porównania.

Jednocześnie należy zauważyć, że w obrocie mogą pojawiać się podmioty prezentujące swoje usługi, nie posiadając stosownego uprawnienia (zezwolenia). Tego rodzaju podmioty nie są zwią- zane regulacjami dotyczącymi sposobu i warunków, na jakich powinna odbywać się promocja świadczonych przez nie usług.