Informacje napływające do nas z wielu źródeł na temat kondycji spółek skoncentrowane są zazwyczaj wokół jednego – zysku netto. Nic bardziej mylnego!

Zysk netto a tworzenie wartości dla właścicieli

Uznając za cel działalności przedsiębiorstwa tworzenie zysku, należy wiedzieć, że ta tradycyjna miara posiada wiele wad i mankamentów. Jest to wskaźnik ex post, czyli określa osiągnięcia w przeszłym okresie. Nie mówi nam nic o oczekiwanych (przyszłych) przepływach, od których zależy wartość firmy. Po drugie, opisuje osiągnięcie spółki podczas tylko jednego okresu sprawozdawczego, co jest okresem za krótkim, by można było cokolwiek prorokować. Jeśli nie zna się spółki, to zysk netto z ubiegłego okresu nic nam tak na prawdę nie mówi. Po trzecie, i najważniejsze, dodatni wynik finansowy nie musi oznaczać ani wzrostu wartości przedsiębiorstwa w danym okresie (można przecież powierzone środki skonsumować), ani nie jest wskaźnikiem efektywności, ponieważ nie jest obliczany jako relacja nakładu do efektu, a jako różnica tych dwóch wielkości.

Co więcej, przy obliczaniu zysku netto nie uwzględnia się zmiany wartości pieniądza w czasie, co oznacza, że wzrost jego wartości może być spowodowany po prostu inflacją. Wiadomo, że działalność przedsiębiorstwa wiąże się nierozerwalnie z ryzykiem, które ujęte jest w koszcie kapitału, a to nie jest uwzględnione w zysku. Wybierając przedsięwzięcie należy kalkulować potencjalny zysk z ryzykiem, inaczej skutki mogą być opłakane. Ostatnią wadą zysku netto jest to, że występują możliwości zastosowania różnych metod rachunkowości do obliczania jego wielkości. Metody wyceny towarów i materiałów, sposoby wyceny zapasów, metody amortyzacji środków trwałych to sfery w których jest dowolność wyboru.

Tak zwana kreatywna rachunkowość umożliwia tworzenie wizerunku firmy w taki sposób, jak chce tego zarząd i może być to zarówno pozytywny jak i negatywny obraz. Pozytywny, kiedy premie dla zarządu i managerów są uzależnione od wielkości wypracowanej, kiedy dąży się do uzyskania jak najlepszego ratingu finansowego w celu łatwiejszego/tańszego dostępu do kredytu lub emisji nowej transzy akcji. Negatywny natomiast, kiedy chce się zmniejszyć podstawę do opodatkowania, bądź ograniczyć żądania płacowe pracowników.

Interpretując tak wygenerowany zysk można błędnie wnioskować na temat kondycji spółki. Utrudnia to również prognozowanie przyszłości. Wzrost wartości zysku, w stosunku do roku poprzedniego, nie musi oznaczać wzrostu efektywności działania firmy na rynku.

Jaka alternatywa dla zysku netto?

Uznając zysk netto za niedoskonały wskaźnik ekonomiści zaproponowali inny, który może być skuteczniejszym narzędziem w ocenie działalności spółki. Jest to ekonomiczna wartość dodana (ang. EVA- economic value added), która stała się fundamentem zarządzania przedsiębiorstwem, a dla inwestorów może być przydatnym narzędziem w celu wskazywania firm z ponadprzeciętnymi wynikami (takimi, które zwiększają bogactwo dla właścicieli).

Wyraża się to wzorem:

- EVA= NOPAT – WACC * K

- EVA-ekonomiczna wartość dodana w danym okresie

- NOPAT-skorygowany zysk operacyjny po opodatkowaniu

- K-skorygowany całkowity kapitał zainwestowany na początek okresu

- WACC -średnioważony koszt kapitału przedsiębiorstwa

Warto zauważyć, że wielkości, z jakimi mamy do czynienia w formule obliczeniowej (zysk operacyjny po opodatkowaniu oraz kapitał zainwestowany), są wielkościami skorygowanymi. Celem tego działania jest przekształcenie wartości księgowych (które są zniekształcane przez rachunkowość) w faktyczne wielkości- wartości ekonomiczne.

Trzecią, niezbędną wartością jest koszt kapitału zainwestowanego w przedsiębiorstwo. Składa się na niego zarówno koszt kapitału obcego, jak i koszt kapitału własnego. Odzwierciedlają one ryzyko źródeł finansowania. Koszt kapitału obcego jest dla nas czymś oczywistym, ale kapitał własny często traktuje się jako darmowy, a przecież tak nie jest.

Wzór na średni koszt kapitału wygląda następująco:

- WACC = kkw * ukw + kko * (1-T )* uko

- WACC -średnio ważony koszt kapitału

- kkw -koszt kapitału własnego

- ukw -udział kosztu kapitału własnego

- kko -koszt kapitału obcego

- T -stopa podatkowa

- uko -udział kosztu kapitału obcego

Koszt kapitału to inaczej stopa zwrotu, jakiej oczekują dostarczyciele kapitału. W przypadku kapitału obcego może to być oprocentowanie kredytu udzielonego przez bank, bądź wewnętrzna stopa zwrotu z wyemitowanych przez przedsiębiorstwo obligacji. Kosztem kapitału własnego jest wymagana stopa zwrotu, która może być wyliczana w zależności od posiadanych informacji. Przykładowo można wziąć pod uwagę wypłacaną przez firmę dywidendę. Mówi o tym model Gordona, w którym iloraz dywidendy i ceny rynkowej akcji umożliwia nam oszacowanie kosztu kapitału własnego.

Interpretacja ekonomicznej wartości dodanej nie jest trudna. Dodatnie EVA oznacza, że wartość firmy została zwiększona, mówiąc inaczej – rentowność zainwestowanego kapitału przewyższyła koszt kapitału.

W sytuacji kiedy firma nie wytworzyła wzrostu ani spadku wartości przedsiębiorstwa, EVA jest zerowe. Wygenerowanie ujemnego EVA oznacza, że przedsiębiorstwo zmniejszyło swoją wartość

w badanym okresie- koszt kapitału całkowitego przewyższył rentowność.

Ekonomiczna wartość dodana może być wykorzystywana jako wskaźnik bezwzględny, który powie nam dokładnie o ile firma zwiększyła/zmniejszyła swoją wartość. Można też zmodyfikować wzory na rentowność, np. bardzo popularne wskaźniki ROE, ROA i ROS, tylko zamiast zysku netto podstawić EVA.

Płynność finansowa

Opisana przeze mnie powyżej metoda ocenia działalność przedsiębiorstwa uznając za długoterminowy cel wzrost jego wartości. Krótkookresowym celem powinno być natomiast utrzymanie płynności finansowej. Co to jest? To zdolność do pełnego bieżącego wywiązywania się ze zobowiązań. Jest to najistotniejszy obszar analizy finansowej przedsiębiorstwa, ponieważ utrata płynności jest przyczyną bankructwa w większości przypadków.

Przedsiębiorstwo musi troszczyć się o odpowiedni poziom płynności, ponieważ warunkuje to byt przedsiębiorstwa na rynku. Nieregulowanie zobowiązań uniemożliwia poprawną współpracę

z kontrahentami, a jeżeli zaniecha się spłaty wobec banku trzeba liczyć się z możliwością utraty majątku. Trwały charakter utraty płynności prowadzi do likwidacji, rzadziej do przejęcia go przez inny podmiot gospodarczy lub fuzji.

Statycznej analizy płynności dokonuje się na podstawie bilansu. Podstawowym wskaźnikiem nierozerwalnie związanym z analizowaniem płynności jest wielkość kapitału pracującego, zwanego także kapitałem obrotowym netto (KON).

Kapitał pracujący = aktywa obrotowe – zobowiązania krótkoterminowe

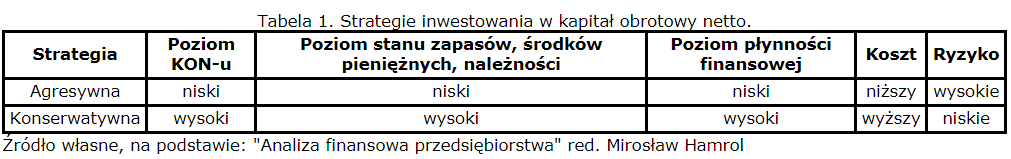

Strategia gospodarowania tymże kapitałem zależy od charakteru działalności firmy oraz przyjętej polityki finansowania. Może być agresywna lub konserwatywna. Oczywiście można optymalizować poziom KON-u, czego efektem będzie umiarkowana strategia, czyli pośrednia miedzy dwoma skrajnymi.

Oceniając płynność spółki należy przeanalizować również inne wskaźniki płynności w celu stworzenia pełniejszego obrazu.

Tabela 2. Wskaźniki płynności finansowej przedsiębiorstwa.

| Wskaźniki | Wzór | Wartość pożądana |

| Bieżącej płynności | kapitał obrotowy / kapitał obcy krótkoterminowy x 100 | 150-200 |

| Szybkiej płynności | (majątek obrotowy – zapasy – krótkoterminowe rozliczenia międzyokresowe) / kapitał obcy krótkoterminowy x 100 | 100-120 |

| Wypłacalności gotówkowej | stan środków pieniężnych / kapitał obcy krótkoterminowy x 100 | do 20 |

| Zobowiązań natychmiast wymagalnych | stan środków pieniężnych / płatności natychmiast wymagalne x 100 | wzrost |

Źródło własne, na podstawie: „Analiza finansowa przedsiębiorstwa” red. Mirosław Hamrol

Powyższe mierniki mówią o pokryciu zobowiązań bieżących aktywami obrotowymi. Liczniki wzorów są w rożnym stopniu przekształcane, by móc zwiększyć zakres analizy. Jak widać, podstawą obliczeń przy ocenie płynności metodą wskaźnikową jest kapitał obcy krótkoterminowy. Występuje on w mianowniku prawie wszystkich z przytoczonych przeze mnie wzorów. Jest tak, ponieważ celem utrzymania płynności jest umiejętność obsługi długu krótkoterminowego.

Należy dodać, ze spadek płynności nie musi od razu oznaczać problemów finansowych firmy. Pogorszyć płynność spółki może na przykład realizowanie przedsięwzięć inwestycyjnych czy restrukturyzacyjnych. Po okresowym spadku płynności sytuacja powinna się w takim wypadku poprawić.

Poważne problemy z tym aspektem działalności to już powody do niepokoju i zadania sobie pytania: czy ta spółka nie chyli się ku upadkowi?

Podsumowanie

Celem przedsiębiorstwa w krótkim okresie jest utrzymanie płynności finansowej, w długim natomiast zwiększanie wartości dla akcjonariuszy. Długoterminowe inwestycje w akcje spółki musi poprzedzić analiza kondycji przedsiębiorstwa, oparta na miernikach obiektywnych i nadążających za tempem zmieniającego się świata. Zysk netto nie jest taka miarą. Inwestorzy szukający atrakcyjnych fundamentalnie spółek powinni więc zagłębić się nieco bardziej w sprawozdania finansowe i nie poprzestawać na porównaniu jednego wskaźnika.