HCE (ang. Host Card Emulation, potoczne tłumaczenie – karta w chmurze) jest określeniem nowego sposobu wykonywania płatności, obecnie przede wszystkim mobilnych. Technicznie jest on oparty na podobnych zasadach jak “tradycyjne” płatności dokonywane kartami płatniczymi, gdyż wykorzystuje kartowy proces płatniczy. Do funkcjonowania HCE konieczne jest zaangażowanie dostawców oprogramowania telefonów komórkowych, takich jak Google z systemem Android czy Microsoft z Windows Phone. Celem niniejszego artykułu jest przedstawienie zarysu technicznych, organizacyjnych oraz prawnych aspektów wdrożenia HCE w organizacji finansowej.

Techniczne funkcjonowanie HCE (karty w chmurze)

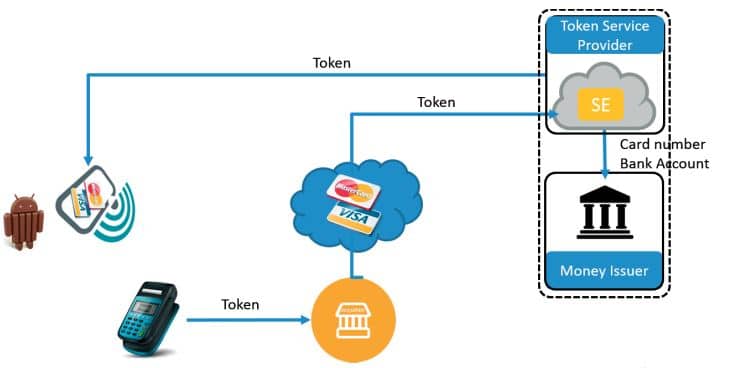

HCE to metoda oparta na idei tokenizacji, czyli generowaniu zaufanego tymczasowego tokena. Ten token to wygenerowany tymczasowy numer odpowiadający numerowi karty płatniczej, który może być użyty do wykonania płatności. Właścicielem numeru jest odpowiedni bank lub inny wydawca instrumentu płatniczego. Organizacja kartowa identyfikuje wydawcę przy użyciu tego numeru w celu przesłania danych dotyczących konkretnej transakcji.

Identyfikowanie HCE zgodnie z potoczną nazwą “karta w chmurze” stanowi pewne przekłamanie. W istocie Secure Element, którym w tym przypadku jest mapowanie tokena na rzeczywisty numer karty bądź źródło pieniądza, przechowywany jest albo w banku albo u pośrednika rozliczeniowego, który przestrzega ściśle norm i zasad zarządzania danymi.

Poniższy rysunek przedstawia ogólny schemat wykonywania płatności przy wykorzystaniu HCE.

HCE to technologia, która urzeczywistnia metodę płatności mobilnej w najprostszy możliwy sposób, dzięki wykorzystaniu istniejącej infrastruktury kartowej.

Bank chcący świadczyć taką usługę musi zrobić 3 stosunkowo proste kroki:

- zarezerwować odpowiednią ilość numerów kart, które będą wykorzystane jako tokeny w transakcjach klienckich (lub skorzystać z istniejącej wolnej puli)

- wdrożyć moduł TSP (lub skorzystać z zewnętrznego dostawcy takiej usługi), który będzie odpowiedzialny za mapowanie tokenów na rzeczywistą kartę klienta lub bezpośrednio na konto klienta (które będzie źródłem pieniądza dla usługi HCE klienta)

- w dalszej konieczności potrzebne jest wdrożenie systemu zarządzania procesami charge back, reklamacjami, rozliczeniami, przy czym zasadniczą kwestią jest zapewnienie umiejętności rozróżnienia transakcji z użyciem tokenów od transakcji stałymi numerami kart (zasadniczo proces opiera się na przypisaniu odpowiednich numerów kart do tokenów);

- ostatecznie konieczne jest także odpowiednie skonfigurowanie systemów antyfraudowych (istnieje możliwość płacenia z jednego źródła pieniądza kilkoma instrumentami – karta tradycyjna i token).

Korzyści zastosowania rozwiązania dla organizacji

Jako podstawową korzyść można wskazać możliwość udostępnienia obecnym i przyszłym klientom prostej metody dokonywania płatności mobilnych. Metoda ta wykorzystuje obecną infrastrukturę kartową, w tym dotychczas świadczone usługi płatnicze, co powoduje znaczną redukcję kosztów rozwiązania. HCE pozwala na skorzystanie z infrastruktury kartowej do dokonania transakcji także tylko przy użyciu rachunku bankowego/płatniczego klienta, bez konieczności wydawania karty płatniczej, co upraszcza prawny i techniczny aspekt oferowania nowego rodzaju płatności.

Możliwe jest podjęcie decyzji o procesowaniu transakcji poprzez operatora dającego najkorzystniejsze opłaty (Visa/MasterCard) w momencie rozpoczynania transakcji (optymalizacja kosztów).

Ostatecznie możliwa jest także rozbudowa istniejącej bankowości mobilnej o codzienne usługi dokonywania płatności lub też wykonanie pierwszego kroku w obszarze bankowości mobilnej (jeżeli organizacja nie udostępniała jeszcze usług mobilnych).

Korzyści dla klienta

Najważniejszą korzyścią jest udostępnienie klientom posiadającym klasyczny instrument płatniczy jakim jest karta płatnicza bądź po prostu posiadającym źródło pieniądza (czy to rachunek, kartę, mobilny portfel itp.) możliwości dokonywania płatności za pomocą telefonu. Poprzez ściągnięcie odpowiedniej aplikacji i jej skonfigurowanie klient może płacić telefonem na całym świecie (co jest ogromną przewagą w stosunku do systemów płatności mobilnych, posiadających mocno ograniczony zasięg).

Instrument płatniczy jest w szerokiej mierze konfigurowalny. Aplikacja płatnicza w wersji minimum udostępnia klientowi możliwość płacenia za pomocą NFC, w wersji maksimum może z płatnością wiązać szereg dodatkowych funkcji. Przykłady to rozbudowane mechanizmy bezpieczeństwa (potwierdzanie transakcji według różnych zasad), wykorzystanie informacji geolokalizacyjnych i historycznych związanych z klientem, możliwość integracji z systemami lojalnościowymi czy innymi usługami okołopłatniczymi, interakcja z klientem – podpowiedzi co do bieżących wydatków (Personal Finance Management), uruchamianie on-line limitów itp. Możliwości wydają się ogromne, a skala zależy od organizacji wydającej aplikację z funkcją HCE.

Podsumowanie

Nowa technologia, której przykładem jest HCE, niewątpliwie niesie ze sobą szereg korzyści. Wdrożenie tej technologii stanowi jednakże jednocześnie wyzwanie dla organizacji. Dotyczy to organizacji procesów, jak i dostosowania środowiska prawnego, zwłaszcza w relacjach z użytkownikami końcowymi. HCE wyznacza trend, w którym nowi uczestnicy procesu płatniczego (Google, Microsoft) oferują swoje technologie i rozwiązania w celu uzupełnienia i usprawnienia istniejącego ekosystemu kartowego opartego na systemach dużych organizacji takich jaki Visa i MasterCard. HCE pokazuje, że można osiągnąć efekt synergii korzystając z nowych technologii i istniejących tradycyjnych ekosystemów płatności kartowych do stworzenia nowej wartości w świecie płatniczym.