Wskaźnik MACD (Moving Average Convergence / Divergence) jest to wskaźnik analizy techniczne zbudowany przez analityka Gerarda Appela w roku 1979. Wskaźnik bada zbieżności i rozbieżności średnich kroczących. Jest to różnica pomiędzy wartością długoterminową a krótkoterminową średniej wykładniczej. Ten wskaźnik analizy technicznej jest wykorzystywana do badania sygnałów kupna i sprzedaży akcji, a także na rynku walutowym.

Budowa i działanie wskaźnika MACD

Wskaźnik przedstawiany jest w formie dwóch linii: MACD oraz tak zwanej linii sygnałowej (signal).

- Linia MACD tworzona jest poprzez odjęcie średniej długoterminowej od linii krótkookresowej. Zazwyczaj są to średnie 26 i 12-okresowe. Najczęściej stosuje się średnie wykładnicze i ceny zamknięcia, ale można również stosować inne ceny, np. medianę lub cenę średnią.

- Linia sygnału jest średnią utworzoną powyżej linii MACD, zwykle stosuje się średnią wykładniczą wynoszącą 9.

Interpretacja wskaźnika MACD – sygnał kupna i sprzedaży

Wskaźnik MACD najlepiej sprawdza się w inwestycjach długoterminowych. Sygnały kupna i sprzedaży występują w momencie przecięcia dwóch linii. Wskaźnik interpretujemy według następującego schematu:

- linia MACD przecina linię sygnałową od dołu – daje to sygnał do kupna akcji i komunikat o rozpoczęciu trendu wzrostowego.

- linia MACD przecina linię sygnałową od góry – daje to sygnał do sprzedaży akcji i komunikat o rozpoczęciu trendu spadkowego.

Stan wykupienia rynku oznacza, że linie są zbyt wysoko powyżej linii zerowej, a stan wyprzedania oznacza, że linie są zbyt daleko poniżej linii zerowej. Istnieje również dywergencja pomiędzy liniami MACD i ceną.

- negatywna dywergencja – występuje, gdy linie MACD są wyraźnie powyżej zera (wykupienie rynku) i zaczynają słabnąć, a ceny nadal rosną. W wielu przypadkach jest to ostrzeżenie przed tworzeniem się szczytu cen.

- Pozytywna dywergencja – występuje, gdy linie MACD są wyraźnie poniżej zera (wyprzedanie rynku) i zaczynają rosnąć, wyprzedzając ceny w tym samym czasie. Często okazuje się, że jest to informacja o kształtowaniu się dołka cenowego.

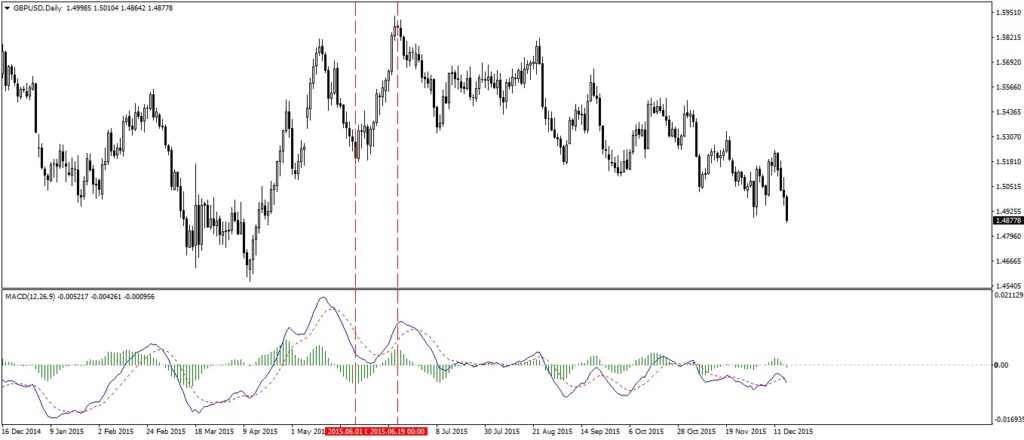

Przykład strategii handlowej MACD

Na powyższym przykładzie mamy do czynienia z wykresem cen instrumentów (wykres górny) i wykresem MACD dla instrumentu (wykres dolny). W wykresie dolnym rozróżniamy następujące elementy: Wskaźnik MACD (niebieska linia), linia sygnałowa (pomarańczowa linia), towarzyszący wykres słupkowy (zielony wykres) oraz sygnały kupna i sprzedaży (odpowiednio zielone i czerwone markery). Linia sygnałowa jest graficznym przedstawieniem dziewięciodniowej średniej kroczącej wskaźnika MACD (obliczonej z MACD, a nie z ceny), podczas gdy wykres słupkowy pokazuje różnicę pomiędzy tymi dwoma średnimi w sposób graficzny.

- Sygnał dla kupna (zielony znacznik) jest generowany, gdy MACD przecina niemalejącą się linię sygnału od dołu i sygnał sprzedaży (czerwony znacznik) jest generowany, gdy MACD przecina nierosnącą linię sygnału od góry.

- Sygnał dla kupna powinien być generowany poniżej poziomu zerowego, a sygnał sprzedaży powyżej poziomu zerowego.

- Wyjątek: Kiedy wskaźnik ustabilizuje się nieco powyżej poziomu zerowego, a następnie przebije linię sygnałową, często generowany jest silny sygnał kupna wskazujący na długi wzrost. Analogiczna sytuacja ma miejsce w przypadku utraty sygnału sprzedaży.

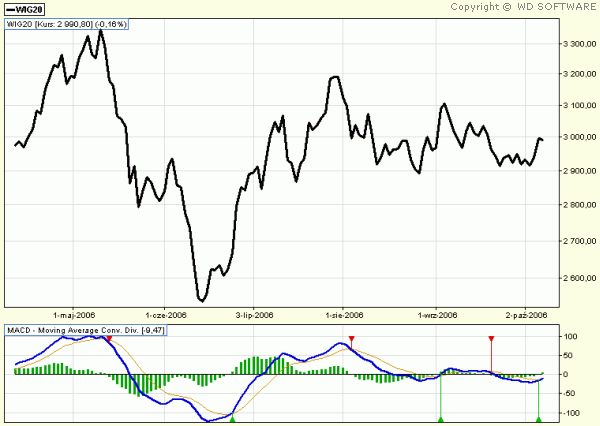

Przykład przecięcia średnich w MACD

Sygnał kupna jest generowany, gdy linia MACD przecina linię sygnałową od dołu i sygnał sprzedaży jest generowany, gdy linia MACD przecina linię sygnałową od góry.

Powyższy wykres pokazuje dwa przykłady zajmowania długich pozycji i trzy krótkie sygnały pozycyjne generowane przez wskaźnik MACD.

Podobnie jak inne wskaźniki i różne narzędzia analizy technicznej, MACD ma tendencję do generowania fałszywych sygnałów. W celu zmniejszenia prawdopodobieństwa generowania fałszywych sygnałów, MACD może być używany z innymi narzędziami. Kiedy inne narzędzia analizy technicznej wskazują ruch ceny w tym samym kierunku, zwiększa to szanse na to, że transakcja będzie opłacalna.

Histogram MACD

Pionowe słupki tworzące histogram MACD odzwierciedlają różnicę pomiędzy liniami MACD. Oznacza to, że histogram jest tworzony poprzez odjęcie linii sygnału od wartości MACD. W histogramie jest wyznaczana linia zerowa. Jeśli szybsza ( krótkookresowa) linia znajduje się powyżej wolniejszej ( średniookresowej) linii, słupki znajdują się powyżej poziomu zerowego. Jeśli słupki znajdują się poniżej poziomu zerowego, wówczas krótka linia sygnałowa znajduje się poniżej linii MACD. Histogram może być użyty do określenia lokalnego szczytu/dołka i przyspieszenia trendu. Im dalej od siebie znajdują się wartości MACD, tym bardziej jest to widoczne w histogramie.

Histogram pozwala również inwestorom dostrzec dynamikę ceny. Jeśli po wygenerowaniu sygnału kupna histogram obraca się w dół, moment ruchu w górę zostaje utracony. To samo dotyczy histogramu wzrostowego w trendzie spadkowym. Obserwacja histogramu pozwala nam określić optymalny poziom zamknięcia pozycji.

Wskaźnik MACD – Podsumowanie

Używając wskaźnika Moving Average Convergenge Divergence we właściwy sposób powinieneś poprawić swoją wiedzę handlową i przenieść swój handel na wyższy poziom. Zarówno MACD jak i inne wskaźniki techniczne są wbudowane w platformy inwestycyjne.

Pamiętaj, aby przetestować każdą konfigurację wskaźników i strategię przede wszystkim na rachunku demo, gdzie możesz handlować bez żadnego ryzyka.