Logika rynku

Rynek jest nielogiczny. Z takim stwierdzeniem pewnie zgodzi się wiele osób, które zajmują się inwestowaniem. Często okazuje się, że to co wiemy nie ma dla rynku żadnego znaczenia albo, że rynek zachowuje się zupełnie przeciwnie do naszych przewidywań. Rynek to emocje- lęk, strach i chciwość. Wiele badań poświęconych finansom behawioralnym i psychologii inwestowania podkreśla rolę psychiki inwestorów w kształtowaniu się kursów giełdowych.

Rynek to nie matematyka. Gdyby bowiem istniał określony wzór, powtarzający się za każdym razem schemat, który można by ująć w matematyczne ramy, to ktoś niezwykle inteligentny już dawno stworzyłby (i pewnie sprzedał za ogromne pieniądze) ten „kamień filozoficzny”. Ileż razy czytaliśmy, że Święty Graal nie istnieje. A pomimo tego dalej szukamy prostej drogi do szybkiego wzbogacenia się. Zaczynamy być chciwi, gdy widzimy, że coś działa tak jak powinno. Zaczynamy żyć ciągłym strachem, podejmując nieracjonalne decyzje, widząc, że coś nie działa tak jak powinno. Pęka wyimaginowana bańka naszego bezpieczeństwa. Wtedy podejmujemy najgorsze decyzje- gdy przestajemy zimno kalkulować i oceniać fakty. Nie odkryję Ameryki, jeśli w tym momencie powiem, że właśnie dlatego inwestowanie jest tak cholernie trudne. I że, prędzej czy później, wszyscy guru odchodzą w niepamięć. Bo wszyscy, bez względu na to czy jesteś Warrenem Buffetem, Jesse Livermore’m, Benjaminem Grahamem, czy zwykłą płotką, podlegają tym samym mechanizmom.

Bo rynek działa w pewnych określonych cyklach. Waha się od strachu do chciwości. Oczywiście rozpoznanie tych stanów, ekstremalnych nastrojów, jest niezwykle ciężkie. Inwestorzy, którzy odnoszą niebywałe sukcesy rozpoznają te stany szybciej, lub częściej.

Droga do bogactwa jest bowiem bardzo trudna. W każdym wydaniu okupiona godzinami ciężkiej pracy, wielu upadków i bankructw, oraz, albo przede wszystkim, ciągłej nauki. Potrzeba wytrwałości i uporu, otwartego umysłu, szczypty paniki w odpowiednich momentach i zimnego wyrachowania w innych. Nielogiczne? Sprzeczne? Witamy na giełdzie. Giełdzie, która jak szalony rollercoaster, pędzi z góry na dół. Albo z dółu w górę. W każdym razie zachowuje się nielogicznie.

Ale czy aby na pewno rynek jest nielogiczny?

Czy nie porusza się w jakiś ramach? Czy średnie C/Z w 2007 roku nie podpowiadało, że coś jest nie tak? Czy wyceny spółek, które nie prezentowały żadnej wartości nie wskazywały na ich przeszacowanie? Ale zaraz… przecież pojęcie wartości jest pochodną jakiś logicznych założeń, że coś generuje wartość. Pewnego procesu. Zgoda. Tak jest. To kolejny przykład na nielogiczność i logiczność rynku zarazem. Bo rynkiem rządzą emocje, który nigdy nie zatrzymują się w punkcie równowagi popytu i podaży. Wahają się między tym długoterminowym punktem.

Wszystkie te wyżej wymienione przyczyny powodują, że w jakimś stopniu zgadzam się z Richardem Armsem, który w swojej książce napisał, iż droga do bogactwa usłana jest ciałami tych, którzy starali się być logiczni. Bo logika rzeczywiście, w wielu miejscach bywa niezwykle zwodnicza.

Moim celem, w przedstawianym Państwu poniżej materiale, nie jest przekonanie niereformowalnych, że analiza techniczna jest lepsza od fundamentalnej. Nie jest też moim celem dyskredytowanie osób używających analizy fundamentalnej. Moim celem jest pokazanie, że analiza techniczna może być równie skuteczna jak analiza fundamentalna. Pokazanie, że analiza techniczna nie różni się wiele od fundamentalnej. Że to nie oszustwo. Że rynek nie porusza się podobnie do przypadkowo generowanych wartości.

Jeśli ktoś z Państwa, po lekturze tego materiału, ulepszy swój styl inwestowania pieniędzy, lub zrozumie więcej, bardziej to co dzieje się na rynku, to będzie to dla mnie ogromna satysfakcja. Zanim jednak zaczniemy opis samej metody chcę, żeby zrozumieli Państwo, że należy łączyć obie metody analizy akcji. Dopiero wtedy będziecie Państwo w stanie określić jaki moment wybrać, aby zainwestować w „dobrą” spółkę. Elementy fundamentalne zostawiam kolegom, którzy lepiej ode mnie znają się na rzeczy. Ogromna ilość materiałów dostępna jest w bibliotekach i w Internecie. Polskojęzyczne strony biur maklerskich i różne serwisy giełdowe proponują ogrom wiadomości bieżących i wiedzy o metodach analiz. Zachęcam do zapoznania się z nimi. Zachęcam do zapoznawania się z nowymi koncepcjami. Bo żadne ze stosowanych narzędzi nie będzie działało wiecznie. Poza jednym- doskonale wyrobioną intuicją, że rynek znajduje się w skrajnym punkcie. Elementem, który jest tym co decyduje o sukcesach także w innych dziedzinach. O tym czy można rozpoznać takie momenty napiszę zapewne w osobnych artykułach.

W końcu zachęcam do czytania, analizowania i posiłkowania się analizami przedstawianymi nie tylko na naszym portalu. Proszę zwrócić uwagę, że nikt nie namawia Państwa do bezkrytycznego posługiwania się materiałami zawartymi na tej i innych stronach. Takie postępowanie byłoby nieetyczne, a przede wszystkim absolutnie nie fair w stosunku do Państwa ciężkiej pracy. Dlatego czytajcie Państwo i analizujcie. Inwestowanie jest ostatnim, a zarazem najbardziej fascynującym i satysfakcjonującym, etapem całego tego złożonego procesu. Jednocześnie pamiętajcie, że inwestowanie jest (ten fragment reklam zawsze trwa najkrócej) obarczone ogromnym ryzykiem. Chcecie Państwo zarobić pieniądze. Bez ryzyka nie ma niestety żadnego zarobku.

Czym jest wolumen i dlaczego jest taki ważny?

Zanim zaczniemy wprowadzenie, krótka uwaga. Wolumen jest to ilość akcji, które zostały sprzedane i kupione podczas odpowiednio dobranej jednostki czasu (15 min., 1h., 1 d.). Jest to zatem ilość akcji jaką wymienili się między sobą inwestorzy.

Dlaczego nie wykorzystujemy tak szerokiego pojęcia jak „obrót”. Obrót jest wartością nominalną, zależy bezpośrednio od ceny, po jakiej dany papier wartościowy jest kupowany lub sprzedawany. Wolumen jest przy tym niezależny od ceny. Zależy on tylko od ilości papierów wartościowych na rynku, a nie od ceny.

Prosty przykład:

Załóżmy, że akcje spółki Nowak SA są na giełdzie. Charakteryzują się one dużym zainteresowaniem inwestorów, co czyni je stosunkowo płynnym aktywem. Cena akcji w pierwszym dniu notowań kształtowała się na poziomie 10 zł za jedną akcję. W ciągu sesji giełdowej inwestorzy kupili i sprzedali 10.000 akcji . Po zakończonym dniu giełdowym przekazano następujące dane:

Cena: 10 zł

Wolumen: 10 000 szt

Obrót = 10 zł x 10 000 szt = 100 000 zł

Kolejnego dnia cena wzrastała aż do 15 zł, a wolumen się nie zmienił.

Cena: 15 zł

Wolumen: 10 000 szt

Obrót = 15 zł x 10 000 szt = 150 000 zł

Tak więc widzimy, że cena wzrosła o 50%. Tak samo jak obroty. Jednak wolumen pozostał na tym samym poziomie. Na pierwszy rzut oka inwestor może dojść do wniosku, że inwestorzy są bardziej zainteresowani kupnem akcji Nowak SA. Rozwińmy trochę nasz przykład o kolejny dzień:

Cena: 19 zł

Wolumen: 8 000 szt

Obrót = 19 zł X 8 000 szt = 152 000 zł

Widzimy tu wyraźnie, że obroty wskazują na stały wzrost zainteresowania, podczas gdy wolumen zainteresowania inwestorów spada o 20%! Widać jasno, że mniejszy wolumen pociągnął za rynek na północ. Teraz pomyśl, drogi czytelniku, czy taki ruch może zostać uznany za rzetelny?

Podsumowując, wolumen ten pokazuje rzeczywiste zainteresowanie inwestorów danym papierem wartościowym. Zatem musimy nauczyć się odróżniać go od obrotu. Niestety, inwestorzy wciąż o tym zapominają! Dlatego poniżej dowiecie się dlaczego…

Wykresy Equivolume

W relacji cena- wolumen większe znacznie dla przeciętnego inwestora ma cena. O sukcesie inwestycyjnym decyduje cena, która poruszając się w odpowiednim kierunku, przynosi właścicielowi akcji zyski lub straty. Wolumen świadczy jedynie o jakości obserwowanego ruchu. A to często nie ma dla inwestora większego znaczenia.

Co wyróżnia metodę Arms’a spośród innych metod?

Metoda prezentacji wykresów wprowadzona przez D. Arms’a (Equivolume) tak prawdę nie wprowadza niczego nowego do analizy technicznej. Wszystkie elementy wykresów były wcześniej doskonale znane analitykom. Zarówno wolumen jak i ceny były prezentowane na wykresach razem. Różnica polega na ujęciu zależności obu elementów.

Powyższy wykres prezentuje najdokładniej ujęcie ruchów cenowych przy pomocy metody wolumenowej. Każdy prostokąt odpowiada jednej sesji. Szerokości prostokąta uzależniona jest od wielkości wolumenu na danej sesji. Odpowiednia szerokość prostokąta jest dostosowywana do wielkości wolumenu z sesji poprzedzających. Najczęściej obliczeń tych dokonuje odpowiedni program komputerowy, który znacznie ułatwia prezentację wykresów w ten sposób.

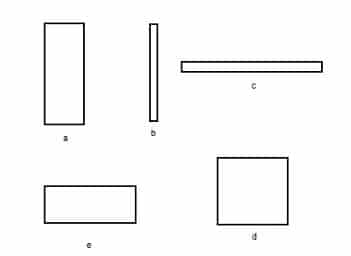

Prostokąty na wykresach mogą przyjmować wiele różnych kształtów. Poniższy rysunek prezentuje kilka możliwych kształtów.

Każdy z pojawiających się na wykresie prostokątów należy rozpatrywać w kontekście wcześniejszych sesji. Uwagę należy przede wszystkim zwrócić na prostokąty płaskie, typu c i e oraz prostokąt typu a.

Prostokąty, które są znacznie szersze pojawiają się zazwyczaj w okolicach dna i szczytu. Wtedy to aktywność inwestorów jest najwyższa. Przez większą część ruchu pojawiają się prostokąty wąskie, lub o umiarkowanej szerokości. Takie kształty dla metody wolumenowej nie mają większego znaczenia.

Wspominając o kształtach prostokątów należy zwrócic uwagę na ten najważniejszy kształt- power box. Prostokąt siły pokazuje inwestorom sesję podczas której kurs przebił ważny poziom. Zazwyczaj power box przybiera kształt podobny do prostokąta oznaczonego powyżej jako a. Zakres cenowy jest spory, a wolumen jest zwiększony. Przykład power box przedstawiono na wykresie Kopex SA.

Wiemy już zatem jak wygląda wykres Equivolume i czym się charakteryzuje. Czy wprowadza coś nowego? Nie. Czy jednak dostrzegacie różnice? Dla wielu inwestorów różnica jest dostrzegalna. Łatwiej bowiem zidentyfikować kształtowanie się dna i szczytu (szerokie prostokąty). Łatwiej również zidentyfikować ważne dla rynku ruchy (zakres cena-wolumen).

Inną kwestią jest wyznaczanie linii trendu. Linia wyznaczona na wykresie Equivolume powinna mieć zupełnie inny kształt. Najczęściej linie te są nieco bardziej spłaszczone, przez co ich przebicie daje większą wiarygodność. Oczywiście linia trendu powinna być wyznaczana w tym wypadku od ostatniego dna do szczytu, z zachowaniem zasady wyznaczania linii dla trendu długoterminowego, średnioterminowego i krótkoterminowego.

Średnie VAMA

W analizie technicznej wykresów bardzo ważną rolę pełnią średnie kroczące. Wyróżniamy kilka rodzajów średnich kroczących. Stosowanie średnich jest oczywiście dowolne, a każdy inwestor powinien sam zdecydować jaki rodzaj średnich zastosuje.

Analiza wolumenowa wnosi tu pewną nowość, a mianowicie średnie VAMA (volume adjusted moving average- średnie kroczące ważone wolumenem). Standardowe średnie obliczane są na podstawie wybranego przez nas okresu. Jeśli wybierzemy średnią 30 dniową, to zostanie obliczona średnia cena z ostatnich 30 sesji. Średnie VAMA są konstruowane w nieco inny sposób.

Każdemu z wybranych przez nas elementów przypisywana jest odpowiednia liczba (waga). Waga jest uzależniona od wielkości wolumenu, jaki przypada na daną sesję. Jeśli danego dnia wolumen był duży, to znaczenie danego odczytu będzie znacznie większe. Jeśli wolumen będzie mniejszy, to znaczenie odczytu do średniej będzie także miało mniejsze znaczenie.

Takie konstruowanie średnich daje kilka przewag nad standardowymi średnimi. Przede wszystkim średnia VAMA szybciej reaguje na ruchy cen (ruchy istotne dla rynku zazwyczaj odbywają się przy zwiększonym wolumenie). Przykładem szybszego działania średnich może być poniższy wykres, gdzie porównano zachowanie średniej VAMA i SMA.

Ponadto średnie te szybciej wskazują możliwość kształtowania się szczytu i dna. Zwłaszcza dna są tu interesujące. W większości wypadków kształtują się one w dłuższym okresie czasu. Wynika to z faktu, że włączający się do gry popyt potrzebuje czasu, aby przeważyć znacznie bardziej aktywną ,w tej fazie ruchu, podaż. Inwestor powinien obserwować wtedy znacznie więcej szerszych bądź płaskich prostokątów. Wtedy też średnie powinny poruszać się płasko. Również spadki powinny być szybciej wskazywane, z powodów wymienionych powyżej.

Poniższy wykres prezentuje porównanie średniej VAMA i SMA.

EOM- wskaźnik łatwości ruchu

Kolejnym ważnym elementem składowym analizy wolumenowej są stosowane w niej wskaźniki. Niestety spektrum jakim dysponuje analityk wolumenowy jest dość wąskie. W swoich opracowaniach R. Arms proponuje adeptom metody wolumenowej dwa wskaźniki- EOM (ease of movement), czyli wskaźnik łatwości ruchu, oraz TRIN, czyli indeks ruchu krótkoterminowego.

Nasz opis zaczniemy od wyjaśnienia czym jest i jak posługiwać się wartością wskaźnika EOM. Konstrukcja samego wskaźnika jest dość prosta w zakresie metodologii jego tworzenia. Niestety obliczenia jakie są niezbędne do wyznaczenia jego poziomu mogą być uciążliwe i pracochłonne. Wykonanie tychże ułatwia zastosowanie programu komputerowego, któremu odpowiednie przeliczenia zajmują ułamek sekundy. Wróćmy jednak do samego wskaźnika.

Jak już wcześniej wspominałem prostokąty jakie widzimy na wykresach mają różne kształty. Niektóre z nich są szersze, inne węższe. Często zdarza się, że prostokąty są wysokie, niekiedy że są bardzo płaskie. Wiadomo jednak, że kształt prostokąta odzwierciedla pewne zachowania rynku. Informuje nas jak porusza się rynek. Jeśli prostokąt jest płaski i bardzo szeroki, to możemy wnioskować, że rynek został w jakiś sposób zasypany akcjami i jakiś gracz uniemożliwił mu dalszy wzrost (lub spadek!). Jeśli natomiast prostokąt jest bardzo wysoki i wąski, to informuje nas to, że łatwość poruszania się rynku jest wysoka (ale taki ruch nie jest zbyt wiarygodny). Najlepszą sytuacją jest oczywiście wzrost poparty odpowiednią wielkością wolumenu. Każdemu prostokątowi można przypisać pewnego rodzaju wskaźnik. Wskaźnik prostokąta (lub współczynnik prostokąta) oblicza się dzieląc jego szerokość przez wysokość- niskie wartości generować będą prostokąty wąskie i wysokie, wysokie wartości generowane będą przez prostokąty płaskie, ale szerokie. Ostatecznie oznacza to podzielenie wolumenu przez rozpiętość cen. Drugim elementem, który jest dla nas ważny jest zakres ruchu kolejnych prostokątów. Najefektywniej kolejne przesunięcia oddaje odległość pomiędzy punkami środkowymi dwóch danych prostokątów. Punktem środkowym jest po prostu średnia pomiędzy minimum a maksimum danego prostokąta.

Wskaźnik łatwości ruchu powstaje poprzez podzielenie ruchu pomiędzy punktami środkowymi prostokątów, a wartością współczynnika prostokąta. Powstanie w ten sposób wskaźnik o bardzo chaotycznym układzie wartości. Warto jednak użyć odpowiedniego wygładzenia w celu łatwiejszej interpretacji jego wskazań. Ze swojej strony pragnę jedynie dodać, że wskaźnik łatwości ruchu nigdy nie powinien być rozpatrywany jako samodzielne narzędzie. Stanowi on raczej pewnego rodzaju wskazówkę, lub potwierdzenie ruchu cen. To ruch cen, zachowanie się trendów itd. ma kluczowe znaczenie. Sam EOM jest bezwartościowy, jeśli nie jest stosowany w szerszym zakresie, z perspektywy zachowania rynku.

Wskaźnik EOM oscyluje wokół wartości 0. Jeśli przyjmuje wartości powyżej 0, to jest to byczy sygnał. Jeśli natomiast przyjmują wartości poniżej 0, to są to oznaki wyraźnie podażowego charakteru rynku. Przerwanie wartości 0 od dołu, bądź od góry może być traktowane jako sygnał do zajęcia odpowiednie pozycji, należy jednak pamiętać, że takie przejścia mogą następować dość często, a co za tym idzie, że odsetek poprawnie generowanych sygnałów może nie mieć zadowalającego nas poziomu. Oczywiście zależeć będzie to przede wszystkim od długości stosowanego wskaźnika. Osobiście polecam wskaźniki o długościach 35 okresów i 50 okresów. Z różnych powodów. Używam ich przede wszystkim z powodu swoich doświadczeń. Każdemu inwestorowi poszukującemu odpowiedniej dla siebie metody polecam po prostu eksperymentowanie ze wskaźnikami. Dla mnie wskaźnik 35-okresowy ma wystarczająco długi okres by nie dawać zbyt dużego odsetka złych sygnałów, jednocześnie reagując odpowiednio wcześnie na sygnały generowane przez wykres. Wskaźnik o długości 50-okresów jest o wiele wolniejszy, ale z drugiej strony sygnały przez niego generowane są bardziej wiarygodne. Często wymieniam w swoich analizach te wskaźniki. Czasami analizując wykresy tygodniowe używam wskaźnika o długości 50-okresów, a przechodząc na wykres jednosesyjny zmieniam wskaźnik na długość 35 dni (przez co uzyskuję sygnał w nieco krótszym horyzoncie). Mówi się, że wskaźniki krótkie szybciej reagują, przez co ich stosowanie może być bardziej dochodowe. Osobiście skłaniałbym się jednak ku stwierdzeniu, że takie podejście może narobić więcej szkód niż pożytku. Niedoświadczony inwestor, sugerujący się tylko wskazaniami krótkich okresów, który nie ma na dodatek wiedzy o sposobie zarządzania pozycjami, bardzo szybko może swoje konto doprowadzić do ruiny.

Podsumujmy zatem tę część- wskaźnik łatwości ruchu daje nam informacje o tym czy rynek ma siłę do dalszej wędrówki. Opiera się głównie na wolumenie, a więc na motorze, który decyduje o tym ruchu. Jest to narzędzie użyteczne, ale jedynie w zestawieniu z całą metodą. Sam w sobie EOM, tak jak większość wskaźników, jest elementem o niskiej skuteczności. Przykładowe wskazania EOM prezentuje poniższy wykres.