Najważniejszym pytaniem przez ostatnie kilka tygodni oraz miesięcy jest przyszłość oraz to jak się zmieni po podwyżce stóp procentowych. W danym momencie nie powinniśmy zadawać pytania ”jak wysokie będą stopy procentowe?”, ale „jak bardzo odbije się to na gospodarce Stanów Zjednoczonych?”.

W tym celu przyjrzymy się wskaźnikowi, który w przeszłości sygnalizował zmianę trendu na rynku akcji oraz aktywności gospodarczej Stanów Zjednoczonych, mowa o analizie spreadu na rynku obligacji. Spread na rynku obligacji jest to różnica pomiędzy rentownością długoterminowych obligacji a rentownością obligacji o krótszym terminie.

W zdrowym systemie finansowym struktura stóp procentowych ma charakter dodatni. Za instrumenty dłużne o dłuższym terminie wykupu inwestorzy żądają większych stóp zwrotu, ponieważ wraz z dłuższym okresem wzrasta ryzyko gospodarcze. Natomiast w okresach zaostrzania polityki pieniężnej krótkoterminowe stopy procentowe mogą rosnąć szybciej niż długoterminowe. Jeśli taka sytuacja trwa zbyt długo poziom stóp krótkoterminowych może przekroczyć poziom stóp długoterminowych – taki stan określamy mianem odwróconej krzywej dochodowości. Sytuacja taka może również zdarzyć się np. podczas braku płynności na rynku międzybankowym.

Jeżeli krótkoterminowe obligacje są mniej oprocentowane niż długoterminowe to może świadczyć o wielkiej niepewności inwestorów co do najbliższej przyszłości, wiążę się to również z wyprzedażą papierów wartościowych.

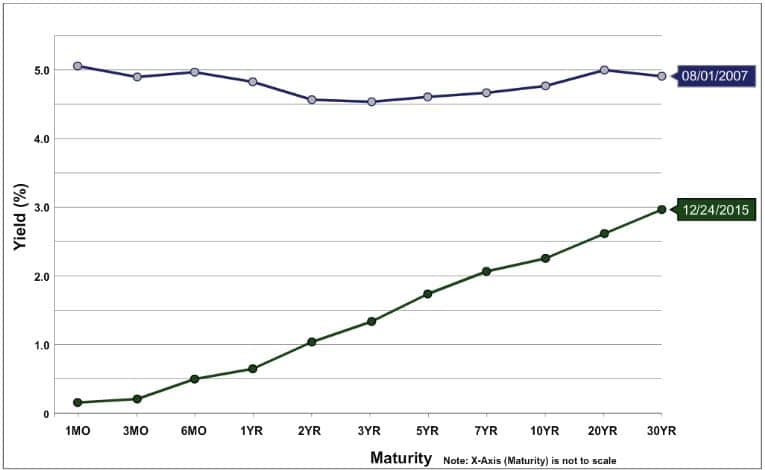

Poniżej zostały przedstawione dwie krzywe rentowności: niebieską linią oznaczono rentowność obligacji na 01 sierpnia 2007 roku, czyli przed recesją oraz zieloną linią oznaczono rentowność obligacji na 24 grudnia 2015 roku.

Analiza powyższego wykresu wykazuje, że recesja oraz bessa na rynku akcji w 2007 roku była poprzedzona z dwunasto miesięcznym wyprzedzeniem odwróconą krzywą dochodowości (rentowność krótkoterminowych papierów dłużnych była wyższa niż długoterminowych, krzywa rentowności była spłaszczona). Aktualna krzywa rentowności nie wskazuje na recesje w Stanach Zjednoczonych.

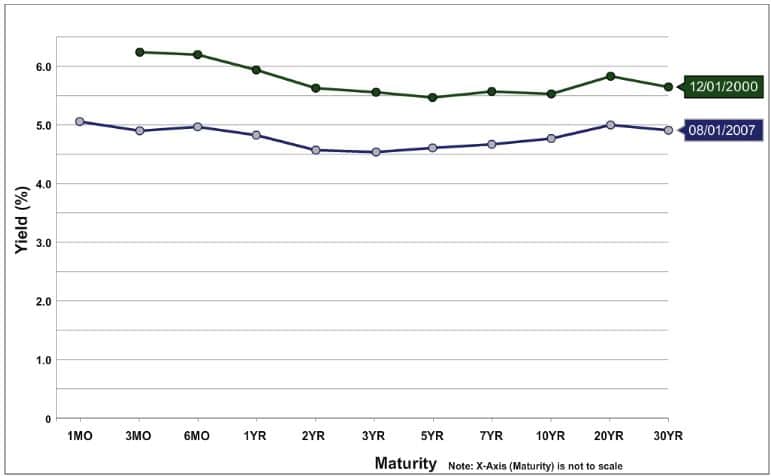

Poniżej zostały również porównane dwie krzywe rentowności z 1 grudnia 2000 roku (linia zielona) oraz 1 sierpnia 2007roku (linia niebieska).

Zjawisko odwróconej krzywej rentowności mogliśmy również zaobserwować przed recesją w 2000 roku. Wszystko wskazuje na to, że odwrócona krzywa rentowności wyprzedza zjawisko recesji o kilka miesięcy.

W związku z powyższą analizą można wywnioskować, że na ten moment nie powinniśmy obawiać się recesji. W tym miejscu możemy odpowiedzieć na pytanie, które powinno nurtować każdego inwestora : aktualna podwyżka stóp procentowych w Stanach Zjednoczonych nie spowoduje dużej wyprzedaży papierów wartościowych oraz recesji gospodarczej.

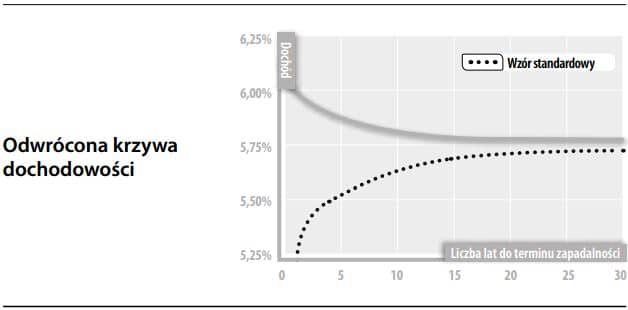

Odwrócona krzywa dochodowości

Odwrócona krzywa dochodowości to nietypowa struktura czasowa stóp procentowych na rynku pieniężnym, kiedy krótkoterminowe (np. do 2 lat) stopy procentowe są wyższe od długoterminowych (np. powyżej 10 lat) stóp procentowych. Jest to sytuacja odwrotna do klasycznej krzywej dochodowości, gdzie długoterminowe stopy procentowe są zazwyczaj wyższe, co odzwierciedla wyższe ryzyko przy dłuższym horyzoncie czasowym. Ponieważ istnieją określone powody, dla których klasyczne krzywe dochodowości są pozytywne (np. preferencja płynności i kompensacja ryzyka), można również wyjaśnić odwrócone krzywe. Główne przyczyny odwróconych krzywych dochodowości to:

- Oczekiwania – jeśli oczekiwane są spadki stóp procentowych, to krótkoterminowe stopy procentowe mogą być wyższe, ponieważ inwestorzy będą trzymać się krótkiej strony rynku (gdyż nie chcą być uwiązani niskimi długoterminowymi stopami procentowymi),

- Polityka pieniężna państwa – polityka pieniężna może interweniować na rynku pieniężnym, aby osiągnąć zamierzone cele. Z reguły celem tym jest schłodzenie zagrożonej przegrzaniem gospodarki poprzez podniesienie krótkoterminowych stóp procentowych;

- Teoria segmentacji rynku – więksi inwestorzy są ograniczeni do określonego segmentu rynku pieniężnego. Tacy gracze na rynku nie przejdą do innego segmentu nawet w obliczu zapowiadanych zmian stóp procentowych. Tak więc długoterminowi inwestorzy, jak np. fundusze emerytalne, zostają na dłuższy okres i podnoszą wartość takich inwestycji, co z kolei sprowadza ich dochodowość poniżej poziomu krótkookresowych stóp procentowych.

Na podstawie polityki pieniężnej opisanej powyżej odwrócona krzywa dochodowości często jest postrzegana jako zwiastun recesji w cyklu gospodarczym. W wyniku polityki pieniężnej banku centralnego wzrosną stopy procentowe, aby w ten sposób zahamować przegrzaną gospodarkę. Jednakże gdy tylko gospodarka na dłuższą metę wróci do normy, stopy procentowe spadną. To, czy odwrócona krzywa dochodowości rzeczywiście jest zwiastunem recesji, jest dyskusyjne. Alan Greenspan nazwał to „poronionym pomysłem” (źródło: „International Herald Tribune”, 10 listopada 2006, s. 14). Mimo wszystko można stwierdzić zauważalny, historyczny związek występowania odwróconej krzywej dochodowości przed recesjami.

Odwrócona luka w dochodach

Niższa stopa dochodu z dywidendy dla akcji o stosunkowo dużym ryzyku w porównaniu do stopy dochodu z papierów dłużnych o stosunkowo małym ryzyku. Przy założeniu optymalnej relacji ryzyka i dochodu (która sugeruje, że wyższe ryzyko zostaje nagrodzone wyższymi zyskami) luka musi wynikać z oczekiwań akcjonariusza co do długoterminowych zysków z akcji. Inwestorzy posiadający akcje przypuszczalnie zadowolą się skromnymi dywidendami w zamian za wzrost warto- ści akcji, który będzie rezultatem wypłaty niskich dywidend, a w związku z tym wysokiej stopy reinwestycji.