Wskaźnik Siły Względnej (Relative Strenght Index-RSI) jest jednym z najpopularniejszych oscylatorów, który pomaga zdefiniować siłę i odwrócenie trendu. Zasadniczo analiza techniczna (AT) polega na przewidywaniu przyszłych trendów rynkowych poprzez analizę danych historycznych. Zdecydowana większość inwestorów zarówno na rynkach tradycyjnych, jak i kryptoklawutowych opiera się na specjalistycznych wskaźnikach i narzędziach analizy danych w celu zidentyfikowania wzorów, które mogą pomóc przewidzieć przyszłe ruchy cen.

Wskaźnik Siły Względnej Relative Strength Index – RSI został opracowany pod koniec lat 70. ubiegłego wieku jako narzędzie, które inwestorzy giełdowi mogą wykorzystać do zbadania, w jaki sposób aktywa (akcje) działają w danym okresie czasu. RSI jest zasadniczo oscylatorem momentum, który mierzy wolumen ruchów cen i szybkość (szybkość) tych ruchów. RSI może być bardzo pomocnym narzędziem do analizy technicznej, ale jego skuteczność zależy od rodzaju strategii i ruchów dokonanych przez inwestora. RSI jest obecnie szeroko stosowany przez wielu traderów i analityków technicznych.

W 1978 roku inżynier mechanik J. Welles Wilder przedstawił swoje odkrycie (wynalazek), RSI, światu finansów. Wilder rozpoczął swoją karierę finansową na rynku nieruchomości w latach sześćdziesiątych XX wieku. Po tym jak jego partnerzy dosłownie wykupili go z biznesu w 1972 roku za 100.000 dolarów, Welles rozpoczął handel na giełdzie i przez wiele lat szukał niezawodnych narzędzi do rozpoznawania opłacalnych trendów. W 1978 roku Wilder zebrał wyniki swoich badań i doświadczeń i przedstawił je jako wzory matematyczne i wskaźniki, które inwestorzy mogli wykorzystać w swoich strategiach. RSI był jednym z opublikowanych wówczas wskaźników.

Jak działa wskaźnik RSI- wskaźnik siły względnej?

Domyślnie RSI mierzy zmiany cen aktywów w 14 okresach (14 dni w przypadku wykresów dziennych, 14 godzin w przypadku wykresów godzinowych itp.) Wzór polega na podzieleniu średniego wzrostu cen aktywów przez średni spadek. Wynik takiego działania przedstawiany jest w skali od 0 do 100.

Jak wspomniano na początku, RSI jest wskaźnikiem przedstawiającym dynamikę i mierzy szybkość, z jaką zmienia się cena danego składnika aktywów. Gdy wzrasta tempo zmienności cen, oznacza to, że rynek jest skłonny do zakupu aktywów. Z drugiej strony, jeśli tempo maleje, jest to znak, że zainteresowanie inwestorów aktywami maleje.

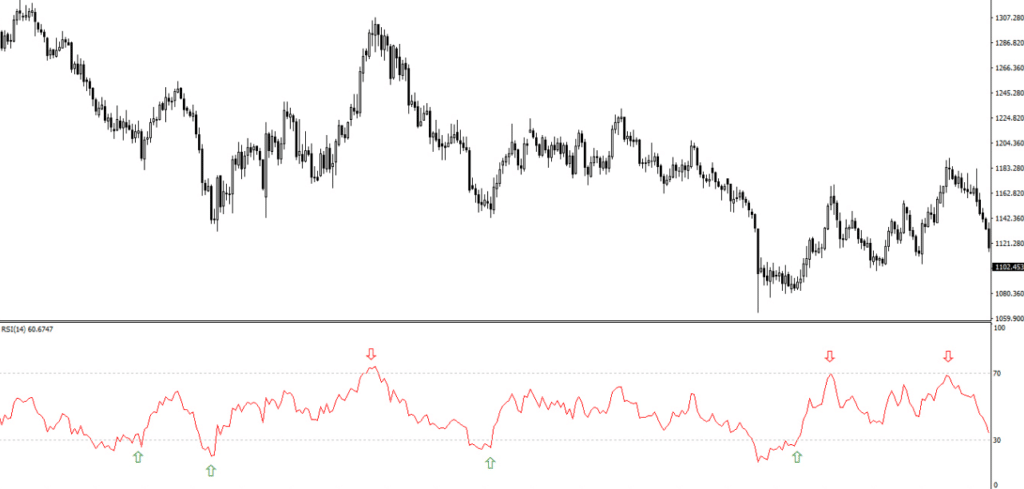

RSI jest również wskaźnikiem oscylacyjnym, który pomaga inwestorom wykrywać, kiedy rynek jest wykupiony lub wyprzedany. RSi ocenia cenę aktywów w skali od 0 do 100, biorąc pod uwagę 14 okresów. RSI 30 lub mniej sugeruje, że cena aktywów może być bliska ich dna (wyprzedane), podczas gdy wartości powyżej 70 sugerują, że cena aktywów jest bliska ich szczytowi i prawdopodobnie spadnie.

Chociaż RSI bada 14 okresów domyślnie, handlowcy mogą modyfikować liczbę badanych okresów w celu zwiększenia wrażliwości wskaźnika (zmniejszenie liczby okresów) lub zmniejszenia wrażliwości (zwiększenie liczby okresów). 7-dniowe RSI są bardziej wrażliwe na zmiany cen niż 21-dniowe RSI. Co ważne, konfiguracje krótkoterminowe często zakładają, że informacje referencyjne dotyczące cen na poziomie 20 i 80 oznaczają poziomy nasycenia i wyprzedania (zamiast standardowych 30 i 70).

Inne zastosowania Wskaźnika Siły Względnej – RSI

Oprócz limitów „30” i „70” – co może sugerować potencjalne wyprzedanie i nasycenie rynku – RSI jest również wykorzystywany do przewidywania odwrócenia trendu lub wykrywania poziomów wsparcia i oporu poprzez wykorzystanie niedźwiedziej i byczej dywergencji.

Dywergencja bycza ma miejsce, gdy cena aktywów i wynik RSI przesuwają się w przeciwnych kierunkach. Innymi słowy, kiedy RSI wzrasta i tworzy tzw. wyższe niskie, a cena spada i tworzy niższe – niskie. Bullish dywergencja wskazuje, że dynamika cen aktywów są coraz silniejsze pomimo spadku ich ceny.

Dywergencja niedźwiedzia, z drugiej strony, wskazuje, że pomimo wzrostu cen rynek nadal traci swoją dynamikę. Innymi słowy, wynik RSI spada i tworzy niższe wzloty, podczas gdy cena aktywów wzrasta i tworzy wyższe wzloty.

Należy jednak zauważyć, że rozbieżności RSI nie są wiarygodne w przypadku silnych ruchów rynkowych. Oznacza to, że silny trend spadkowy może wskazywać na wielokrotne występowanie byczej dywergencji przed osiągnięciem faktycznego dna. Z tego powodu, rozbieżności RSI są bardziej wiarygodnymi wskaźnikami na rynkach bardziej stabilnych cenowo, tj. rynkach z dużą liczbą ruchów bocznych lub subtelnych ruchów cen.

Jak korzystać ze wskaźnika RSI?

Podczas korzystania ze wskaźnika RSI należy wziąć pod uwagę kilka bardzo ważnych czynników, takich jak same ustawienia wskaźników, dopasowanie do rynku (30/70 lub 20/80) oraz filtrowanie informacji z niedźwiedziej/byczej dywergencji. Należy jednak zawsze pamiętać, że żaden wskaźnik techniczny nie gwarantuje 100% pewności, zwłaszcza jeśli jest stosowany samodzielnie. Ważne jest, aby inwestorzy zawsze pamiętali o potrzebie używania RSI wraz z innymi wskaźnikami w celu zwiększenia swoich szans na uniknięcie fałszywych sygnałów.

RSI – wzór i obliczanie wskaźnika

- a – średnia wartość wzrostu cen zamknięcia z y dni

- b – średnia wartość spadku cen zamknięcia z y dni

Im krótszy jest badany okres, tym bardziej czuły jest wskaźnik i tym większa jest jego amplituda. Wskaźnik względnej siły działa dobrze, gdy jego oscylacje sięgają dolnych i górnych krańców.

Zalety RSI

- Łatwy w użyciu bez względu na sposób użytkowania.

- Możliwość dołączenia wskaźnika do szerszej strategii

- Jasne sygnały kupna i sprzedaży

- Dobre działanie w zakresie konsolidacji, gdy wiele wskaźników zaczyna się „gubić”.

Wady RSI

- W przypadku wersji 30 / 70 stosunkowo duża liczba błędnych sygnałów

- Słabsze wyniki w silnych trendach