Dlaczego warto inwestować w opcje?

- inwestowanie z dźwignią finansową, przy z góry znanym ryzyku,

- wykorzystanie opcji przy dużej zmienności giełdy oraz przy niskiej zmienności,

- hedging portfela inwestycyjnego,

- możliwość wystawienia opcji przeciwstawnej do portfela i zarobienie na premii.

Inwestorzy mają możliwość wykorzystywania opcji, które mają różnorodne zastosowanie dla różnych strategi opcyjnych. Początkujący inwestorzy mają możliwości kupna opcji call oraz kupna opcji put, uczestnictwa w rynku wzrostowym oraz spadkowym. Aby mieć możliwość wystawiania opcji, prosimy o skontaktowanie się z obsługą klienta. Na platformie dostępne opcje europejskie oraz opcje amerykańskie. Opcje amerykańskie można realizować online w dowolnym momencie przed ich wygaśnięciem, podczas gdy opcje europejskie można realizować jedynie w dniu ich wygaśnięcia. W przypadku opcji in-the-money pozycja na amerykańskie opcje może zostać zrealizowana na pozycję kontraktu terminowego, która jest widoczna w zestawieniu do momentu wygaśnięcia. Opcje Europejskie in-the-money wykonuje się wyłącznie w momencie wygaśnięcia i rozlicza się je gotówkowo. Poniżej zamiszczamy proste przykłady wybranych strategii opcyjnych.

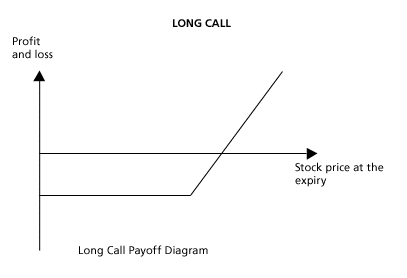

Kupno Opcji Call / Long Call

Kupno opcji call, jest najbardziej popularną strategią opcyjną. Mówiąc w skrócie inwestor kupuje opcję call, oczekując wzrostu cen instrumentu bazowego, znacznie ponad cenę strike przed datą wygaśnięcia opcji.

Dźwignia

W porównaniu z bezpośrednim zakupem instrumentu bazowego, zakup opcji pozwala na wykorzystania dźwigni finansowej.

Niemniej jednak, opcje mają określony czas trwania. Jeśli cena instrumentu bazowego nie wzrośnie powyżej ceny strike, przed momentem jej wygaśnięcia, opcja wygaśnie bez wartości.

Nieograniczony Potencjał Zysku

Nie ma ograniczeń co do tego jak wysoko może wzrosnąć cena instrumentu bazowego, przed wygaśnięciem opcji, dlatego też zyski w strategii long call, są także nieograniczone.

- Maksymalny Zysk = Nieograniczony

- Zysk jest osiągnięty jeśli cena instrumentu bazowego >=Cenie Strike+ Zapłacona Premia

- Zysk = Cena instrumentu bazowego – Cena Strike – Zapłacona Premia

Ograniczone Ryzyko

Ryzko w strategi long call ograniczone jest tylko do zapłaconej premi opcyjnej, niezależne od tego jak nisko spadną ceny instrumentu bazowego.

- Maksymalna Strata = Zapłacona Premia + Zapłacona Prowizja

- Maksymalna Strata występuje, gdy cena <= Cenie Strike

Breakeven Point

Pozycja wychodzi na zero, jeśli cena instrumentu równa się cenie strike plus premia.

Breakeven Point = Cena Strike + Zapłacona Premia

- Breakeven Point = Strike Price of Long Call + Premium Paid

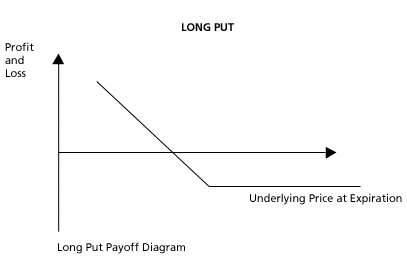

Kupno Opcji Put / Long Put

Kupno opcji put, jest podstawową strategią, gdzie inwestor spodziewa się spadku cen instrumentu bazowego znacznie poniżej ceny strike przed momentem jej wygaśnięcia.

W porównaniu do krótkiej sprzedaży, zakup opcji put wypada korzystniej. Ryzko tutaj jest ograniczone tylko i wyłącznie do wielkości zapłaconej premii.

Nieograniczone Zyski

- Maksymalne Zyski = Nieograniczone

- Profit Achieved when Price of Underlying = 0

- Zysk = Cena Strike – Zapłacona Premia

Ograniczone Ryzyko

Ryzyko w strategi opcyjnej long put, ograniczone jest do wysokości zapłaconej premi, nie zależy od tego jak wysoko wzrośnie cena instrumentu bazowego.

- Maksymalna Strata = Zapłacona Premia + Zapłacona Prowizja

- Maksymalna Strata ma miejsce, gdy cena instrumentu bazowego >= Cenie Strike

Breakeven Point

- Breakeven Point = Cena Strike – Zapłacona Premia

Pokryta opcja call / Covered calls

Covered Call (OTM)

Long Underlying / Długo pozycja w instrumencie bazowym

Sell 1 Call / Sprzedaż opcji call

Używając tej strategii, inwestor zarabia na premii wystawionej opcji call oraz czerpie korzyści z posiadania instrumentu bazowego, takie jak dywidendy, prawa głosu.

Niemniej jednak zysk jest tutaj ograniczony jako iż inwestor nie będzie w pełni uczestniczył we wzroscie ceny instrumentu bazowego.

Strategia opcyjna: Out-of-the-money Covered Call

Jest to strategia dla inwestora, który jest umairkowanie nastawiony na wzrosty, sprzedaje on opcję out-of -the-money, jako równoważenia dla swojej długiej pozycji w akcjach. Jest to popularna strategia, gdzie inwestor zyskuje prezmie ze sprzedaży opcji oraz ma możliwość korzystania ze wzrostu cen akcji.

Ograniczone Zyski

Do zysku z prezmi dołancza się także zyski z wzrostu cen ackji do wysokości ceny strike.

- Maksymalny Zysk = Otrzymana Premia – Cena Zakupu Akcji + Cena Strike – Zapłacona Prowizja

- Maksymalny Zyskzostaje osiągnięty, gdy Ceny Akcji >= Cenie Strike

Nie ograniczone straty

Potencjalne straty z strategi mogą być duże i mają miejsce, gdy ceny akcji tracą na wartości. Niemniej jednak ryzyko, to nie jest niczym innym jak ryzykiem typowego inwestora akcyjnego. Dokładniej mówiąc jest to mniejsze ryzyko, niż w przypadku inwestora giełdowego, gdyż tutaj inwestor otrzymuje premię opcyjną.

- Maksymalna Strata = Nieograniczona

- Maksymalna Strata ma miejsce, gdy ceny akcji < Ceny Zakupu Akcji – Otrzymana Premia

- Strata = Cena Zakupu Akcji – Aktualna Cena Akcji – Maaksymalny Zysk+ Zapłacone Prowizje

Breakeven Points

- Breakeven Point = Cena zakupu akcji – Otrzymana Premia

Strategia opcyjna: Bull Call Spread

Opcja Bull Call Spread jest stosowana kiedy inwestor oczekuje, i ceny akcji będą umiarkowanie wzrastaćw najbliższym czasie.

Bull call spreads wygląda następująco, kupno opcji call at the money oraz wystawienie opcji call out of money na ten sam instrument i na ten sam czas.

Bull Call Spread Construction

Buy 1 ATM Call

Sell 1 OTM Call

Poprzez wystawienie opcji call out of money, inwestor redukuje sobie koszty, tym samym jednakże limituje sobie wysokość zysków płynącą z posiadanego instrumentu bazowego.

Limitowane Zyski

Maksymalne zyski są osiągnięte dla strategii bull call spread options, kiedy cena akcji wzrośnie powyżej ceny strike obu opcji and its equal to the difference between the price strike of the two call options minus the initial debit taken to enter the position.

- Maksymalny Zysk = Cena Strike Wystawionej Opcji Call – Cena Strike kupionej Opcji Call – Zapłacona Prowizja

- Maksymalny Zysk Zostaje Osiągnięty, kiedy cena akcji >= Cena Strike Wystawionej Opcji Call

Limitowane Straty

The bull call spread strategy will result in a loss if the underlying price declines at expiration. Maximum loss cannot be more than the initial debit taken to enter the spread position.

The formula for calculating maximum loss is given below:

- Maksymalna Strata = Zapłacona Premia + Zapłacona Prowizja

- Maksymalna Strata ma miejsce, gdy cena akcji <= Cenie Strike Zakupionej Opcji Call

Breakeven Point

- Breakeven Point = Cena Strike Kupno Opcji Call + Zapłacona Premia

Strategia opcyjna: Bear Put Spread

Strategia bear put spread option ma zastosowanie, gdy inwestor oczekuje, iż cena akcji w najbliższym czasie będą nieznacznie tracić na wartości.

Strategia bear put spread wygląda następująco: kupno opcji o wyższej cenie stirike in the money put oraz wystawienie opcji put out off money po niższej cenie strike, dla tej samej akcji oraz na taki sam okres czasu.

Bear Put Spread Construction

Buy 1 ITM Put

Sell 1 OTM Put

Poprzez sprzedaż opcji put out-of-the-money, inwestor redukuje swoje koszty zajęcia krótkiej pozycji w akcjach, lecz jednocześnie limituje swoje zyski, w sytuacji gdyby cene akcje gwałtownie spadły.

Limitowany Zysk

Aby został osiągnięty maksymalny zysk, akcje muszą znajdować się poniżej ceny strike opcji out-of-the -money w dniu wygaśnięcia opcji. Obie opcje zamkną się in-the -money, lecz opcja z wyższą ceną strike, która została kupiona, będzie miała wyższą wartość aniżeli ocpja która została wystawiona. Ten maksymalny zysk, w strategii bear put spread option, jest równy różnicy pomiędzy cenami strike minus koszty.

- Maksymlny Zysk = Cena Strike Kupno Put – Cena Strike Wystawionej Opcji Put – Zapłacona Premia – Prowizje

- Max Profit Achieved When Price of Underlying <= Strike Price of Short Put

Limitowana Strata

If the stock price rise above the in-the-money put option strike price at the expiration date, then the bear put spread strategy suffers a maximum loss equal to the debit taken when putting on the trade.

- Maksymalna Strata = Zapłacona Premia + Zapłacona Prowizja

- Maksymalna Strata ma miejsce, gdy ceny akcji >= Cena Strike Zakupionej Opcji

Breakeven Point

- Breakeven Point = Cena Strike Zakupionej Opcjit – Zapłacona Premia

Strategia opcyjna: Risk Reversal, Odwrócone Ryzyko

Strategia opcyjna Risk Reversal jest strategią polegającą na utrzymywaniu w portfelu długiej pozycji w akcjach i równoczesnym kupnie zabezpieczających opcji put oraz sprzedaż opcji call. Obie opcje są out-of-the-money, mają taką samę wygaśnięcia i taką samą wielkość.

Konstrukcja Strategii Risk Reversal

Długa pozycja w akcjach

Sprzedaż 1 OTM Call

Kupno 1 OTM Put

Technicznie strategia ta jest kopią strategii out-of-the-money covered call strategy z dodatkowym zakupem zabezpieczającej opcji put.

Strategia Risk Reversal Strategy jest odpowiednią strategią opcyjną dla inwestora,który wystawia opcję call w celu uzyskania zysku na otrzymanej premii z jednoczesnym zebezpieczeniem swojej pozycji, na wypadek gwałtownych spadków w cenie aktywu bazowego.

Limitowany Potencjał Zysków

- Maksymalny Zysk = Cena Strike Sprzedaży Opcji Call – Cena zakupu instrumentu bazowego + Otrzymana Premia – Zapłacona Premia

- Maksymalny Zysk ma miejsce, gdy cena instrumentu bazowego >= Cenie Strike Sprzedaży Opcji Call

Ograniczone Ryzyko

- Maksymalna Strata = Cena Zakupu instrumentu bazowego – Cena Strike Kupno Opcji Put – Otrzymana Premia + Zapłacona Prowizja

- Maksymalna Strata ma miejsce, gdy cena instrumentu bazowego <= Cenie Strike Kupna Opcji Put

Breakeven Point

- Breakeven Point = Cena Zakupu Instrumentu Bazowego + Zapłacona Prowizja

Strategia opcyjna: Naked Call Writing

Strategia naked call write jest ryzykowną strategią opcyjną, kiedy to inwestor sprzedaje opcję call dla akcji, których nie posiada.

- Out-of-the-money naked call strategy składa się z wystrawienia opcji call out-of-the money bez posiadania instrumentu bazowego. Celem inwesora jest zysk uzyskany z premii. Strategia stosowana jest, gdy iinwestor ma nastawienie neutralne oraz umiarkowanie spadkowe.

Limitowany Potencjał Zysków

- Maksymalny Zysk = Otrzymana Premia – Zapłacona Prowizja

- Maksymalny Zysk następuje, gdy cena instrumentu bazowego <= Cena Strike wystawionej opcji Call

Nieograniczone Straty

Jeśli do dnia wygaśnięcia opcji cena instrumentu bazowego gwałtownie wzrośnie, wystawca opcji, będzie zobowiązany do sprzedaży instrumentu bazowego po dużo niższych cenach, aniżeli aktualne ceny rynkowe. Nie ma ograniczeń co do tego, ile może wzrosną cena akcji, dlatego też teoretycznie potencjalne straty tutaj są nieograniczone.

- Strata ma miejsce, gdy cena akcji > Ceny Strike Wystawionej Opcji Call + Otrzymana Premia

- Strata = Cena Akcji – Cena Strike Wystawionej Opcji Call – Otrzymana Premia + Zapłacona Prowizja

Breakeven Point

- Breakeven Point = Cena Strike Wystawionej Opcji Call +Otrzymana Premia

Strategia opcyjna: Uncovered Put write

Strategia polegająca na wystawieniu opcji put bez otworzenia krótkiej pozycji na instrument bazowy. Jest to strategia gry na wzrosty, której celem jest zarobek płynący z prowizji za wystawienie opcji.

Uncovered Put Write Construction

Sprzedaż 1 ATM Put

Ograniczone zyski

Zyski ze strategii wystawienia niezabezpieczonej opcji put, jest ograniczone do wysokości otrzymanej premii.

Inwestor wystawia opcję put lekko out-of-the-money miesiąc po miesiącu, otrzymując za każdym razem premię, czyni to tak długo, jak długo cena akcji utrzymuje się ponad ceną strike opcji put.

- Maksymalny Zyskt = Otrzymana Premia – Zapłacona Prowizja

- Maksymalny zysk ma miejsce, gdy cena akcji >= Cenie Strike wystawionej opcji Put

Nieograniczone ryzyko

Jeśli akcje znacznie stracą na wartości, istnieje ryzyko dużych strat.

- Strata ma miejsce, gdy cena akcji < Ceny Strike Wystawionej Opcji Put – Otrzymana Premia

- Strata = Cena Strike Wystawionej Opcji Put – Cena Akcji – Otrzymana Premia + Zapłacona Prowizja

Breakeven Point

- Breakeven Point = Cena Strike Wystawionej Opcji Put – Utrzymana Premia